根据清科旗下私募通数据显示,2017年中国早期投资基金募集数量和规模都呈上升的趋势,新募集的基金总共146支,募集金额199.36亿。但在投资方面二八效应非常明显,很多的投资机构都在往优质项目聚集。

而在早期投资的圈子里,有的是梦想家,有的是狙击手,还有谨慎的赛马人。当多如牛毛的投资项目涌入市场,投资人如何鉴别项目的优劣,如何挑选20%头部项目?2018年的早期投资风向又会怎么走?早期优秀投资机构近日共聚投资界沙龙,探讨早期投资的风向标,共享如何在资本云雾里练就火眼金睛。

永远在丢失好的项目,要学会容忍错过

熊猫资本作为2015年成立的新基金,主要投资技术和消费两大赛道。在水深火热的早期圈子里,熊猫资本合伙人梁维弘认为,“做好投资不易”。

十年沧海两茫茫。梁维弘眼中早期投资在十年间发生了巨大的变化。从创业项目、投资机构的数量上便可知悉。“我觉得现在整个市场一年的创业公司有400多万家,投资机构有4万家左右,这个数据不是很精确,但是和十年前真的是有非常大的差异。”就目前市场而言,梁维弘认为头等问题不是投资成功率的问题,而在百里挑一甚至千里挑一中,如何提高投资效率的问题。

徐小平曾经喜欢关注年轻海归,有些人喜欢投熟人的项目,而有些人喜欢先看行业、看商业模式、看地域……投资方法千奇百怪。每天仅有24小时里,投资人只有给自己设定门槛,才能提高看项目的效率。

不过在投资人设立自己的投资门槛后会发现,随着市场的改变,自己的投资方法论一直在打脸。做早起投资除了“钱不够、回报低、工资不高”这些痛苦之外,还有一种痛苦叫“反馈体系”,这也是做早期投资最纠结的地方。

“VC最大问题是反馈周期很长。市场的发展动向时而预示所投的领域、项目是正确的,时而告诉你投资动作是错误的,反馈和行动表现不一致,这很扭曲。”梁维弘认为,不要被外界环境所干扰,要分辨清楚,市场上的反馈不一定是真实的,要每天打磨自己的投资方法论,保持平常心,自己给自己制造一个良好的反馈体系,才能在VC圈里立足。

创业项目要“卸妆”

成立七年多的阿米巴资本针对的是互联网创业项目,在跟进超过100个项目中,经历了各种版本的坑。副总裁索日娅非常看重每一个创业者的创业动机,即“为什么要做、如何做、目标是什么”,但就在这个简单的创业动力环节上,却是最重要的一个阶段。任何一个投资人都要详细了解到创始人的“左边投资,背后故事。”

完美主义者是索日娅非常警惕的一些对象。她认为完美主义者在早期创业中非常不适合。“你手上有什么资源就在这一档上面,最大化的运用它就可以了。在早期做一个产品的时候,不可以要完美主义,不可能是互联网的产品一次性上5.0版本,创业时从一点一滴开始的,只有从一个比较粗的状态开始做,慢慢迭代,才能获得成功。”

创业者要创造出真正的价值,这是根本。从第一年创业、第二年调整、第五年转型、第六年觉得这个行业没有意思重新做,这些都有可能。但是永远要回到原点,思考是否为B端的企业、C端的消费者带来真实的改进、效率的提升、时间成本的节约以及增收等等。

“项目是要卸妆的。只有真正的不怕验货、创造价值,才会有人为你买单。”她强调。

当然做VC的投资人还是会掉进坑里的,有的人爬了出来,有的人却要困一辈子。索日娅给出了两点建议:积极参与创始团队进行沟通,积极参与早期关键节点的发展,这样就可以发现问题,一起解决问题,经验一起分享,才能达到预警的效果。

2018年早期投资看哪里?

当谈到大疆、京东、滴滴等好项目之时,首先想到是它的D、E轮那些知名投资机构,第一轮投资人往往被大家忽略。但是第一笔投资是最难的,也是最重要的。越早期越困难。

远瞻资本合伙人李喆认为当下市场表面上是问“今年有什么热点”。实际上好的项目都是各位投资人扎根原来的优势培养出来的,发展到一定的阶段才成为了风口,走上了快车道。

接力资本是2008年成立的基金,到目前为止投了近100个企业,行业聚焦在新材料、节能环保、医疗、智能制造等科技型的创业项目。副总裁倪修斯认为,接力资本是在古典清流投资机构中比较佛系的,多年来没有特别追过风口,一直坚持自己的价值判断,等着风口的到来。他表示未来还是会围绕自己坚持的一些方向和逻辑,会布局新材料、医疗,以新材料为基础衍生的一些节能环保领域、智能制造领域。

2015年4月成立的澎湃资本目前做了两期基金,今年募集第三期,方向是文娱消费和新技术。合伙人童杰认为基于微信生态的小游戏、小程序是一个方向,还有就是文化和消费。中国消费新增的增量是英国或者德国全年消费总值,拥有非常大的赛道市场。搭着文娱看消费,和内容有关的消费方式,像IP衍生品也会关注。“漫威一个晚上在中国的票房能达2.5亿,这是非常恐怖的。对一个早期投资来说做文娱配置非常有必要。”他说。

初心资本是2015年成立的一支基金,主投方向集中在消费、娱乐、企业服务和科技升级四个大领域。副总裁冯甜看B端企业服务和科技比较多。“B端目前没有太多的风口,仍然是周期比较长的状态。”冯甜介绍,在接下来半年、一年中,初心资本将重点看围绕自动化看人工智能在工业上的应用。

投资人眼中的上海创投环境

北京创业者基本追求前沿的东西,南方的创业者则每一步要见到钱、特别务实。而上海的创业者更像过渡者。在众多投资机构眼中,上海有非常好的女性创业项目,女性创业者做出了很多小而美的项目,而且在消费升级这一块比北京创业者有优势。

“上海的创业者更务实和谨慎,更愿意做加法。北方的一些创业者更习惯于做乘法。”接力资金副总裁倪修斯聊起上海的创投环境说道。

在他看来,上海有非常多的受众群体。比如说以静安寺商圈为例,很多做早期消费升级、零售项目都是在静安寺这个商圈做模型,在这里可以非常快的试错、迭代,而且消费者有好奇心愿意尝试新的东西,对新的概念乐于接受,愿意付出比较高的溢价买一些比较优质的服务和产品。

“当然上海是也科技技术发展非常强的地区,像张江集成电路,芯片是很强的。像嘉定还是上海其他地方也有一些优秀的汽车项目。”远瞻资本合伙人李喆认为。

上海的创业成本也高,优质人才的成本高,金融业占半壁江山。虽然上海没有BAT,但独角兽和准独角兽企业并不少,独角兽有50家,准独角兽有250多家,只不过上海比较务实,不太吭声。北上深杭都有特点,都是创业的热土,并没有高下之分。

投后管理与投资失败的焦虑

对于不同的投资机构来说,投后管理方法不尽相同,它更像一门艺术。

创业者是很孤独的,好的投资者要做到不添乱,耐心陪伴,还要帮助创业者更好地了解资本市场的运作规律、后轮融资策划、后轮投资人筛选以及相关项目联动等等。很多轮次投资过程中会耗费创业者很多精力,怎么高效找到适合自己的投资方并撮合成功也是投资人很重要的工作。

不过初心资本冯甜认为,优秀的创业者不需要太多的投后管理。“其实投资中应该有5%到10%不要做投后管理,否则是非常累的事情,你有太多的东西要帮他做。我做投后管理主要针对于B端项目。”

在投资失败的问题上,投资人的心态也各不相同。

早期投资确实会面临一些项目会“挂掉”,但“挂掉”分两种:一个是挂掉起不来,一个是挂掉以后发展更好。而两种情况有一个核心逻辑就是人。

澎湃资本合伙人童杰认为,多数的PE是见不了自己投完的项目挂掉。聚美优品就是一个例子,这个是挂掉再做的项目。挂掉没有关系,主要是团队能不能在创业的这个项目上走下去,所以在童杰眼中,选团队才是更重要的。

有挂掉的项目对投资人来说其实是好事,可以总结经验,发现自己的失误在对人的判断上还是对行业的判断上,还是系统性的风险上。

一旦你遇到发展不尽如人意的项目就会各种反思,这都会不断优化投资的模型。

People Squared(P2)副总裁黄维错过笑果文化也是同样的情况。因为错过,所以让黄维更了解为什么错过它,这是基于对笑果文化做的IP、头部内容搭建平台和搭建编剧体系、艺人培养体系了解不彻底。

但正因为如此,之后才有了很多平台性的机会出现,像杨幂的嘉行传媒等等。“未来中国的KOL体系一定有新的平台出来,错过了笑果要举一反三,要抓住后续的机会。”

就像远瞻资本李喆所言:其实任何机会存在于混沌之中,真正好的机会都是在混沌中出现。不是特别鲜明,不会等着你赚钱,世界上没有这样的事情。

早期投资不能追求回报的速度,要相信时间才能给到最真实的反馈和答案。

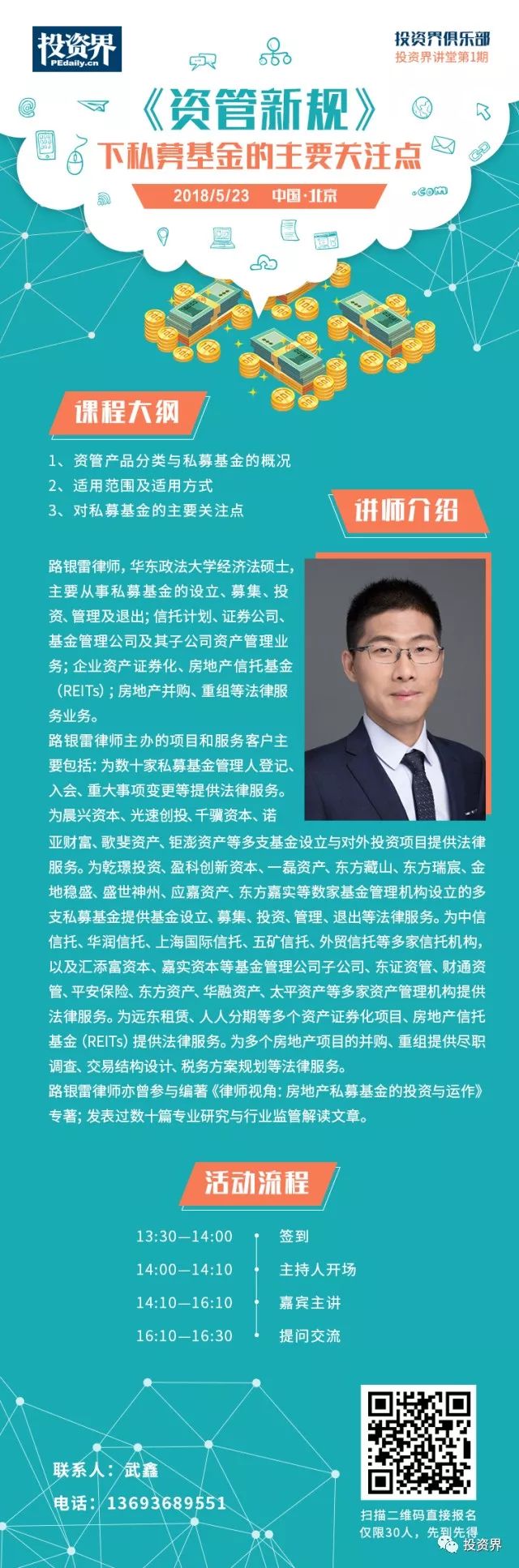

投资界俱乐部是清科集团旗下创业与投资专业门户“投资界”隆重推出的投资精英社群,从媒体宣传、专业培训、项目对接、创投圈子 四大维度、八大特权满足投资界精英的全方位需求。

“投资界新星说”独占投资界首页推荐位、投资界全媒体矩阵10亿级曝光,为你带来最具影响力的宣传效果;“投资界讲堂”全年多地12场,从股权投资从业者角度,打造360度募投管退全流程训练营,展开财税法知识一站式分享;DEMO找项目全年北上深多地20场主题精品路演活动,精准对接高质量优质创业项目,亲手投出独角兽;“投资界沙龙”、“投资龙门阵”全年多地40场与投资同行、创业者激情碰撞当下创投热点,获得更前沿的只是,拓展创投人脉圈!

“投资界俱乐部”让你在创业投资领域发出更响亮的声音、获得更迅速的成长、遇到更多高质量项目,打造你的专属高端精英社群。不要犹豫,快来加入我们吧!

更多详情请扫描二维码

咨询电话:010-64158500-6310

本文来源投资界,作者:Sunny,原文:https://news.pedaily.cn/201805/431453.shtml