科创板已经举起正式登场的发令枪。

3月22日晚,上交所公布9家科创板受理企业名单。与此同时,隔壁的新三板,市场地位变得微妙起来。

新三板曾被称为是“中国版纳斯达克”,可以看出其对标国际著名股票交易市场的雄心,但从2013年新三板开闸至今,挂牌企业和投资者对于新三板的感受,从寄予厚望到一言难尽,这中间,究竟发生了什么?

企业“连夜出走”喜新厌旧转向科创板

科创板于3月2日(周六)凌晨开闸,随后,3月4日(周一)晚上便迎来自己的“*位准顾客”。

这天晚上,新三板挂牌企业金莱达发布公告称,拟申请首次公开发行人民币普通股股票(A股)并在上海证券交易所科创板上市。随之,金莱达在新三板停牌。它也成为首家正式宣布要到科创板上市的新三板企业。

金莱达从新三板的“连夜出走”并不是个案,它打开了新三板挂牌公司集体出走的潘多拉魔盒。

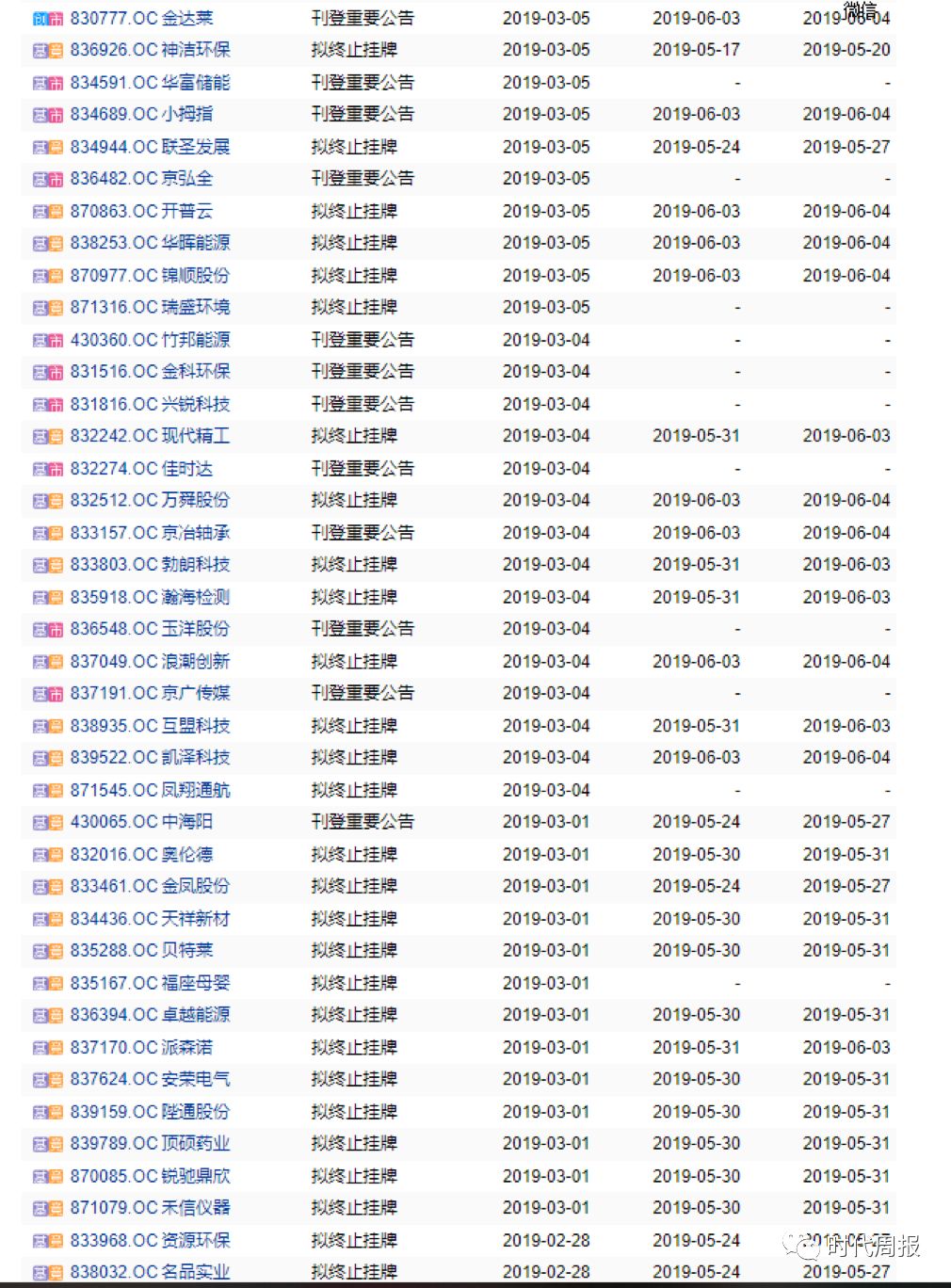

从东方财富网查询的信息显示,目前新三板连续停牌企业达到549家,原因不一,前期原因主要是“IPO受理”、“拟筹划重大资产重组”,或者“刊登重要公告”,有的则是“未如期刊登定期公告”。

但在科创板从2019年1月开始进行意见征集以及正式规定公布前后这段时间,“拟终止挂牌”成为新三板企业最主要的停牌原因。

从上面的数据可以看到,仅科创板公布前的3月1日,共有13家企业停牌,其中,12家的停牌原因都是“拟终止挂牌”。其中除金莱达外,江苏北人、大力电工、先临三维等多家企业已经明确表示拟申请登陆科创板。

看起来,各家企业都对科创板抱有很大期望,但问题在于,并不是所有的企业都符合科创板上市要求。

如是资本董事长张奥平在接受媒体采访时认为,目前新三板挂牌的10000多家企业中,只有300家左右满足科创板的上市要求,占企业总体3%左右。考虑到部分公司在其他市场上市的可能,新三板真正能上科创板的企业可能低于200家。

也就是说,这些公司是否能上科创板并不一定,即便能上科创板,其估值能否达到预期也存在不确定性。

即便如此,科创板的热度也已经十分高涨。这种热情不仅仅停留在新三板公司的公告里。在网络上,各种以科创板名义承揽业务的机构开始增多,讨论科创板的群体也在扩大。

一些讨论新三板的微信群,群名开始加上“科创板”,一些科创板微信公众号、科创板服务机构也开始涌现。在沪深两市互动平台上,投资者对于科创板的提问十分密集,部分公司被频繁问到是否参股相关企业。

在市场上,一些与前述金达莱、江苏北人等公告申请科创板的企业有股权关系的上市公司,则受到资金追捧。

由此可见,科创板对新三板的另一个影响,或许是来自资金和投资者方面的“虹吸效应”。

流动性不足是拖累新三板的“慢性病”

科创板吸引眼球的同时,新三板并不好过。尽管此前曾被希望成为“中国版纳斯达克”。

新三板全称全国中小企业股份转让系统,2013年1月16日在北京揭牌。当年6月19日,国务院决定将全国股份转让系统试点扩容至全国。

作为全国性的非上市股份有限公司股权交易平台,新三板在法律地位上,跟上交所、深交所一样,是经国务院批准设立的全国性证券证券交易场所。跟沪深两市的主板、中小板、创业板的上市企业不同,新三板挂牌公司多为创新型、创业型、成长型的小微企业。

主板市场对企业的要求较高,一些处于成长期的中小型企业不符合上市要求,因而无法通过上市融资,而从银行获得贷款有限。新三板的诞生就是为了解决了小微企业的这个难题。

某种意义上说,新三板是小微企业真正进入资本市场的*道门。新三板为小微企业提供融资和股权转让等服务,小微企业通过股权交易、增发股票等进行直接融资以及通过新三板信用背书等方式获得间接融资。因此,被称为被称为企业的“孵化器”。

美国纳斯达克自上世纪70年代出现以来,成为美国最有活力的资本市场,苹果微软甲骨文等著名公司都在此上市。美国市场有一半的交易都发生在纳斯达克。但是新三板没这么好命。

经过2015年的野蛮生长,新三板挂牌公司数量达到9000多家,一年内增加了约4000家新三板挂牌公司。2017年,新三板挂牌数量达到最高峰,挂牌企业达到11630家。也是从2015年开始,新三板患上流动性不足的“慢性病”。

流动性不足的影响直至今日亦未消除。以2月26日为例,中国股市三大股指全线上涨。反观新三板,10000多家企业,却仅有3.7亿元左右的成交量,每个企业平均只融到3.7万元。

这样的融资能力对于新三板挂牌企业来说,显然是杯水车薪。

更严重的问题是,新三板流动性正逐渐减少。根据新三板官网数据显示,2018年新三板挂牌公司数量较2017年净减少近1000家,全年挂牌企业通过定增累计融资较2017年下滑近55%;全年市场合计成交888.01亿元,较2017年减少逾六成以上。

对企业和投资者来说,这样的状况有些让人闹心。一方面是企业在此融不到钱,每年还要缴纳数十万乃至上百万元费用,包括挂牌费用及每年的审计等各项开支。对盈利能力本就不强的小型企业而言,这无疑是一笔不小的负担。投资者的苦恼则是,自己买下的股权可能卖不出去了,期望的投资收益成了镜中花水中月。

2015年的“第十二届中国国际金融论坛”上,微创中国董事长唐骏针对新三板发表了一个演讲,他总结说“一个很不错的白菜市场变成了白菜加大葱的市场。所有人对新三板已经不知道如何去玩了。”这点出了资本市场对于新三板这种野蛮生长、流动性不足、融资功能削弱的不满和无奈。

市场对新三板的“耐心”终于在2018年被磨灭了许多,已经听不到把“中国版纳斯达克”和新三板联系在一起的声音。

近日,证监会主席易会满曾在回答记者问时,简要提及新三板后续发展方向,“证监会将会认真地评估推出科创板以后改革创新的效果,并统筹推进创业板和新三板的改革......”

也就是说,一直很努力的新三板以后还会进行改革创新,还会在资本市场中发挥它的独特价值。

但是,新三板的出路,最终还要看科创板成长的结果。最终是否会被“统筹”进创业板里面,还要看新三板如何在这个科创板已经到来的新的资本市场格局中自处。

科创板如何不重蹈新三板覆辙

科创板的吸金能力或许将会更好,其火爆程度从投资者的热情就可见一斑。

现在科创板还未正式开业,但投资者已经把券商开户APP都挤爆了。截止到3月6日,19家公司已经申报了36支科创板基金。有证券机构从业人员称,科创板网上预约开户功能上线后,投资者关注度“完全超过预期”。

科创板的优势,不仅仅体现在对资金和投资者的吸引力上,最根本的还在于上市企业本身。优质的企业往哪走,资金和投资者就会往哪流。

跟科创板相比,科创板允许尚未盈利的公司上市,并且在企业架构方面有更多创新,例如允许不同投票权架构,允许红筹和VIE架构企业上市等。除此之外,科创板在发行、信息披露、交易、退市等方面作了非常多的制度创新突破。

投资者渴望一个更加开放、市场化的资本市场,当科创板来了,新三板将不得不直面资金、投资者、企业等全方位的冲击。

但科创板要想不重蹈新三板低流动性的覆辙,则需要完善的配套条件。

对资本市场而言,搞得好比搞得快更重要,在大干快上之时对挂牌公司质量几乎失控,导致鱼龙混杂,自然也会影响科创板最终的效果。

要知道,这么多新三板企业从这里转投科创板,如果科创板成了新三板专场,当初的鼓励高新科技企业发展的初衷,也就走远了。

从更深层次的发展角度来看,一个投融平台或者说一个股权交易市场的构建和打造,在股不在板。无论科创板还是新三板,规则设计再*,若没有足够多与之相对应的优质在这个平台上市,没有足够的市场流动性,那这个平台就只是一个“空中楼阁”或者是“象牙塔”。

【本文由投资界合作伙伴时代周报授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。