在《财富》发布的1000强公司中,有近300家工业型的公司。这些公司是经济支柱,其中等收入接近49亿美元,市值超过9万亿美元的。

由于一些垂直产业的乏味性和价值链的复杂性,相关的风险投资事件往往不会出现在传统的风险投资新闻中。但企业家(以及愿意为他们提供资金的风投公司)正意识到投资这些市场的潜在回报。

现今这个行业的活跃性如何?

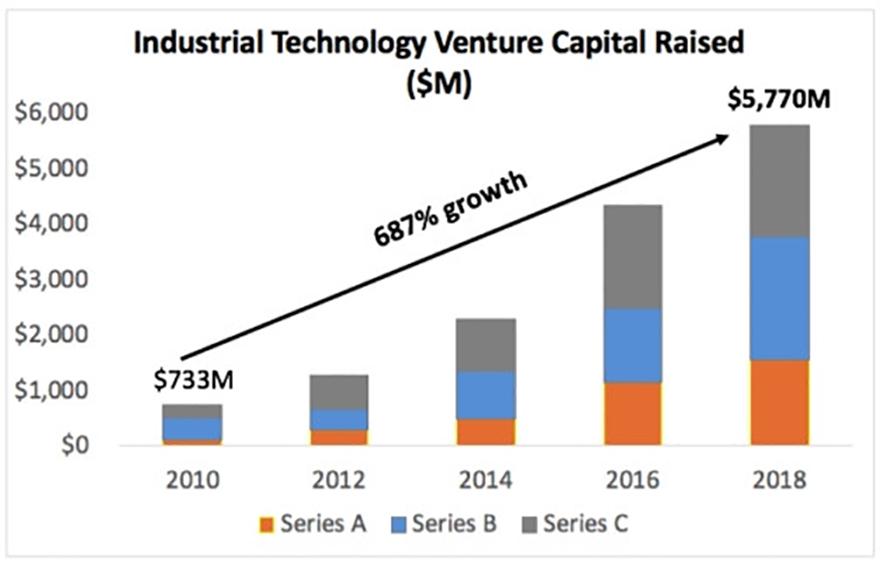

去年,各个创企A、B、C轮融资达到近60亿美元,包括工业、工程和建设、电力、能源、矿业和材料等行业。用于这些行业的风投资金,自2010年的7.5亿美元开始,正以每年30%的速度增长。

虽然就以前的标准来说,60亿美元的投资值得注目,但这一早期的投资数目仍然只相当于该行业收入的0.2%和行业利润的1.2%。

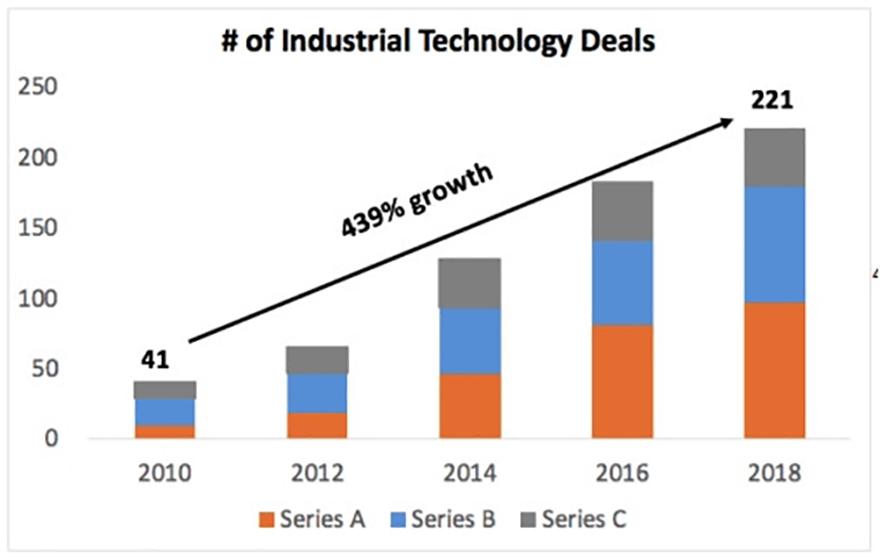

该领域的交易数量也同样呈现出强劲的增长轨迹。但也出现了一些有趣的趋势:用于工业技术市场的资金增长速度快于交易数量。这些增长轨迹的差异意味着,平均交易规模在过去八年里增长了45%,从1800万美元增长到2600万美元。

融资阶段细分

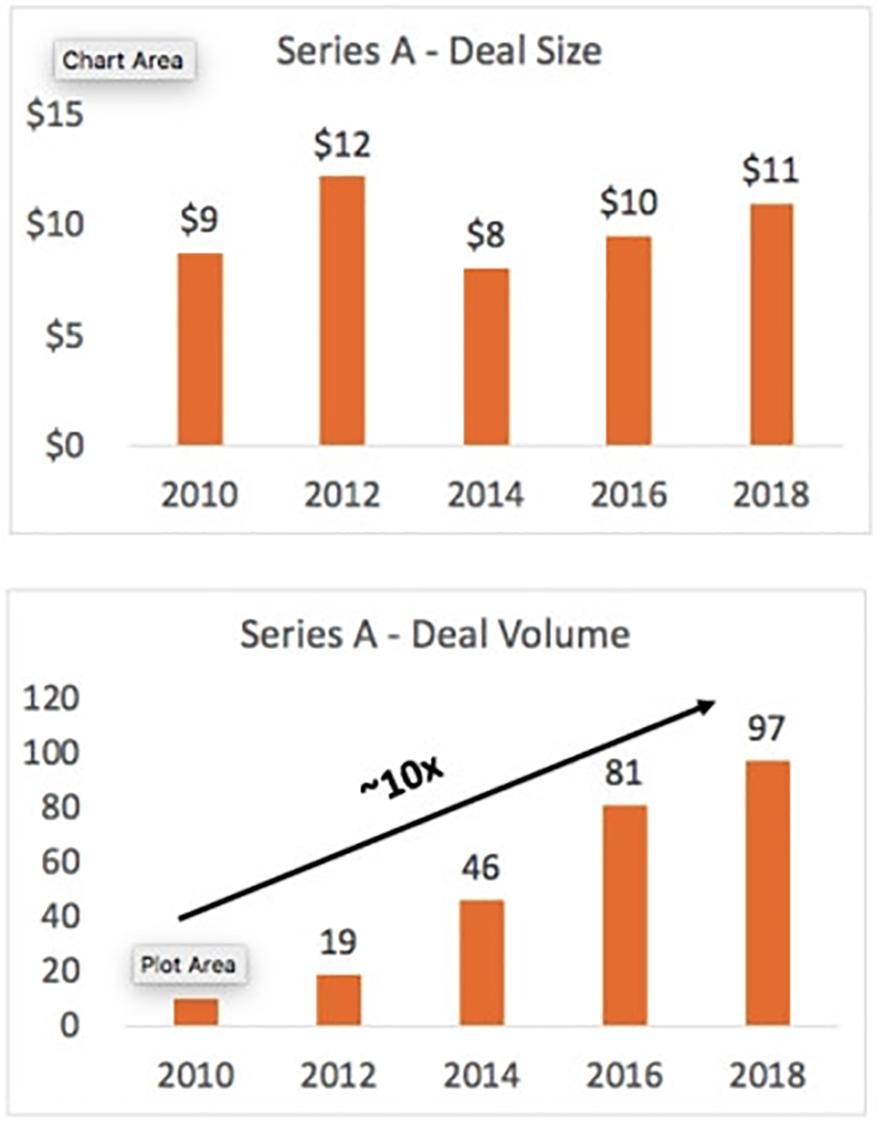

2018年A轮融资交易规模为1100万美元,与2012/2013年相比增长8%。但自那以后,A轮融资成交量增长了近10倍!

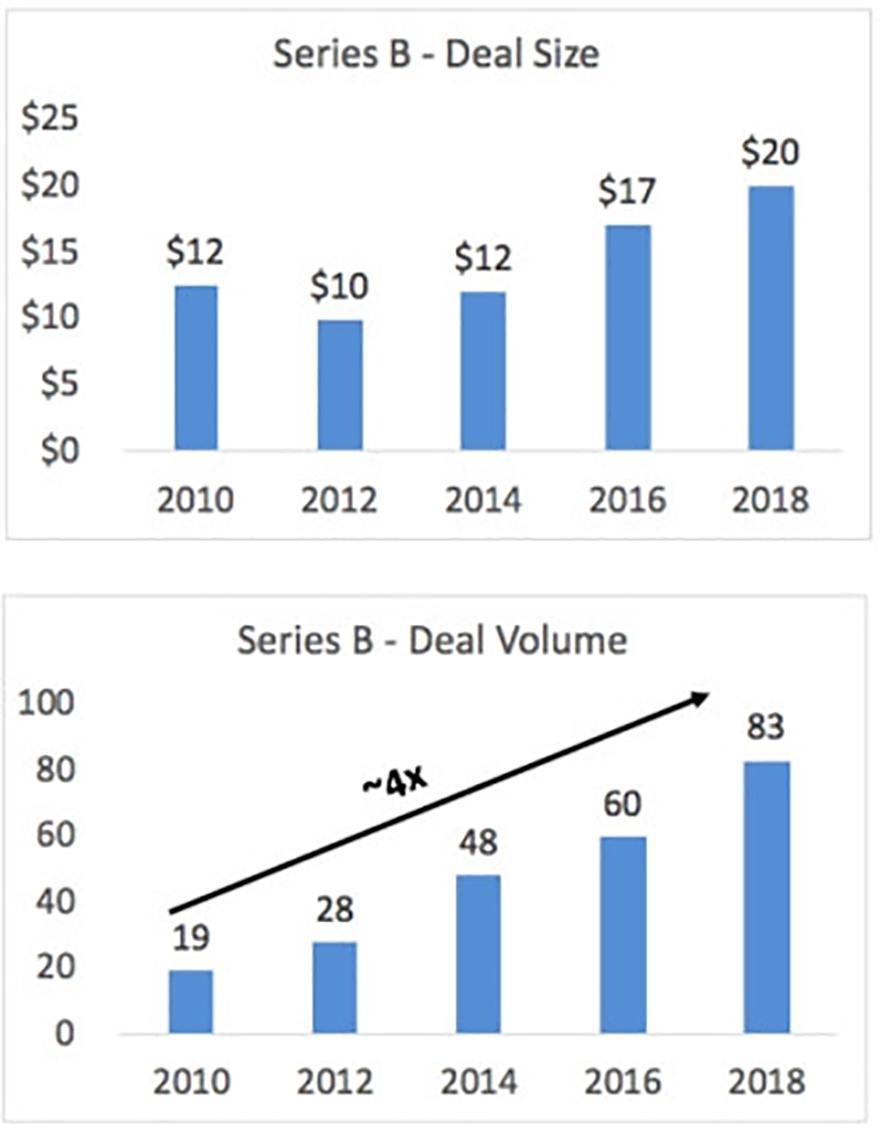

2018年B轮融资交易规模为2000万美元,较过去5年增长83%,成交量增长了4倍左右。

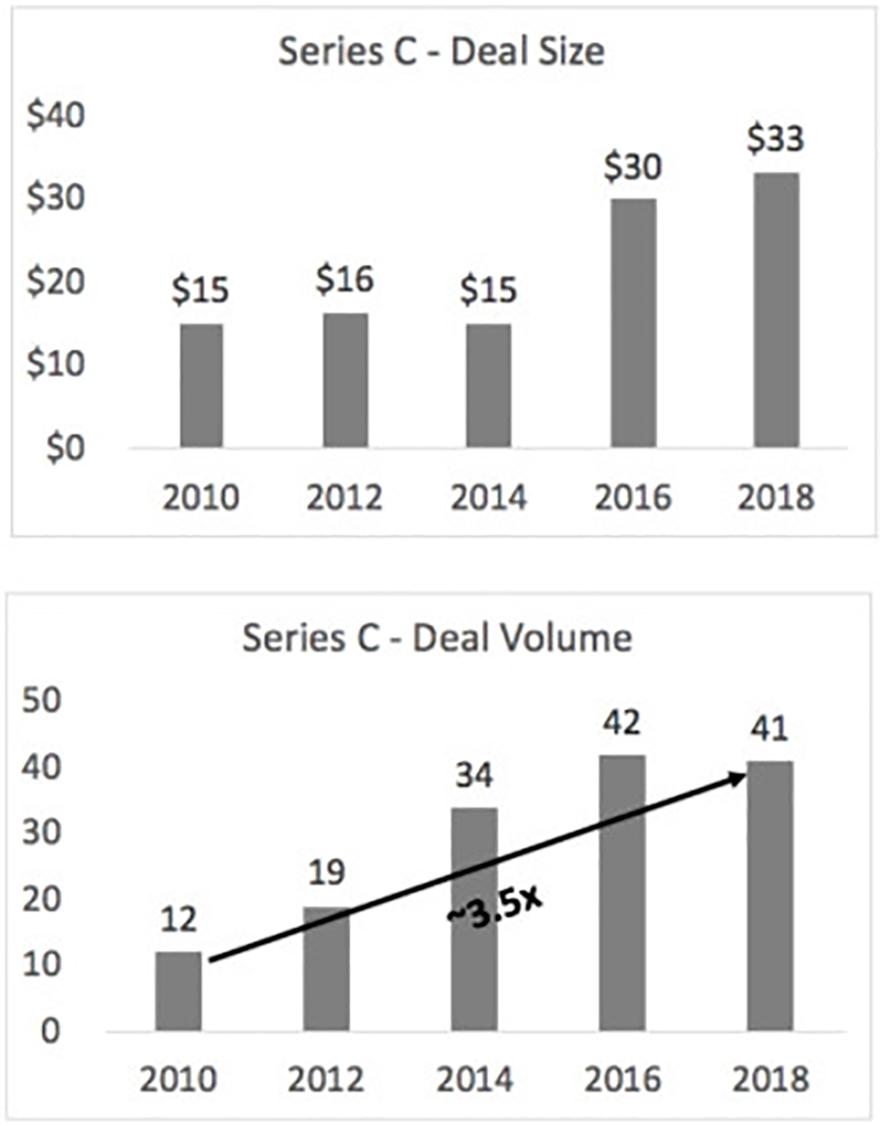

2018年C轮融资交易规模为3300万美元,在过去五年中增长了113%。但C轮融资的成交量似乎在4000万美元时达到了一个稳定的水平,因此投资者在选择最终赢家时会变得更加挑剔。

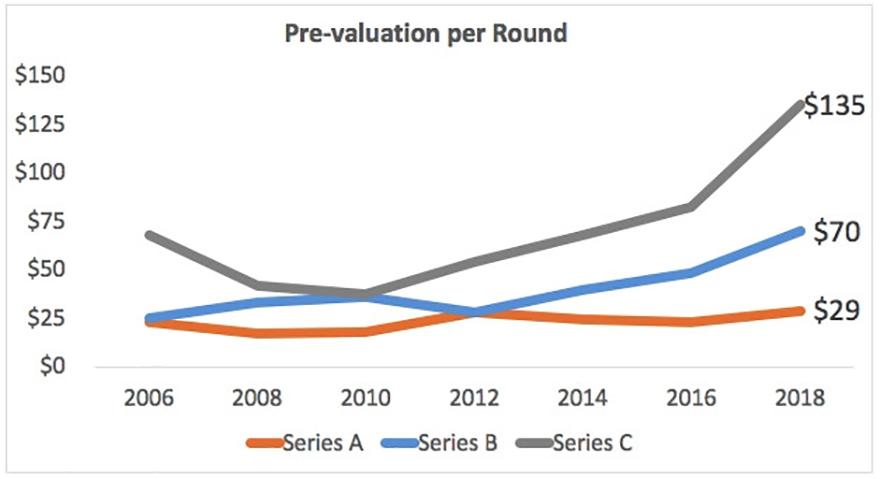

这些图表表明,A轮投资者相对保持一致,但行业交易规模总体增长了46%,这主要来自B轮和C轮投资。那么,随着更多轮融资的进行,估值水平应如何调整呢?

数据显示,估值有所上升。甚至比融资规模长得还快。这意味着管理团队无法通过增加更大的融资回合来感受增量稀释。

A轮的平均成交量现在约为24%,略低于5年前的水平。

现在,B轮平均收购了该公司约22%的股份,低于5年前的26%。

现在,C轮平均收购了大约20%的股份,低于5年前的23%。

结论

投入的资金作为行业收入和利润的一部分,可以用于其他资本承诺。

人们对工业销售周期的评价越来越高,其推动力似乎是:投资者愿意等待风险降低,再将更多资金投入到被认为是赢家的企业中。

能够通过收入、合作伙伴和行业招聘等途径,成功地降低企业风险的企业家,将获得超大规模的资本池。这一市场的赢家往往是复合型的,因为后来的客户都指望着早期采用者。

为这些行业服务的科技公司,其退出机会仍然存在不确定性。虽然有一些抢占头条的收购新闻(PlanGrid、Kurion、OSIsoft),但我们并没有听说每周或每月一次大规模退市的消息。这意味着我们几年后才会知道这些不断上涨的估值对回报率的影响。

【本文由投资界合作伙伴猎云网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。