近日,消费金融机构纷纷推出了“会员制”的新玩法——针对不同等级的会员和积分,消费金融机构在借款费率、会员权益方面给予一定的优惠待遇。

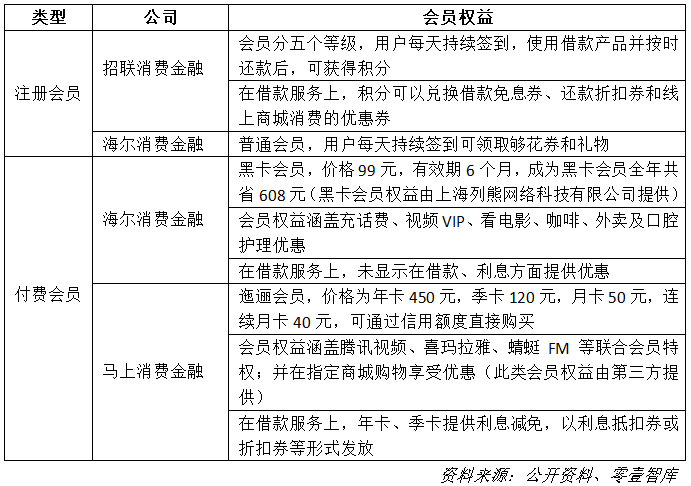

以下是部分消费金融机构的会员权益一览:

在营销实践中,“会员制”本身并不新鲜,而且已经被广泛应用在零售领域。此次,消费金融机构与会员制的初次结合,又会有怎样一番景象?

“会员制”的趋势

消费金融机构为什么会选择在此刻拥抱“会员制”呢?笔者认为与当前消费金融行业监管趋严、竞争加剧、增长放缓的现状息息相关。推行“会员制”是部分机构探索差异化经营,实现利润提升的一次有益尝试。

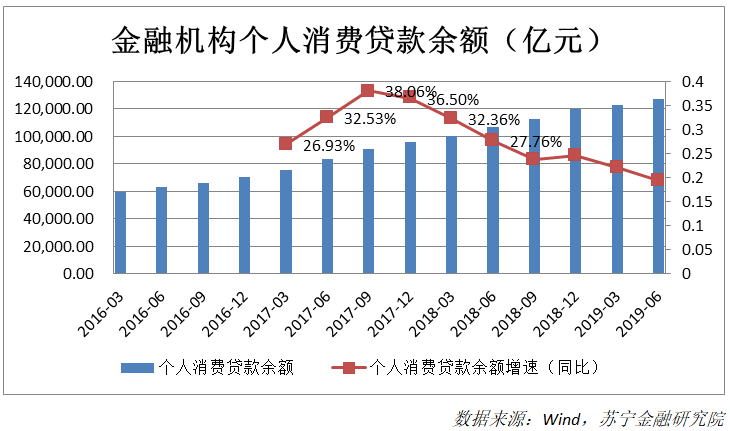

经历了2017年的高速增长,消费金融行业在后面的两年进入了一个“持续调整期”:

在监管方面,随着2017年底的“现金贷新规”、“催收自律公约”以及“资管新规”等一系列新规的陆续出台,消费金融行业从产品设计、贷前审查,到贷后催收、资金融通等各方面都受到了更加严格的规范和监管。

在竞争方面,一方面,赛道变窄——受到监管增强的影响,许多业务被限制甚至禁止,消费金融机构可以发挥的赛道变窄;另一方面,选手增加——除了银行、消费金融公司、小贷公司、互金平台等传统的消费金融参与者,互联网流量巨头、信托公司、租赁公司等机构也纷纷入场。

在增长方面,消费金融在2017年三季度增速达到顶峰(38%)之后,至今增速持续放缓。

面对着“持续调整”的压力,消费金融机构为了避免陷入价格战或者高成本引流的泥潭,往往根据自身资源和优势,采取差异化的竞争策略。于是,作为差异化经营手段的“会员制”也成为了消费金融机构的试点对象。通过观察可以发现,*批试水“会员制”的往往是那些有一定会员基础的大中型机构。

“会员制”的效果

关于“会员制”的有效性,笔者认为需要一分为二的分析。一方面,作为营销手段,“会员制”显然是可以发挥一定作用的,主要表现在:

1、提升客户活跃度与粘性。与传统借款应用的“一锤子买卖”(即客户需要用钱时,才想起打开应用借款)不同,“会员制”的引入对于提升客户活跃度和粘性方面都有积极的意义。在活跃度方面,持续签到机制,使得部分客户养成每天签到打卡的习惯,品牌印象反复强化,以期待用户在用款时能够惯性地用到公司的借款产品。在粘性方面,用款越频繁的会员,往往给予更高的等级,享受到更多的权益,如此形成用户粘性。

2、交叉营销。在大部分的“会员体系”中都可以看到交叉营销的影子,如马上消费金融的会员权益中还包括腾讯视频、喜马拉雅等联合会员的特权,海尔消费金融则提供了包括看电影、外卖、口腔护理等优惠。如此设计,一方面,进一步提升客户活性(相对借款,消费是一个更高频的需求),另一方面,交叉营销也是平台创收的途径之一。

3、会费创收。在实操中,部分消费金融机构还采取了付费会员模式,如海尔消费金融99元6个月的黑卡会员,还有马上消费金融的450元的会员年卡。当会员数达到一定规模时,会费也成为一笔可观的收入。另外,考虑到现实中,并不是每一个人都能够将会员权益用到*,只要设计合理,收入很容易转化成为利润。相关原理如同健身房的年卡一样,有多少人是一时兴起,办了年卡,但真正去健身房的次数却屈指可数。

另一方面,考虑到贷款产品性质,消费金融场景“会员制”的效果与购物场景的“会员制”存在一定的差距,表现在:

1、授信额度限制。在购物场景中,主营收入取决于会员的购物能力和意愿,理论上没有上限。但在消费金融场景中,企业主营收入(贷款息费)受到会员授信额度的限制,即无论“会员制”在营销上如何去刺激,企业只能在授信额度范围内放款,并实现收入,进而限制了“会员制”营销的效果。

2、交叉营销中产品调性方面的差异。交叉销售的收入虽然不受授信额度影响,但是考虑到消费金融公司品牌调性和管理经验方面都集中在金融借贷方向,对于零售营销,无论是在品类丰富度、物流体验,还是客户服务方面,与主流电商存在较大的差距。消费者在产生购物需求时,更自然地使用苏宁易购、淘宝等主流电商平台。如此,影响到消费金融机构交叉营销的效果。

结合以上分析,可以预期“会员制”在一定程度上对于消费金融公司的业务发展存在积极的作用,但是,受限于贷款产品的特殊性,“会员制”在消费金融领域能够发挥的作用,不及零售领域。

“会员制”的风险

在实务中,“会员制”作为营销工具,为消费者提供差异化服务的同时,也出现了被部分不规范的中小平台滥用,误导消费者的现象,表现在:

1、巧立名目,变相收费。按照借贷的相关规定,我国借款年化利率一般有24%和36%两条控制线(关于借贷利率的具体规则,详见《借钱,有些利息是不用还得,你知道吗?》),超过控制线的息费,被认定为高利贷,是现行法律法规重点打击的对象。于是,通过将超标的利息包装成“会员费”进行收取,部分不规范的平台试图绕过监管,实现超额收益(现行法规在此处存在漏洞,相信在不久的将来会被填补)。

2、缴纳会费,无法享受借贷服务。与零售会员不同,借款人有相对较高的准入门槛,只有通过平台资质审核的申请人才有资格拿到借款。于是,尴尬的问题出现了,部分会员缴完会费后,发现自己因为资质不够,无法借款。于是,平台承诺的所谓一系列优惠的借款权益,自然也无法享受到。更严重的,借款目的没有达成,申请人反而要多支出一笔会员费,这对于本来就缺资金的申请人来说,有点雪上加霜。

3、商品变相加价。在实际调研中,发现许多平台的会员商城通过“先加价,再优惠”的方式套路会员。会员通过商城“优惠”购买的商品价格要高于市场价格。笔者认为出现此类结果,一方面是平台扩大盈利的需要,另一方面也反映了借贷平台在开拓寻找货源、议价能力方面的短板。

给借款申请人的建议

面对愈演愈烈的消费金融“会员制”,作为借款申请人,应该注意些什么呢?

1、擦亮眼睛,慎重缴费。鉴于会费本身会加重借款申请的成本,甚至出现以上所述误导消费者的现象,建议申请人慎重缴费。在缴费前,*能够结合会员权益,综合判断借款成本,货比三家,择优选取借款平台。特别是对于那些一上来就诱导客户缴费的平台,需要更加警惕,因为贷款产品的风险属性决定了不是每一个人都能通过审核获取借贷额度,所以,大部分正规平台会首先对借款用户免费审核,只对通过审核、获取额度的客户推送会员制服务。

2、发现问题,主动投诉。由于会员体系为平台所设计,不排除其中存在一定对平台有利的“霸王条款”(理论上,客户在加入会员体系时,需要阅读和勾选相关会员协议,但是相信没有太多人会认真读过相关协议)。所以,当纠纷出现时,申请人难免出现束手无策的状况。好消息是,根据相关法律法规,格式合同中偏向于制定方的“霸王条款”是无效或者可撤销的,遇到会员体系不合理的情况,不妨主动沟通或投诉,用法律武器捍卫自己的权利。

3、向正规金融机构借款。笔者反复强调,向正规的持牌金融机构(如苏宁金融、蚂蚁金服等)申请借款服务,一方面,正规金融机构有完善的法务体系和内控合规体系,出现滥用“会员制”侵害消费者权益的可能性比较小;另一方面,正规金融机构受到更加严格的金融监管,同时也非常在意品牌形象,对产品和宣传的安全性要求更高。

消费金融“会员制”已来,对于无论是消费者、消金机构还是监管层,如何用好“会员制”,控制风险,创造价值,仍然是一个挑战。但对“会员制”的尝试和探索,不正是各消费金融机构在行业瓶颈期,发挥能动性,力求突破的一个缩影吗?期待着,在不断创新和突破之下,消费金融的明天会更好。

【本文由投资界合作伙伴微信公众号:苏宁财富资讯授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。