2020年支付业的*枪已经打响。

新年伊始,银联和财付通就联合放了颗“卫星”:双方已经实现银联二维码网络与微信支付网络的全面贯通,目前正在福州进行试点。

2019年8月,中国人民银行印发《金融科技(FinTech)发展规划(2019-2021年)》,明确提出要:推动条码支付互联互通,研究制定条码支付互联互通技术标准,统一条码支付编码规则、构建条码支付互联互通技术体系,打通条码支付服务壁垒,实现不同APP和商户条码标识互认互扫。

在2020年开年,微信和银联率先实现二维码互通,如无意外,在央行规划性文件指引之下,支付宝陆续也会加入,届时银联、微信和支付宝将实现二维码互通,这是支付业的一件大事,2020年行业的一切变化也将由此开始。

在本文中,我们将重点研究和探讨以下问题:1.为何在此时要进行条码互通,又为何是微信和银联打响*枪;2.在接下来的移动支付市场中又将会发生哪些变化,哪些因素对哪些企业又将发挥何等因素?

条码互通背景:央行要稳定,银联要市场,行业要变化

在近2-3年内,央行对移动支付以审慎的监管态度,如推出网联,结束第三方支付兼有支付和结算两种功能的时代,使央行对移动支付的资金流和现金流进行强监管,又如,第三方支付要集中将备付金缴存央行,且未有任何利息。

这些都对移动支付业产生了相当大的影响,一方面,使得从业者开始重新审视商业模式,尤其是备付金集中缴存央行之后,吃利差甚至是挪用备付金为他用的商业模式无法行得通,部分企业也就削减了补贴力度,使行业进入正常发展轨道;另一方面,网联的推出,央行对移动支付加强监管,有效排除缓解洗钱等不法行为。

但以上行为并未从根本上解决,如当各家支付公司(以银联、支付宝、微信为主)都采取自家认可的条码标准,这不仅造成用户习惯上的不便,用户要下载所有公司App方能在线下体验不同公司的移动支付,更为重要的是,以聚合所有支付产品的“聚合支付”这一产品大行其道,在缺乏有效监管之时,聚合支付理论上和实际上都存在挪用商户未提取资金的问题,以及为拉拢商家推出T+0体现模式后,会遭遇恶意的诈骗(如使用虚假用户完成支付,商家申请T+0到账,聚合平台垫款到账,用户再以各种条件申请退款,最后只能平台承担损失)。

在不久前曝光的,深圳爱贝信息技术有限公司以“聚合支付”名义,从事非法资金支付结算业务,截留商家资金,涉案金额高达92亿余元人民币。

以上也都是在条码未打通的背景之下产生的种种支付“黑产”,当信息流、资金量未能有效处于监管之下之时,央行是要对此“动刀”的。

在2019年11月的第八届中国支付清算论坛上,央行副行长范一飞明确表示:疏通非银行支付机构退出通道,让严监管常态化为支付服务产业保驾护航。

若条码互通,聚合支付平台的种种乱象理论上将受到重创,从业者或转型为移动支付服务方,资金将实现点对点的转移,被中间商结存的可能性降低。

范一飞以上讲话或为接下来条码支付互通设下注脚。

再看行业。

银联对移动支付的态度可谓“恨之入骨”了,当移动支付扑面而来之时,老牌的银行卡结算企业遭遇了暴击,随着移动支付的发展,银行卡支付逐渐淡出用户视野,根据最新央行数据,2019年Q3,全国每万人POS机具数量为232.39台,环比下降1.35%,ATM机每万人对应7.8台,环比下降1.05%。

而以上都是银联的传统优势项目,也是重要的收入源。

在最初银联对移动支付一直是采取积极的抵抗态度,2014年央行以安全原因叫停二维码支付后,多有评论认为行业收缩,银行卡交易仍处于中心,银联会是最大赢家,但也直到2016年,移动支付已经势不可挡,银联才牵头银行业建立银联条码支付标准,其后推出云闪付,要对抗微信和支付宝支付。

但由于彼时已经错过了*轮行情,且当时寡头企业可借丰厚的备付金收入对用户支付进行强补贴(不要利润要规模),云闪付并未能获得太大市场反响。

但若条码支付统一,理论上银联可获得新的支付渠道,尤其我们注意到最近几个季度银联的特约商户有减少的趋势,如2019年Q3达到2485.5万户,而上季度则为2517.48万户,若条码统一,银联自然可借此获得新的渠道。

在网联成立后,多有评论认为银联权力被“收缩”,但事实上由于网联主要聚焦于“线上”,银联则收获移动支付的线下银行卡支付(走银联结算通道,以后可收费), 在断直连之后,银联本质上也分得一杯。

若条码统一,已经由结算平台逐渐进化为支付服务商的银联将会在此获得收益,银联和网联格局将会发生变化。

为何微信打响*枪,支付宝在等什么?

在探讨此问题前,我们先看此次统一条码的背景:移动线下支付究竟有多大。

根据央行支付结算司数据,2018年Q1,银联共处理业务77亿笔,金额27.2万亿元(同比增长分别为16.33%和35.26%),单笔金额3500元,在2018年Q2起,统计口径上“实体商户条码支付业务数据由网络支付调整至银行卡收单进行统计”,即,若在线下消费时,用支付宝或微信采取银行快捷支付付款,此部分数据将统计在银联处。

在此变化下,2019年Q1银联处理228亿笔交易,金额38.27万亿元(同比分别增长283.32%和40.69%),单笔金额1678元。

若我们参考2018年Q1同比增长数据,若无统计口径变化,银联以上数据将分别为:89亿笔和36万亿元。

若粗略估算,在改变统计口径,将线下扫码快捷支付走银联通道之后,2019年Q1增加了140亿笔和2.27万亿交易金额,平均每笔162元,这也大致与线下支付的零单、散单以及小金额的情况大致相同。

若估算总规模,加之移动支付的快速成长性,如2019年Q2和Q3,银联的支付规模分别为:343.83亿笔和44.68万亿元,384.04亿笔和44.91万亿元,粗略估计,2020年,口径改变之后,线下扫码快捷支付将在800亿笔左右规模。

《财新周刊》不久前也披露,支付宝将近70%业务属于不走网联和银联的“本代本”业务,也即,在余额宝和余额宝支付等多重保障之下,支付宝实质上规避了网联此后若收费带来的运营成本飙升问题,我们若将行业平均的“本代本”水平设置在50%左右,那么年度线下移动支付保守将会在1600亿笔。

在2018年末清算协会出的《深度支付》这本书中,披露彼时以上模式的日交易额在1.5亿笔,年度规模在500亿笔左右,考虑到同比增长速度,我们以上估算大致在合理范围呢。

取8亿人为行业活跃用户,这也意味着,每人每年平均在线下最少支付20次,且随着下沉市场的逐渐推进,该数字将会有更好的表现。

这或许可以回答为何支付宝为何对统一条码持相对保守的态度了。

在过去的几年时间里,支付宝之所以能够取得如此成绩,大致可归结于:以投资和阿里集团生态为主要推动工具,积极构建线下扫码消费场景。

从哈罗单车、盒马鲜生、口碑、公交车扫码再到大润发等阿里投资的商场,无不是此逻辑,当线下场景足够丰富,阿里自造场景加之封闭的条码标准,对于无社交场景,无天然的高频产品优势的支付宝,无疑是增加了一道防火墙。

支付宝也需要这上千亿笔的用户行为,来提高其产品使用频次。

但如条码统一,在尚未做到足够的市场引导之下,很有可能其市场会被更加高频的产品所取代,这是支付宝所忌惮的。

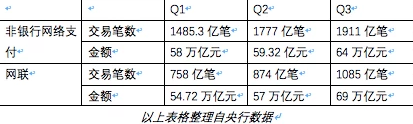

当然,无论对于移动支付行业抑或是支付宝,线上的核心地位仍然是不可撼动的,如2019年Q3,主攻线上结算的网联处理业务1085.54亿笔,金额69.01万亿元,平均单笔金额635元,银联同期为384.04亿笔,金额44.91万亿元,交易笔数网联是银联接近3倍,若剔除银联的银行卡交易业务,网联处理金额将会是银联的2倍。

虽然当前线下支付发展迅猛,但线上电商以及配套商业设施的完善性,使得线上规模仍然是跑赢线下的,根据《财新周刊》数据,微信支付拿到了线下移动支付的将近8成市场,但与线上市场平均之后,支付宝仍然*微信支付。

2020年,阿里零售GMV大致在7万亿元左右,且在花呗等消费金融的支持下,淘宝系的对手拼多多也仍然坚持采取了支付宝支付,这是支付宝的最后一道屏障。

对支付宝可做此总结:统一条码之后,凭借线上规模可稳定市场份额,但线下若被攻破,是否能再出奇招则相当考验运营团队了。

后移动支付市场如何确定?

关于此次微信支付的“积极”我本人还是有点诧异的,原因在于微信支付与支付宝不同,在推广线下业务时,采取了与第三方合作的模式,而后者则为自有团队积极开拓,这也意味着,统一条码的目的恰好是要打掉微信的合作伙伴的。

在过去的几个月内,微信支付开始逐渐将以与合作伙伴合作的“非本代本”模式转变为“本代本”,将业务纳入自我体系。

这在央行的数据中已经有所表示。

根据央行支付结算司数据,2019年Q1-Q3,非银行体系的网络支付(为网联+第三方余额支付-红包-支付账户余额充值)和网联(线上移动支付+红包+余额充值)的数据见下图

值得注意的是,在2019年Q3网联交易笔数虽然低于非银行支付机构的业务量,按交易金额已经超过5万亿元,根据两组数据统计口径的不同,不难发现:在Q3支付机构加大了将“非本对本”业务转化为“本对本”业务的比例,具体操作为,推官方的“收款码”,以转账行为取代消费,降低对清算平台的依赖。

由于支付宝在此之前已经按照此方式运营,可以较为清晰看到,以上增加的大多是微信支付转化而来,也即,微信支付在过去的几个季度以来,加快退聚合平台为代表的服务商,推自己的“收款码”,以此对冲了一旦条码统一后对业务带来的冲击。

此问题亦引起了央行的注意,范一飞副行长在最近的中国支付清算论坛上也指出:将原本因跨行的收单交易转化为“本代本”交易,这些模式下,不仅支付交易真实性和透明度难以保证,也增加了商户成本和市场集中度,不利于公平竞争和产业长久健康发展。

微信支付在过去虽然完成了一定规模,但接下来其成绩将受到央行政策的限制,但由于早先下手,在部分地区具备了一定抵抗风险的能力,在关键时刻的“表态”又有利于赢得政策空间,因此不难理解微信支付在条码统一这一问题上所采取的积极主动原因。

在此背景之下,支付宝的政策腾挪空间要略大于微信支付。

当前的支付业,政策不断收缩,且随着监管部门对行业的审慎态度的加深,行业“创新套利”的时间窗口被极大压缩,在补贴大战叫停、网联断直连、甚至是余额宝为代表货币基金体现由最初的T+0改为每日实时到账限额1万元,这都在限制第三方支付平台的“创新空间”。

若此后统一条码,对银联、网联、微信和支付宝都将会是极大的挑战,2020年移动支付业将会有相当大的变化。(本文首发钛媒体)

【本文由投资界合作伙伴钛媒体授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。