不和阿尔诺争首富、不碰三个月股价翻两番的特斯拉、手握千亿现金按兵不动,即将迎来90岁生日的巴菲特正变得“佛系”,外界对此的争议和困惑不断。

特别是在标普大盘2019年飙涨31%的大势下,巴菲特掌舵的伯克希尔·哈撒韦仅上涨11%,再次跑输。这已经不是十年来的*次了。

如果公司股价是“计分器”的话,巴菲特的“股神光环”似乎变得暗淡。

巴菲特所代表的价值投资,正脱离时代吗?

在即将成为标普500任职最长的CEO之际,巴菲特对接班人的计划安排得如何了?

2020年2月22日上午8点,巴菲特年信如约而至。

伯克希尔·哈撒韦全年盈利达到814.2亿美元,较2017年的449亿美元几乎翻了一番,运营利润小幅下滑至239.7亿美元。巴菲特继续坐在高高的现金堆上,公司现金达到1280亿美元(约合8994亿元人民币)。

也许因为2019年乏善可陈,这封信比往年更短一些。但巴菲特借助再谈“保留盈余”的概念,间接回应外界对公司不分红的质疑。巴菲特更破天荒地提及“遗嘱”安排——这是他间接承认自己年暮的信号。

年信首页显示,2019年伯克希尔每股账面价值增幅11%,不及标普。但1965-2019年,伯克希尔的复合年增长率为20.3%,远远超过标普500指数的10.0%,而1964-2019年伯克希尔的整体增长率为2,744,062%,也远高于标普500指数

死后也不卖公司股票

当维多利亚秘密的母公司L Brands的掌门人、82岁的莱斯利·卫克斯奈即将挂印之时,89岁的巴菲特也成为标普500公司中任期最长的CEO。

面对“继承人”猜测,巴菲特曾经的战略是“打太极”,宣称自己会工作到“最后一刻”。

2020年的年信中,巴菲特公开谈论“退出计划”。

“30年前,挚友罗森菲尔德(Joe Rosenfield)在80多的年纪,收到当地报纸的一份信件,询问他的生平简历,以便用于讣告。罗森菲尔德并没有回复。结果呢?一个月后,他收到了另一份信,标题写着‘加急’。”

罗森菲尔德是巴菲特一生的挚友,美国商人、慈善家,2000年与世长辞,享年96岁。

经历55年岁月,巴菲特成为伯克希尔·哈撒韦的代名词。这家市值5600亿美元的企业集团囊括近百子公司,有任何的负面新闻,人们总会苛责巴菲特,或期待他力挽狂澜。

随着巴菲特即将步入90岁大关,二号人物芒格年近96岁,“后巴菲特时代”的巨轮将能否维持航速,不仅影响投资人的钱包,也影响着这支舰队的业务链条。

巴菲特试图给投资人吃下“定心丸”。他在年信中声称,将在遗嘱中规定,受托人不得卖出伯克希尔的股票,保持资产的集中度。其过世之后,受托人会每年将部分A类股票转为B类股票,以履行对各大基金会的承诺。

巴菲特预计,“总体来说,我估计我去世后12-15年后,持有的全部伯克希尔股份才会进入市场。”

对于“后巴菲特时代”的公司运营,巴菲特给出五点“乐观”的理由:

一来,伯克希尔的资产将部署在极其多样的全资持有或部分持有的企业中,并能提供可观回报;

二来,伯克希尔作为集团,以一个整体保有持久的护城河;

三来,伯克希尔的财务能够承受极端的外部冲击;

四来,伯克希尔拥有经验丰富且敬业的高层管理人员;

第五,伯克希尔的董事将作为“守护人”维系企业文化和所有者的福利。

“继任者”将获更大曝光

2020年5月的伯克希尔年度股东大会上,两位“潜在CEO继承人”有望置身聚光灯下。

“两位运营经理阿吉特·贾因(Ajit Jain)和格雷格·埃布尔(Greg Abel)将在年会上,给予更多曝光。”巴菲特在年信中表示,“如果你们有问题,可以直接向他们提出。”

年度股东大会是巴菲特和芒格这对黄金搭档的专属秀。2019年,巴菲特已经释放“破局”的信号。

当时,当一位股东问及伯克希尔能源公司在高成长项目上的计划,并点名能源负责人回答时,坐在主席台上的巴菲特笑着说,这是格雷格·埃布尔(Greg Abel)的问题。

随后,灯光照亮主席台下方的主嘉宾席位,格雷格起身回答问题。

坐在格雷格前一排的巴菲特挚友比尔·盖茨,一边咬着自己的眼镜腿,一边若有所思地做着笔记。

56岁的格雷格·埃布尔和67岁的阿吉特·贾因(Ajit Jain)分管伯克希尔旗下的能源和保险业务。前者年纪更小,更具有公司运营经验,被外界认为是伯克希尔CEO的头号接班人。

后巴菲特时代,格雷格·埃布尔和阿吉特·贾因合作模式,会仿效“巴菲特和芒格”吗?

2019年的股东大会期间,巴菲特曾经对笔者表示,不会。他称,两人分管着不同业务。“那他们之间有交流吗?”“反正他们现在都要跟我交流。”当时的巴菲特还不打算离开自己的舞台。

而且,新管理层组合仍存在变数。

2019年值得关注的管理层调整,还包括让49岁的基金经理康德斯(Todd Combs)担任汽车保险Geico的负责人。过去9年,康德斯和另一位基金经理托德(Ted Weschler)管理着伯克希尔部分权益投资组合,较少介入全资控股公司的运营。

让康德斯介入保险运营,遭遇争议,外界认为他经验不足,仅在Geico的竞争对手Progressive保险公司短暂工作。

部分投资人猜测,巴菲特如此部署,或许在培养更为年轻的康德斯积累保险业务的实践经验,以便让其未来能接替阿吉特·贾因(Ajit Jain)成为“第三代”保险业务掌舵人。

还在谨慎挑选并购标的

在部署着“退出计划”同时,巴菲特并未消极离场。在“大象级并购”难寻之际,他谨慎地挑选“牌桌”。

2019年,巴菲特出价竞购美国IT产品和服务分销商Tech Data。巴菲特解释道,“虽然我可能不了解他们出售的所有产品,也不了解顾客对他们的看法,但我清楚行业‘中间人’的作用。”

当另一买家私募基金阿波罗提高报价后,巴菲特放弃了Tech Data。

在这封年信中,巴菲特间接回应了投资者对其“久无收购”的质疑,“在买新业务的时候,我和芒格有自己的标准。首先,他们运营的净有形资本,必须能够创造得体的回报。其次,经理人必须是德才兼备,既有能力又诚实。最后,价格必须合理。”

Tech Data的价格显然“不合理”。

巴菲特还将收购比作婚姻,“一开始婚姻是令人开心的,但随后,现实开始偏离婚前的期望。美妙的是,有些时候,新婚夫妇为双方带来了超出预期的幸福。而在另外一些情况下,幻灭也来得很快。”

不知道巴菲特的此番感概是否和2019年另一宗潜在的收购有关。

这宗潜在并购发生在巴菲特钟爱的消费领域,而且是投资标的主动伸出橄榄枝。美国百年珠宝品牌、知名婚戒品牌蒂凡尼在收到奢侈品巨头路威酩轩(LVMH)166亿美元的要约后,邀请巴菲特参与出价。

巴菲特和蒂凡尼颇有渊源,曾在金融危机期间购买2.5亿美元蒂凡尼债券。分析师认为,如果吞下蒂凡尼,伯克希尔旗下珠宝品牌波仙(Borshiems)可以增强珠宝品类,形成合力。

巴菲特不愿和路威酩轩(LVMH)竞价,决定不上牌桌。

在完成对蒂凡尼的并购之后,路威酩轩的掌门人阿尔诺一跃成为“世界首富”,巴菲特下滑至第四。近期,当疫情突发影响消费产业之后,阿尔诺下滑至“全球第四富”,巴菲特重回“首富前三甲”。

这从侧面显示出巴菲特“防守型策略”的好处——至少在风险面前,不要让自己输得更多。

对新兴科技公司和消费品板块保持精挑细选之际,也让巴菲特对能源板块格外“长情”。

2019年巴菲特的罕见出手,在于帮助西方石油(Occidental Petroleum)收购油气勘探公司阿纳达科时,提供了100亿美元的高息借款。巴菲特此后对媒体表示,伯克希尔·哈撒韦未来还将向能源领域“投入大量资金”。

美国汇盛金融首席经济学家陈凯丰对《棱镜》分析,虽然受到气候变暖等舆论的影响,大批养老金正撤出传统能源投资,但类似巴菲特的价值投资人,因为看好大型能源公司的现金流和4%-5%的分红,仍在买入。

巴菲特的出手,比普通投资人获益更高。作为回报,伯克希尔获得了西方石油(Occidental Petroleum)10万股优先股,收益率为8%。

恪守“计分卡”,看重“保留盈利”

在股票回报跑输标普大盘之际,巴菲特恪守着自己的“计分卡”。

他在年信中再度强调,投资人应当关注伯克希尔的运营利润,同时再度祭出“保留盈利”概念,“伯克希尔的投资组合仍保持着健康的发展态势。”

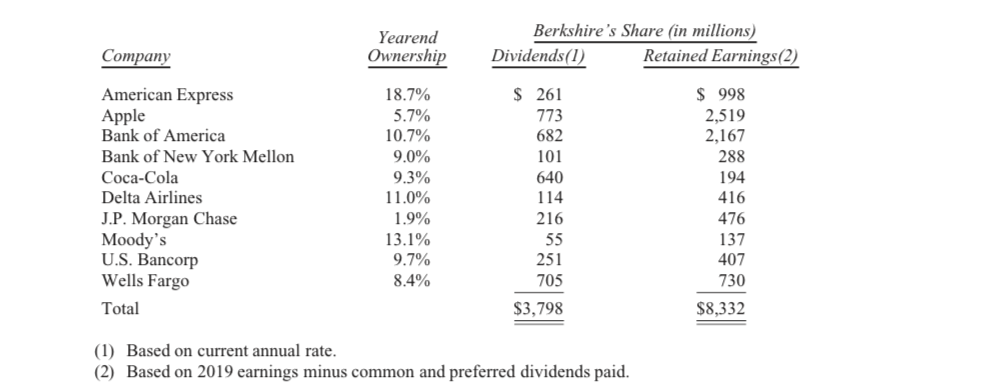

巴菲特列出通过股市投资的10支最重要成份股,分别是美国运通、苹果、美国银行、纽约梅隆银行、可口可乐,Delta航空、摩根大通、穆迪、Bancorp银行、富国银行,共83.32亿美元保留盈利

巴菲特在年信中列出通过伯克希尔投资的前十大成分股,指出这些投资只将股息计入伯克希尔的运营盈利数据,但提醒投资人关注这些被投企业的保留盈利。

比如,图中显示,2019年苹果配发7.73亿美元股息给伯克希尔,苹果的保留盈利中,伯克希尔持有25.19亿美元。

巴菲特认为,保留盈利给伯克希尔带来巨大价值,如果一家公司把大多数的盈利以现金股息的方式配发,代表这家公司缺乏持续赚钱的能力。

巴菲特认为自己的前十大持仓股都具备持续赚钱能力,而伯克希尔也正受益于此,产生“利滚利”的“雪球效应”。

巴菲特借此间接回应了伯克希尔为何长年不配发分红。

当股价表现不及大盘时,巴菲特恪守“运营利润”和“保留盈利”这些其他企业并非首要关注的计分卡。

虽然这十年他遭遇诟病,但年信首页列出的历史成绩,仍令人惊叹。1965-2019年,伯克希尔的复合年增长率为20.3%,远超标普500指数的10.0%。

巴菲特掌舵的55年间,伯克希尔的整体增长率为2,744,062%,也远高于标普500指数。

【本文由投资界合作伙伴微信公众号:棱镜授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。