“民以食为天”,中国人的日常生活中吃饭这件事除了承载提供生存所必需的能量的基本任务外,更重要的是调节情绪、释放压力、营造美好生活的氛围。而广袤的神州大地,菜式花样繁多,口味各地不一。调味品在其中扮演了不可或缺的关键角色。

正如《青山资本2020中国快消品早期投资机会报告》中所讲到,因为刚需和高频,调味品行业是一个3000亿级别的大市场,同时细分种类繁多。东西方的调味品产品和行业格局则有相当大的差异。西方以番茄酱、蛋黄酱、香辛料等为主,而国内则以酱油、醋、各类酱料等为主。

国际上,以不断强调新产品、新口味为主要突破方向,调味品巨头味好美(McCormick)2019年与IBM联合宣布在调味品研发中率先合作引入人工智能,来帮助更高效率地分析和预测用户的口味偏好。而卡夫亨氏(Kraft Heinz)则上市了两款将蛋黄酱分别与烤肉辣酱和芥末酱融合制成的混合酱料,以满足西方日益兴起的辣味爱好者的偏好。

国内由于供应链和渠道的原因,加上各地口味的天然划分,调味品品牌历来区域性明显。在部分企业不断发展逐渐占据更多市场份额的过程中,逐渐出现了跨区域并购和发展的趋势,各地方的区域小品牌依然非常多,但几家头部企业加速布局外地市场,全国化趋势越来越明显。2019年上半年中炬高新重点提升中北部和东北市场,加速开拓西南区域,逐步推进西北市场,新增经销商111个,全国337个地市级开发率超过80%。加加食品以二、三线城市和县、乡(镇)市场为重点目标市场,形成以长沙、郑州、阆中三大生产基地为中心并辐射全国的销售网络。千禾味业1.5亿收购镇江恒康酱醋,意在借势恒康酱醋在华东地区的优势渠道,脱离偏安西南一隅的现状,加速实现全国化布局。

在市场竞争格局上,虎视眈眈的更有新来者。2019年底,食用油品牌多力宣布将在2020年上半年上市调味品系列产品。位于食用油*梯队的益海嘉里、中粮、山东鲁花等均已入局调味品市场,且均推出同品牌酱油;与多力同在第二梯队的长寿花也在2017年推出了酱油产品。虽然油企的调味品产品单一,竞争力尚无法撼动已多产品线、多渠道发展的调味品巨头,但已有越来越多食用油企业利用品牌和渠道的积累试图侵蚀“大厨房”赛道。

调味品不同品类有些已经成熟稳定增长缓慢,有些在新的生活方式下市场逐渐下降,有些则从相对较小的市场开始高速增长。本文以国内的调味品市场为探讨对象,总体来说,有明显的行业传统巨头,同时也有积极涌入的初创品牌。从投资角度,活跃度和关注价值都是很高的。

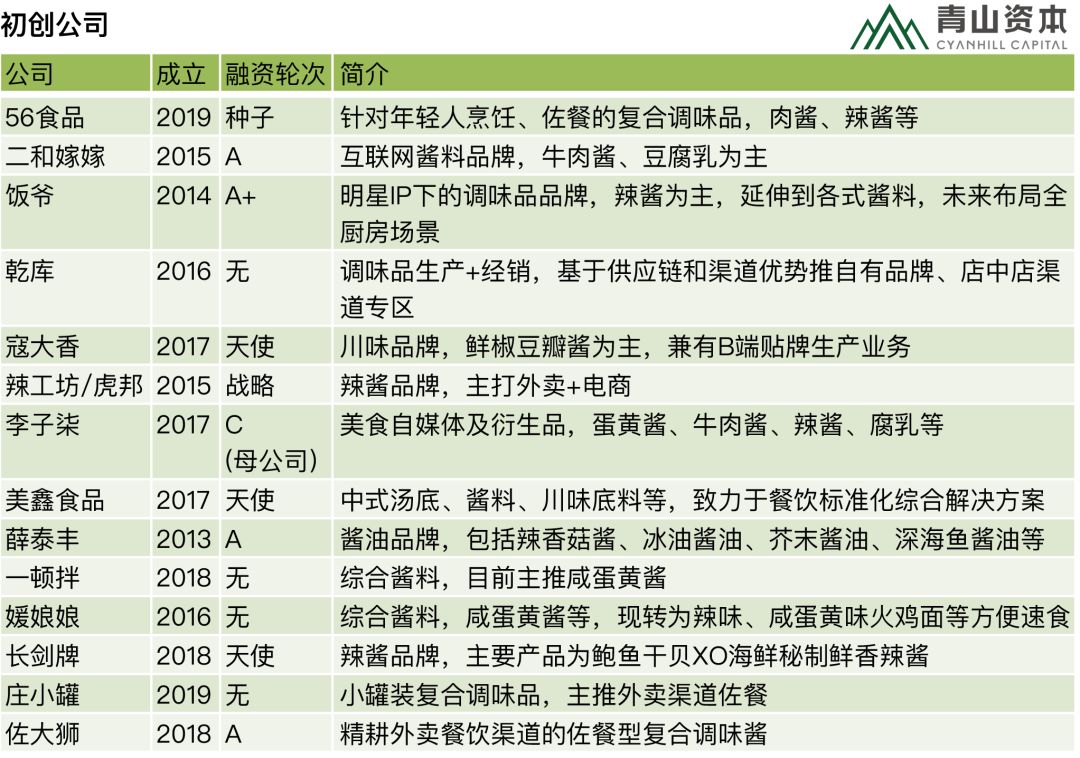

以下是调味品赛道里的不同类型企业图谱,包括有公开信息的初创企业。也希望您来补充,详情见文末互动话题。

公司图谱

注1:数据来自上市公司最新公开披露,时间截至2020.02.27。营收及PE的周期为TTM,未标注币种的单位为人民币元

注2:按照公司中文名称首字母排序,下文表格同

调味品本质上是饮食中加入用以调节口味的工业制品,因此与饮食习惯、食物结构、口味偏好有极大关联。国内外差异巨大,因西式餐饮更注重食物营养保留,烹饪方式简单,番茄酱、蛋黄酱、意面酱、沙拉酱等即时性是大头,烹饪时最多使用的是香辛料;而国内则注重调味,制作复杂,品种繁多,以酱油、醋为最多。国内外对调味品要求不尽相同,因此该行业国外企业发展的可借鉴性以及行业趋势变化的参考价值相对局限。国内的不同地域之间基于饮食口味,也有很多差异,市场大但分散,区域性明显。

在我国,酱油、醋渗透率已接近100%,缓慢但稳步地增长。味精、盐、鸡精、鸡粉等受健康概念影响连年下降,已经进入盛极而衰的产品生命周期后期。耗油、料酒、复合调味是新的增长市场,尚处于品类渗透期和消费者教育的早期,未来会经历品牌意识觉醒的过程,是初创公司的机会所在。川菜调料、火锅底料市场更小但增长更快。

从创业角度来说,调味品行业高频、刚需,这是好处,但细分品种非常多,供应链需要深度积累,难以扩充sku;销售渠道主要针对传统渠道(七成的需求来自餐饮和食品加工企业),餐饮渠道、线下渠道网络基本决定了销量,餐饮企业的采购选择,有对于“大品牌”的认知和性价比的追求以及粘性强的特点,线上toC的销售可以出营销爆款但很难起大量;产品消费体验来说,口味是直接的生理感受,相对其他消费品来说更难通过文化、故事来塑造品牌的影响力,不同产品口味差异就会形成消费者的消费和复购壁垒,消费者不太会频繁更换和尝鲜。这些都是对初创企业的挑战。

总的说来,调味品行业是一个易守难攻的行业。生活必需品+味觉消费粘性+生产资料决定的区域供给优势和巨头规模效应+渠道网络积累,使得二级市场上龙头估值溢价明显。而对于初创公司来说,做出新的消费品牌,需要一方面从新的增长品类入手,发力在年轻用户的新口味形成,做复合调味料、酱类,在酱油、醋之外的赛道找突破口;另一方面依赖新的餐饮渠道的占领,利用外卖的兴起,抓住外卖很多餐品都是半成品简单加工形成的特点,在这个渠道toBtoC来销售佐餐酱料而非烹饪调味品,同时一步步夯实传统渠道领域,是个可选的路径。

另一个方面,用于烹饪和佐餐的模糊情况也越来越多。一些调味品企业从酱料延伸到方便速食,毕竟方便速食从消费(食用)上来说*的差异还是口味,最主要的差别还是在酱料包而非主食的米饭/面饼/粉丝上,而相对于目前的复合调味品企业来说,方便速食还是具有更大的发挥空间。对于这一赛道,我们也会随后推出专门的品类速览,敬请关注。

业内观点

“餐饮零售化将是一场行业变革,很看好外卖在中国的长期发展趋势,佐餐品类将是这种趋势下最为受益的细分市场之一。”

“餐饮外卖行业在过去五年高速成长,未来仍有可观的增长速度。佐餐在餐饮外卖市场渗透率很低,未来成长率会更高。”

“渠道会是新佐餐公司的突破口。线下销售渠道如商超、便利店是传统品牌的必争之地,但仍有大量场景化的餐饮渠道未被渗透,其中*、增长最快的就是外卖渠道。产品标准化程度高,借助全国的餐饮商户作为公司的前置仓和销售平台,有望打破传统品牌的增长路径,快速孕育出新零售的佐餐品牌。”

注:观点摘自媒体公开报道

疫情的影响

调味品作为一个大行业,不同品类正走上不同的发展路径。传统品类如酱油、醋等,多以toB的餐饮渠道为主,新的增长点复合调味品,目前市场虽小,但主要以外卖与居家佐餐为主,使用场景不一样。而在疫情的冲击下,不同场景的差异正好被放大了。

疫情最直接的影响就是餐饮业的急剧下滑和在家做饭、消费方便速食以及外卖的增加。以toB餐饮渠道为主的企业短期会受到较大的负面影响,但长期来看,餐饮业将在疫情后进入报复性消费,并且较快速的恢复。而在家做饭、消费方便速食以及外卖的场景需求上升,对于调味品中增长较快的品类则恰好是巨大的促进作用。在家烹饪由于技术不比专业大厨,主要的口味来自于调味品,这一需求会在短期上升。而方便速食和外卖的增长则会进一步推动佐餐酱菜类调味品的消费及习惯养成。

因此,调味品行业本来就已经出现的传统品类放缓、新兴品类快速增长的两极分化趋势,恰好会被疫情的冲击在两端都放大效应,推动调味品行业更快的进入消费升级的新格局。

青山资本张野快评

市场:传统调味品toC的市场并没有想象中大,供应链集中度高,地方保护性强,不是初创公司*的土壤。

机会:复合调味品增速快,不容小觑。

延展:餐饮企业研发搭配新调味品的新食品,通过捆绑销售创造新调味品的使用场景,未尝不可。

【本文由投资界合作伙伴微信公众号:青山资本授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。