据IPO早知道消息,企业级云服务商北京青云科技股份有限公司(以下简称“青云QingCloud”)于4月7日在上交所官网披露了招股说明书,拟科创板挂牌上市,中金公司担任保荐人兼主承销商。

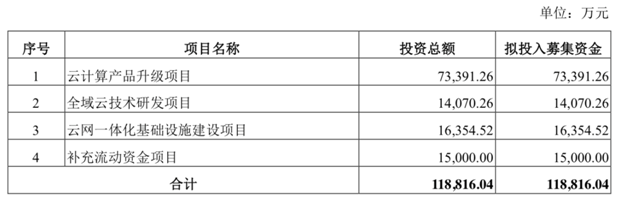

青云QingCloud本次计划发行不超过1200万股,占发行后总股本的不低于25%,募资规模约为11.88亿元人民币。

这也将是继UCloud优刻得于1月20日上市后,又一家在科创板挂牌的云服务独角兽企业。

事实上,在2012 年青云QingCloud成立之初,其为实施境外上市计划搭建了红筹架构;2017年,经公司与全体股东商议,其考虑回归A股上市,故对红筹架构予以拆除。

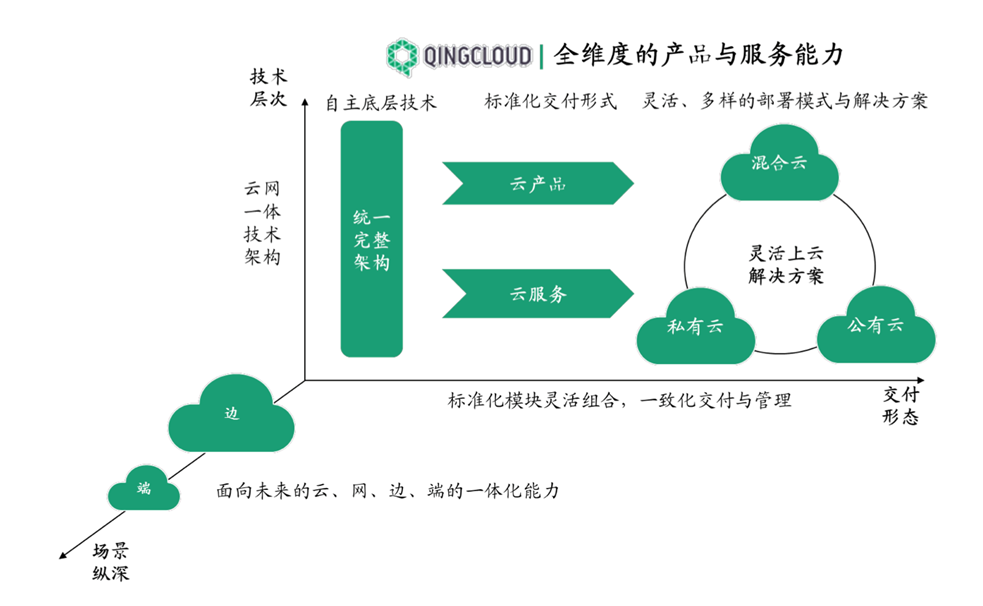

招股书显示,青云QingCloud是一家具有广义云计算服务能力的平台级混合云 ICT 厂商和服务商,已经具备全维度的云产品与云服务交付能力。

其中,在技术层次上,青云QingCloud可自主研发形成跨越智能广域网、IaaS 和 PaaS 的云网一体技术架构体系,拥有全面的 ICT 服务能力;在交付形态上,以统一技术架构形成云产品、云服务两大标准化业务模块,根据客户需要满足私有云、公有云和混合云的部署需求,并针对多个行业形成了完善的行业云计算解决方案;在场景纵深上,青云QingCloud正着力布局发展集云、网、边、端于一体化的综合服务能力,实现更广义的数据互联。

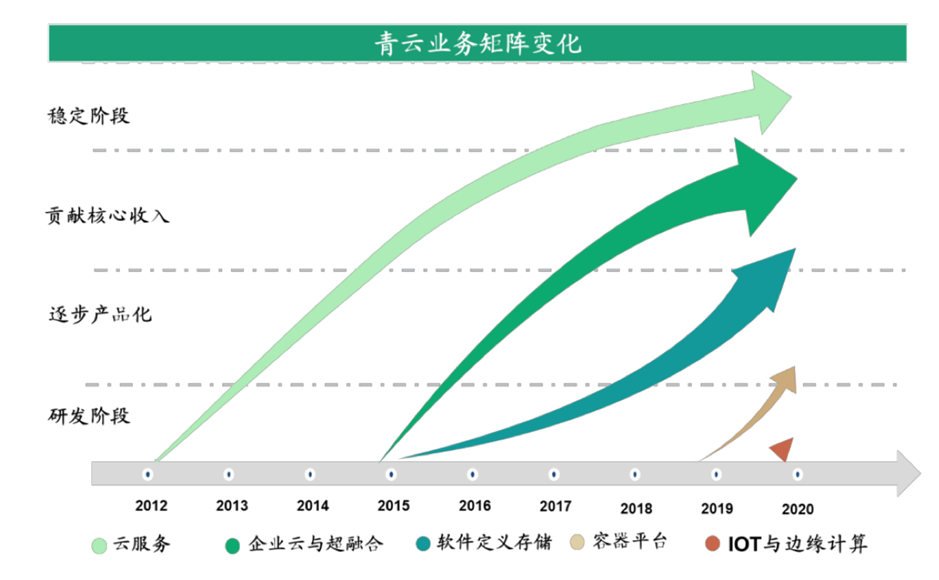

在青云QingCloud看来,自2012年成立以来,公司主要经历了4个阶段。

2012至2014年,通过自主研发云服务体系并上线公有云业务,在早期国内公有云市场占据一定地位;2015至2016年,通过将核心技术从公有云服务中解耦并产品化,形成可独立交付的云产品,并进入私有云市场。

2017至2019 年,随着传统企业上云周期的到来,QingCloud企业云和青立方® 超融合系统已经成为核心收入贡献来源,并实现快速增长;2019 年以后则在服务场景纵深上集结云、网、 边、端一体化的能力,形成广义的混合云平台。

目前,青云QingCloud的客户既包括大型企事业客户,如光大银行、中国银行、国家电投、中国国际广播电台、电子科技大学等;同时包括新兴行业及互联网企业,如好未来、VIPKID、人民网、升哲科技、有棵树、e城e家等。

从盈利模式来看,青云QingCloud的盈利主要来自于云产品、云服务的销售收入与成本费用之间的差额。

具体来看,云产品的收入来自软件或软硬一体化产品销售及售后支持服务,成本则主要为服务器等硬件采购成本;而云服务的收入则来自资源订阅服务,包括包年包月模式和弹性计费模式,该部分成本则主要源于IT 基础设施购置。

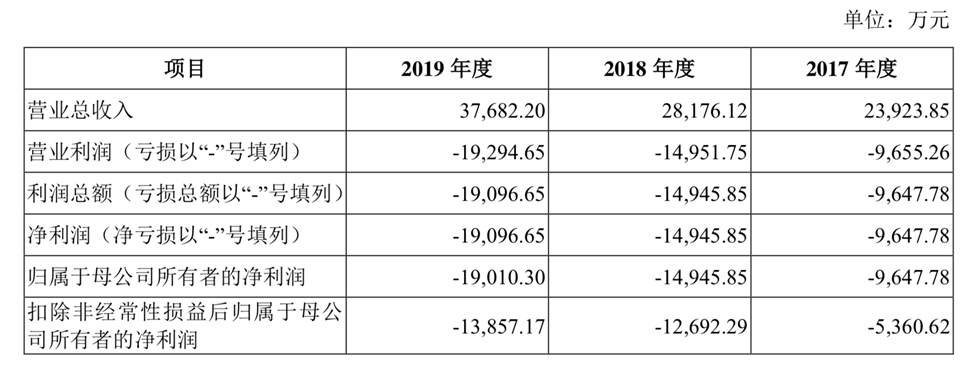

2017至2019年,青云QingCloud的营收分别为2.29亿元、2.81亿元和3.76亿元(人民币,下同)。

其中,由云产品和云服务构成的主营业务收入占比分别为99.87%、99.77%及 99.88%,云产品业务在三年的收入占比分别为52.27%、56.48%和65.31%,为主要收入来源,且呈逐年增加趋势;而会展赞助、广告宣传等其他收入占比则较低。

毛利率方面,2017至2019年,青云QingCloud综合毛利率分别为22.27%、11.01%以及12.51%。其中,云产品业务的毛利率分别为40.28%、33.59%以及33.02%,相对保持稳定; 而云服务业务毛利率则分别为2.30%、-18.92%以及-26.53%,整体呈下滑趋势,其主要是公有云领域竞争激烈、客户结构调整、前期固定资产投入较大等因素所致。

同期,青云QingCloud净亏损分别为9647万元、1.49亿元和1.91亿元。尽管经营层面净亏损率有所收窄,但整体亏损规模仍相对较大。

值得注意的是,青云QingCloud的费用成本主要来自员工薪酬。2017至2019年,公司职工薪酬(包含股份支付)分别占当年营收的50.84%、50.51%和50.87%。

因此,一旦未来行业竞争加剧导致劳动力市场薪酬水平继续提升,青云QingCloud的盈利能力将受到更大挑战。

此外,研发费用亦为重要的成本支出项目。截至2019年12月31日,青云QingCloud研发人员共计193人,占公司员工总数的38.14%。2017至2019年,研发费用在营收的占比分别为12.82%、22.81%及18.45%。

需要关注的是,截至2019年12月31日,青云QingCloud的现金及现金等价物余额约为1.01亿元,而2017年和2018年年末的余额分别约为7.52亿元和9.34亿元。

因此,青云QingCloud在“风险因素”一栏特别指出,“自公司成立以来,公司日常经营与业务运营已耗费大量资金。在首次公开发行前,公司营运资金依赖于外部融资,如经营发展所需资金超过可获得的外部融资,将会对公司的资金状况造成压力。”

IPO前,青云QingCloud主要通过股权融资及债权融资方式获得营运资金、保证较为充裕的现金流。

自2012年成立之初即获得来自蓝驰创投的200万美元A轮融资后,青云QingCloud总计完成4轮融资。2017年6月,其宣布完成10.8亿元人民币的D轮融资,这也是彼时国内云计算行业财务融资单笔最高金额。

目前,青云QingCloud创始人兼董事长黄允松持股18.92%,联合创始人甘泉和林盛各自直接持有6.2%和3.1%的股份,三人作为实际控制人合计控制33.42%的股份表决权(包括间接控股),若按1200万股计算,IPO后三人共同控制公司的股份表决权比例将降至24.98%。

机构投资方中,蓝驰创投分别通过嘉兴蓝驰和天津蓝驰持有11.22%和2.93%的股份,合计持股14.15%为*机构投资方;而九合创投创始人王啸个人持股1.61%。

青云QingCloud表示,此次IPO募集所得资金将主要用于云计算产品升级、全域云技术研发、云网一体化基础设施投资建设以及补充流动资金。

【本文由投资界合作伙伴微信公众号:IPO早知道授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。