2020年因为新冠疫情的影响,全球股市经历了较大的波动,很多人极度焦虑:投资非标资产害怕违约踩雷,投资股市害怕买在山岗上、买房担心不易脱手。这个时候,有没有一个交易策略迎来了历史性的投资机会呢?

答案是:有,S基金的投资元年到了。

本文将从4个角度来探索一下S基金的历史性机会从何而来。

【项目供给】

精挑细选的时期来了

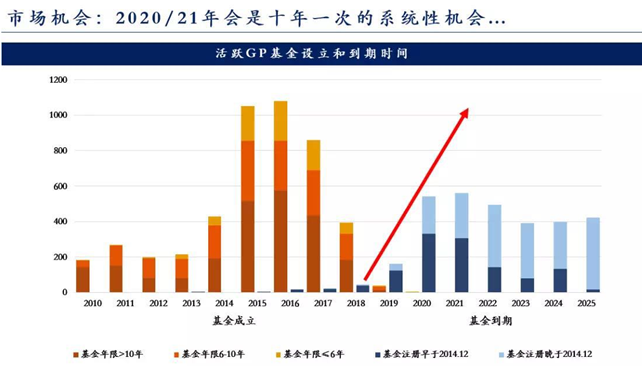

S基金面临的*个机会是大量基金急需退出的“刚需性机会”,这将直接影响项目供应的数量。我们根据下面这种图详细梳理一下这个“刚需性机会”。

数据来源:光尘资本,诺亚研究

图中的橘色部分显示了基金成立的情况:

2010-2013年私募股权基金的成立情况平稳。

2014年是一个转折点,大量私募股权基金成立,资金开始大幅流入一级市场。

2015-2016年达到高潮。

2018年开始,私募股权基金的设立逐渐放缓,资金开始收紧。

在市场不断扩张的9年间,存量规模随着新设基金的增加而不断扩大,整个一级市场的体量非常庞大。然而,私募股权基金具有明确的基金期限,大部分基金的年限是10年左右,其中投资期是4年左右,那么,2014年开始激增的私募股权基金都会集中在2019-2022年退出。图中的蓝色部分很明显展示了2019-2022年将会出现基金退出的高潮。正因为宏观上具有大量基金到期的客观条件,一级市场存量规模越来越大,到期基金越来越多,2020年开始成立的S基金将会有更多的项目供给。S基金是一款交易性策略的基金,能够为PE/VC类基金提供除了IPO、并购之外的退出方式,因此,需要退出的PE/VC基金越多,S基金的项目供给将会更充足、挑选的范围也会扩大。以基金到期的情况来看,2020-2022年进行投资是有利于S基金的年份。

【交易难度】

抄底违约的机构LP份额

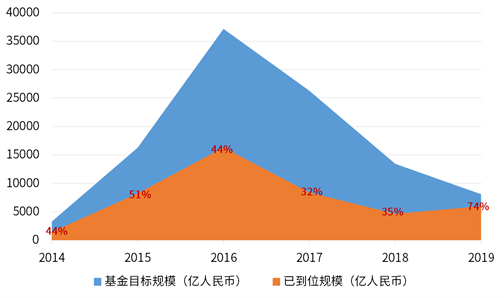

私募股权基金的LP中,国资、机构为主:以2019年为例,新募集的2705只基金中,国资背景的LP认缴总规模占基金规模70.4%。因此,私募股权基金非常重视政府引导基金等国资背景LP。然而,由清科的数据显示:虽然政府引导基金在过去几年迅速壮大,但是2014-2018年的到账资金远远低于目标值,实际资金到位仅40%。换而言之,2014-2018年成立的PE/VC也会面临较大的资金压力,LP违约率可能会上升。

新设政府引导基金的资金到位情况

数据来源:清科集团,诺亚研究

除了政府引导基金,银行、保险等金融机构的资金也存在违约风险。资管新规出台后,穿透合格投资人、打击多层嵌套、严禁资金池等规定导致市场上常见的“银行理财+私募基金”、“保险资管+私募基金”、“非金融机构+私募基金”等模式都将被禁止。2018年起,PE/VC的资金募集艰难、机构LP违约率上升。此时的私募股权基金面临一个两难的困局:一边是提前制定的投资策略和等待打款的储备项目,一边是机构资金无法到位,最终投资节奏极容易受到影响。因此,GP更加希望有一笔资金能够替代违约的LP,从而不会影响原有的投资计划。S基金能够做接续基金的交易,正是最合适的接替人选。在GP缺钱、交易意愿增强的背景下,S基金更容易谈到合适的折扣,以较低的价格入场。

【交易难度】

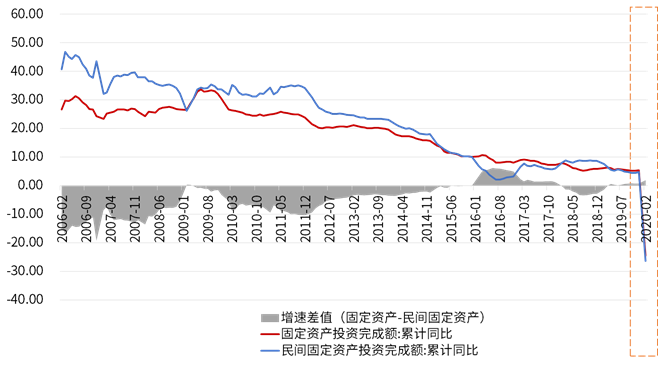

疫情导致个人LP兜售资产

2020年的年份非常特殊,新冠疫情的隔离措施导致经济短期内停摆,中小企业和个人企业主的经营活动受到了极大冲击,这类人群的投资意愿极速降低。固定资产投资额的同比增速情况可以证明:疫情来临后,民间固定资产投资额同比大幅降低,甚至比整个社会的降低幅度还大2%。

固定资产投资额同比增速

数据来源:wind,诺亚研究

民间资本投资意愿降低后,可能会出现两点变化:

对锁定期较长的长线投资更为谨慎。

希望已投资的资金加速回流,持有现金为王。

私募股权作为一个锁定长达10年左右的长线投资,相较其他流动性更好的产品更容易受到冲击,因此,个人LP的违约风险加大,并且还有较强的PE/VC二手份额转让的意愿。在新冠疫情的冲击下,S基金和流动性紧张的个人LP交易,将会拿到更优的折扣,也能够获得过往年份不愿意出售的稀缺优质资产,交易难度比往年低。

【退出回报】

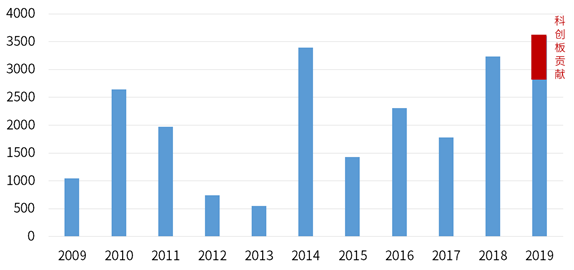

制度红利助力优质资产退出加快

一级市场虽然募集艰难,但是近两年不断有制度改革出台,利好投资退出,例如科创板的推出、减持新规的改革。科创板推出后,优质的未上市公司能够更早上市。根据2019年的数据来看,PE/VC支持的中企上市融资额达到近10年高点,科创板贡献了21%的融资量。对于投资这些企业的基金,等待企业上市的时间缩短,投资速度变快。底层项目加速退出,S基金同样可以获益。S基金购买的是有一定存续时间的资产包,大部分的资产本身就处于退出期,制度红利出台后,这类资产的退出概率变大、等待上市的时间缩短,S基金的DPI回流也会加速。

PE/VC支持的中企上市融资额(亿人民币)

数据来源:清科,诺亚研究

立于当下,宏观形势不确定性较高,S基金的交易策略却迎来了四重机会。未来谁能把握历史性的机遇,成为S基金的头部玩家,或许就在这些年便会见分晓。