农夫山泉前身是1996年成立的“新安江养生堂饮用水”(1997年变更为浙江千岛湖养生堂饮用水有限公司),注册资本2000万元。2001年改制并更名为“农夫山泉股份有限公司”,股本1.47亿。

通常改制为股份有限公司是申请A股上市的前置步骤,但直到2003年,农夫山泉才被浙江证监局定为“拟上市公司”。又拖到2008年5月农夫山泉才与中信证券签署A股上市辅导协议。

2018年末,经双方友好协商,终止了长达10年的辅导。农夫山泉自称“没有上市计划”,但中信证券不是来赚“家教费”的。

2020年4月29日,农夫山泉向香港交易所呈交*个版本的上市申请。保荐人是中金公司和摩根士丹利。中信证券陪太子读书十年颗粒无收令人感到蹊跷。

财报漂亮得不像传统企业

1)六成营收来自卖水

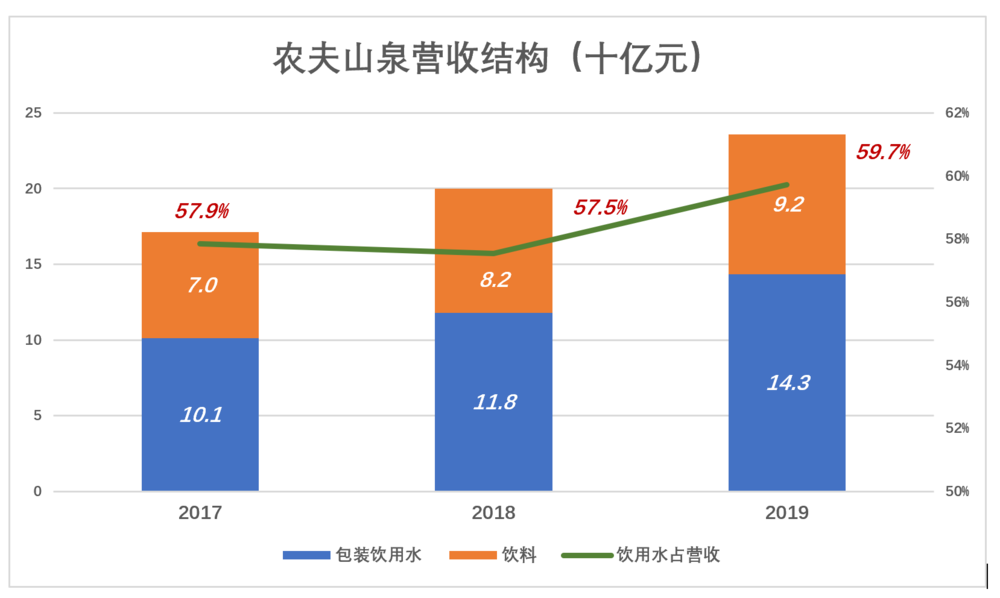

2017年、2018年、2019年,农夫山泉营收分别为175亿、205亿和240亿,年复合增长率为17.2%。

农夫山泉产品可以分为“包装饮用水”和“饮料”两大类,后者包括茶饮料、功能饮料和果汁。2019年包装饮用水和饮料营收分别为143亿和92亿,前者占总营收的59.7%,较2017年上升1.8个百分点。

2)毛利润高达60%

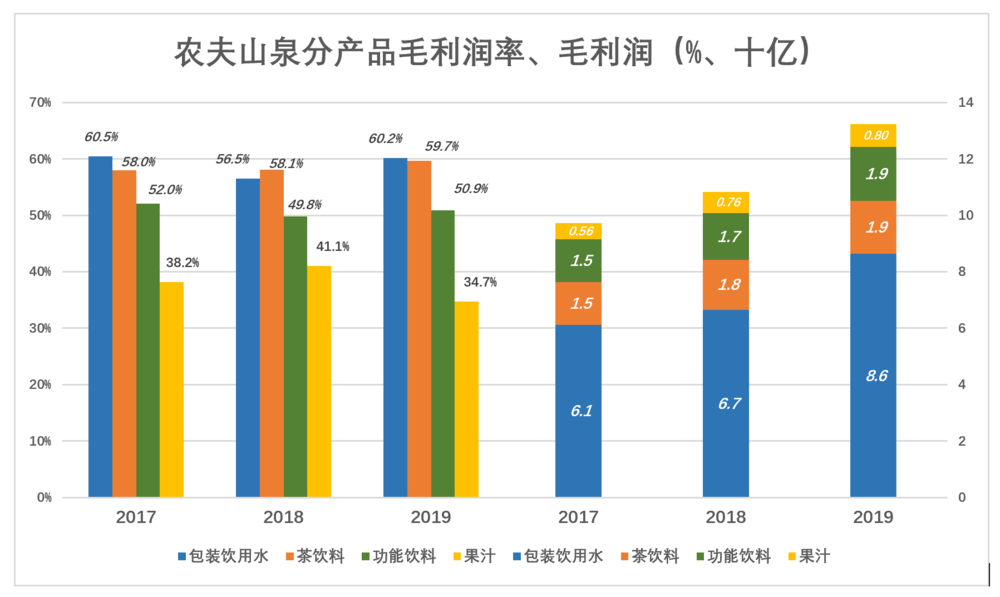

2017年、2018年、2019年,农夫山泉毛利润总额分别为98.1亿、109.2亿和133.1亿。

包装饮用水在营收中占比大且毛利润率高于其它产品,农夫山泉60%以上毛利润来自此项业务。2019年,包装饮用水毛利润86.3亿,毛利润率为60.2%,占毛利润总额的65%。

茶饮料、功能饮料盈利能力不相上下,2019年毛利润分别为18.7亿、19.2亿,毛利润率分别为59.7%、50.9%。两项业务合计贡献了毛利润总额的28%。

相对而言,果汁业务效益最差,2019年毛利润8.02亿,毛利润率34.7%,占毛利润总额的6%。

3)费用控制良好

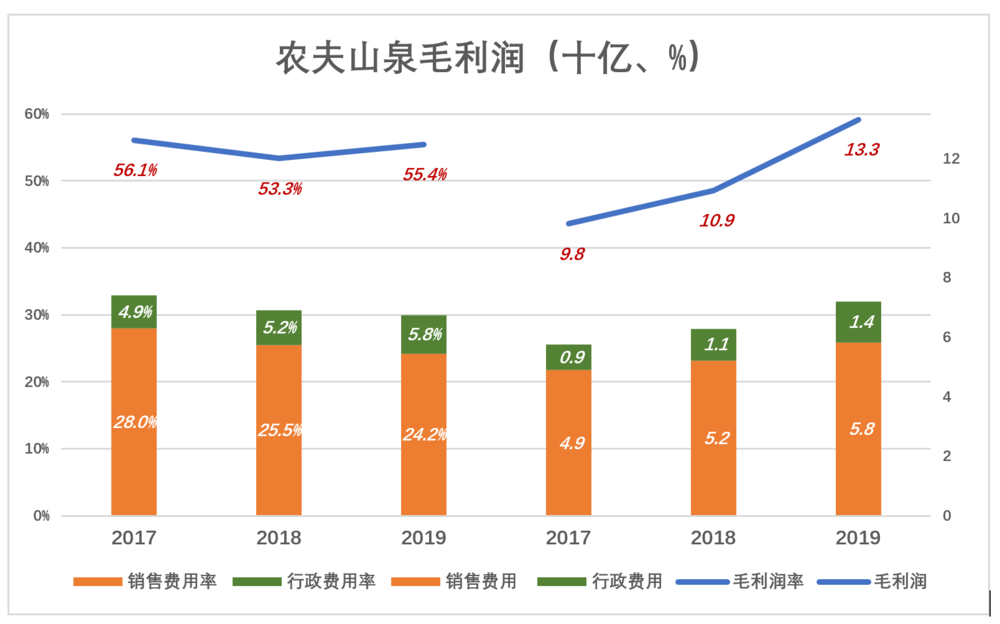

下图蓝色折线代表毛利润(率)、彩色堆叠柱代表费用(率),蓝色淹没彩色才有利润。农夫山泉的图表漂亮得不像传统产业!

2019年,农夫山泉毛利润133亿,毛利润率55.4%;销售费用、管理费用分别为58亿和14亿,费用率分别为24.2%和5.8%。除了高端白酒等个别行业,传统产业毛利润率通常不会超过30%。

高新技术企业毛利润率高,但市场费用(获客成本)经常接近甚至超过毛利润,加之实行股权激励后研发费用、管理费用高企,长期、巨额亏损者比比皆是。

“卖水的”农夫山泉毛利润率不低于高新技术企业,费用又控制得极好,值得研究。

有媒体说农夫山泉卖得好是因为广告做得好,其实2019年广告支出12亿,占营收的5%,对快消品来说不仅不算高,而且很低。

4)净利润、经营现金流

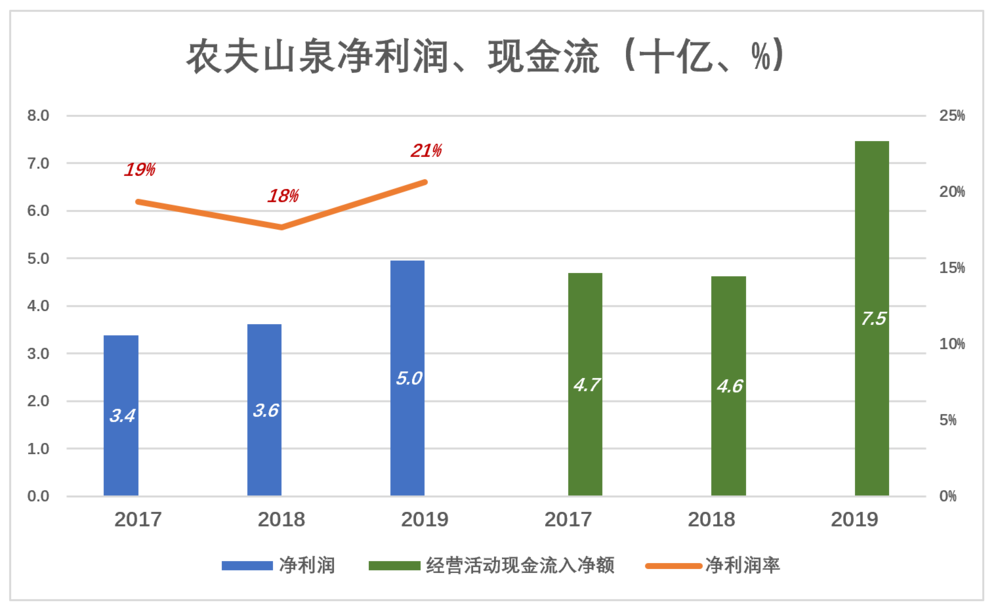

2017年,农夫山泉净利润34亿,净利润率19%;2019年净利润率略微回落至18%,但净利润还是增至36亿;2019年,净利润、净利润率双创新高,分别为50亿、21%。

通常企业在谋求上市时,会尽量使产品的目标市场与上市融资*市场重合。农夫山泉几乎全部收入来自中国大陆,A股是当然的*,况且大陆估值水平通常高于香港和美国。

从财报数据看,农夫山泉在A股上市*够格。但这家公司却在2018年末终止了持续十年的上市辅导,说辞是“不缺钱”。一年之后,拿出95亿现金搞分红,然后跑到香港谋求IPO、融资70亿(据传拟融资10亿美元)。

规模扩张的瓶颈在哪里?

1)水源够用吗?

农夫山泉自称“大自然的搬运工”,从哪里搬?从十个水源基地搬:浙江千岛湖、湖北丹江口、广东万绿湖三处取深层湖水;从四川峨眉山、陕西太白山、贵州武陵山、河北雾灵山取山泉水;从黑龙江大兴安岭、吉林长白山采矿泉水;从新疆天山玛纳斯抽深层地下水。

根据中国法律,从天然水源取水需要获得相关机构批准。具体有两种形式,一是农夫山泉向政府申请,获批后依法办理取水许可证,二是由第三方国有供水公司申请、办理取水许可证后替农夫山泉取水。

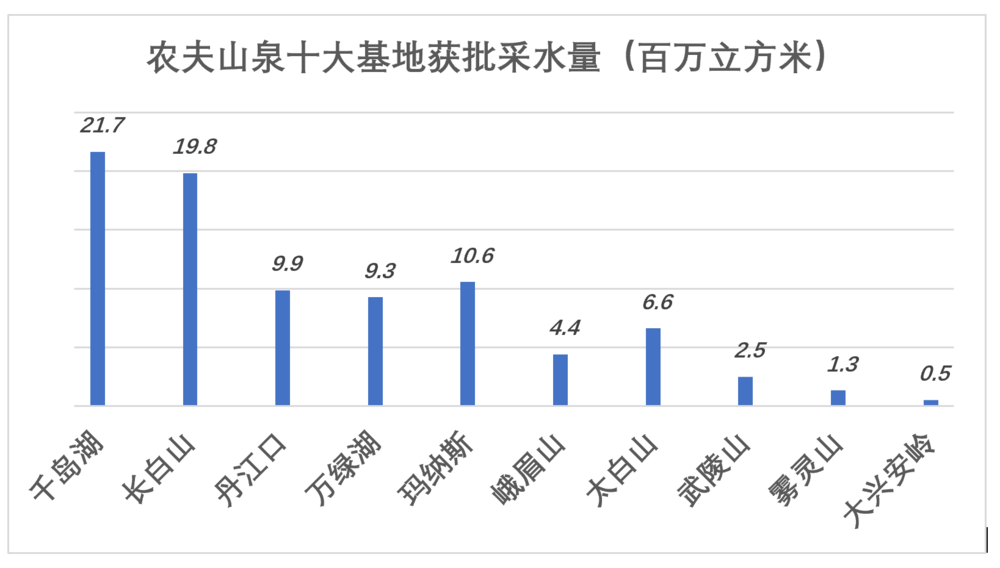

下图是十个水源基地获批的年提取额度,其中浙江千岛湖每年可取湖水2166万立方米,长白山的五处水源每年可采矿泉水1982万立方米。

截至2019年末,农夫山泉十大水源基地每年合共可取水8649万立方米。本年包装饮用水总产量1338万吨,仅为获批取水量的15.2%。按每瓶400ml计算,农夫山泉获批取水量可灌装2162亿瓶,2019年灌装334.5亿瓶(实际上瓶型、桶型很多)。

综合以上信息可以得出结论:水源不是农夫山泉发展的瓶颈,但也不是护城河——

水源不是农夫山泉的瓶颈,因为目前的获批取水额六倍于实际取水量;

水源不是农夫山泉的“护城河”。例如千岛湖,水面573平方公里、储水量178.4亿立方米,农夫山泉未必能够独占。浙江又不是只有一个湖,农夫山泉独占千岛湖,友商亦可独占其它湖。

2)生产线满负荷了吗?

截至2019年末,农夫山泉在全国运营137条生产线,其中饮用水生产线106条、饮料生产线31条。产能利用率的中位数约为50%。

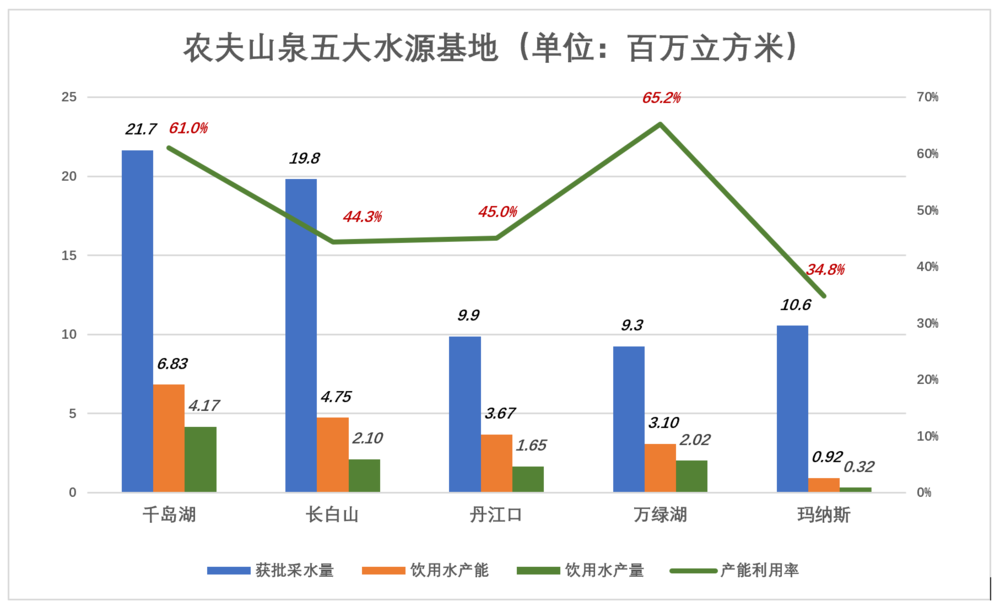

农夫山泉生产线“依水而建”,就布置在水源地周边。投产年份越早的水源基地,产能及产能利用率越高,排名前五的是千岛湖、长白山、丹江口、万绿湖和玛纳斯。

1997年投产的千岛湖基地,获批年取水2166万立方米,截至2019年末,26条包装饮用水生产线总产能683万吨,实际产量417万吨,产能利用率61%。除此之外,农夫山泉还在千岛湖布置了14条饮料生产线,总产能198万吨,实际产量120万吨,产能利用率60%。

依十大水源建设的生产基地,产能利用率最高的是2005年投产的万绿湖:13条包装饮用水生产线,总产能、实际产量分别为310万吨、202万吨,产能利用率65.2%。

水源充足、灌装能力富裕,农夫山泉营收瓶颈只能是市场。既然增加水源、扩充生产能力的必要性不大,上市融资的必要性也不大。

农夫山泉像美团

农夫山泉瓶装饮用水毛利润率高达60%,而美团外卖毛利润率不到20%,看似有天壤之别,但不要被毛利润率差异迷惑,这两家公司其实很像。

1)出厂价推算

2019年农夫山泉瓶装饮用水业务营收为143亿,产量1338万吨,约合335亿瓶(按每瓶400mml计算,下同),出厂价0.43元/瓶。财报显示瓶装水毛利润86.33亿,每瓶毛利润0.26元,成本0.17元。

2019年农夫山泉茶饮料销量75.4万吨、功能饮料销量108万吨、果汁饮料销量51.2万吨、其它产品销量7.8万吨,合计243万吨。按每瓶内净重400克计算,总销售量为61亿瓶,出厂均价1.6元/瓶。财报显示饮料毛利润46.7亿,每瓶毛利润0.765元,成本0.835元。

按每瓶400mml这个假设推算,必然有误差。实际上农夫山泉饮用水不全是瓶装,还有4L、19L桶装;瓶装水也不全是PET瓶,还有玻璃瓶;PET瓶又有380ml、400ml、535ml、1500ml等瓶型;茶饮料、功能饮料的瓶型也是花样百出。

假设每年总产出396亿瓶,目的是用这个数字做分母、把那些“天文数字”变成常人容易理解、感知的几毛钱、几分钱。将分母换成300亿瓶或500亿瓶,对本文的结论没有根本性的影响。

2)瓶装饮用水成本、费用

瓶装饮用水成本包括PET瓶、包装材料(纸箱等)、制造费用(含人工)三大块。果汁等饮料还要加内容等成本。

以396亿瓶为分母,向每瓶饮用水摊0.147元销售费用(其中物流开支0.064元)、0.035元行政费用。2019年每瓶饮用水的经营利润只剩8分钱。

至于饮料(茶饮料、功能饮料、果汁),扣除销售费用、行政费用后,经营利润为0.58元。

尽管存在误差,但说农夫山泉每瓶水赚不到一毛钱、每瓶饮料赚不到六毛钱大致没错。

农夫山泉瓶装水业务提供“送水到口服务”,美团外卖提供“送饭菜到口服务”,属性相似。

2019年,美团送出87亿单外卖。扣除配送费,每单佣金0.98元,每单经营利润约0.2元;农夫山泉送出335亿瓶饮用水,出厂价约为0.43元/瓶,每瓶经营利润约0.1元。两家公司都通过提供十亿/百亿级服务赚取微薄利润。

瓶装水业务毛利润看似很高——有媒体惊呼“大自然的印钞机”——但每瓶毛利润*金额不到3毛钱,净利润才几分钱。任何风吹草动,如油价、瓦楞纸价、公路铁路运费、人力成本中一项或多项上涨,足以把几分钱利润吃得干干净净。毛利润率高达60%,农夫山泉饮用水业务仍属微利。

举个真实的例子:电商平台上一种缝衣针3分钱一枚,成本1分钱,毛利润率66.7%。制针是微利也是暴利,但按微利理解能减少误解。见到暴利一哄而上办个制针,但毛利润只有2分钱,搞不好每枚亏2分钱。

农夫山泉与美团外卖的核心竞争力都是“螺蛳壳里做道场”。一分一厘地“扣”出利润,再乘以一个天文数字——87亿、335亿,得享数十亿毛利润,令友商望洋兴叹。

互联网基因是好东西,外卖业务赚得少,但带来的流量让美团从餐馆、酒店赚到150亿“线上营销费用”。

相比之下,农夫山泉只能利用瓶装水业务建立的生产规模、销售渠道、品牌知名度经营茶饮料、功能饮料、果汁等“高利润”产品,赚到近50亿毛利润。

2019年PET价格为7074元/吨,较2018年下跌1023元,跌幅达12.6%。PET价格与国际油价正相关,2020年必将进一步下降,农夫山泉的好日子来了。

【本文由投资界合作伙伴虎嗅网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。