网红领域又将迎来一场造富故事,这次的主角是直播公会。6月8日,一家名为众妙娱乐的公司在港股披露招股书,被称为“公会*股”,旗下多家直播公会。

其中,子公司话社娱乐是YY上排名前三的头部公会。

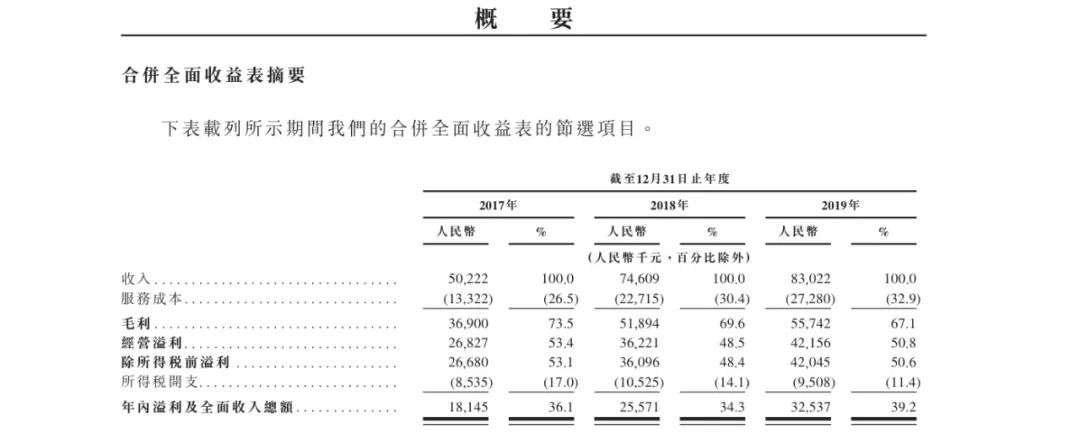

根据招股书显示,2017年-2019年,收入分别为5020万,7460万,8300万,同期的净利润分别为1810万,2560万,3250万。2017年毛利率高达70%以上。但主要收入来自于直播平台和主播分成,占比超过90%以上。

因此,说这是一家公会公司也不为过。娱乐资本论(ID:yulezibenlun)还发现,众妙娱乐旗下共有8家子公司,均为直播业务,其中主要三家直播公会都耕耘在传统直播平台。

除了YY这个大本营以外,众妙娱乐旗下的公会主播还主要活跃于虎牙电竞、酷狗直播、花椒直播等平台。截止4月30日,公司拥有29300主播。

直播公会IPO,为整个直播经纪领域都打开了一道资本化大门。

此前,有不少VC也曾经看过直播公会,但最终出手的并不多,主要考虑到投资之后难退出。如果公会能上市,VC或许再次重审公会公司。

但上市并不是一家公司的终点,有互联网公司上市之后破发,难以提振股价,股东无法退出,也很难说一次是成功的资本化。

而且,国内秀场公会的生存现状越来越艰难,毛利率逐年下降,在其他业务收入不到10%的情况下,众妙娱乐如何给港股投资人讲圆自己的故事,还要有待检验。

话社娱乐是谁?

话社娱乐在YY上大名鼎鼎,但是直播圈外,大众还不算太熟悉。

大概七八年前,YY上有一家知名公会叫皇族电竞,老板名叫天赐,蓝小天是这家公会的高管。后来天赐因挪用公款入狱,蓝小天(本名姜旭)从一位德州人手里买下了话社娱乐。根据招股书来看,目前蓝小天持有话社娱乐23%的股权。

在话社,蓝小天是个核心灵魂人物。有人总结话社的特点,称是一个没有纷争的公会,没有一哥一姐,话社公会是非常平均的,主播们要和平发展,非要分出一个一哥那就是蓝小天。

有媒体评价,从草根到大公会掌门人,他见证了YY发展史。正是在蓝小天的手里,话社娱乐从默默无闻,冲到了YY公会排名榜的前三名。

一位话社的前员工向娱乐资本论(ID:yulezibenlun)表示,话社是一家江湖气很重的公会,赏罚分明,讲义气,就像快手上的公会一样。

从最开始的成都、济南、广州、天津、到深圳,后来扩展到海南、福建、沈阳、杭州、合肥、蚌埠省市。从YY上的三线公会到遍布全国29个城市的大公会。如果我们仔细梳理话社的发展脉络,就会发现,话社娱乐这家公会的壮大历程,到处都离不开资本的加持,甚至就是一部买买买的并购史。

蓝小天也确实资金实力雄厚。话社有位签约主播叫帅总,原本并不十分出名。在当年的主播排位赛中,蓝小天为帅总准备了上千万,直接靠砸钱,打败了YY当时的人气头部主播阿哲,轰动了当时的直播圈。

2016年,有主播在微博上发布消息,话社娱乐在年初收购了九酷传媒,旗下的主播主要有大衣哥与其徒弟组成;差不多同时,话社娱乐又收购了天下公会,旗下有头部主播鸿涛。

到了2017年,话社约了直接宣布全资收购帝王公会。圈内的人都知道,帝王公会是YY上一家相当有实力的公会,旗下主播众多,其中比较知名的主播有、帝王11,小洲、左耳、炜坤等。

甚至在被话社娱乐收购前两个月,帝王公会还收购了一家叫兄弟传媒的工会,就在大家期待帝王公会独立发展的时候,却迎来了并购的消息。

此后,不管是蓝小天还是旗下的主播,在直播过程中,都曾经表示,要不断收购YY上的公会,冲击TOP1。

“买买买”战略还是颇有成效。话社娱乐仅成立两年,在2018年,就被YY直播授予“年度*公会”。

而话社娱乐,就是众妙娱乐旗下的直播公会。

在昨天的招股书中也显示,截至2020年4月30日,众妙娱乐在各大视频直播平台建立的公会里,有29300名注册主播,*签约主播超过1000名,超过320名热门主播。另外,排名前50位的PC端主播以及排名前30位的移动端主播累计粉丝已经达到2.217亿。

招股书显示,众妙娱乐控股人为陆平,持有公司45%股权,分别拥有话社娱乐、话社星聚、话社文化77%的股份。

90%以上收入靠直播,就能有70%毛利率的暴利行业

一家靠直播公会起家的公司居然也可以走上IPO之路,可以想见有多赚钱。

事实也如此。曾因财力雄厚和美女主播众多,话社娱乐就被很多YY玩家称为“财力公会”和“美女公会”,也同样是YY最吸金的公会之一。2019年,公司所有主播总直播时数已达到260万小时。仅粉丝送礼打赏所得,总流水就超过10亿元人民币。

2016年,仅旗下主播崔阿扎一人,便以1068万粉丝打赏的周收入,高出第二名300万。不仅获得周星冠军,也创下了主播周收入的最高纪录。在当时也是轰动一时的新闻。

至于总公司众妙娱乐,自然也是个不缺钱的现金奶牛。

根据弗若斯特沙利文报告,众妙娱乐的视频直播净收入,在中国视频主播公会市场中排名第四。招股书显示,从2017年到2019年,公司收入分别是5020万,7460万,以及8300万。同期的纯利润分别为1810万,2560万,以及3250万。

更惊人的是毛利率。

在2019年,众妙娱乐的毛利率达到了67%。要知道,向来以“暴利”著称的美甲和奶茶行业,其毛利率也在65%左右。几日也递交了港股IPO的泡泡玛特,其毛利率也在60%以上。

现金流也非常优秀:连续三年保持正增长,同时还保持了大规模的投资扩张和分红。

但是,仔细看收入结构就会发现,众妙娱乐的风险也是显而易见的。

2019年,众妙娱乐的总收入,有91.4%都来源于旗下的直播公会,其中又有80%来自粉丝的礼物打赏,而将近30%的这部分收入,都来自于公会前5的头部主播。

很明显,众妙娱乐的收入结构出现了严重不平衡的情况。

为了缓解这样的情况,众妙娱乐也做出了改变。三年里,直播收入的占比也有小幅下降,分别是96.6%、94.0%及91.4%。

2018年,公司进入短视频市场,截止2020年4月,在中国五家主要短视频平台(包括抖音,快手,今日头条,企鹅号,B站)上建立6家经过认证的MCN机构。年间,收入也分别只有255.5万元、503.3万元,分别只占总收入的3.4%和6.1%,收入来源主要是短视频或社交媒体平台根据视频观看次数计算支付的激励费。也就是说,目前尚未达成商业化变现。

同时,众妙娱乐也涉及影视投资领域,曾投资过《呼伦贝尔城》《我的西南联大》等影视作品。

此外,对于大客户的依赖也在逐渐减少。招股书显示,公司收入的前5家大客户均为直播公司,分别是YY、虎牙电竞、酷狗直播、企鹅电竞,以及花椒直播。2017年,产生自*客户(YY)的收入可以达到总收入的86.5%;至2019年,这个数字就下降到了46.1%。

招股书中表示,2019年,除了公司扩张、设备等投入导致成本升高外,为了让业务多元化,公司也合作了几家毛利率本身就较低的直播平台。

不过,作为一家直播公会起家的公司而言,这样的收支结构其实是此类公司的一种通病。但是,作为一家“准上市公司”,这样的公司如何获取港交所及股民的信任?

公会*股,开辟公会资本化路径,然后呢?

都知道网红直播火热,但这个领域的公司,真正实现资本化的并不多。即便实现资本化,也是映客这样的平台型公司,资本对公会这样的经纪型公司并不感兴趣,一般来说,VC也都是看得多,投的少。投资人经常说:“我就是学习一下”。

此前,小娱在跟多位投资人聊天过程中,他们不时有以下坚决态度:

“不值得投资”“没有在看了”“确实没有看到很有价值的公司啊”“看了很多一直没投”“公会是不错的生意,但天花板明显”“只是一门生意,没法复制,没法规模化,没法上市”“公会类似于艺人经纪业务,做人的生意,风险太大了”……

更多的投资人更大的顾虑在于,并不看好复制头部主播的商业模式。

“主要是觉得头部主播没有办法批量复制,一个头部网红的出现,一定是有天时地利人和的。传统经纪公司没能解决的问题公会也一样。”

正如涵曾经想过复制张大奕,最后失败了;美ONE曾经想复制李佳琦,同样失败了。最后这两家的头部主播都变成了公司的股东。李佳琦曾经在演讲的时候开玩笑说:“美ONE复制了很久都没有复制出下一个李佳琦,我只好来做老板了。”

在游戏直播公会中也存在这样的现象。比如,前不久大鹅与小象两家游戏公会合并,其中,小象互娱的头部主播PDD,也是其股东。

而且头部的公会一般都不缺钱,而是闷声发大财。他们更愿意以债权的方式融资,而不是股权融资。

以愿景娱乐为例,这家直播公会的流水以每月20%-30%的速度增长。“2019年4月的时候,直播流水7500万,公司几大业务总流水1亿零100万;到5月的时候,直播的流水就已经达到1.2亿了。”

这也是为什么,有同行对众妙娱乐集团上市不解的地方:“做公会赚钱就好了,如果上市的话,可能有更大的资本布局。看毛利率70%以上,已经很高了,说明公会本身也刷了不少资金。”

不管怎么说,众妙娱乐集团上市,确实能给直播公会打开一条资本路径,让直播公会具备更大的投资价值。

但值得关注的是,当下的秀场直播打赏模式已经被圈内公认为走到尽头,甚至很多公会都从秀场直播转型为电商直播带货。从众妙娱乐的招股书中也可以看出,毛利率每年都在下滑,2017年-2019年,公司毛利率分别为73.5%、69.6%和67.1%。

况且,当下直播平台的流量都集中在抖音和快手两大黑洞周围,传统的直播平台自身都在寻找出路,以孵化和管理主播为主要业务,依靠直播打赏为主要收入的直播公会,上市之后,前方就一定是一马平川么?

【本文由投资界合作伙伴微信公众号:娱乐资本论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。