网易即将港股IPO,下一个是拼多多们?

6月11日上午,网易(9999.HK)将正式在港交所上市交易。一个星期后,京东(9618.HK)也将正式登陆港交所。

网易港股发行价定在每股123港元,筹资总额为27亿美元;京东发行价上限为236港元,可能拟筹资41亿美元。两宗交易的集资总额或达68亿美元,这几乎是港交所截至5月底累计融资额的2倍(彭博数据)。

在最受关注的估值方面,一般而言,新经济公司在港股享有高估值溢价。不过参考港美两地投资者给予阿里的估值水平,网易京东能够获得的溢价空间可能有限。截至6月9日,阿里美股市盈率为27.94倍,港股市盈率为28.36倍,差别不大。

截至36氪发稿时,网易美股价格盘前上涨6.83%。

回流香港的中概股,不缺钱但更着急

和阿里一样,此次回归的网易和京东都属于不急着要钱的公司。

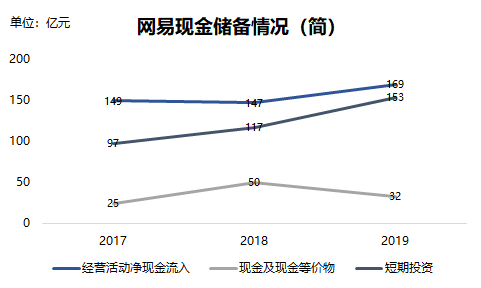

根据招股书,截至2020年3月31日,网易持有现金及现金等价物约56亿元、短期投资约194亿元、经营活动产生的现金流量为65亿元。这意味着网易短期内可支配的资金规模在315亿元左右。网易在招股文件中提到,目前这个水平“足以应付至少未来12个月的预计所需现金”。

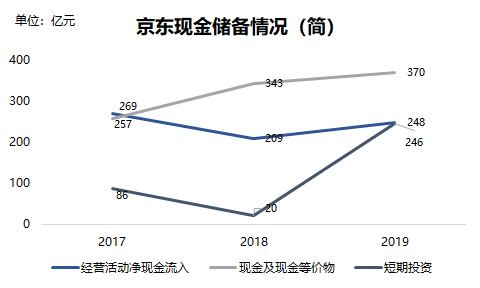

京东方面,其截至一季度末的现金及现金等价物为435亿元,短期投资为294亿元,经营活动现金流与去年同期相比转负,为-15.42亿元(主要因疫情特殊情况下补贴商家所致)。再加上公司今年4月提取此前可用循环银行融资额度下剩余的5.5亿美元。京东认为,这一流动性水平“足以度过延长的不确定期”。

事实上,回顾两家过去3个财年的现金流量表可以看出,网易2017-2019年期间,每年经营活动都有大量净现金流入,并且流入的现金规模整体上有所上升。京东也同样,抛开疫情特殊影响下的2020年一季度数据,过去三年其现金及现金等价物的规模在扩大,且净流动负债过去三年分别为32亿元、160亿元及9亿元,去年业绩改善的效果明显。

不过相比网易,京东虽然从2019年一季度开始了盈利之路,但其所在的电商市场竞争加剧、补贴战从未停止,因此通过二次上市多备点钱总是好的。京东在招股书中也提到,现有的营运资金,加上此次上市募集的资金净额,可以满足至少未来12个月的资金要求。

数据来自网易招股书,36氪制图

数据来自京东招股书,36氪制图

尽管网易和京东不为钱来,但相比阿里,它们回归的心情更迫切一些,这是因为它们正面临新的监管风险,而这个风险解决起来非常棘手。

阿里去年11月回港上市前面临的监管背景是,美国政府当时对包括中兴、华为及其他关联科技公司进行制裁,这引发了中国科技互联网公司对监管范围及监管力度增加的担忧。

如今,网易和京东面临了更大的监管挑战,他们可能因无法满足相关审计法规而付出更高的成本,甚至是潜在的退市风险。

美国高层官员提醒投资者谨慎持有中概股,此外美国联邦退休节俭储蓄投资委员会(FRTIB)表示无限期推迟其国际基金调整投资组合的计划,该计划原本要把一些资金投给部分中国公司,这是目前直接生效的一个动作。

纳斯达克5月中旬表示,关于修订上市规则的提议已经提交给SEC并等候审批。规则修订主要是调整部分国家公司的上市标准。SEC需在7月2日前回应是否批准提议。

考虑到现阶段,《外国公司问责法案》尚未生效,生效后也还有三年的宽限期。业内人士分析认为,该法案目前对中概股没有任何实质性的影响,不过它确实反映了一种情绪。

瑞联银行股票研究部董事陈菁瑜对《香港经济日报》表示,预期美国市场将大型中概股强制除牌的机会较低。她认为,假设上述公司被除牌,纳斯达克交易所市场价值将相应降低,也会失去交易费用等收入,某种程度上是双输格局。

不同类型的中概股公司怎么办?

监管风险让中概股回流香港的步伐加速了,但只是诸多驱动因素里的一个。事实上,阿里去年11月底的成功回归给很多中概股都做了示范,很多公司原本也在计划回来香港上市。网易最早传出赴港二次上市的消息是在今年年初,那时候相关法案监管风险尚未出现。

不过,在当前美国市场监管风险加大、国内利好政策不断的背景下,中概股要不要回来、要怎么回来,不同类型的公司也有不同的考量。

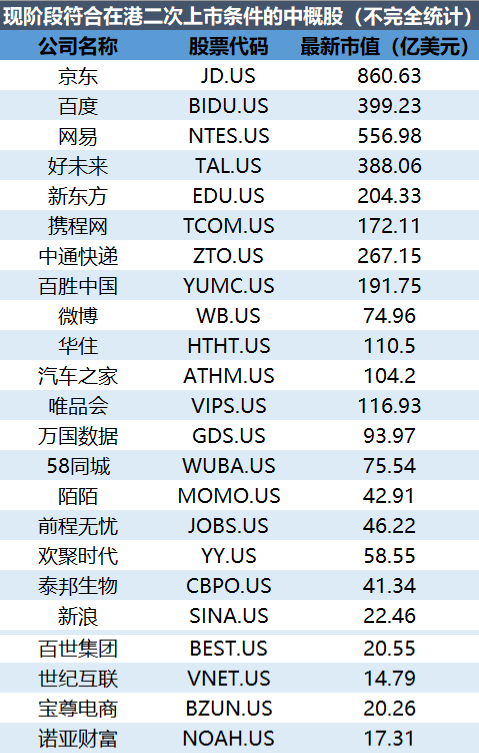

36氪梳理Wind数据发现,截至6月10日,在美国上市的中概股数量为250家。根据华兴资本的报告,截至今年5月底,满足港交所条件、可申请二次上市的中概股共有36家。另有其他一些因业绩披露不足两年,或在2017年12月15日之后才上市的公司(须修改组织章程文件,符合联交所VIE和不同投票权的相关规定),比如拼多多、哔哩哔哩、爱奇艺、腾讯音乐等,如果它们想回来,还需要等一段时间。

36氪制图,市值数据截至周二美股收盘

对于头部中概股来说,如果符合回港二次上市的条件,那么他们这个时候回归将享受*利好。一方面大型企业比较容易吸引到投资者,这是因为港股近半数投资者来自海外,以机构为主,投资风格偏重长期价值和大盘股。

另一方面,大型中概股还有被纳入恒指的想象空间在。今年5月,恒生指数表示,将同股不同权及第二上市公司纳入恒生指数及恒生中国企业指数选股范畴。根据细则,阿里、美团、小米等新经济公司有望8月起被纳入。纳入恒指,可以提高公司在资本市场的知名度,也会提高公司股票的成交量。如果后续沪深港通再进一步放开,二次上市公司还能直接对接内地投资者,那么交易量和公司估值攀升可能就是预期中的事。

不过符合条件的中概股也不是一定会回港上市。中伦律师事务所权益合伙人李俊杰撰文指出,有些公司可能满足条件,但由于市值不算太大,在香港二次上市可能会导致缺乏流动性的问题。

此外,两地上市的交易和运营成本也是中型公司需要衡量的一个因素。据招股书,此次网易回港上市,包括包销佣金、上市费、交易费等在内的费用,预期合计最高达3.607亿港元。

除去符合条件的36家,仍有200余家中概股不能在香港二次上市,它们的市值也较小。对于不能在香港上市的小型中概股来说,李俊杰认为,这之中部分优质的公司可能原先就在考虑私有化。从市场博弈的角度,这些公司推动私有化的有利时点可能是三年宽限期的后端,届时可能会因为将被禁止交易而使股价低迷,从而降低私有化成本。

还有一类就是打算上市的中国企业了,他们对在哪里上市这个问题的态度在发生变化。据路透6月10日援引知情人士报道,在向中国证券监管机构报告了赴美上市计划的企业中,很多企业现在打算在近一点的交易所挂牌。

市场上最新的一个例子是奈雪的茶。36氪此前从多位二级市场人士处了解到,考虑到由瑞幸咖啡造假事件引发的一系列中概股风波,奈雪的茶上市目的地已由美股转向港股市场。

不过,也有业内人士认为,不同市场的合规成本不一样,选择到哪里上市还是要从企业自身出发,是否有同股不同权等特殊需求、对上市时间表的预期、自身业务及所在行业的性质,以及是否有可比公司等都是应该纳入考虑范围的因素。

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

投资界24h|君联投资薇娅丈夫公司;京东版权素材中心上线;三头六臂完成近4亿元B轮融资

2020/06/10$tags$京东要抢视觉中国的生意

2020/06/09$tags$网易京东“归故里”

2020/06/09$tags$京东上岸

2020/06/08$tags$网易,需要下一张“王牌”

2020/06/08$tags$六年后赴港上市,京东长大后的变与不变

2020/06/07$tags$

旗下微信矩阵:

旗下微信矩阵: