达晨迎来一个里程碑时刻:第100家上市公司诞生了。

投资界(ID:pedaily)消息,中国房地产开发商的第一大软件解决方案供货商——明源云正式港股上市交易。公司发行3.74亿股,每股发行价16.5港元,开盘暴涨56.36%,报25.8港元,最新市值高达500亿港元。

创业17年,明源云创始人高宇将一个小小售楼软件做成一家港股上市公司。而作为背后两轮的投资方,达晨财智执行合伙人、总裁肖冰表示,明源云对于达晨有着特殊的意义,“第一,这个项目正好是我们第100家上市公司;第二它将给达晨带来超100倍的回报,堪称史上最高”。

成立于2000年,达晨刚满20岁。这家本土创投拓荒者,历来为圈内熟知的是内部的铁三角组合——刘昼、肖冰、邵红霞。如今执掌300亿的达晨,已投企业超540家,退出项目超180家,现金分配高达160亿元。

十几年前,肖冰的人生目标是达晨要投出100家上市公司,“那时每年能有一两家企业上市就已经很激动了,所以当时我觉得我可能要干到80岁才能退休”。如今没想到,实现这个目标的一天来得这么快。

刚刚,达晨收获第100家上市公司

市值500亿,回报超100倍

早在10年前,达晨投资团队就接触到了这家企业。

成立于2003年的明源软件,正是明源云的前身,当时的主要业务是帮助地产开发商进行供应链采购、成本管理和搭建销售系统。

现任达晨合伙人的梁国智发掘了这一项目,出于对明源软件发展前景看好,梁国智主导达晨创世基金和盛世基金在2010年7月投资2000万元,投后估值达2.85亿元。

2012年前后,创业板上市风潮涌动,明源软件同样递交了上市申请。但遗憾的是,由于当时地产调控政策趋严,明源软件IPO申请被否。随后,明源软件的另一家投资方决定退出,但达晨依然看好这个团队,决定再度追加投资703万元。在那种情况下,这一笔投资无疑给明源软件打了一剂“强心针”。

肖冰还记得,“当时我与高宇都意识到,明源只靠软件销售这‘一锤子买卖’,已无法实现可持续的利润增长,必须下定决心转型成SaaS服务商,才能获得更长久的发展价值。”

于是,高宇在2013年决定将明源软件与互联网深度结合,并发布了一封全员邮件,宣布“明源进入二次创业期”。随后的几年时间里,明源软件接连发布云采购、云客、云服务,这三朵“云”成为其后来的战略支柱。当时高宇为了转型还做了一些实验性的项目,进行内部创业,而达晨也都参与了。

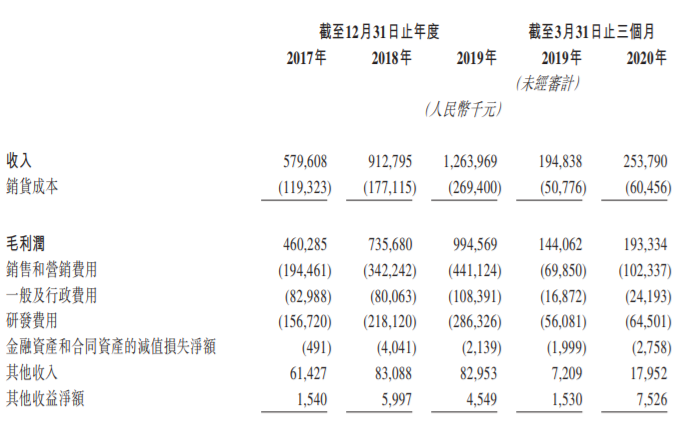

2019年5月,明源软件正式更名为“明源云”,成为中国房地产开发商的第一大软件解决方案供应商。招股书显示,2017-2019年,明源云实现营收5.79亿元、9.13亿元、12.64亿元,毛利润分别为4.60亿元、7.36亿元、9.95亿元,复合年增长率为78.4%,毛利率高达79.4%、80.6%、78.7%。

就连肖冰也没想到,明源云成功转型被海外资本市场高度认可,“估值也是超出我们的想象”。明源云此次引入多名基石投资者,包括高瓴资本、新加坡政府投资公司(GIC)、中国结构调整基金、红杉资本、贝莱德基金及富达基金。

这是达晨成立20年收获的第100家上市公司。今日,明源云开盘股价暴涨56.36%,报25.8港元,最新市值为500亿港元。明源云上市前达晨三个主体累计持股7.48%,预计上市后仍持有5.98%的股份(超额配股前),预计市值近30亿港元。换言之,这笔投资为达晨带来了超100倍的投资回报。

当时主导这笔投资的达晨财智合伙人梁国智难掩激动,“明源云一直致力于推动中国房地产业的数字化转型,从17年前的一个小小售楼软件,发展到如今涉及整个房地产开发业务链条包括预算、采购、建造、营销及销售、客户关系管理、物业资产管理和其他物业相关运营的业务ERP解决方案,是过去二十年中国经济奇迹的一个案例。”

本土创投退出史

从退出无门到一年最高18个IPO

达晨历史上第一家IPO企业是同洲电子。即便时隔20年,达晨财智创始合伙人、董事长刘昼回忆起这笔投资依旧十分感慨。

2001年,达晨联合深圳三家本土创投机构共计投资同洲电子2400万元,其中由于达晨有湖南广电的背景而分得了投资总额四成,投资金额为960万元,占股10%。

然而后面的故事,超出了大家的预想。2001年11月,创业板计划被搁置,同洲电子原本准备奔赴创业板的希望落空。彼时,所有本土创投都陷入了退出无门的尴尬境地,达晨的日子也不好过。后来,同洲电子迅速转向中小板,并于2004年成功过会。但万万没想到,突如其来的两年暂停又令同洲电子的上市路受阻,本土VC的退出之门又被匆匆关上。

直至2005年,一切才迎来曙光。这一年4月29日,证监会宣布启动股权分置改革试点,这也就是载入中国资本市场改革历史的“股改全流通”。2006年,同洲电子在深交所中小板挂牌上市,中国本土风险投资在国内资本市场迎来首个成功退出里程碑案例。

刘昼仍记得,当年为庆祝这一历史事件,深圳的几家创投机构还专门在深圳五洲宾馆举办了一个论坛,主题便是迎接创投春天。曾面临着生死一线的达晨,凭借这笔投资收获了26倍的回报,“赚了大约3个亿”。

尝到同洲电子的甜头后,达晨团队卯足干劲,四处搜项目。在2006年之前,达晨投的项目非常少,加起来也就大概10个项目,但之后加快速度,仅2006年就投了4个项目,2008年更是一口气投了超10个项目,以致当时主管达晨财务的胡德华专门去提醒投资团队注意投资过快的风险。

但这一次,达晨踩准了节奏。2009年,翘首以盼的创业板登场,首批28家企业挂牌上市。达晨所投的爱尔眼科、亿纬锂能和网宿科技登陆创业板,独中三元,一战成名。这一年,达晨还在细分行业里收获了两家IPO企业——福建圣农和蓝色光标,其中福建圣农是达晨历史上第一个回报超10亿元的项目。

值得一提的是,2019年创业板十周年时,相关机构把首批的28家上市公司按照十年的涨幅做了一个排行榜,达晨几乎包揽了前四名——第一名是爱尔眼科,第二名是亿纬锂能,第四名是网宿科技。

十年一轮回。2019年科创板推出,本土创投再次迎来退出盛宴,达晨同样硕果累累,仅当年登陆科创板的企业就有7家。去年10月23日,达晨所投的紫晶存储、万德斯、龙软科技3家企业同日科创板过会,创下行业IPO过会记录。今年4月30日,康希诺生物、慧辰资讯又同日科创板过会。而2020年一季度,达晨以6家企业成功IPO的成绩,领跑全行业。

“DPI是王道,赚钱才是硬功夫!”

过去一年给LP返现近35亿

达晨20年20条原则中,有一条:“不简单追求IPO数量和基金规模,追求基金绝对回报”。

投资界了解到,达晨20年一共募集23只人民币基金及1只美元基金,总规模超过300亿元人民币。谈及基金业绩,一直主管达晨募资的合伙人、高级副总裁邵红霞侃侃而谈,“达晨基金的整体回报一定超出行业的平均水平。我们每一期基金都是赚钱的。早几年的基金,vintage effects明显,回报周期和水平存在一定的不平均,但近10年,我们的基金表现稳定,回报确定且持续。特别是这两年,退出渠道通畅,基金业绩增长迅速。”

对于募资,邵红霞底气十足,“DPI是王道,赚钱才是硬功夫!这也是我们每一期基金都能超募的根本。”

历史上,2006年前,达晨的资金全部来自大股东湖南电广传媒,并不需要对外募资。邵红霞记得很清楚,达晨用那7000多万一共投了9个项目,目前已有7个项目成功上市。算下来,这只基金达晨给大股东赚了26个亿。

从2008年底起,达晨才正式走向市场化募资。那时,达晨找到了诺亚财富,双方合作的第一只基金叫“达晨创富”。基金规模4.63亿,总共投资18个项目,目前已有14个项目退出,代表案例包括尚品宅配、迅游科技、中南传媒、煌上煌、华图教育。值得一提的是,尚品宅配一举令达晨收获近40亿的账面回报。

不过,有一只基金被邵红霞视为教训,“会时常感到压力,时刻警醒自己”。2011年前后,达晨募集了一只规模为35亿元的基金,这是当时市场上最大的一只人民币基金。然而,这只基金“生不逢时”——从2012年起,A股IPO暂停,关闭上市通道长达15个月。

彼时市场上正上演“全面PE”的疯狂景象,但随着IPO暂停,被投企业上市遥遥无期。最终多方因素叠加,导致这只基金退出受阻,一段时间收益低于达晨的平均水平。

邵红霞透露,2017年开始,这只基金在达晨内部被列为重点管理对象,单独进行项目汇报和更有针对性的投后管理,尤其加强了对LP的整体服务。如今,随着科创板和创业板注册制落地,该基金的退出通道拓宽,未来几年会是它的退出高峰期。“我们会全力以赴,抓住资本市场的改革窗口期,促进退出,提升DPI,让LP满意。”

达晨的使命与愿景中,第一句话就是:“做投资人满意的基金管理人,用好和管好每一分钱”。2019年,达晨整体投资额不到10个亿,但给LP返现了近35亿元。邵红霞预计今年这个数字还会增加,“今年1到9月份,我们的退出金额已经超过35亿元,创历年新高。”对于创投机构而言,这是一个良性的循环。

警惕平庸化

“我们希望投出一个赚100亿的项目”

“平庸化是达晨最大的风险”,在肖冰看来,这也是所有本土人民币基金最大的风险。

“有时候我们10个IPO,都顶不上美元基金一个项目赚的钱多。”如今,达晨投资团队的主要精力放在挖掘爆款上,“我们希望投出一个赚100亿的项目”。

如何做到这一步呢?“第一你要投的资金量要比较大,第二回报倍数要高。正如你要回报100亿,至少要投上亿,才有可能通过百倍回报实现这个目标。”肖冰说,达晨坚持精品投资,碰到一个好的项目,一定要敢于下重注,可以两轮、3轮甚至4轮跟进。

这当中的典型案例是瑞鹏宠物。2015年,达晨对瑞鹏宠物进行了A轮投资,随后几年连续进行了多轮追加投资,累计投资3个多亿,后者成为了近几年达晨投资额最高的项目之一。直到瑞鹏最新一轮融资,高瓴巨资入股。

“外资眼光,本土手法 ”,这是达晨十年前提出来的投资打法。然而在刘昼看来,最近两三年,一些外资都看不懂的项目达晨也投了,典型例子便是达晨很早就投了叮咚买菜,这一度出乎不少美元VC大佬的意料“为什么是达晨投在前面?”。甚至一些看不出是本土创投会涉足的项目,达晨都悄悄做了布局,以适应现在的创投市场。

肖冰还关注到另一个现象,“我们预测到注册制以后,整个资本市场会发生变化,A股趋向港股、美股化,原来国内资本市场还存在套利空间,以后这种红利会渐渐消失,人民币基金要跟美元基金正面竞争。”

刘昼预测,美元基金跟人民币基金现在已经开始进入了白热化竞争,到明年可能基本上都是在一个竞争的状态,美元项目在境外,上市难度会越来越大,“现在达晨团队在外面看项目,动不动就遇上顶级的美元基金。”

对于这一点,邵红霞也深有体会,“最近,和机构LP交流时,总会聊到红杉、高瓴这几家头部美元基金的策略和打法。我觉得他们真的已经非常local了,很接地气,他们自身也会强调自己的本土化。”

“别因为现在还有点红利,就丢掉了危机感。”达晨内部多次研讨形成共识,人民币基金现在不转型,不做好准备的话,很可能就会被淘汰。到时整个行业排名前十的机构,可能都是本土化的美元基金。

“当然,人民币基金与美元基金竞争,除投资理念、思路、打法找出自己的差异化外,更重要是打造好的内部机制和更高格局。”刘昼说到。

谈到达晨的未来,刘昼透露,未来五年达晨会在继续做好创业投资的同时,适当向资产管理方向延伸,也可能会做并购基金、S基金。“我们也看到一些同行在打通一二级市场投资,或者在尝试做母基金,不过我们还是会根据自己的基因,决定未来的发展方式。”他说。

本文来源投资界,作者:刘全 刘博,原文:https://news.pedaily.cn/202009/460393.shtml