王卫今年50岁,到了知天命的年纪,他在1993年创立的顺丰(SZ:002352)也即将30岁了。

王卫祖籍顺德,生于上海,长在香港。这样一个多重地域背景的孩子,从一开始,或许就注定了顺丰不会局限于做一时一地单一场景下的快递公司,而是着眼于做全球范围内的综合性物流公司。

黄炎培在延安窑洞拜访毛泽东时,曾提出“其兴也勃也,其亡也忽也”的历史周期律。这一论断对于运营能力要求极高的物流行业尤其适用(马云都曾坦言自己管不好快递)。

顺丰经历了好多次“兴勃亡忽”,最广为人知的,就有三次。而正是这样每一次在发展岔路口的自我纠错,让顺丰一步步巩固了自己的龙头地位。

三关过后,顺丰又当如何?

01

一过一改:加盟制转直营制

创建伊始,顺丰也是通过加盟制扩张版图。但随后几年管理面临压力,2000年开始转为直营制,2002年完成改制并建立深圳总部。

加盟时期,顺丰虽然快速扩张,但加盟商出现夹带私货、瞒报收入等管理问题,同时服务至上的顺丰出现了大量货物丢失、客户信息泄露等问题。顺丰曾通过建立更细致的操作规范和制度来试图解决问题,但效果微乎其微。

在此背景下,顺丰参考海外快递直营成功经验,开始进行艰难的直营化之旅。直营化的顺丰提升了公司的经营稳定性和可控性,提高了整体服务质量。

加盟制和直营制就商业本质来说并没有优劣之分,但是所适应的细分市场是不同的,加盟制适合价格敏感性高、对服务和时效要求低的中低端电商件,直营制适合服务时效要求高、货损率低的商务件或者高端电商件。

值得一提的是,顺丰从加盟制转为直营的优势,并不是一开始就显现出来的:2010年后通达系(指中通、圆通、申通、韵达)凭借阿里电商件的高增长迅速崛起,彼时顺丰的商务件市场增速已经下滑至10%左右。

但是顺丰坚守住了自己,在直营制的领域继续深耕,在同质化的快递市场构筑了品牌力,也避免了今后陷入价格战的泥潭。

02

二过二改:从圈外回归能力圈

王卫从来不是一个安于现状的人。2010年之后双十一引爆电商需求,王卫觉得自己也可以依靠完善的顺丰网络,搭建线下为主的零售网络。

2010年首次推出电商平台“顺丰E商圈”,2012年顺丰优选商城上线,2013年生鲜食品和常温商品配送覆盖全国,2014年线下实体店“嘿店”正式上线,并且推出500多家开业门店。

顺丰做线下零售(嘿店)并不在自己的能力圈范围内,所以很多地方其实违反了零售的本质。比如购物体验比较差,起初顺丰的线下店,只能现场扫码下单,然后送货上门,消费者并不能现场提货。这也导致顺丰在之后两年内在这块业务亏损16亿。

2017年之后,顺丰减少了对线下零售等非主业领域的投资,相反,更为聚焦在物流主业,比如投资建设了顺丰鄂州机场,在重货、冷链和同城配送方面也加大了投入。

物流人挣物流钱,这些投入都让顺丰在长期有了更稳固的竞争壁垒。

以顺丰鄂州机场为例,顺丰将其对标Fedex(联邦快递,NYSE:FDX)的孟菲斯机场作为全国货运枢纽,投资23亿元持股46%,机场预计2021年投入运营。

鄂州机场将是我国*个以货运为主的机场,也是全球*个由物流企业参与投资的货运机场,并且规划成为全球第四个、亚洲*个的专业货运枢纽。根据规划,鄂州机场2020年基本建成,2021年投入运营,拥有4E级双跑道机场、多模式物流运输基地和产业园。

从经济性来看,鄂州机场也将大幅降低顺丰航空件的成本,顺丰的航空货运量占其总货运量的1/5,将进而降低顺丰整体的运输成本。

具体而言,通过两个方式:1)小飞机换大飞机,在相同载运率情况下,单吨成本下降20-30%;2)点对点转成轴辐式,载运率会有较大提升。

03

三过三改:兵败电商件到降维打击

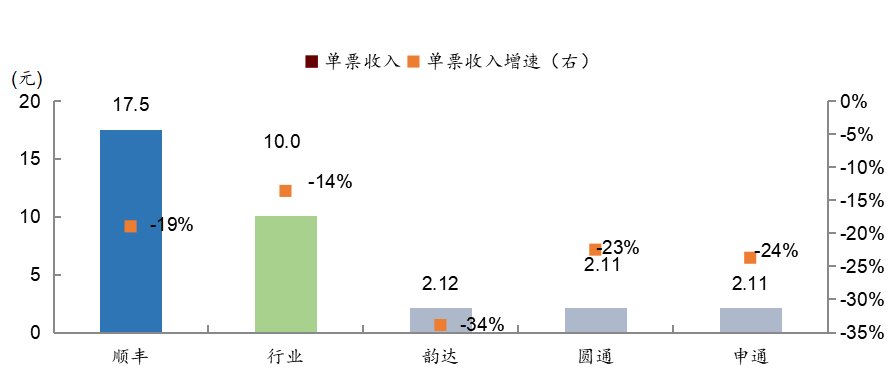

2018年末的时候顺丰内外交困,一方面业绩下滑——净利润同比下滑4%,而同期通达系基本都有20-40%的增长,另一方面市占率下滑——电商件维持30%以上的高速增长,而商务件增速降至10%以内。

最后还由于顺丰前瞻性投入资本开支和尚未盈利的新业务(重货、冷链、同城、供应链等),导致顺丰是否仍是中国*秀物流公司这一命题备受质疑。

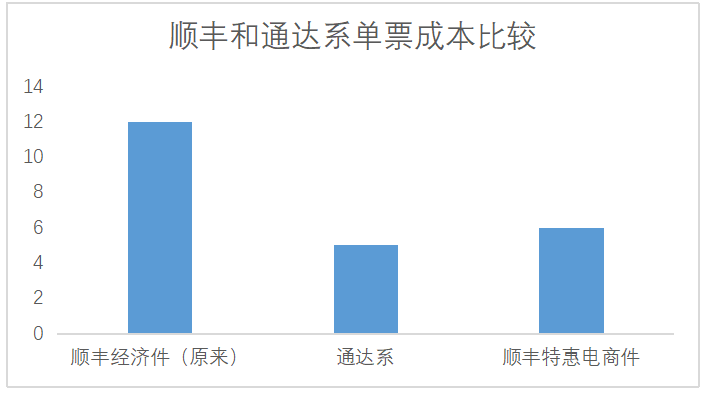

现在想来顺丰的电商件劣势确实足够致命。这是一块坡道足够长的大市场,而且目前增速仍然很快,顺丰也曾经在2013、2017年都尝试过电商件,但是由于自身成本实在过高(10+元/票 VS通达系的4-5元/票),所以都铩羽而归。

2019年4月,顺丰再一次开始电商件的尝试,这一次顺丰给这一新业务起了一个低调的名字“特惠电商专配”,并且利用填仓空间来运输,成本也降得很低。

2019年下半年开始就迅速起量,2020年初开始因为疫情,高端制造业线上化大为提速,顺丰的业务量也迅速增加,至今“顺丰特惠电商专配”预计达到了700-800万单/天,预计到年底能到1000万单/天。

图4:顺丰特惠电商件比通达系成本贵1-2元,但是相比于原来的顺丰经济件大幅下降来源:锦缎研究院

图5:快递行业2020年8月单票收入下滑明显,通达系是因为激烈的价格战,顺丰是因为业务结构调整(低价的电商特惠件占比增加)来源:锦缎研究院

在疫情影响下,原来就在进行中的线上化趋势确确实实被加速了,快递包裹量增速突飞猛进。而顺丰凭借其品牌力和服务时效,实现了业绩的突破(2Q20扣非净利润增长75%),市占率也快速提升(时效件维持50%以上市占率的霸主地位,电商件提升2个百分点至9%)。

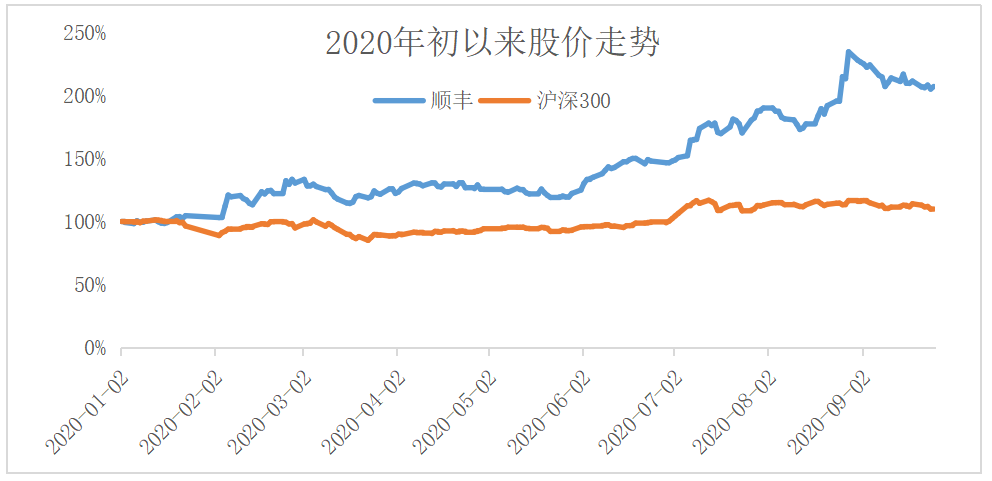

从市值上来看,顺丰也从年初的1700亿左右,一路上涨至接近4000亿。

图6:顺丰2020年以来股价走势。来源:wind,锦缎研究院

04

中兴之路还能走多久?

对比全球三大物流巨头(UPS、Fedex和DHL),顺丰是最接近他们的中国公司,身上有着他们或多或少的影子。

比如和Fedex一样都有着很浓烈的创始人风格影响以及国内首创的航空快递模式;也像UPS(联合包裹服务公司;NYSE:UPS)一样对于同一张大网下成本管控做到了*(利用填仓件);同时还和DHL(敦豪)一样正在尝试多元化的经营(供应链和国际快递)。

长期主义视角下,基于快递这一优质赛道之下,顺丰相对于通达系的比较优势在于以下三点:

◆品牌溢价:现在很多商家愿意冲着顺丰的牌子去支付2-3元的溢价,而消费者也往往很买账,顺丰包邮成为电商卖家的一个噱头。顺丰在过去27年建立了自身*的品牌溢价,也让其自身有了消费品的精神属性,这种相对软性,并且难以精确度量的产品力,将持续贡献顺丰的超额收益。

◇固定资产投入优势:顺丰是中国最早搭建起完整物流链条的企业,每年资本支出100+亿元,远高于通达系平均40-60亿的资本支出规模,快递一门重资产、大市场空间、相对中等资本回报(长期ROIC 10-15%)的生意,所以在早期的资本开支能力对于保障网络稳定、构筑规模优势至关重要。

◆*纯正的第三方快递平台:目前拼多多电商件和抖音/快手直播快递件量迅速增加,占增量订单的50%以上,电商格局相较于之前的阿里一家独大,隐隐出现分散化的趋势。

另一方面,电商平台开始加速对快递公司的渗透,阿里拥有圆通25%的股权,申通45%的股权(算上购股权),中通 10%的股权,韵达2%的股权,并且在中通港股上市过程中,阿里也超额认购,而拼多多(NASDAQ:PDD)和京东(NASDAQ:JD)也都在电商快递领域布下了自己的棋子(分别为极兔和众邮)。

可以想见,随着电商竞争更加白热化,快递公司很可能被要求选边站队,或者至少是变相选边站队(就像是申通被京东除名那样)。

快递本身是一个强者恒强的生意,有规模优势的企业能以竞争对手更低的成本定价,而且拥有更强的资本市场融资能力,一旦完成站队,货量势必将会比较局限(即使平台支持,如申通,也难以摆脱在定位上被边缘化的地位)。

所以,王卫给顺丰独特的第三方快递定位,以及差异化的品牌溢价和中高端市场,让其超然于电商平台竞争,有可能坐享渔翁之利。

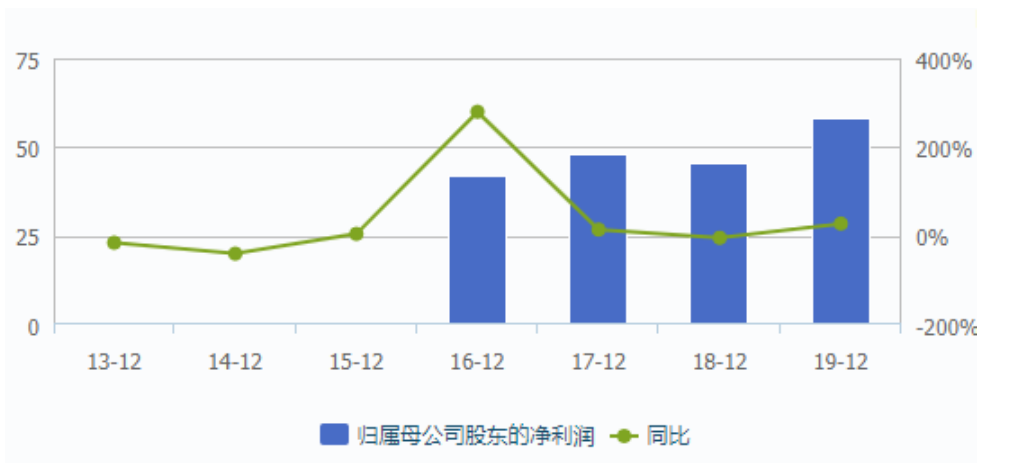

图7:2013-2019年顺丰净利润增长率,来源:wind

中短期来看,顺丰能走多远,取决于成本曲线下降的速度。

顺丰2018年以来在做的事情都是控制资本开支的量,同时充分利用现有固定资产,产生更大的回报水平。

从具体产品上,我们看到特惠电商件用填仓件去抢通达系的高端部分市场份额,用重货去抢德邦(SH:603056)的高利润客户群,用医药冷链和传统九州通(SH:600998)之类医药流通企业竞争,并且甚至用快递的闲时运力去做同城配送。

就特惠电商专配这一项而言,成本已经降低至5.5元,毛利端基本盈亏平衡,而未来将会引进加盟制(针对电商件),成本可能进一步下降至4+元区间,届时将真正进入和通达系短兵相接的价格区间。

快递的成王之路从来不是一帆风顺,Fedex在强大资本加持下,仍然在濒死边缘挣扎过好几次,DHL好几次并购都消化不良。

文王拘而演周易,仲尼厄而作春秋。顺丰历史上的每一次危,也即是机,它的坚韧似乎已经印刻在了其企业基因里。

目前顺丰“三过三改”已经完成,未来又当如何?成*,必承其重,罗马不是一天建成,顺丰的市值增长路径注定颠簸。

【本文由投资界合作伙伴微信公众号:锦缎授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。