闭店88家,亏损1.3亿。永辉的上半年财报,展示了永辉mini败下阵来的这个事实。

“作为永辉超市的创新业态,mini业态模式仍处在摸索阶段。但mini店仍是永辉2020年发展的重点领域。”永辉对外回应道。

但在行业内的人看来,永辉mini显然没有吸取永辉生活的失败教训。在模式未跑通的情况下,就开始了大规模扩店。

对于想要扩张全国的永辉mini来说,除了要面对更多社区业态和对手的竞争,还要面临选址、租金成本、经营逻辑等问题。如果仅以复制大店的模式来运营小店,不顺利的局面在所难免。

入局mini

永辉是最早入局社区mini店的线下零售商之一。早在2018年底,永辉提出做mini店试点,选在福州开出首店。

进入2019年第二季度,永辉mini进入大规模扩店期,除去并入永辉系统转为mini店的17家百佳超市,共新开364家。按财报,截至2019年年末,全年共计开出573家mini店。

在永辉布局mini店前,大卖场小型化、小业态下沉社区的趋势已经凸显,社区承载的商业价值正在被重视。

“小区是连接消费者最后一公里的驿站,随着城市化进程的加快,未来社区商业的市场需求将迎来攀升。”零售行业分析师宋勇对此分析。

《中国社区商业发展报告》中指出:2030年城市化率将达67%,预计未来每年将有1200万-1400万人口进入城市,中国将形成2万个以上的新社区,社区商业所占消费零售总额的比例可达60%。

在此背景下,便利店、精品超市、社区型购物中心等社区商业将成为零售企业寻求转型升级的重要方向。

除市场环境外,有行业人士分析,大卖场业态增长空间已十分有限。

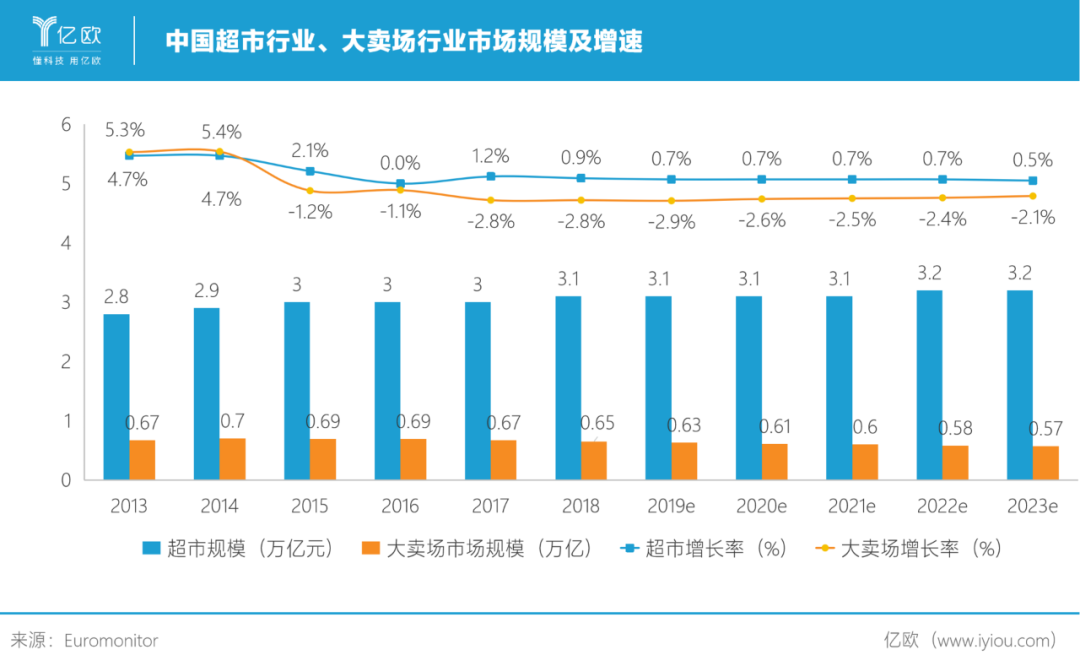

根据Euromonitor,2018年超市行业(包含大卖场、综超、便利店)总规模3.1万亿元,未来五年无明显增长变化;其中,大卖场行业总规模约6500亿元,同比-2.8%。

“电商、专业连锁、便利店等业态都在抢夺大卖场的流量,像大润发、永辉、华润万家这些大型商超企业不得不寻找新的突破。对于他们而言,小业态将是一个机会。”宋勇对此分析。

小业态店投资成本低、成熟周期短,打法多样、且可以占领街头巷尾、商业区和居民社区,从长期的发展来看,更符合新形势下消费市场的客观需求。

但如果从永辉自身的角度出发,布局mini业态其实是一个不得不做出的决定。以生鲜经营起家的永辉超市,其优势正在被削弱。

一方面,以谊品生鲜、钱大妈等为代表的社区生鲜超市作为一种新业态模式不断涌现;另一方面,以高鑫零售、华润万家为代表的超市龙头企业纷纷开启mini店拓展,完善多业态布局。

更难缠的对手则来自线上。每日优鲜、叮咚买菜等生鲜电商对永辉的生鲜生意带来不小挑战。

“永辉做mini店,其实就是在打防守战,如果没有这样一个入口将它的大卖场相连接,未来大卖场的生鲜生意会被稀释掉一大部分。”零售行业专家林睿解释道。

从开头提到的门店扩展数量来看,永辉为了抢占市场,几乎是在飞奔。

为了走好社区生鲜超市模式,mini店定位“做家庭”,经营品类上也可以说是永辉超市的缩小版,生鲜占比超过50%,供应品项种类不亚于大超的日常生活必需品。

相比永辉生活,永辉mini的“接地气”,可以帮助永辉更好下沉社区,争夺线下流量。

可以说,永辉mini战略大方向正确,但激进求快,盲目开店,门店管理问题也很快暴露了出来。

激进布局

在2019年的股东交流会上,永辉超市创始人张轩松定下了全年开出1000家mini店的目标。

但豪言很快因为亏损闭店化为泡影。

截至2019年年末,永辉全年仅开出共573家mini门店,仅部分实现盈利。

林睿对亿欧表示,实际上,从2019年底,永辉就已经意识到大规模扩店带来的经营问题,从四季度开始减缓开店速度。

“门店拓展不是一个简单的工作,需要选择合适的物业资源,调查项目周边人口密集度、消费半径内竞争对手情况,匹配项目周边的消费力和客群特征,并评估其未来发展潜力等。”有行业人士对此分析,但只顾着扩店的永辉忽略了这些。

在财报会议上,永辉超市曾经承认,永辉mini店正在极力跑通模式。

“在模式还未跑通前就大规模扩店是有问题的。”林睿认为,永辉一开始做mini,是为了发展而发展,追求速度却没有质量,经营数据和坪效都不理想,和谊品生鲜3万多的坪效上相比,几乎差了一半。

在门店运营逻辑上,永辉mini几乎是照搬。

开店之初,永辉将当时已经做出市场的谊品生鲜作为案例,学习其门店面积、商品组合及人员编制;配货上,通过原有的大卖场供应链给小店配置商品;管理上,仍由原来大店的团队负责,照搬大店管理方式。

不管是从运营思维,还是从操作环节、流程及习惯上,大店和小店都有很大差异。可以借鉴此前经验,可一旦照搬,问题就会出现。

最新2020年上半年财报显示,永辉mini店实现销售14.51亿元,亏损1.3亿元,新开门店仅有16家,闭店达88家,截止到报告期内,mini店仅剩458家,相比2019年末少了115家。

“将店铺面积小型化只是基础,紧凑型超市的选品比大超更加重要。永辉mini除了生鲜的优势外,其它分类产品线并无亮点,不在产品优选方面或者在自有品牌下大功夫的话,是很难从竞争中走出来的。”零售行业从业者陈翊告诉亿欧。

下一阶段,永辉对mini店的选址模型、运营逻辑、产品选择的考量,都需要更加精细。

调整期的永辉,称mini业态仍然是2020年发展的重点领域,mini店将与Bravo店形成业态互补、填补现有区域空白的业务模式。

据永辉内部消息,mini二代店正处于打磨调整中,尚未完全成型。相比永辉mini*代店,二代店在陈列及经营形态上有所变化。此外,一代店的生鲜果蔬则多以散售为主,二代店将增加更多预包装生鲜,强化线上到家业务。

永辉mini此次的改版升级,多是基于对毛利和效率的考量。

小店要面对高房租和高人力成本。社区生鲜店如果不能做到高毛利,要盈利是很困难的,更不要说补贴烧流量了。

这也是生鲜传奇等企业大力发展盒装菜、半成品、自有品牌的原因之一,通过为消费者提供更便利、更安心的服务,获取更高毛利回报来覆盖小店成本,进而支撑盈利模型。

永辉mini的改版,看起来也是基于此。

关键决战

和前几年相比,今年的社区店竞争到了最关键的时候。

大型超企方面,沃尔玛社区店正在从深圳向外加速进军;国美首家社区生鲜超市“美+生鲜”生活超市已经在北京开业;大润发在江苏南通试点首家小润发MART-mini。

新零售势力和社区生鲜电商同样主动出击。

今年3月,盒马宣布mini店将大规模加速开店,进军社区服务和下沉市场;京东七鲜生活社区店今年也将大规模铺开;苏宁小店则全面开放加盟,计划3年达到1万家。

以每日优鲜、叮咚买菜为代表的前置仓也在跑马圈地,叮咚买菜计划未来2年内在长三角要开出1000个仓。

永辉在此时放慢节奏进入调整期,无异于是将占领市场的机会拱手相让。

后期若想追上,永辉mini可能需要付出更多精力在线上。

有投资人对亿欧表示,线下起家的超市行业,对在线化的反应都相对缓慢,若想做出突破,本质还在于利用大数据、物流配送等新基础设施,提升产品与服务(到家业务)的优势,通过数字化改造提高整体运营效率。

近两年,永辉逐渐向新零售转型,借助电商平台赋能线下门店。但由于内部电商基因弱,在APP订单量和用户数上被每日优鲜,盒马、叮咚等甩在身后。

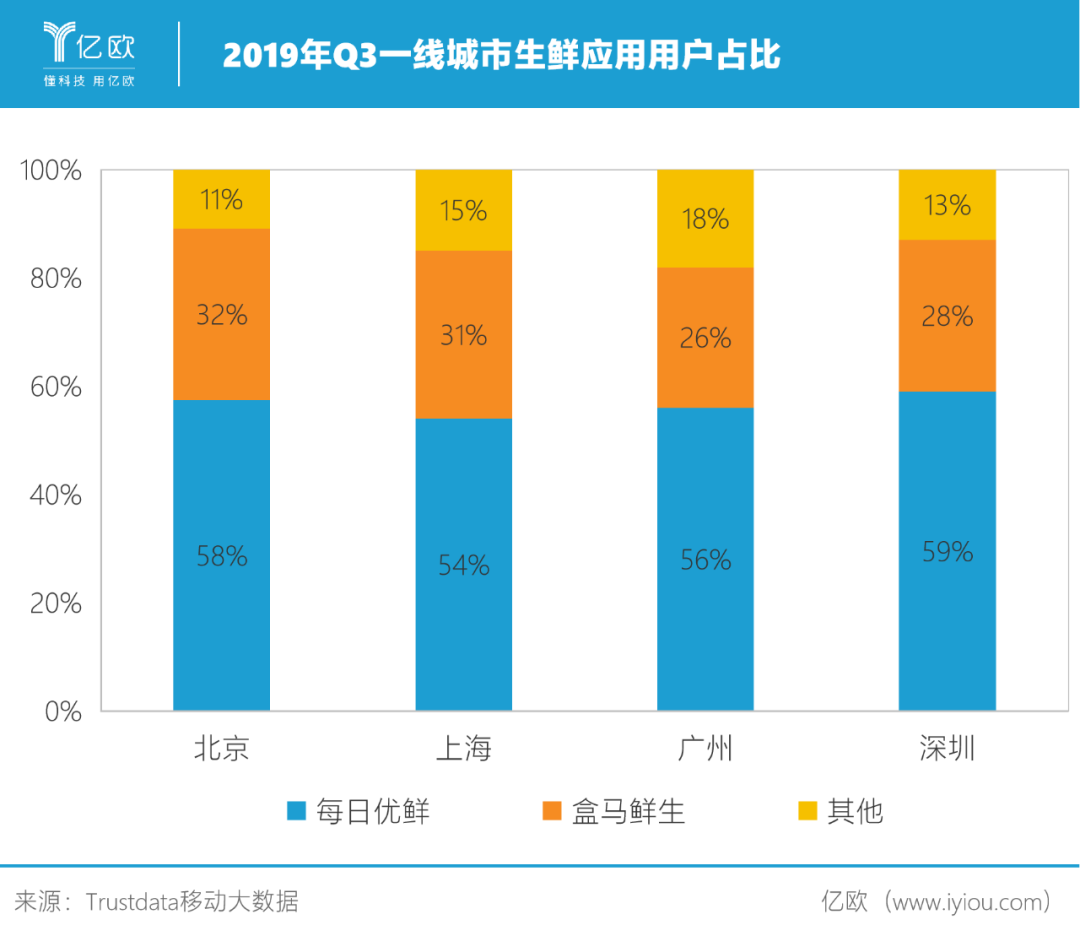

《2019年1-9月中国移动互联网行业分析报告》显示,生鲜电商在一线城市已呈现“631”格局。在2019年Q3,一线城市生鲜用户占比中每日优鲜占总人数60%左右,盒马APP占比30%左右,永辉生活APP甚至没有跻身前十。

另一方面,核心壁垒的缺乏,也让永辉mini在一个云集了菜市场、夫妻小店、杂牌社区生鲜店、肉类水产专营店、水果店、标超等供给过剩的社区生鲜红海中,难以凸显盈利能力。

“社区商业不仅是卖菜,还能通过延伸服务来增加长尾效益,比如做快餐、熟食、烘培等。这些是建立差异化和提升毛利的重要品类,但显然,永辉在这方面是缺失的。”宋勇说道。

当下很多超市都将自营熟食、现制鲜售生鲜加工作为毛利提升的主要抓手。大润发董事长黄明端也曾表示,自制即食是能让消费者吃完后记得,攻到顾客心智、让顾客尖叫、回头的东西。

除了盒马菜市、盒马mini在着力突出熟食和鲜制现售,很多深耕一地一城的区域零售商,也在通过打造差异化、本地化的熟食,成全国性连锁超市竞争不过的“护城河”。

同质化则意味着只能做价格竞争。

永辉mini的口号是“家门口的菜市场”,代表其发展空间在于希望往“替代”菜市场方向做,和菜市场、夫妻店及其他杂牌生活超市做竞争。与之相比,永辉在价格上并不具备优势。

不可否认,永辉自身较为完善的供应链或许可以让其转型后快速融入,但现在的社区生鲜更需要经营上的精细化。

据透露,永辉mini转型后将依然沿用之前的超市模式,代际变化幅度并不大。有业内人士表示,仍对其运营逻辑表示担忧。

结尾

今年7月,7部委联合发布《开展小店经济推进行动的通知》,提出要赋能服务企业100家,达到“百城千区亿店”目标。在政府及市场的双驱动下,围绕社区的小业态打造成了零售商们的必争之地。

面对亏损关店的困境,永辉对过去一段时间策略的反思复盘势在必行。

面对高强度的竞争和越发挑剔的客户,永辉急需找到一条更加正确的道路。留给永辉mini试错的时间,不多了。

【本文由投资界合作伙伴微信公众号:亿欧网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。