2016年,中通快递在美国IPO,成为了当时继阿里巴巴之后*的电商IPO,市值一度突破2000亿人民币。

近年随着阿里巴巴,京东、网易等中概股回归上市,9月29日,中通快递也回归港股上市,发行价218港元/股,股票代码(HK:02057)。

上市当日高开低走,股价最高触及245.2港元价位。近日却跳空下行,已经快跌倒了发行价。

目前快递行业一方面需求增速旺盛,另一方面价格战仍在持续,格局存在不确定性,再加上此前不少中概股回归上市后股价走势都比较惊险,本次中通是否能再续辉煌?

后来居上的桐庐老乡

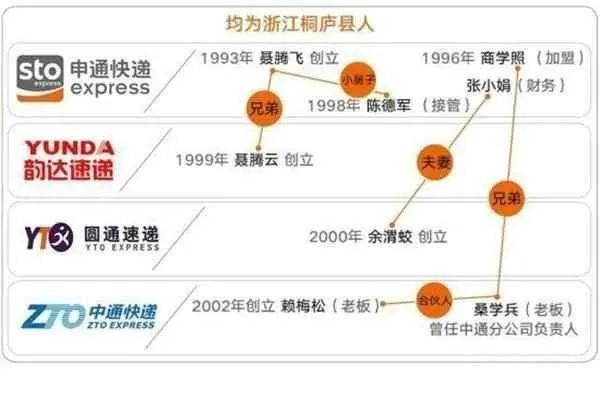

快递行业长期有着“四通一达”的说法,即申通、圆通、中通、百世汇通以及韵达快递。其中*个吃螃蟹的申通早在90年代已经成立,凭着先入为主的理念占据了当时大部分市场份额。

申通的成立确立了“浙江帮”在快递行业的“霸主地位”。随着申通创始人聂腾飞车祸去世,其妻子陈小英接管申通,聂腾飞的弟弟创办了韵达。

而原本负责申通的上海业务的詹际盛,他离开申通之后,创办了天天快递。

再后来,陈小英兄妹的老同学张小娟又和丈夫一起做了圆通。

到了2002年,快递行业对于木材商赖海松而言是一片陌生的领域,但作为陈小英兄妹的发小,赖海松毅然投资几百万,成立了中通快递。

这个决定是正确的,到了2008年,“三通一达”成为中国快递的龙头企业,再加上天天快递,五家的业务量占了全国的一半以上,创始人们也个个身家百亿。

中通刚成立的时候,业务量仅有申通的十分之一不到,在市场上也没有口碑。

其应对策略是投入更多的成本在各地开设大量网点,在市场上换一个“眼熟”。之后,再以补差价的方式转让部分经营不善的网点,保证接盘的下家不亏。这个做法得到了不少口碑,也算是让新兴的企业在业内站住了脚。

彼时快递业务更多是线下门店的省内业务,跨省作业相对较少。

赖海松观察到,随着经济的发展,跨省作业肯定会越来越频繁。于是,在其他几家快递公司都没有做相应布局的时候中通就已经建立了长三角区域的华东地区、北京区域的华北地区、广东区域的华南地区,总共三大区域运营网络。

其相互间以省际班车实施区域串联,因为省际班车相对于于铁路、航空运输而言限制更少,班次更多,输送的物品更多。在成本优势的情况下力求手上的快件实现当日到达或者次日到达。

因为方便快捷,市场反应极好。到了在2005年底,中通每日收件已经超过7万件,年度增长60%。

2016年10月27日,中通快递在纽交所上市,股价最高触及38.99美元/股,市值突破2000亿人民币,超越韵达圆通申通百世德邦之和,仅次于顺丰,总市值稳居国内快递第二位。

资本加持后迅猛增长,一年包裹可绕地球105圈

中通获得如此成绩与集团的各种决策和趋势分不开,早在2007年中通就提出了“有偿派送”的方案,这是因为在此之前的派送员仅仅拿着薪水而没有派送费,赖海松觉得这种薪资体系并不合理,也无法激活派送员的工作热情。

这个观念在当时遭到了不少人的反对,反对原因很简单:这样会增加成本。

当赖海松考察完全国各地网点之后,将旗下分为ABCD总共4个派送等级,由于不同地区的派送费不同,欠发达地区的派送费就相对更高。

后来,中通又继续推行二级中转站补贴,为网点带来额外的利润,也提升了网点的积极性。在面对加盟商过多,管理方式混乱导致出现服务质量下降的问题时,中通的应对办法是以股份置换的方式把加盟店变成直营店,严格的考核与淘汰制度对旗下门店实现了强有力的控制,统一管理统一调配,约束员工行为,对外保持良好服务。

到了2008年以后,因为网购开始盛行,快递业迎来了爆发阶段。

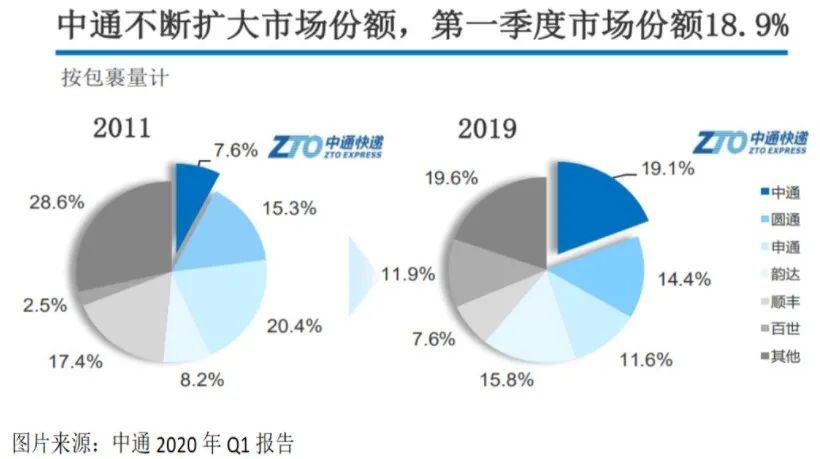

到了2009年9月份,中通每日收件突破百万大关,实现业内*。到2016年,中通的市场份额达到了15%,正式成为了快递行业的龙头企业。

中通的种种改革获益不菲,也得到了资本的青睐。

2013年初,红杉资本斥巨资入股中通;2015年中通再获美国华平投资集团等其他机构的联合投资,总额达数十亿元;2018年5月阿里巴巴联手菜鸟向中通快递投资13.8亿美元,持股约10%,双方将展开全方位合作。

在资本的加持下,中通的业务增长更为迅猛。

根据此次赴港上市的招股书显示,中通的总包裹量从2017年的62亿件增长至2019年的121亿件,2020年上半年公司总包裹量70亿件,较去年同期增长16亿件。同期,中通快递包裹总量市场份额上升至20.6%,这也是国内*一家市场份额超过20%的快递公司。

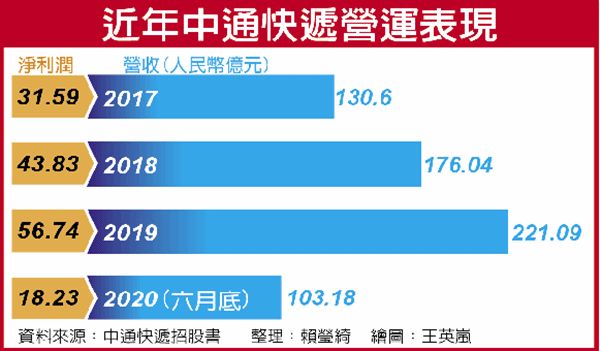

财务数据方面,公司2018年全年营业额25.7亿美元(176亿元人民币),同比增长34.8%;全年毛利润为53.65亿元,同比增长23.5;全年净利润为43.88亿元,对比2017年的全年净利润31.59亿元同比增长38.9%。

2019年全年完成业务量121.2亿件,同比增长42.2%;全年营业额31.69亿美元(221亿元人民币),剔除相关成本后的净利润高达52.92亿元,较上年同期同比增长26.0%。

现金流方面,中通经营活动产生的现金流量净额为14.30亿元,截止2020年6月30日,旗下货币资金及理财产品约150.9亿元,丰富的现金流可以让中通开启各项投资,拓展盈利渠道。

2017年至2019年,中通快递的业务量年均复合增长率达到39.15%,营业收入年均复合增长率达31.21%,净利润年均复合增长率达41.42%,为资本市场提交了一份靓丽的答卷。

难怪有人感慨:“中通快递全网近50万人为中国消费者配送了超过148亿件包裹。把这些包裹排成队,可以绕地球105圈。”

未来中通还能保持*优势吗?

国家邮政局数据显示,今年上半年全国快递服务企业业务量累计完成338.8亿件,同比增长22.1%,业务收入累计完成3823.8亿元,同比增长12.6%。近期,国家邮政局宣布,在6个省份、15个市州启动快递进村试点,以打通快递物流“最后一公里”。毫无疑问,随着我国快递网络覆盖率不断提升,未来我国快递业仍有很大的上升空间。

现在,“不丢件、速度快,态度好”这个快递业的基本条件市场上绝大部分的快递公司都能满足,但是由于“四通一达”的产品服务同质化现象非常严重,收入端差异较小、价格竞争激烈也是让众多企业死命扩大市场占有率的原因。

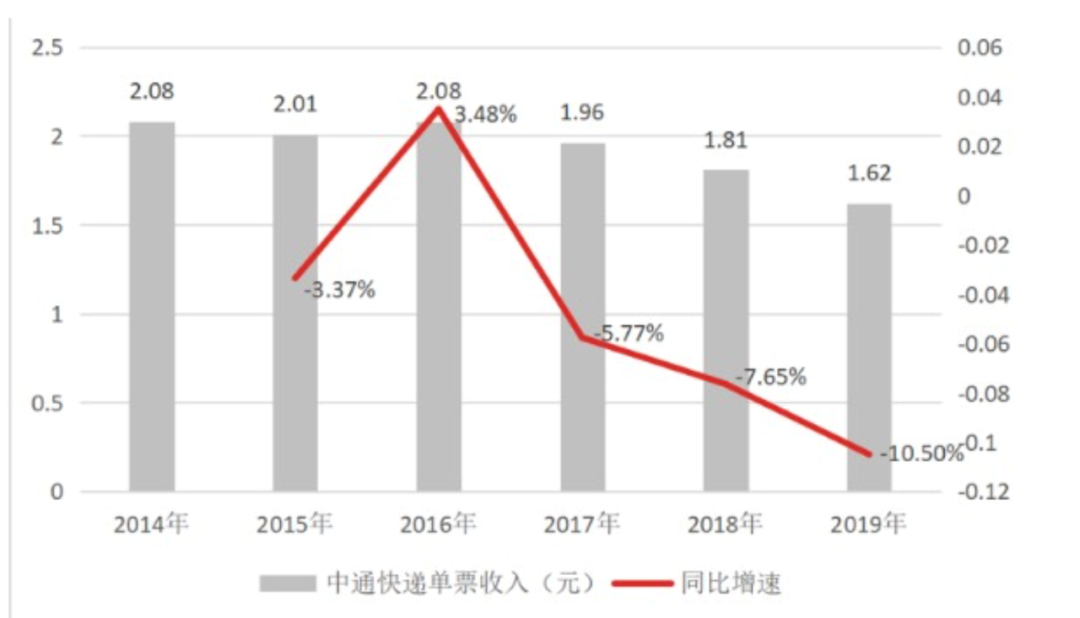

从招股书中也可看出,中通的单票收入在下滑,原因有两点:(1)行业竞争激烈,公司加大对加盟商补贴,增强网点的揽件派件的积极性,提高市场份额;(2)快递包裹轻量化,主要是买家下单更频繁,单个包裹重量降低。

单票收入下滑导致其营收/利润“减速”。但再往深处考虑,实则是中通主动发起的价格战所致,中通意在以此换取更大的市场份额。

实际上,在盈利能力方面,中通快递的销售净利率最高,盈利能力最强。

2019年,中通的销售净利率达到25.65%,同比增加0.72个百分点。自2015年起,中通的销售净利率保持在20%以上,相比通达系,具备*优势。

这是因为中通在控制成本方面很有一套。中通快递的营业成本主要由四部分构成,分别是运输成本、分拣中心运营成本、跨境业务成本和物料成本。而运输成本和分拣中心运营成本占据了74.8%,是营收成本的核心。

2019年,中通的单票运输成本(运输成本/快递业务量)为0.62元,同比降低8.82%;其单票中转成本(分拣中心运营成本/包裹量)为0.34元,同比降低0.04个百分点。

近日,方正证券发布研究报告,对快递行业发展前景及竞争格局进行了分析。报告指出,价格战的本质是成本战,虽然有关快递价格战的负面报道近五年来充斥在整个行业,价格战对快递巨头的冲击几乎都被成本消化掉了,成本决定了快递企业的盈利能力。

这也是为什么近年来,各大快递公司都纷纷增加资本开支,扩大在土地、车辆、设备等方面的投入,以此来降低运营成本。

正如招股书显示,本次中通回归港股上市所募集超过90亿港元资金将要用于基础设施和产能开发、赋能网络合作伙伴及增强网络稳定性、投资物流生态系统等用途。

从募资用途来看,除了运营成本之外,随着技术的成熟,未来快递公司还可以借用云端、大数据来精确用户服务,在航空时效件、冷链、云仓科技等领域寻求突破。

快递行业的数字化转型,或许是中通在市场上的下一个竞争点。

【本文由投资界合作伙伴微信公众号:适道授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。