海天味业:期待有多高,压力就有多大

今年以来,海天味业不断被推到行业和资本市场的风口浪尖。

疫情下,海天股价逆势增长,从3月20日的*值75.92元,半年内涨至最高203元。截至9月2日,公司总市值冲上6400亿元,创下历史新高,远超中国石化、美的集团、恒瑞医药等一众名企。

(图片来源:雪球)

在市场对其高估值是否合理的质疑声中,海天交出一份颇具实力的财报数据。

据公司2020年半年报显示,上半年实现营收115.95亿元,同比增长14.12%;净利润实现32.53亿元,同比增长18.27%。其中,仅核心单品酱油收入66.29亿元,占总营收57%。

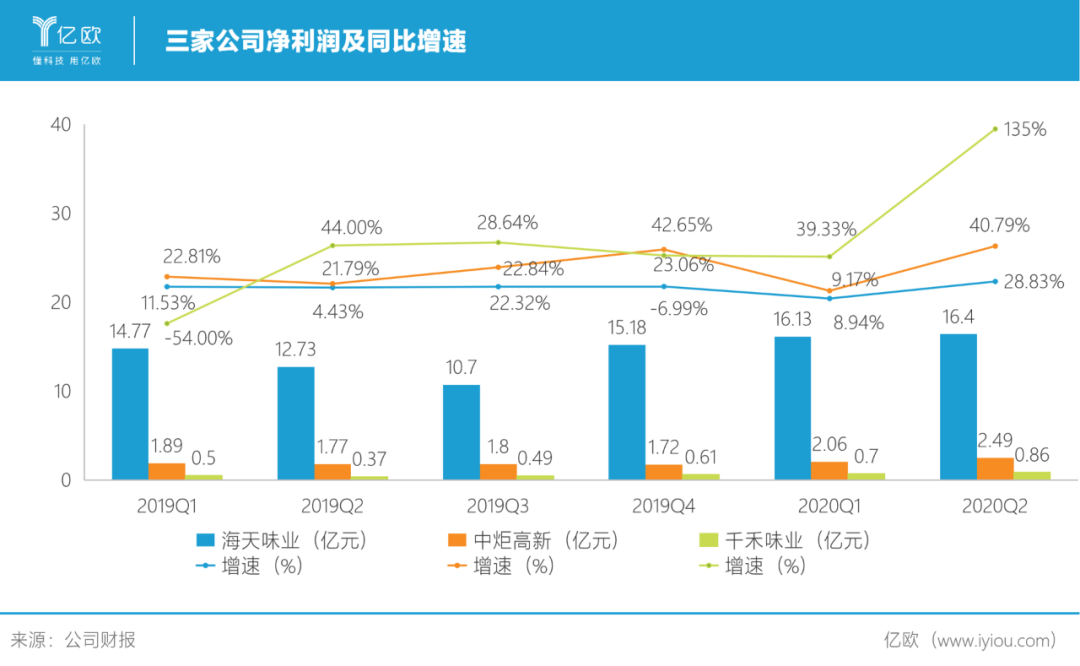

与之相比,同赛道的千禾味业、中炬高新等企业,不论是市值还是营收规模,都难以望其项背。

截至10月23日,千禾味业总市值为277.92亿元,中炬高新总市值为531.99亿元,营收和净利润方面,几家同行业上市公司的数据之和,都难抵海天一半。

但值得注意的是,在营收同比、净利润同比以及毛利率等方面,千禾味业、中炬高新以及区域型新兴调味品企业,同样有良好的市场表现,表现出强劲追赶之势。

作为众所周知的强势企业,海天味业也有着自己的问题——逐渐放缓的营收增速、隐忧凸显的单品牌模式,以及多元化探索带来的不确定性,都需要海天的管理层与股东们提高警惕。

股价一路“暴走”

自2014年上市以来,海天味业的股价就不断走高。

6年时间里,除2016年处于微跌状态,其余年份均呈上升状态,2020年以来的涨幅更是超过100%。

业内人士表示,海天味业处于调味品领域的大消费龙头,业绩受经济波动影响较小,且市场已经看到海天味业近几年的高速增长,和未来继续发展的潜力,因而获得资本市场的持续青睐。

公司业绩的长期稳定增长,无疑是获得高估值、持续上涨的关键所在。

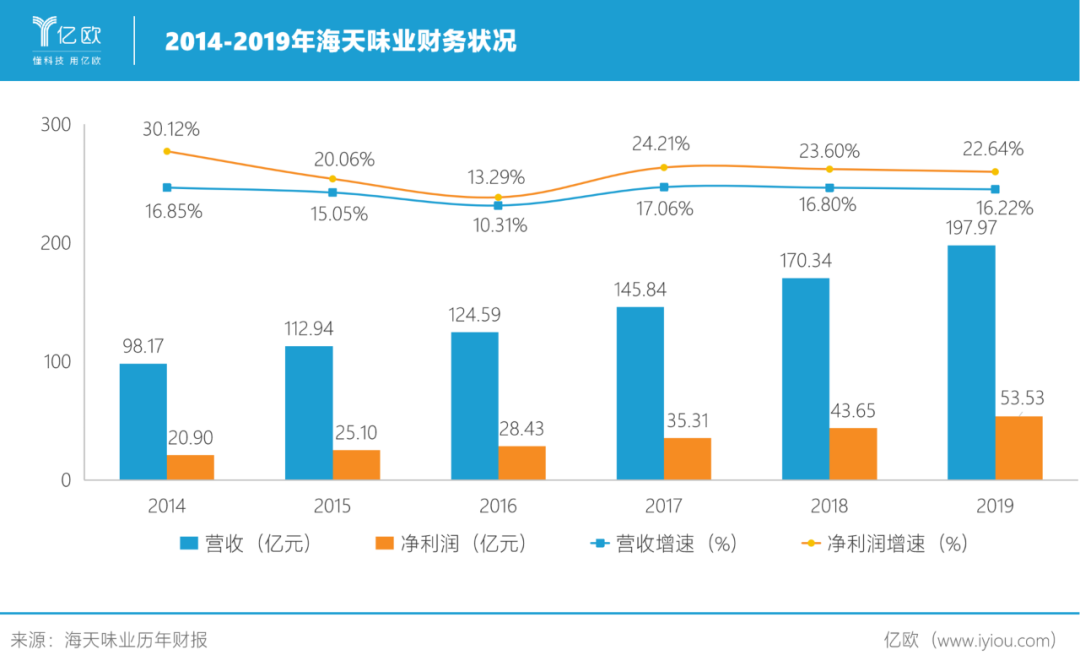

从公司历年财报来看,2014年至2019年,海天味业营收和利润都保持稳步增长,增速维持在10%-17%和13%-30%区间。

即使是在受疫情影响较大的2020年一季度,营收增速和净利润增速也分别达到了7.17%和9.17%。

值得一提的是,公司的净利润增长曲线与营收的增长曲线基本一致,表明公司并不依赖处置资产或补贴类进账拉高收益,盈利质量不错。

与同行业公司相比,海天味业的营收和净利润也表现出较高水平。

以2019年为例,海天实现营收198亿元,分别是千禾味业/中炬高新的14.61/4.23倍。实现净利润54亿元,分别是千禾味业/中炬高新的27.00/7.46倍。

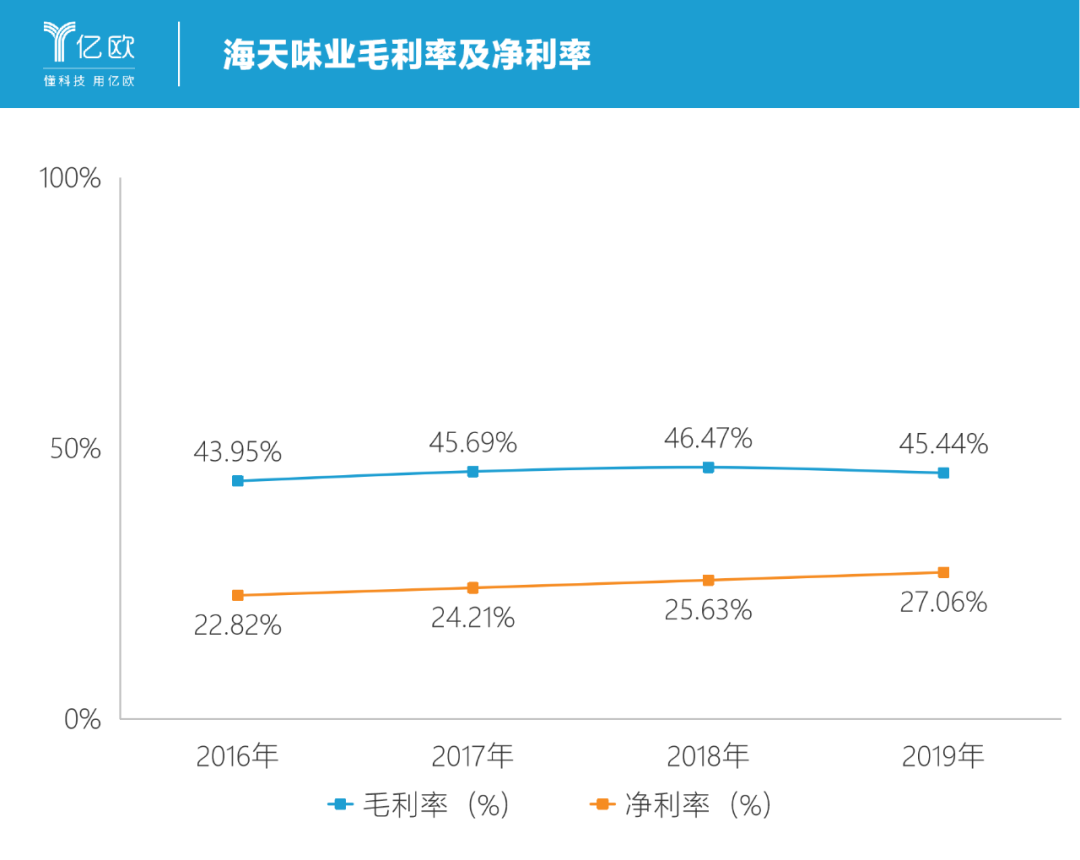

除此之外,毛利率也是衡量公司盈利能力的一项关键指标。由于消费者对调味品价格敏感度低,被认可的大品牌有提价能力,使其毛利率一直高于行业整体水平。直到2019年,海天毛利率小幅下滑至45.44%,被千禾味业以46.21%毛利率赶超。

据海天内部员工解释,此次毛利率下滑多受采购成本影响,主要是酱油的主材大豆价格走高所致。2019年,公司的全年直接材料整体成本同比增长了18.72%,导致成本端承压,拉低了毛利率。

此外,毛利率更低的蚝油产品在海天总营收中的占比提升,也一定程度上影响了其毛利率的走低。

不过,海天的净利率在2019年再创新高,达到27.06%,这已经是连续第四年的净利上涨。业内人士告诉亿欧,海天的净利率在调味品行业内竞争力极强,对主要竞争对手几乎呈碾压之势。

此外,海天味业还在不断加码产能,扩大生产力。据海天味业透露,2019年,公司三大主营产品——酱油、蚝油和调味酱的产量合计已达328万吨,销量为319万吨,产销率超过97%。

零售行业分析师宋勇认为,随着海天味业产能的不断扩大,以及这几年在品牌、渠道、广告和资本市场的表现,未来很大可能会进一步拉大与其他品牌的差距。

持续增长的逻辑

尽管股价一路走高,但一个不可忽视的事实是,近几年海天味业的增速在放缓。与之对应的,是中炬高新、千禾味等调味品小巨头的强劲表现。

目前,我国调味品行业格局分散,行业前五大品牌(海天、李锦记、老干妈、太太乐、厨邦)市占率共计20.4%。Euromonitor数据显示,2019年海天品牌市占率为7.5%,居我国调味品品牌首位。

调味品的生产门槛并不高,口味差距也不算特别大,定位高端的千禾酱油、厨邦、李锦记产品市场表现都不错,为什么仍难与海天比肩?

零售行业分析师王君对此解释,海天之所以能够领跑行业,一是遍布全国的渠道建设,二是及早完成了对消费者心智的占领,即品牌建设。

快消品之间的竞争,与其说是产品的竞争,不如说是渠道的竞争。谁能布局的更广,占领更多的货架,谁就拥有最广阔的市场,娃哈哈、达利、立白等快消巨头都是很好的例子。

渠道起家的海天,几乎完成了在各大连锁超市、各级批发农贸市场、城乡便利店、镇村零售店的全面渗透,其他酱油企业望尘莫及。

但控制渠道并非易事。为了避免传统品牌构建渠道时常见的问题,海天采取经销商、分销商(联盟商)两级架构的销售体系,尽量减少经销环节,并将经销商纳入企业管理系统。

这种模式不仅与经销商、分销商形成利益共同体,还能实现对渠道端细节的实时掌控,出现问题及时调整,这是传统模式所不具备的。

截至2020年6月30日,海天味业的一级经销商数量已经达到6433家,较2019年净增长627家,实现了在中国地级及以上城市的100%覆盖率,在中国内陆省份中,90%的省份销售过亿元。

而同期ST加加、中炬高新、千禾味业的经销商数量均在1000多家的量级,约为海天味业的1/5。这意味着,如果有1个人帮其他品牌卖酱油,就有近4个人帮海天卖酱油,产品差距不大的情况下,海天必然胜出机会大。

在这种以经销商为主的销售模式中,海天味业也非常强势,采用“先款后货”的结算方式,连续多年,应收账款、应收票据都为0。

当渠道在全国遍地打通后,企业的品牌形象也就逐渐深入人心。

“对于调味品行业,尤其是酱油类产品来说,更讲究购买的方便性和口味依赖性,早于对手下沉市场,就相当于提前完成消费者购买渠道、口味和消费习惯的培养,对海天来说,品牌只是渠道和消费者心智占领的一个结果。”王君对此说道。

尽管已经拥有先发优势,但面对激烈的市场竞争,近几年,海天在拓展新客群、新市场方面仍有不少新动作,比如冠名多部热门综艺,邀请名人做代言,为自己打造年轻化形象,吸引更多消费群体。

急需新的增长点

酱油、蚝油、调味酱是海天味业最主要的产品,海天收入增速的关键,也多取决于三大单品的爆发力。

但在过去几年,三大单品的爆发力并不出色。

以营收占比在60%左右的核心单品酱油为例,其营收增速在不断收缩。2017年至2019年,酱油类产品的营收增速分别为16.59%、15.85%、13.60%,整体呈下滑趋势。

就目前酱油市场竞争环境来看,中低端酱油市场的已经逐渐趋于饱和,而海天味业大部分产品集中在此领域。

调味品行业渠道商邓辉表示,由于对健康饮食的重视,近年来消费者开始倾向于消费有机、零添加的高端调味品,以中炬高新和千禾味业为代表的品牌,已经在着重强调“高端”和“有机”等概念,这也是其业绩获得增长的原因之一。

高端酱油市场的竞争正处于百家争鸣,像李锦记、欣和、鲁花、金狮、厨邦等都推出了凉拌酱油、有机酱油、头道酱油和儿童酱油等高端品类。

面对竞争,海天酱油也及时推出诸如*道头道酱油、零添加头道酱油、365高鲜头道酱油等概念。

但想要从中低端市场突围至高端市场并不简单,像千禾、李锦记、厨邦等在高端酱油市场耕耘已久,而日本酱油行业的领头羊龟甲万、法国达能等外企也纷纷进军国内酱油行业。

可以预见的是,伴随着消费者新的需求,酱油领域的升级战争,只会愈演愈烈,海天将面对一轮全新竞争。

酱油产品之外,海天也在尝试将触角伸向更多领域。

2014年,海天并购开平广中皇食品有限公司,2017年,并购镇江丹和醋业,并瞄准了腐乳、醋和芝麻油、野山椒等产品线。今年8月份,海天味业推出海天牌火锅底料“火锅@ME”,正式进入火锅底料行业。

海天的一系列的探索,被业内人士解读为试图通过寻求新增长点,来打破原有业务面临的增长瓶颈。

但拓品情况暂时并不理想。消费者对海天的关注仍在调味品甚至酱油上,对火锅底料新品的接受度有限,在海天的电商旗舰店,新品的销量和评论数皆寥寥。

不过,王君表示,行业内仍看好海天的平台优势和增长活力。“海天已经在酱油领域积累了品牌、渠道、产能等优势,这些优势和经验是可以复制到其他领域的,也就是说,海天可以以较低的成本开发一个新产品,试错成本低。”

此外,数据显示,2018年火锅底料市场规模在200亿元左右,近几年增幅达到15%左右,预计2020年市场规模将达310亿元,2025年市场规模将超400亿元,海天在此时进入火锅底料市场,还“有利可图”。

多元化的布局也引起外界质疑,是否会转移公司发展重心。邓辉表示,海天涉足的领域看起来广泛,但实则仍立足于调味品行业。

“海天的多元化,其实仍是在调味品行业内进行相关多元化,这是一种相对安全的布局和尝试,加上自身优势,从长期发展来看,海天的探索仍值得看好的,我们只需给出时间。”

结尾

根据wind、中商产业研究院数据,2010年到2019年,中国调味品市场的复合增长率约为12%, 预计未来5年收入的复合增长有望维持在10%左右。

作为调味品行业的领跑者,海天有机会可以借助技术、渠道、品牌的优势,继续扩大商业版图,抢占中小企业的市场份额,并以此推动行业集中度持续提升。

站在存量规模大,增量空间广的优质赛道上,海天味业唯有继续高成长,才能满足投资者的高期待。所谓“能力越大,责任就越大”,正是如此。

致谢

因篇幅限制文能将所有内容附上,但感谢多位专业人士在本文写作过程中提供了非常有价值的观点及丰富案例,特别致谢(排名不分先后):

零售行业分析师王君、零售行业分析师宋勇、调味品行业渠道商邓辉、海天内部员工。应采访者要求,以上姓名均为化名。

参考资料:

1.海天味业历年财务报告

2.《规模经营彰显龙头优势,产品渠道双轮驱动业绩放量》东方财富证券

3.《A股酱油故事:卖酱油的市值为何能超过卖石油的?》节点财经

【本文由投资界合作伙伴微信公众号:亿欧网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

卖酱油的市值为何能超过卖石油的?

2020/09/27$tags$市值赶超中石化,海天酱油的超级生意

2020/09/07$tags$酿一瓶6000亿的酱油,造一个调味界的茅台

2020/09/03$tags$5000亿市值,海天味业凭什么?

2020/08/10$tags$从老干妈看千亿级复合调味品市场:还有蓝海

2020/07/02$tags$印度香料和调味品品牌“Pushp”完成 1640 万美元融资

2020/06/19$tags$

旗下微信矩阵:

旗下微信矩阵: