中国的互联网巨头逐鹿社区团购是近期的一则热闻。美团、滴滴、拼多多、阿里、京东等等纷纷撸起袖子,做起卖菜生意,“夺走卖菜商贩生计”的争议因此甚嚣尘上,进而引发法律学者“巨头用补贴抢小摊贩的生意,涉嫌违法”的质疑。

巨头之所以成为巨头,表明这群物种一定是异常聪慧的。它们无一例外拿捏住了时代痛点,高效弥合了当期社会经济领域的主要矛盾,进而“一日乘风起,扶摇直上九万里”。

但巨头一旦站上山岗,在不胜寒时态里竭力维系自己的巨头身份时,它们也就暴露了自己愚蠢的一面。哪怕在道义与法律的双重拷问下,也要穷尽“技术进步”“效率使然”等辞藻,保持住那副"睥睨众生"的面容。

巨头很聪明,巨头也很愚蠢。当巨头展露出愚蠢,我们便要知道,背后的逻辑不会是它们所述那样简单。

以在社区团购战役里最激进的玩家之一美团(HK:03690)为样本,可以清晰穿透这场新战事的底层逻辑。

谁养活了美团?

11月的最后一天,美团发布了2020年三季度财报:营收354亿元,同比增长28.8%;调整后利润净20.5亿元,同比增长5.8%。

个位数的利润增速固然扎眼,但营收与利润数据从来都不是观察美团的核心看点。决定这种互联网平台型商业模式长期价值的数据在于:核心用户量、订单频次以及客单价。

这三项数据几乎是所有互联网巨头的“七寸”,是供养它们巨大体量的食物所在,故而也最终决定了它们的天花板高度。

谨以美团的基本盘业务——外卖为参照,让我们具体来说:

根据中金公司的研究,在外卖的生意逻辑中,当用户选择这一服务时,本质上是为了骑手的时间和精力付费;通过这样的支付行为,用户节约了自己的时间和精力。

这样的支付行为想要持续,一个重要前提就是,用户的时间价值要高于骑手。而想要扩张这样的支付行为,就需要用户和骑手的时间价值差距进一步拉大。

很显然,用户的时薪越是高于骑手时薪,用户的支付倾向也就越强,对外卖产生的跑腿费用也就越不敏感——这样的用户就是美团的核心用户群。

对于美团来说,实现增长的关键,就是寻找远远高于骑手时薪的核心客户群体,将其尽量激活。

这样的客户群体究竟有多少?想要测算这一数据,我们可以通过美团财报数据逐步揭示:

美团2019年一个全职骑手的平均工资大约为5968元,外卖每单平均用餐1.2人。从收入高于跑腿收入这一性价比逻辑角度出发,我们可以倒推,高频从美团订餐的用户,收入至少应该在5968元/1.2人——即4973元/月工资以上。

不要小瞧这月均4973元的工资,中国家庭人均月收入中位数是1500元。事实上,5000元以上的家庭人均月收入,对应在中国的分位数是5%,也就是说,全国只有7000万人处在人均月收入超过5000元的家庭中(见下图)。

图2:2019年中国家庭人均月收入分布于人口数。来源:北京师范大学中国收入分配研究院

明眼人很快会看出,无论美团如何努力,高频核心用户数量想要超越这7000万人是不可能的任务——根据财报,美团外卖的客单价,2015年-2020年三季度分别是:25、37、42、44、45、47元。这样的客单价显然是5000元月收入以下家庭难以高频承担的。

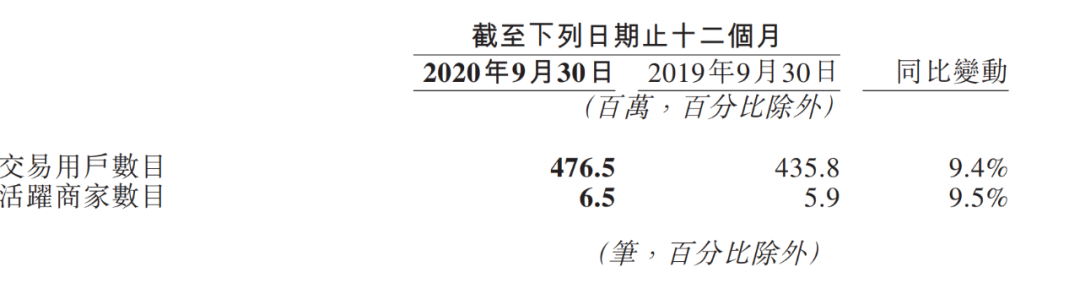

而据美团财报显示,截止2019年初,核心用户数量已经超过了3000万(占比总用户的10%)。而至2020年三季度,仍按10%比例计,则其核心用户数已经突破4000万人。特别指出的是,过去一年间,用户数量增幅仅为9.4%。

图3:过去一年美团用户及活跃商家变化量。来源:公司财报

与日本现在的人均年外卖次数83次相比,这些3000万核心用户的交易用户年均频次达98 次(外卖占比极大,2019年年初数据,截至目前是4000万核心用户);再考虑到竞争对手饿了么,也占有这7000万人的一部分份额——对比之下不难得出结论:在当前时空下,美团核心客群数量与订单频次均正在接近极限。

如是,谁养活了美团这一问题已经明确。而明确这一问题后,我们已知:美团的基本盘——外卖业务正在触及天花板。

巨头为何要卖菜?

有了上一章节的铺陈,“巨头为何要卖菜”这一问题的答案也就不言自明:体量越来越大,但食物不够了。

本质上,美团的焦虑平移到阿里、京东、滴滴等互联网巨头身上,无不适用——鉴于数据量,此处不再一一拆解。

故而,快速抵达下一战场,向下一阶层对应的1.57亿人口(月收入3000-5000元档)——甚至再个台阶下的2亿人口(月收入2000-3000元档)进行下探,已成巨头们在020市场的当务之急。

于是,对应这两大人群的市场场景,最终被锚定于社区团购。这很好理解,城市社区人群这一战场恰是这些巨头固有商业模式的禀赋所在,极易自洽。

更具体来说,在原来的外卖商业模式中,这3.6亿左右的用户(以及潜在用户)属于天然的低频消费群体。但人总要吃饭,既然外卖模式(此处也可以替换为3C消费品或网约车服务)无法*接驳,用团购卖菜模式则可以弥补这一“遗憾”。

所以分析至此,我们便不难发现,对于互联网巨头而言,与其说它们的商业模式需要的是用户,不如说是高频核心用户(有支付能力的复购人群)。

继续以美团为例,在当前既有4000万高频核心外卖用户之外,如果能够在社区团购领域再实现3亿高频核心用户的开发,即使已是2020年,它的1.6万亿港元市值才只是刚刚开始。

这就是ROE(净资产回报率)的魔力。在资本市场,存乎高ROE的标的才能获得万人敬仰,才是投资者的“流奶与蜜之地”。

即使“汝之蜜糖碧之砒霜”:当有法律学者振臂一呼“社区团购企业低于成本出售的行为违反了《价格法》中相关条例;《反垄断法》中的相关条例也可用于规制社区团购企业的补贴行为”时,又有多少投资者会在意,而巨头们是否又真正听得到或听得进呢?

图4:相关媒体报道标题。来源:21世纪商业评论

至此我们已经可以预见,所谓巨头鏖战社区团购不过是互联网经济历史上又一轮混沌之战的开端,为了3.6亿高频核心用户,甚至为了再两个台阶下的4亿人口潜在用户(月收入1090元至2000元档),未来我们还将听闻到更新鲜且诱人的商业概念名词。

巨头们总归是聪明的。为了可持续的ROE,这一切在它们心中哪里会是挤压小人物的商业不对称竞争,分明都是提质增效的民生工程。

只有时代的巨头

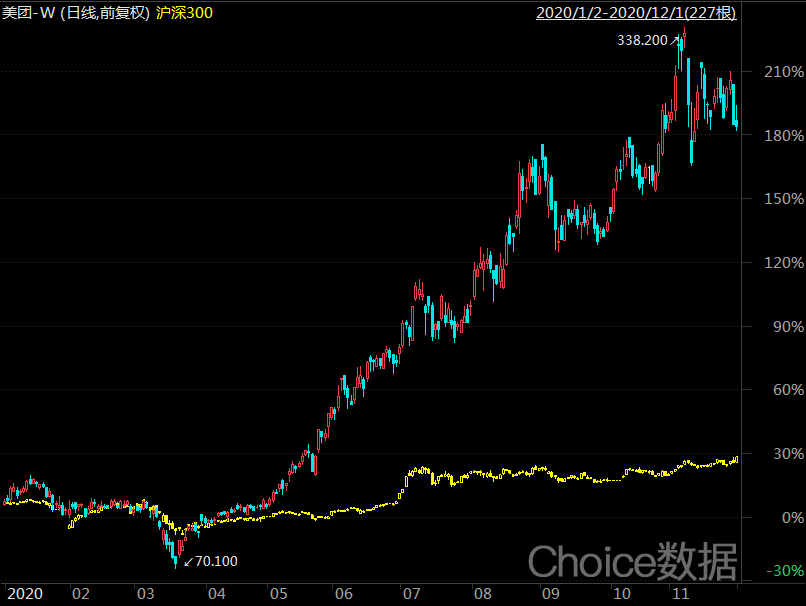

截至12月3日,美团股价年内涨幅为170%,市值增长了一万亿,在所有已上市中国互联网公司中跻身前三。

图5:美团股价日k图。

显而易见,无论是腾讯、红杉等超级明星投资人,还是王兴、王慧文等创始团队成员,每个人的财富增长都颇为喜人。

美团之外,阿里、京东、拼多多甚至滴滴这些互联网巨头更是不遑多让,同样捷报频传。

但喜讯往往容易冲昏人的头脑,错认了对手盘,错付了时代。

前面两个章节的分析使我们骤然发现,在2020年的当下,这些巨头的对手盘本质上其实并非彼此,而是图2那张表格所对应的一个特定“基尼系数”。

(注:基尼系数一种定量测定收入分配差异程度的指标。*为“1”,最小等于“0”。基尼系数越接近0表明收入分配越是趋向平等。)

对于这些巨头而言,一旦这种错认与错付成为惯性,陷入非理性竞争不能自拔,便可能将错失获取*解的时间窗口。

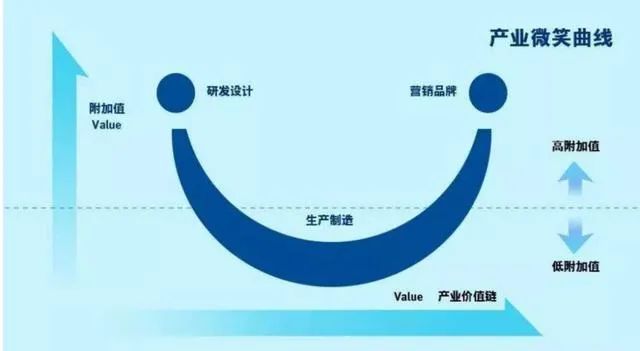

如常识所示那样,应对“基尼系数”这一对手盘的*解,是基于实体经济科技(硬科技)创新“微笑曲线”的两端攀升,最终实现一国从中等收入水平向高收入水平的跃迁,而这是互联网经济模式创新所不能及的。

图6:产业微笑曲线。来源:网络

天时已经转变,今日已非往昔,过度执迷于模式创新和规模扩张已显不合时宜。这些互联网巨头固然好战——比如当前的社区团购战场一片硝烟,但仍难掩本质上的“软”。

“没有巨头的时代,只有时代的巨头”真真是句箴言。如果不能摆脱愚蠢,认不清是谁养活了自己,以及使用*一己之力做多小人物们的财富以对抗尚不平坦的“基尼系数”这一真正对手盘,那么2020年的此刻便已经注定一场终局:那些此时正在致力于产业标准、核心技术与专利壁垒建设的寂寞玩家,将在未来不远的一刻,对今天的巨头取而代之。

这不需要惋惜,ROE既是蜜糖又是砒霜,不过是求仁得仁。

【本文由投资界合作伙伴微信公众号:锦缎授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。