魔幻的2020年即将结束,在线教育的战火也从年初燃至年底。

今年突如其来的疫情波及了各行各业,国内教育行业也不例外:线下教育培训行业遭受损失,而在线教育迎来了爆发式增长。

火热的赛道自然催生出新一轮竞争,整个教育行业洗牌加速,这一年教育行业各大玩家在线上流量争夺加剧、获客成本水涨船高、产品同质化等问题亟待解决。

而解决这些问题、构建自身壁垒的很重要的一环就是能否获得资本加持,而这更加考验公司自身实力。事实上,今年的在线教育行业,资本向头部公司集中,中小公司生存空间被挤压,甚至破产倒闭。

将视角从在线教育身上拉开不难发现,不只是在线K12,2020年,整个教育赛道都出现了剧烈变革。站在行业的关键节点上,从行业过往一年的资本流动方向中,已经能看到新的变化和迹象。

百亿资金砸入教育赛道

说教育是今年最火的风口之一,*不是夸张说辞,从一级市场的融资情况便可见一斑:

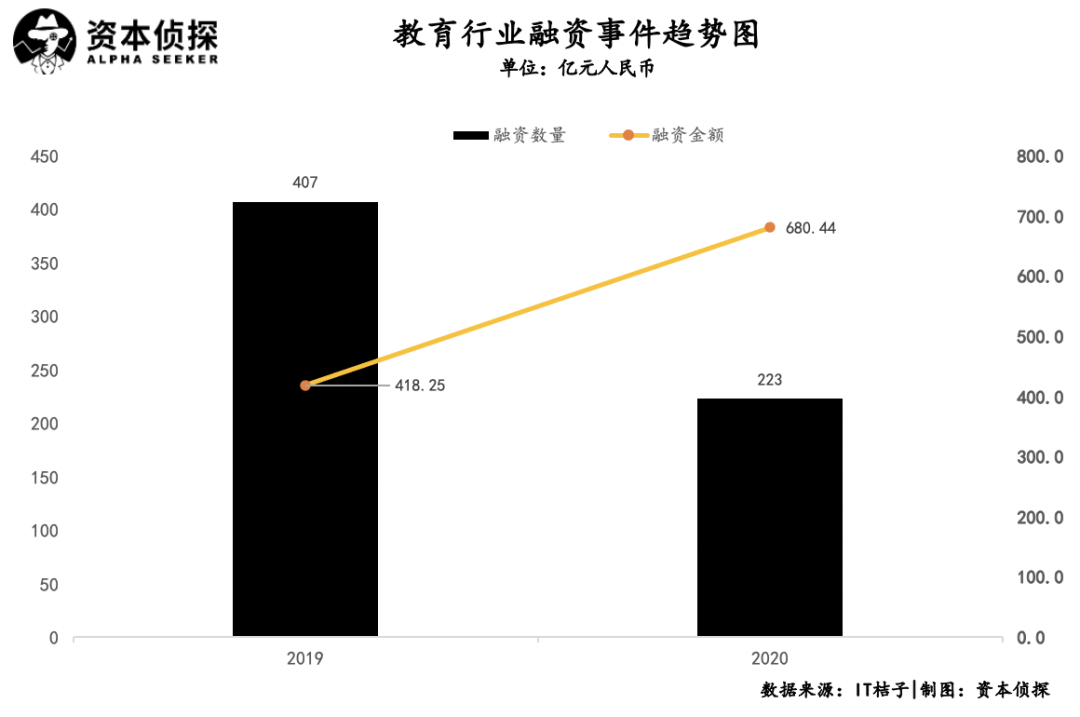

据IT桔子数据统计,截至12月17日,2020年教育行业共发生了223起融资事件,相比于2019年407起,数量降超四成;

但在金额方面,今年共计完成680.44亿元融资,去年为418.25亿元。

也就是说,虽然2020年行业融资数量近乎腰斩,但总体融资金额却远高于去年,教育行业融资能力依旧强劲。

让教育行业热情高涨的是热度居高不下的K12教育:根据IT桔子数据,截至2020年12月17日,K12教育融资金额超339.75亿元,占赛道总融资金额的近50%(随着12月28日作业帮、猿辅导相继宣布获得新一轮融资,这一数据再度被刷新);融资企业数量方面,获得融资的K12共33家,较去年62家有所减少。

除了竞争强度有增无减的K12,教育行业还有哪些值得关注的方向?

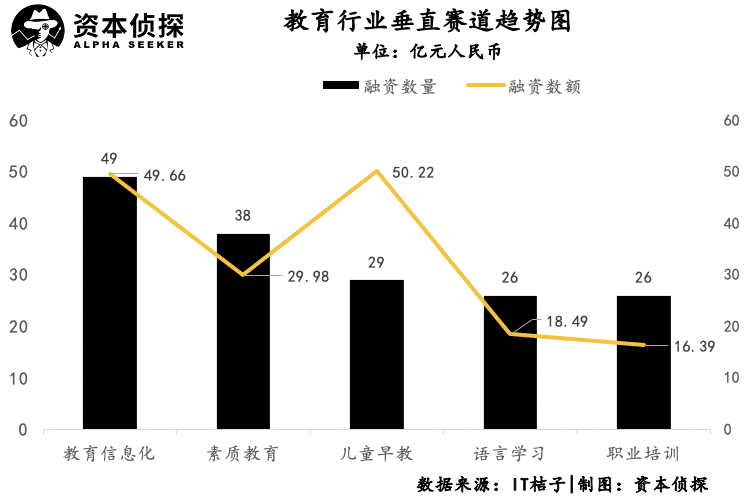

结合IT桔子数据可以看出,2020年发生了融资活动的细分方向,主要可以分为以下几类:儿童早教、素质教育、语言学习、职业培训等领域。其中,融资金额排名前三的是:儿童早教,融资额最高,为50.22亿元;教育信息化、素质教育融资金额分别为49.66亿元和29.98亿元。

从获得融资企业的数量来看,排序又有不同:教育信息化最多为49家,素质教育为38家,儿童早教为29家,随后是语言学习和职业培训都为26家。能够看出,教育信息化资本活动颇为频繁,但整体发展还处于早期阶段。

整体来看,教育赛道的融资轮次主要集中在天使轮和A轮,共102家占比为45.73%。在细分领域,情况显然大为不同,例如在K12赛道,头部马太效应已经十分明显,少数几家公司吸走了市场上的多数资金。但是其发展为教育行业整体带来的推动效应十分明显,从天使轮、A轮公司数量变动的迹象可以看出,教育的火热已经吸引越拉越多新玩家入场。

但在细分领域模式走向成熟之前,赛道的明星毫无疑问仍是K12。

K12烧钱战火不灭

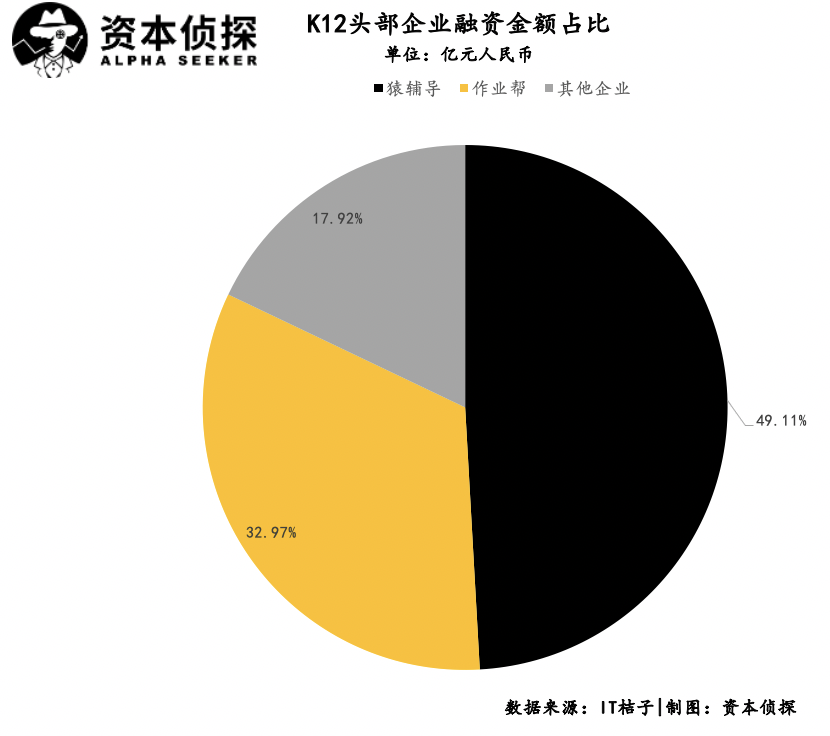

从教育行业的资金流向来看,K12是吸金大头,而细究来看,流向K12领域的近400亿资金,又主要是被头部公司纳入囊中。

公开信息显示:

12月28日刚刚完成新一轮融资的作业帮是如今战场上的头部玩家之一,其在今年连续获得了两轮融资,分别为6月获得了7.5亿美元的E轮融资,以及12月获得的E+轮16亿美元融资,两轮融资卷入了包括红杉资本、软银、老虎、高盛、阿里巴巴等在内的*投资机构。

另一家头部企业不甘示弱,2020年,猿辅导在3月、8月、10月、12月共获得四笔融资,分别为3月完成的由高瓴资本领投的10亿美元G轮融资;8月获得12亿美元的战略融资;10月交割的由腾讯、DST领投的22亿美元的融资;12月交割的云锋基金3亿美元投资。仅猿辅导一家,便入账35亿美元。

粗略估算,作业帮、猿辅导共融资约380亿人民币,这一数字约占今年K12总融资金额的82%。

头部玩家的疯狂融资挤占了一级市场的资金池,不少教育公司或者开启上市,或者通过二级市场的融资渠道为自己募得资金弹药:

2020年11月9日,老牌教培巨头新东方登陆港交所二次上市,发行价1190港元。

12月4日,一起教育科技正式在美国纳斯达克挂牌交易,发行价每股10.5美元。

12月28日,好未来宣布与Silver Lake银湖等达成33亿美元私人配售协议,其中23亿美元为可转换债券,10亿美元为新发行的A类普通股。上个月,好未来才刚刚获得15亿美元投资,投资者为一家全球增长型投资公司,通过购买新发行股票注入资金。

11月13日,新东方旗下在线教育平台“新东方在线”获得新东方以及俞敏洪的增持——以2.3亿美元认购新东方在线股份。

12月7日,跟谁学宣布获得8.7亿美元定增,约占跟谁学已发行股份总数的6.2%。

头部玩家春风得意,中腰部玩家的生存空间被进一步挤压。

12月28日,主打K12一对一辅导的学霸君被传暴雷,多方信息显示,今年以来,学霸君现金流格外吃紧。不只是学霸君,今年以来,已陆续有趣动旅程、明兮大语文、百弗英语,迪士尼英语、巨石达阵、巧虎KIDS、泽林教育等多家知名机构陆续宣布倒闭。

爆雷的背后,是线下教育机构面临营收减少、线下复课难、场地租金压力等难题。同时,头部玩家对市场营销的投入,也提高了竞争门槛。

2020年行业玩家依旧延续投入换增长的同样玩法甚至更甚,从上市公司披露的数据可见竞争的疯狂程度:2020年第三季度,新东方销售费用为7.69亿元,好未来投入为9.98亿元,跟谁学投入20.56亿元,有道投入11.48亿元。

未上市的在线教育公司们虽然未披露具体数据,但是营销投入也是肉眼可见的巨大,业界流传的数字是,2020年暑期,在线教育公司们总计投入超60亿资金。而不同于2019年,在线教育的疯狂投放、获客在秋季依然延续。

在巨额资金的清洗下,缺乏资源、资金储备的中小玩家已基本出局,行业马太效应加剧。K12战场已经不是早期的战场而变成了头部玩家的厮杀,资本的选择侧面印证了这个趋势。

K12已是一片焦土,何处寻找新的机会,成为赛道更为关注的另一焦点。

新机遇何处寻

K12的惨烈让更多人把目光投到了Pre-K阶段:早教、素质教育赛道今年因此同样热闹非凡。

数理思维赛道头部平台火花思维今年拿到三轮融资,累计融资金额达2.8亿美元;同一赛道的另外一位玩家豌豆思维则完成了C轮1.8亿美元融资。

编程赛道头部平台编程猫11月宣布完成13亿元D轮融资,距离其2.5亿元C+轮融资完成仅过了半年时间。

少儿英语伴鱼完成 1.2 亿美元 C 轮融资,另外少儿英语1对1培训平台阿卡索10月和11月两个月的时间连续获得两轮亿元级融资。

从资本侧来看,垂直赛道各大投资方除了投资公司、互联网巨头外,已经出现了教育公司,行业尚未行至拐点,但合纵连横的苗头已经出现。

4月,有道领投资球球绘本。

8月,字节跳动收购了数理思维小班直播平台你拍一。

10月,猿辅导参与投资火花思维,同场入局的还有腾讯。

11月,新东方也投资另一数学思维赛道豌豆思维B轮和C轮。

12月,好未来耗资数千万美元参与了聚焦数学思维训练的数感星球A轮融资。

尚处早期便出现整合迹象的背后,是更为隐蔽的行业内在趋势:加快发展速度、规模和扩大竞争优势成为行业各大玩家抱团的主要原因。一村资本管理合伙人刘晶便曾预测,“并购会是教育行业未来五到十年的热词,教育公司扩区域、扩科、线上线下融合,都可通过并购实现。”

与已经出现火药味的Pre-K相比,还有一些赛道目前仍处相对早期的阶段。

比如,从融资数额和数量来看,教育信息化企业颇受关注,IT桔子数据显示,2020年国内教育信息化赛道共披露融资事件49起,融资金额约49.66亿元。

教育信息化受到关注背后,是整个线下教育面临大洗牌的严峻显示。疫情以来,线下教培机构业务遭受严峻挑战,大力推动线上线下的教学融合成为刚需。从更为宏观的视角来看,近些年来,国家不断推动教育信息化和数字化发展,也在为赛道加温。

同时,K12教育的焦灼状态让部分玩家将筹码押在了OMO(Online-Merge-Offline),比如新东方就是OMO的笃信者,持同样想法的还有行业隐形头部选手高思等。这股浪潮虽然没有在线直播大班课令人瞩目,但同样吸引了资本注入。

以教育行业SaaS服务商翼鸥教育为例,这家成立于2014年,主要从事教育领域在线直播系统开发的公司,今年连续获得两轮融资:7月中旬,翼鸥教育宣布完成数千万美元B轮融资;12月初,再次宣布完成2.65亿美元C轮融资。另一家视频技术服务商百家云今年也先后获得两轮融资:9月18日宣布完成1.78亿元人民币的B轮融资;10月21日,再次宣布获得9300万元人民币的B+轮融资。

无论Pre-K、素质教育还是教育信息化,资本用钱投票的本质都是在购买未来的增长空间。

Pre-K、素质教育火热的更底层逻辑是正在推进的中考改革,在国家教育发展战略大指挥棒的引导下,对编程、美术、音乐等学科学习需求上升,编程猫、美术宝等的素质教育产品已经露头,火花思维、美术宝等公司在2020年受到的追捧只是开始,更多的机遇已在暗中滋长;而教育信息化背后指向的则是技术和工具迭代背景下,教育需求爆发、信息鸿沟缩小下的教育资源再分配问题。

K12教育虽然已是焦土一片,但在教育这个恒久、巨大的市场,以不同维度、不同目标人群划分的各类细分领域仍有可以挖掘的巨大空间。

可以预见的是,教育赛道的硝烟只会越来越浓,而在长跑中,对教育本身和用户需求的理解和尊重,将真正决定一家企业能走多远——毕竟,资本的杠杆效应在教育领域失效的故事,已经重复上演。

【本文由投资界合作伙伴微信公众号:资本侦探授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。