相互宝不“保”命

相互宝迎来了被人“摒弃”的命运?

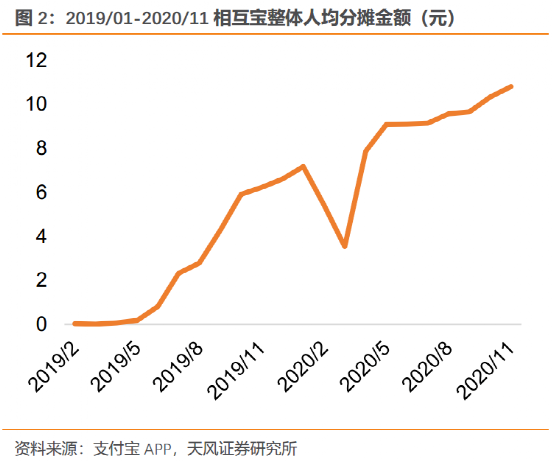

最近,网上有不少人正“逃离”相互宝,起因是由于相互宝的分摊金额数越来越高,已经从最初的几毛钱涨至5至6元,另外,拒赔事件的增长也推波助澜了群众退出相互宝的行动。

然而,从近日拼多多员工猝死事件的爆出,可以看出互联网人打工人正加速“内卷”,大家不得不以透支未来的方式奔跑,以求得在这忙碌的社会下一方生存的寸土。这时,社会群体中患有慢性疾病、癌症等人群也越来越多,大家为了一份“保障”,纷纷加入购买互助产品的行列。

那么,为何之前拥有好名声、用户过亿的相互宝却迎来人群“大逃离”的危机?相互宝哪里错了?它还靠不靠谱?相互宝到底是互助大家,还是互助蚂蚁金服呢?

01、互联网人“逃离”相互宝

透支未来的互联网人不信任相互宝,但也不信任自己的身体。

自去年起,风波不断的相互宝日子可算不好过。先是接二连三的拒赔事件,再是用户数目骤降,大家紧急“逃离”相互宝。

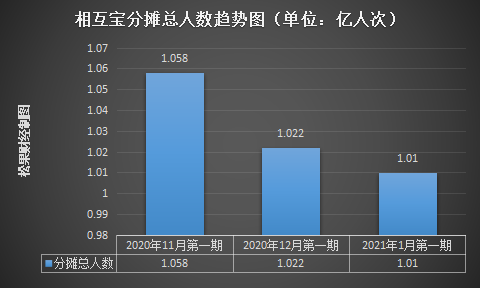

根据相互宝公布数据,2021年1月*期的分摊人数为1.01亿,2020年11月*期1.058亿,两个月下降人数就超过400万!

可见大家对于相互宝不满的声音越来越多。然而,你们有没有思考过这些问题,上亿人购买相互宝是出于什么动机?现在有人开始退出相互宝了,以后呢?

大家可能知道,相互宝是蚂蚁金服旗下的一款产品。本质上讲,它是一种网络互助计划,提倡“一人有难,多人分摊”。而大部分人购买相互宝的动机是“为了互助别人,也为了给自己一份保障。”

然而,分析动机背后却是当今社会人群患病人数的增长,群众开始怀疑自己的身体状况,提前给自己买上一份“廉价”的疾病保障。

其实,相互宝破1亿人数的火爆程度也并不是没有道理。根据上海国际健康世博会上内容,我国慢性病导致的死亡占总死亡的比例由1991年的73.8%上升到当前的85%。未来10年,慢病人数还将快速增长,或在未来20年内增长两至三倍。

慢性病与各类疾病数量的增长,背后是因为大家生活压力的剧增。一方面是朋友圈内各种大病互助行动与筹款信息,另一方面是互联网打工人猝死事件“满天飞”。也让大家深信自己是“生不起病”的,只能透支未来硬“肝”工作。

然而,慢性病与各类疾病数量的增长也使得保险市场需求量激增。但是,相较于正规保险类产品,互助产品因为廉价、程序简易等特性成为了“生不起病”人群的*。那么,大家为什么不信任相互宝了呢?

02、不是用户“保命符”,却是阿里“试金石”

相互宝不是大家的“保命符”,却是蚂蚁金服的金融野心。

有许多人可能会认为相互宝和保险产品没什么差别,但它不是保险产品只是一款互助计划。

相互宝较于正规的保险产品,该类产品购入门槛更低且保障内容十分有限,还不固定可随时更改;另外,相互宝处于非法律管束范围内,随时面临下架等问题。

也正因互助平台购买程序的过于简易,加大了不符合加入条件、救助条件所引发的拒赔事件的概率。从而,大家退出相互宝的理由也集中为这几点:1、分摊金额数与拒赔事件的暴增2、“并非保险产品”引发的信任问题3、体验感不好与保障内容受限;4、不知情状况被加入,存在私自扣费问题。

图源:腾讯网

然而,相互宝却是蚂蚁集团一个巨大的引流器,为阿里施展金融抱负增添动力。

蚂蚁集团副总裁尹铭曾表示:“相互宝8%管理费还无法覆盖全部成本,所以我们不考虑盈利,但会通过技术手段降低成本,争取实现盈亏平衡。”

而相互宝采用的模式是去除救助的互助金外,每年收取8%的管理费。但这笔较低的管理费用其实难维系案件调查审核、产品运营、技术投入等成本费用。故而,相互宝的盈亏问题也一直受到外界关注。

可见,相互宝不是蚂蚁集团的盈利项目,但作用在于:

1、构建庞大的流量池、为保险金融产品做引流效用。

2、蚂蚁集团的“贤内助”,相互宝是金融保险业务上的一种创新模式,以瞄准千亿级的互联网保险市场。

根据中国保险行业协会的数据显示,2019年互联网人身保险市场全年累计实现规模保费1857.7亿元,较2018年同比增长55.7%。可见,互联网保险行业市场达到千亿级市场规模,未来数字化浪潮的加速也将推动互联网保险行业的发展。

而相互宝之前是从“相互保”改名而来,其实就是蚂蚁集团在保险行业上的一枚“试金石”。

相互宝采用的非保险模式,本身就是一次次试探市场的举措。其累计收割上亿用户数,也是蚂蚁集团在保险市场上一份漂亮的“试探”成绩单。所以,相互宝不在意盈利,而是以较低入局门槛收割想要买保险的受众,进一步培养大家买保险的习惯,在构建庞大流量池后为自家保险金融产品做引流效用。

蚂蚁集团副总裁尹铭也表示过,“相互宝和保险并不是互相竞争的关系,相互宝满足的是基本保障需求,能够培养大众的保障意识和习惯”。而这背后,透露着则是阿里的金融野心,为其进军千亿级互联网保险市场提供基石。

另一方面,阿里也早就预料到了相互宝的弊端以及用户“逃离”现象,已经预设了“金蝉脱壳”路线。

因为相互宝属于非持牌经营的产品,存在法律隐患。所以,蚂蚁集团一早就设想了“脱壳”方法,其招股书曾提到,“若因各种原因相互宝无法满足合规性要求,不适合蚂蚁集团作为上市公司继续经营,我们则剥离相互宝,采取各种措施自行或促使第三方承接。”

综合来看,相互宝不是大家的“保命符”,但是蚂蚁集团的流量池、阿里施展金融抱负的“试金石”,在未来大众的保障意识和购买保险习惯提升下,其相关金融产品也有一个好的出处。然而,如今深陷舆论风波的相互宝,未来会走向何方呢?

03、相互宝不会“死”?

相互宝未来不会“死”,它不会被蚂蚁集团“抛弃”,只是以另一种形式存在着。

近年来相互宝风波不断,蚂蚁集团日子也不算好过。蚂蚁集团上市进程受阻,支付宝下架了一系列的互联网存款产品,阿里迎来了反垄断调查。一切似乎都印证着阿里的金融抱负并不好走。

然而,对于相互宝所处的行业来讲,未来潜力还是巨大的。全国人大代表、湖南大学风险管理与保险精算研究所所长张琳曾指出,截至2020年5月,国内网络互助累计会员达到3.3亿人。蚂蚁集团《网络互助白皮书》也预计,2025年我国网络互助平台参与人数将达到4.5亿人。

可见,这个不规范的互助行业市场规模前景依旧良好。由此,在相互宝推出前后,市面上出现多个网络互助平台,包括水滴筹、轻松筹以及后来加入的美团互助等等。其中,不乏有公司获得了投资,例如水滴筹近期获得了腾讯控股追加的1.5亿美元投资,该公司进而被爆出2021年一季度赴美上市消息。

而相互宝作为互助行业内头部产品,也获得了一定市场上的认可。但相较于美团互助,其保障范畴没有后者不限病种的广,此外,退出机制等相互宝阻拦也较高,要点6次退出按钮,美团互助只需一次。可见相互宝问题还是有许多,但是蚂蚁集团或不会抛弃它。

现今,互助行业也得到了国家政策小范围的肯定,2020年3月,《中共中央国务院关于深化医疗保障制度改革的意见》中提到,“到2030年,全面建成以基本医疗保险为主体,医疗救助为托底,补充医疗保险、商业健康保险、慈善捐赠、医疗互助共同发展的医疗保障制度体系。”

可见,未来互助行业若能朝着标准与规范化发展,不乏一条好赛道。由此,蚂蚁集团是不会轻易放弃这条赛道的,未来从自身业务上剥离出,也只是以另一种形式继续为蚂蚁集团卖力。

但另一面,互助行业内也有诸多问题,除开上面爆出的理赔与涨价等类问题,还有行业同质化严重、运营模式高度相仿以及盈利难等问题。

而最值得注意的是,互联网金融行业2020年的风波,各个互联网金融企业相应下架存款等类产品,而互助产品虽然不是互联网金融产品但属性相同,可预见的是政策管理会越来越严格。

由此可见,阿里的金融抱负要想在互助行业内施展拳脚,而在越来越多人抱怨相互宝之际,蚂蚁金服也得进一步严格产品标准,谨防被法律盯上。

综合来看,相互宝未来只能朝着更加标准、规范化发展走,而阿里的金融野心不止于此,相互宝目前或不会被阿里“抛弃”,未来如若从蚂蚁集团业务上剥离,也只是在利益权衡间的放弃,但相互宝的“接力棒”依旧会由蚂蚁集团保险产品承接。

【本文由投资界合作伙伴松果财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。