2020年,疫情带来的社交隔离把多数人堵在了家里。日常瘫在床上的Z世代一边喊着“三月不减肥,六月徒伤悲”,一边含泪收回伸向肥宅快乐水的小手。一时间,可口可乐不再快乐,空余上秤时肥宅的怒吼。

当元气森林带着“0糖、0脂、0卡”的理念翩翩而来,年轻人们争先恐后抓住这根稻草--还下什么减肥app、报什么天价健身班,低糖低脂它不香吗?

在这波低糖低脂的风潮里,“幕前”的元气森林2020前五个月里销售额就达到了6.6亿,最高单月收入已超2018年全年。

而在“幕后”,安赛蜜市占率超过60%、三氯蔗糖产量全球第二的老牌巨头金禾实业,也偷偷赚了个盆满钵满。

代糖到底是一个怎样的市场,能在疫情中逆势起飞?金禾实业又是何方神圣,是如何从幕后走到资本的镜头下的?消费升级了,代糖行业能一直火下去吗?

A、“0卡”糖火了,市场到底有多大?

代糖是什么?

“0卡”糖就像一个艺名,代糖才是它的细分行业。代糖是一类可以替代普通糖(白糖、砂糖等)而使食物具有甜味的添加剂。代糖的发现让糖尿病人也有了“解馋”的办法,同时也给了渴望少摄入热量的人群最接近普通糖的口味。

从性质上,除去在大自然中可提取的微量天然代糖,余下又分为糖醇类、合成代糖两种。最常见的天然代糖非木糖醇莫属,而元气森林所大力热捧的赤藓糖醇正是刚进入工业化生产的天然代糖。赤藓糖醇产热仅木糖醇1/10,几乎不经人体代谢,耐受性高,除了贵,没什么缺点。

相比之下,人工的合成代糖就要便宜很多,但因早期发现的代糖多对人体有害,也迭代多次才有了公认较安全的安赛蜜、三氯蔗糖(蔗糖素)。

如今,代糖被广泛应用在食品饮料行业。从大热的无糖饮料到辣条魔芋爽,再到蜜饯、烘焙食品都离不开它们。

代糖的需求空间有多大?

代糖的大热离不开当代人对高糖危害的觉醒。

根据国际糖尿病联盟(IDF)统计,2017年全球糖尿病患者约有4.25亿人,每11个人就有1人患有糖尿病。预测到2045年,全球将会有7亿人患有糖尿病。作为人口大国,2019年我国糖尿病患者就已经超过1.1亿。

包括英法等许多国家已经将降糖提升至国家管控层面,甚至开始征收高额糖税。2019年7月,我国卫健委在《健康中国行动计划(2019-2030年)》中建议人均每日添加糖摄入量不高于25g,同时提倡消费者甜味剂代替蔗糖生产的食品和饮料。

政府对蔗糖的监管日渐严格,人们对健康也越来越重视。各类无糖饮料开始流行起来,安全、稳定的安赛蜜、三氯蔗糖有望进一步占据市场,取代不够稳定、有致病性的初代代糖甜蜜素和糖精。

代糖的产能如何?--以安赛蜜、三氯蔗糖为例

安赛蜜和三氯蔗糖应用广泛,这都要归功于它们的高稳定性--渗透性强、耐高温,几乎是目前市面上最理想的两款代糖。而安赛蜜和三氯蔗糖也正是金禾实业食品添加剂业务的主力军。

1、安赛蜜

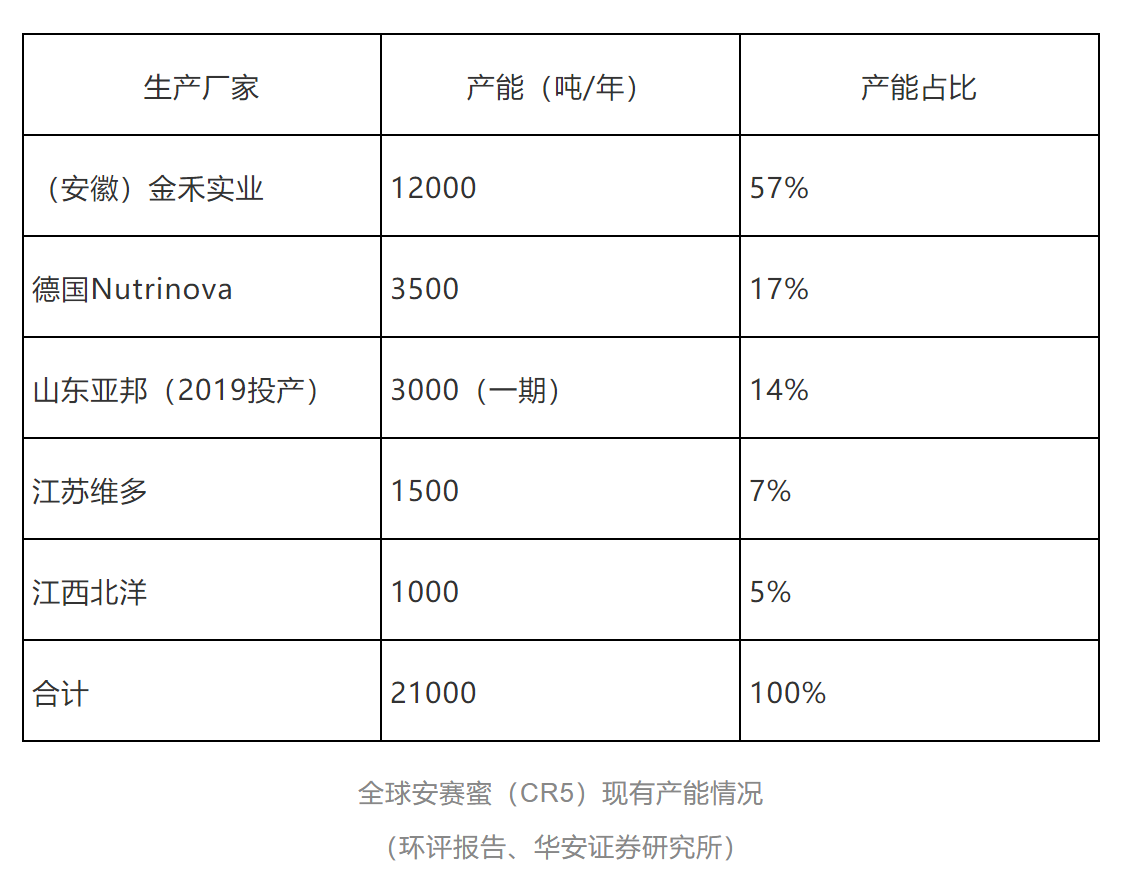

2005年德国 Nutrinova的安赛蜜专利到期后,金禾实业就开始了安赛蜜的工业化生产。凭借着技术和成本优势,金禾在竞争中逐渐脱颖而出,逐渐扩大版图,市占率已从2012年的不足30%达到目前的近60%。

由于安赛蜜投入工业化生产已多年,产业成熟,目前产能集中度高,CR3已达88%,金禾以57%的产能占比稳居世界*。

2、三氯蔗糖

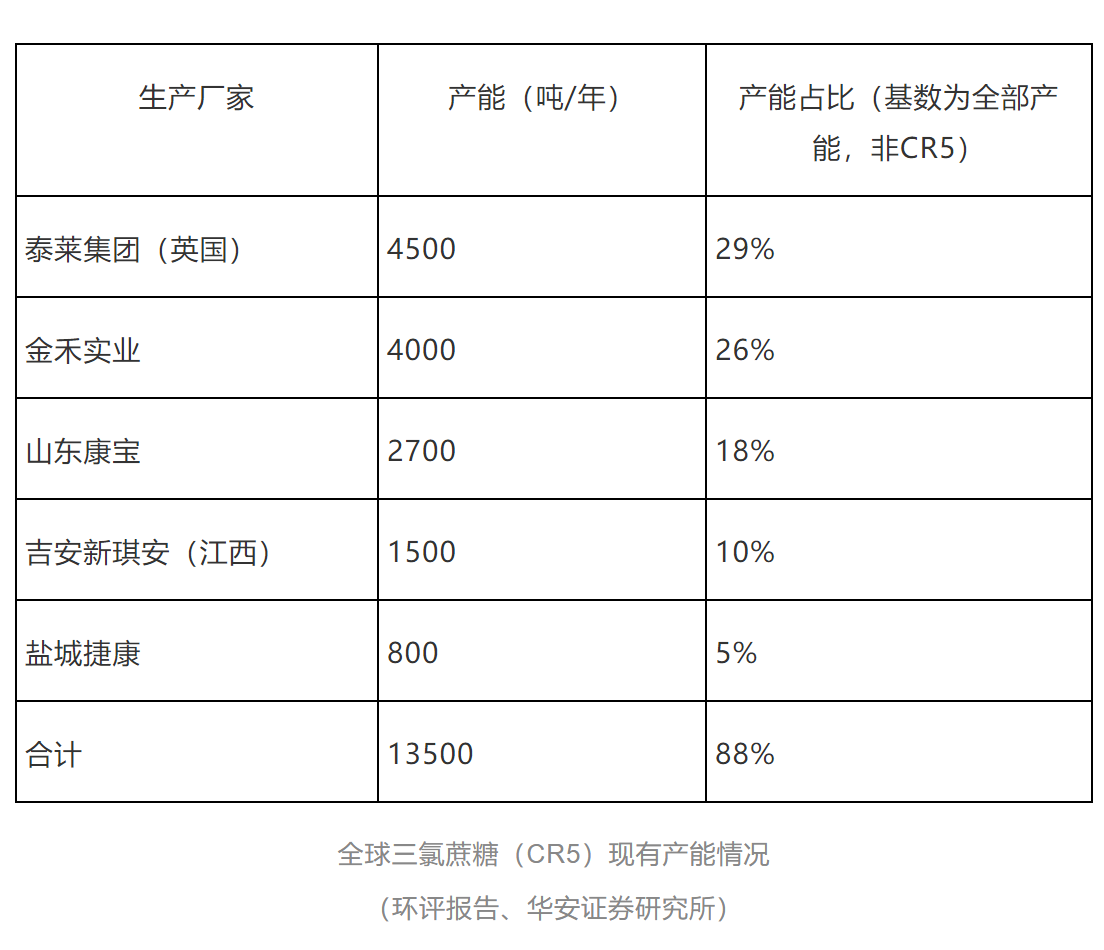

由于2008年前,英国泰莱垄断了三氯蔗糖的生产专利,国内的三氯蔗糖产能基本为0。专利到期后,金禾等玩家才得以入场。这些年间,我国和海外均未出现新的三氯蔗糖垄断企业,英国泰莱产能仍占总量近三成,因此三氯蔗糖产能集中度比安赛蜜略低,目前CR3产能为73%。金禾目前以26%的产能占比屈居亚军,但与英国泰莱差距不大,预计金禾位于定远的新产能建成后有望争夺头名。

安赛蜜和三氯蔗糖在我国的发展路径有些相似。外国企业专利垄断结束后,国内各化工企业纷纷入局,逐渐以充足的产能在世界上占市场有了一席之地。

如今,金禾已经在安赛蜜的寡头垄断格局中获得了定价优势,尝到了甜头。虽然三氯蔗糖市场参与者较多、产能更分散,但一部分公司承受着成本压力。金禾拥有成本优势,再加上氯化亚砜原料配套和规模化生产,三氯蔗糖有望重演安赛蜜的发展路径,向寡头垄断格局演进。

B、“幕后龙头”金禾实业是如何做到稳赚不赔的?

华丽转身--少了化工,多了“甜蜜”

1974年,金禾的前身--安徽来安化肥厂诞生。当年的金禾虽以大宗化学品为生,却有着更宽阔的视野、更大的野心。传统大宗商品形势在经济动荡中起起伏伏,让金禾意识到不能被大宗化学品的强周期属性拦住脚步。

千禧年后,随着德国 Nutrinova公司的安赛蜜专利的到期,金禾终于迎来属于自己的时代,开始着手工业化生产安赛蜜。

而借着2011年上市的机会,乘着自有化工原料的东风,金禾的食品添加剂业务如虎添翼,在2016年打入三氯蔗糖市场,打造了一年之内产能翻番的奇迹。

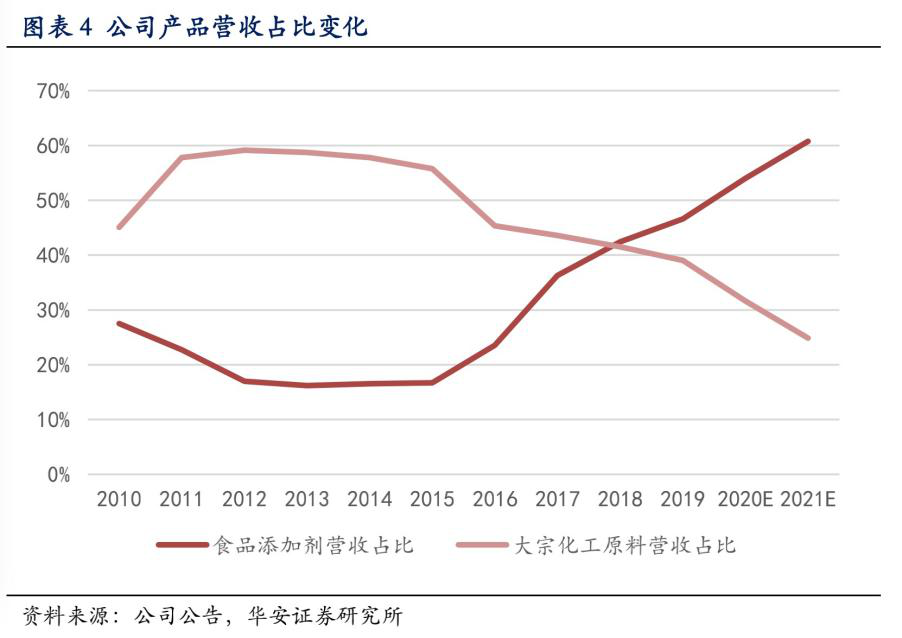

食品添加剂作为受宏观经济影响较小的弱周期产品,收益较化工产品更稳定,让金禾尝到了甜头。公司不断调整、优化营收结构,向更赚钱的食品添加剂倾斜,弱化化工基因。

2018年,无糖概念在偷偷酝酿。这一年,金禾的食品添加剂营收占比*次超过化工原料,预示着企业的正式转型。

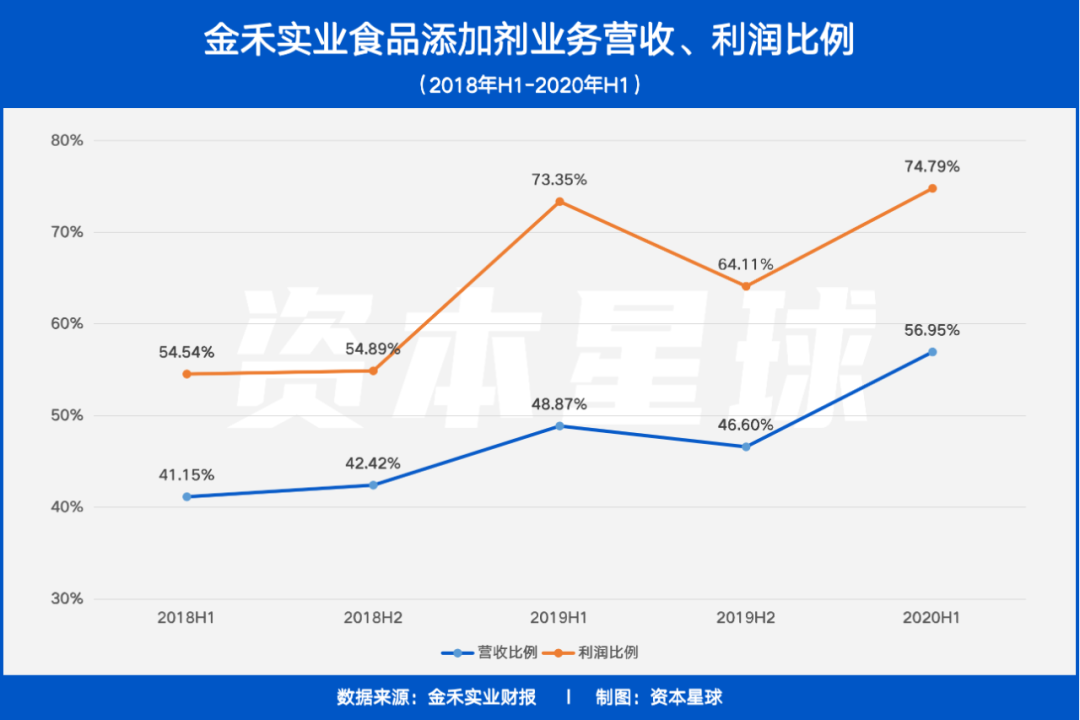

无论是从营收还是利润占比来看,食品添加剂都已经成为金禾最主要的业务,且份额仍在稳步提升。这也印证了金禾由化工向食品添加剂转型的独到眼光,向弱周期产品生产转型后的金禾进一步减少了对宏观经济形势的依赖,成功增强了自身在经济环境中的稳定性。

成本优势--自给自足,打通上下游

金禾食品添加剂业务的顺利扩张离不开化工基因的加持。作为一家扎实的实业公司,金禾努力做“一条龙”服务。作为全球*一家同时生产安赛蜜和三氯蔗糖的企业,金禾通过两种产品协同定价提高了对价格的调节能力、增强了话语权。

1、生产成本低

安赛蜜生产所需的中间体双乙烯酮近年事故不断,监管趋严,进而使得供产能收缩,价格水涨船高。金禾则早已实现体双乙烯酮的配套,更是拟在定远循环经济园二期项目中增产3万吨/年,建成后基本覆盖公司生产所需。

氯化亚砜则是三氯蔗糖生产所需的主要中间体。金禾已经于2019年定远项目一期中完成了上游配套,4万吨/年氯化亚砜原料已投产,能够完全实现原料自给,进一步降低成本。

拥有了中间体的充足产能,金禾得以渡过双乙烯酮供不应求的时期,持续为生产提供了保障,也获得了成本优势。

2、生产效率高

在三氯蔗糖方面,金禾具有着*的单耗优势。虽然和同行生产原料相同,但由于技术的*,生产单位三氯蔗糖所耗用的蔗糖、氯化亚砜、乙酸乙酯以及液碱均明显比同行少。

在设施方面,公司自有发电装置产生的高压蒸汽和硫酸副产的高压蒸汽一并进入公司的高压管网,除供给部分使用高压蒸汽的车间外,都用于发电;发电后的中压蒸汽,再进入中压管网,供生产使用;生产环节出来的低压蒸汽,经过有效的回收、升压,再进入高压管网用于发电,实现了能源的综合循环利用,有效降低了综合生产成本。

经营稳健--兜里有钱,危机不慌

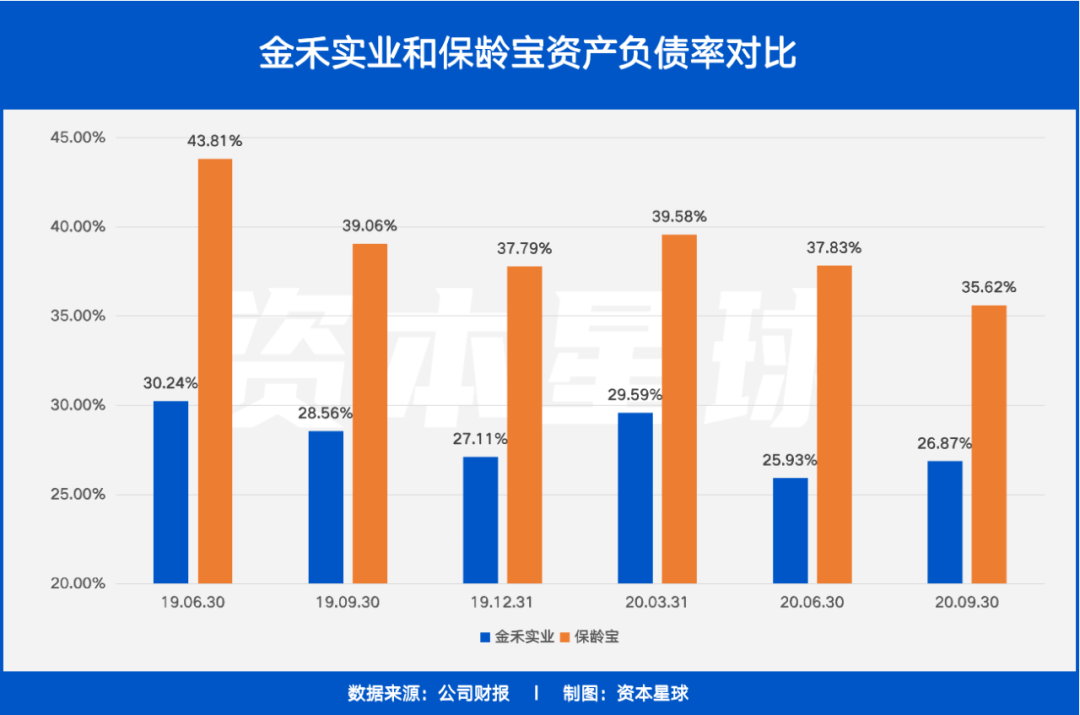

从资金层面看,金禾现金充足、杠杆低,自IPO融资7.2亿元后无再融资,2011年上市以来,9次分红共给股东发了14亿,历史分红率高达30.06%。

2020年,由于一系列“0糖”饮料的助推,代糖行业迎来了大丰收。

资本市场对代糖股的热情也充分证明了行业前景被看好——2020年内,金禾实业股价由22.07元/股暴涨47%至32.43元/股,市值首超200亿。有元气森林撑腰的赤藓糖醇生产商保龄宝,股价由5.99元/股暴涨至11.40元/股,几乎翻倍。已在新三板上市四年有余的三元生物,此前表现一直不温不火,到2020年摘牌前半年,股价狂涨近6倍,如今正准备冲击A股事宜。

元气森林爆火,幕后玩家狂赚,资本市场向好,代糖已站上风口,但这股风能刮多久还有待持续观察。

C、消费升级,金禾实业的未来将如何?

“0卡”糖火了之后,我国代糖产业的巨大潜力也显现出来。安赛蜜产业发展日趋成熟,产销稳定,赤藓糖醇因性价比低,销量短时间内仍无法起飞,三氯蔗糖可能依然会是主战场。

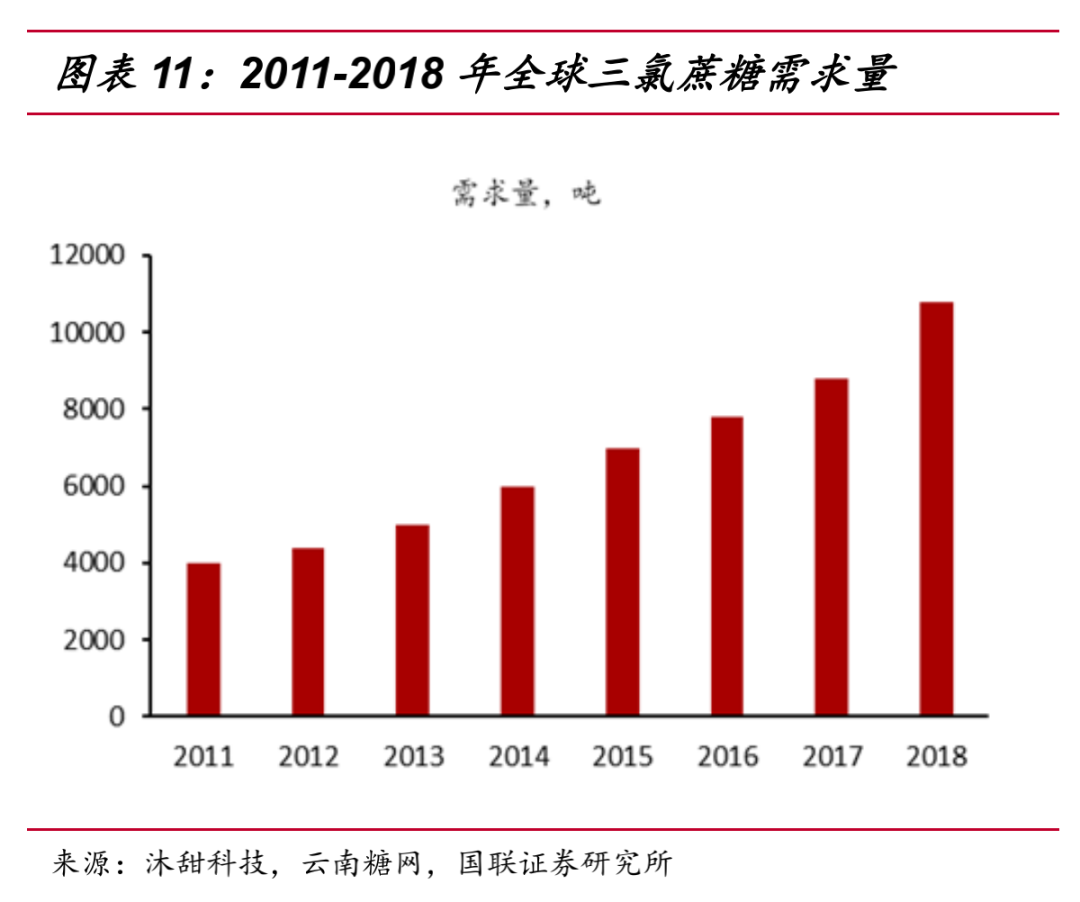

从2011年到2018年,全球三氯蔗糖需求量由4000吨飙升至近11000吨,增长近200%。目前,三氯蔗糖全球市场年增长率仍保持15%左右,市场发展趋势向好。全球已有超过120个国家批准三氯蔗糖用于超过500种食品、保健品、医疗和日化产品中。

按照15%的复合增长率测算,2021年全球三氯蔗糖需求量将达到17000吨左右。而截至2020年,三氯蔗糖的全球产能约为12000吨,仍有5000吨的需求缺口。

作为三氯蔗糖曾经的专利拥有者,目前的全球老大英国泰莱采用的是光气氯化生产工艺,三废处理难度更大,因此环保限制及上游配套不完备,导致生产成本较高,扩产难度大,目前年产停滞在4500吨左右。金禾在定远扩产项目的加持下,预计产能将能从4000吨提升到9000吨左右,超过英国泰莱。

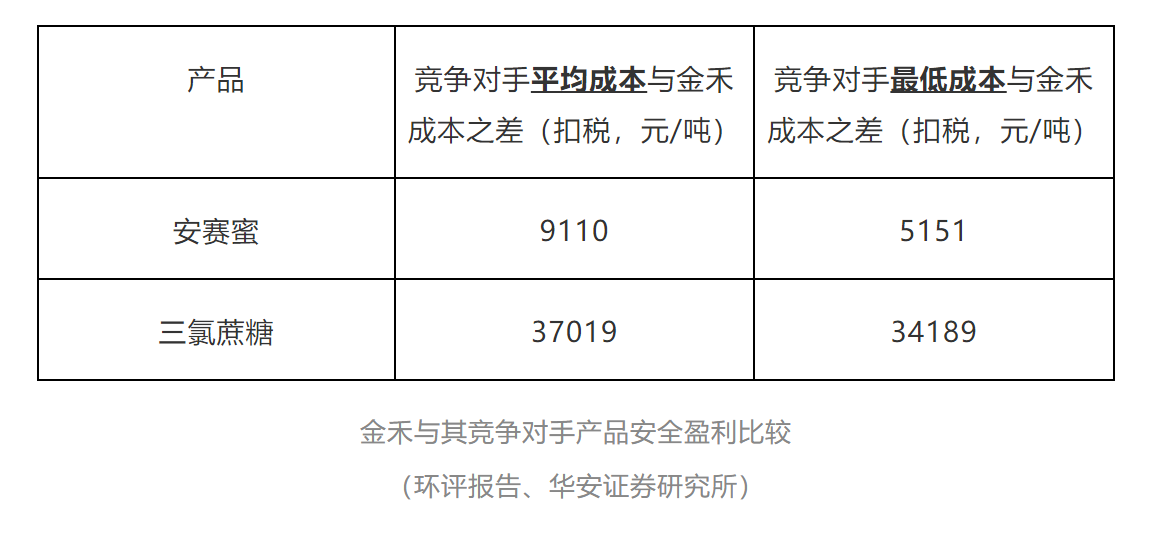

另外,金禾也有着足够的安全盈利空间。根据华安化工测算,金禾的完全成本仅有 14.6 万元/年,远低于行业平均水平。2020年,金禾将三氯蔗糖定价下降至20万元/吨,市场中 40%的产能完全成本在当前价格下已处于平衡或亏损状态。

在代糖需求不断上升、市场规模稳步扩大的情况下,金禾自产中间体的优势也将同步放大,预计销量增长的同时,仍能保持较高的毛利率。

D、总结

2020年,由于一系列“0糖”饮料的助推,代糖行业迎来了大丰收。

资本市场对代糖股的热情也充分证明了行业前景被看好——2020年内,金禾实业股价由22.07元/股暴涨47%至32.43元/股,市值首超200亿。有元气森林撑腰的赤藓糖醇生产商保龄宝,股价由5.99元/股暴涨至11.40元/股,几乎翻倍。已在新三板上市四年有余的三元生物,此前表现一直不温不火,到2020年摘牌前半年,股价狂涨近6倍,如今正准备冲击A股事宜。

元气森林爆火,幕后玩家狂赚,资本市场向好,代糖已站上风口,但这股风能刮多久还有待持续观察。

(本文内容仅供参考,不构成投资建议;市场有风险,投资须谨慎。)

【本文由投资界合作伙伴资本星球授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。