开市仅半年迎来2020年疫情大考,科创板却没有让投资者失望。

在新冠肺炎疫情等诸多影响下,市场风向不断摇摆,科创板在一波三折中不断完善和发展。亿万自科创板创立以来,持续关注科创板的发展,在新的一年,我们将会与广大投资者共同回顾科创板各大看点,展望科创板的未来,并预测将有哪些中国公司在科创板二次上市。

大盘遭受疫情考验,个别公司表现突出

2019年6月13日,科创板正式开板,板块定位于坚持面向世界科技前沿、面向经济主战场、面向国家重大需求,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业。

在全球主要指数中,科创50指数2020年全年以39.30%涨幅超越深圳成指,并逐渐追上纳斯达克全年涨幅。

中国版纳斯达克呼之欲出。

2020年全球主要指数涨幅/亿万

相比2019年,科创板月度平均上市公司数量为12.1家,持续维持在相对高位,其中7、8、9、12月为科创板上市高峰期。

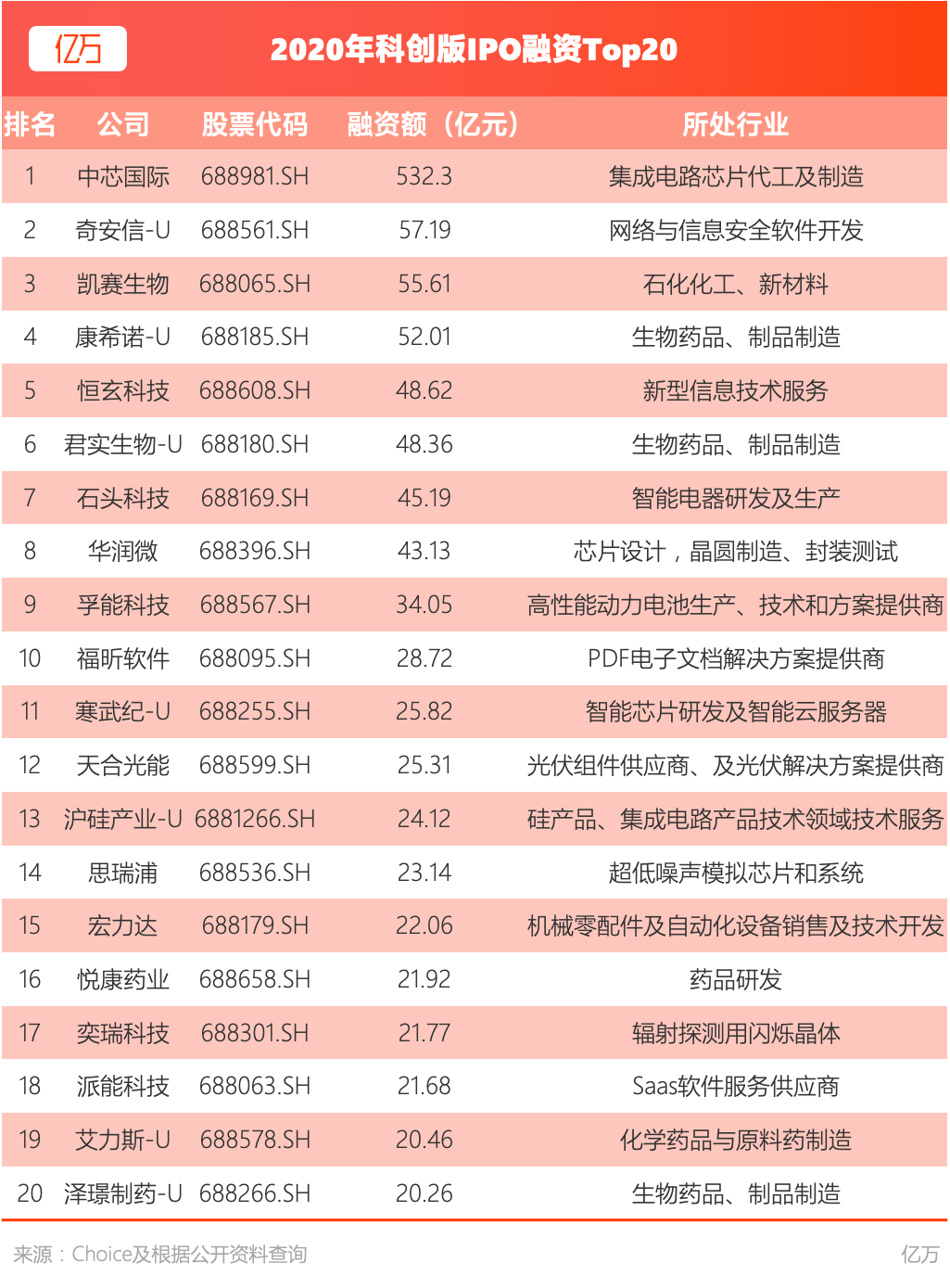

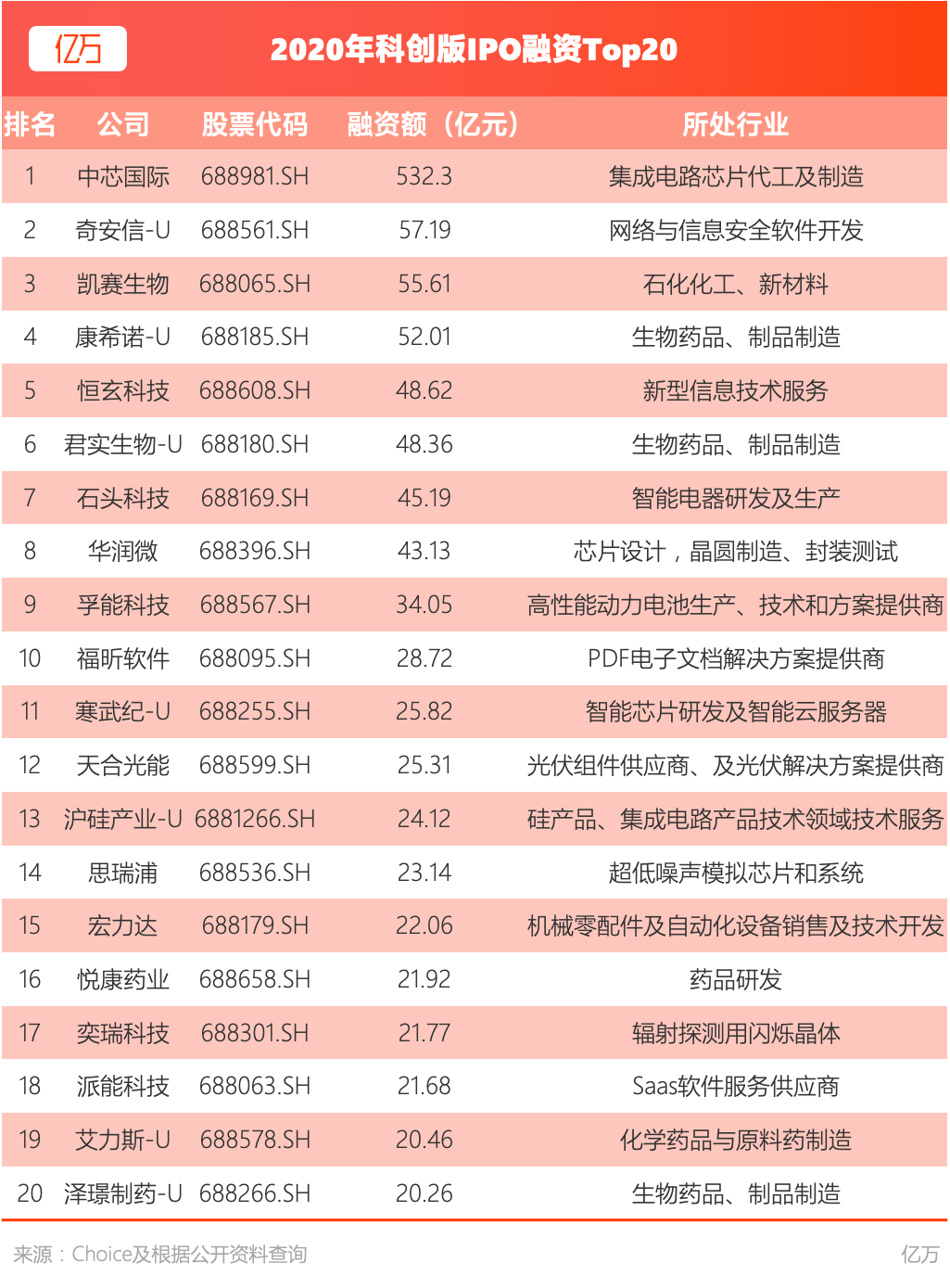

作为开市仅1年半的新板块,科创板2020年的IPO总数已占A股总量的46%,其中涨停股频现,高价股占了A股总量的30%。2020年,科创板也迎来A股IPO规模*个股中芯国际,募集资金达532亿元,打破了中国多项资本市场记录。

突出的个股表现下,我们也看到,中芯国际的融资额是第二名奇安信57亿元的近10倍,融资差距巨大,A股分化效应也在科创板上应验。

2020年科创板IPO融资TOP20/亿万

亿欧EqualOcean执行总经理常亮告诉亿万,之所以IPO融资额有如此大的差距,一方面因为二者资本开局特征不一样,中芯国际属于制造企业,企业本身体量大,对于资金需求高,与第二名的奇安信不在一个量级。

另一方面,科创板仍在初步阶段,大额融资事件还未全面发生,真正代表中国科技的优质企业还未全面登陆科创板,一旦登陆科创板,高融资IPO将频发。

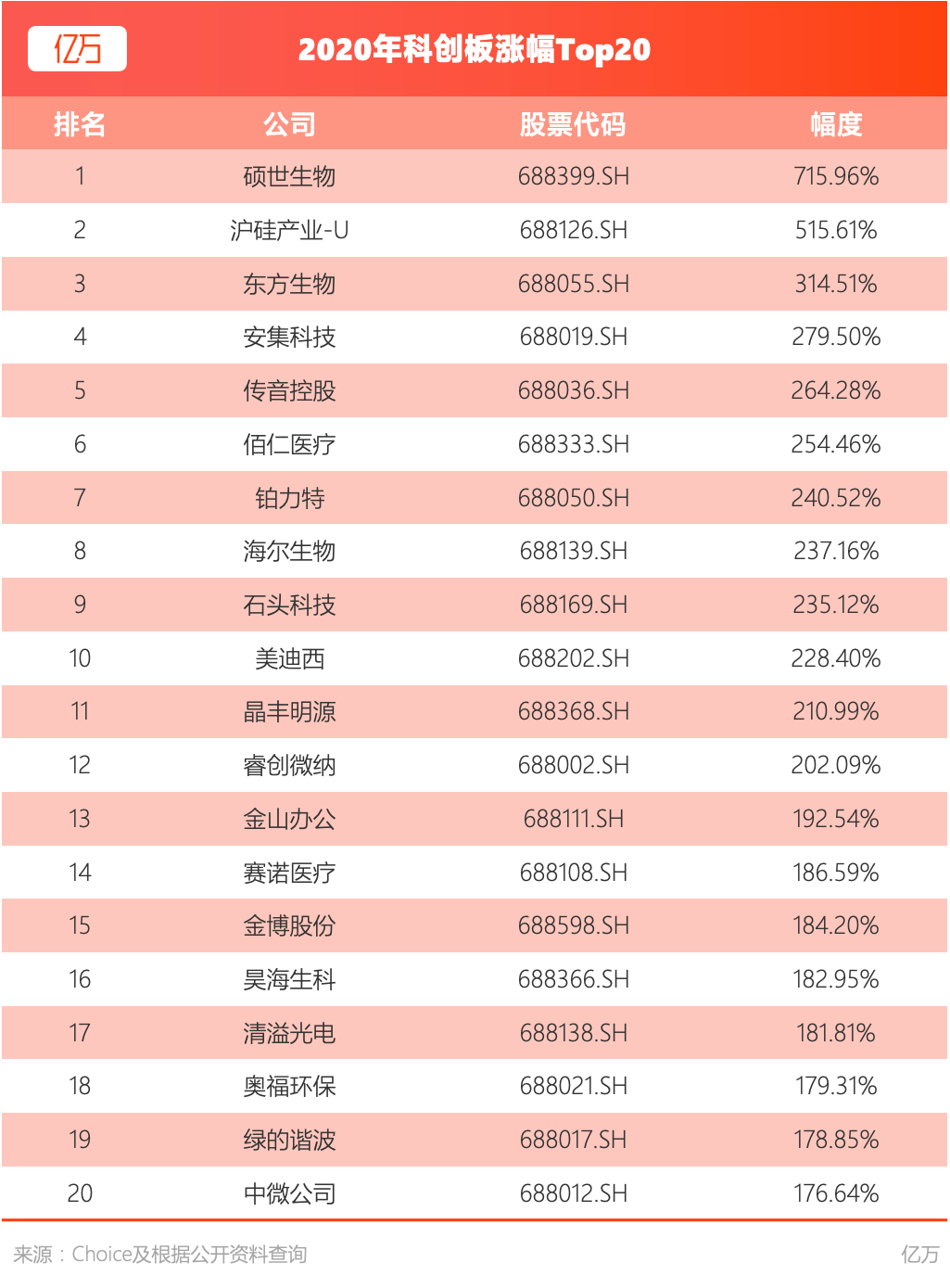

2020年全年共有326家企业科创板IPO申报获受理,145家企业首发上市,涨幅Top 20累计平均涨幅近248.8%,市场表现位居全球前列。

科创板公司普遍存在高涨幅、高市值特点,硕世生物、沪硅产业-U、东方生物分别以涨幅715.96%、515.61%、314.51%领跑全球上市公司,但分化趋势也很明显,硬核科技成为“主战场”。

2020年科创板涨幅TOP20/亿万

据Wind数据统计,2020年有近7成科创板IPO集中于机械设备、医药行业、电子和计算机行业,IPO数目分别达到29家、27家、19家和18家,前四大行业IPO融资规模占全板块78.71%,占总IPO数50%以上,其中共有191家制造类企业上市,募资金额1538.68亿元。

常亮认为,头部板块热度将会延续,科创板公司是未来科技增长真正的引擎,也是引领中国未来发展的利器,长期来看,科创板将会非常具有投资前景和价值,优质的公司和IPO将会出现在这些板块。

尽管优质公司出现概率变大,投资者情绪却更为理性。

Wind数据显示,科创板上市首日收益率仍在提升,相比2019年,科创板上市首日涨跌幅中位数从97.9%上升至143.6%,资金炒作情绪依然高涨。但同时,资金在5日内回撤情绪也更趋于理性,2020全年5日涨跌幅中位数从2019年的-1.39%下降至-9.68%。

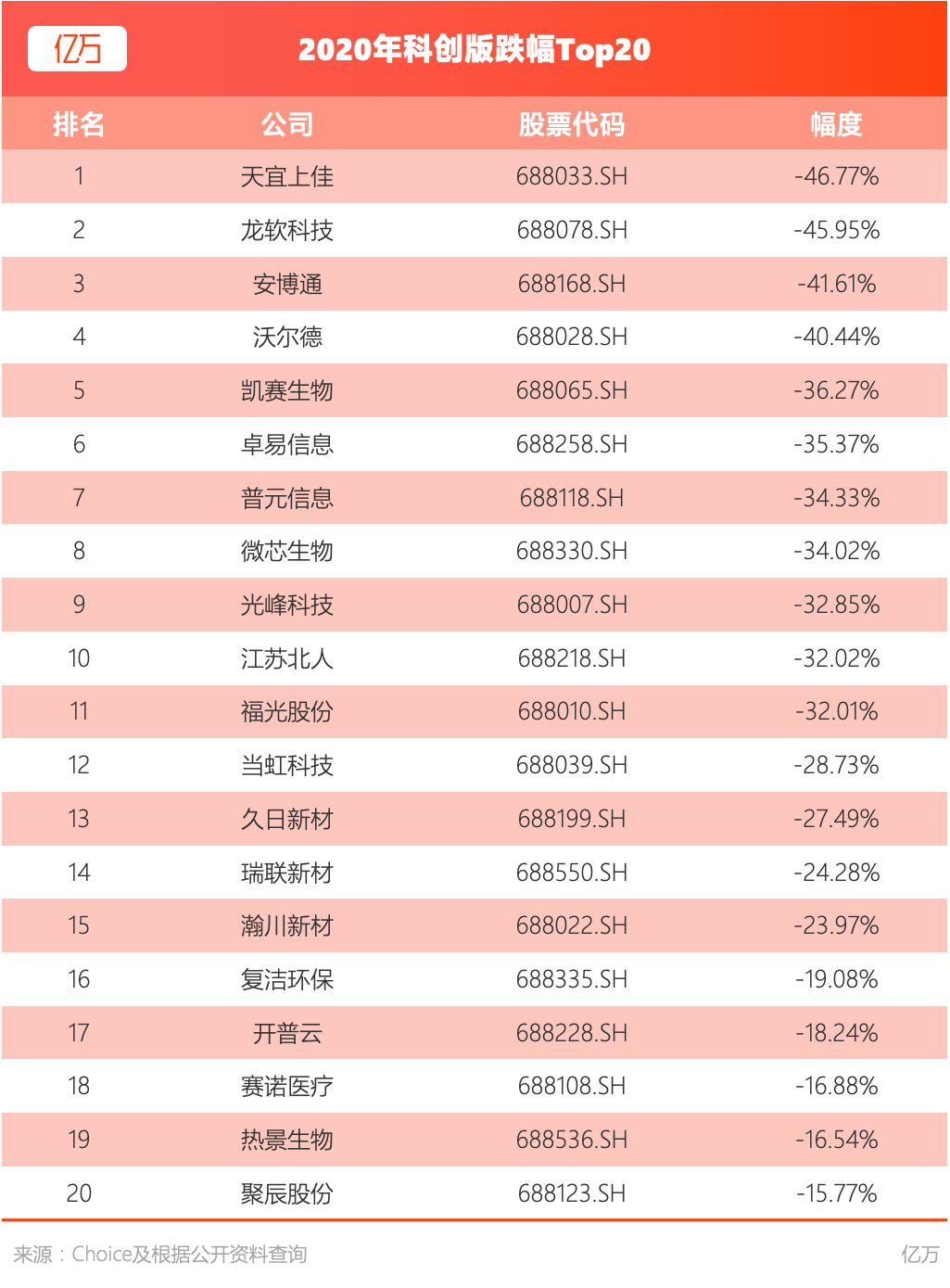

2020年科创板跌幅TOP20/亿万

造富与监管同行,史上*IPO被终止

2020年1月2日*交易日,万家科技创新混合型证券投资基金成为全年*科创板基金,计划募资10亿元,随后更多科创主题基金相继上市。

配资角度来看,自2019年Q3开市,主动权益类基金持仓科创板个股市值已从9.05亿元上升至362.96亿元,持仓基金数量也从48只上升至479只,基金加配科创板的趋势明显,有加倍增长可能。

虽然科创板投资门槛要求了2年投资经验、20个交易日日均资产50万元,但仍挡不住投资者“打新”热情,参与打新的投资者从2020年初的300万增至年末的500万左右。

相较于主板和中小板发行市盈率23倍和首日44%的涨跌幅限制,科创板中新收益更大,但仍低于创业板打新收益。

2020年是新股发行大年,Wind数据显示,科创板2020全年IPO145家企业募集资金高达2226.22亿元,募集资金前十企业分别为中芯国际-U、奇安信-U、赛凯生物、康希诺-U、恒玄科技、君实生物-U、石头科技、华润微、孚能科技以及福昕科技。

其中,中芯国际从上市申请材料获受理到过会只经过了仅仅18天,创造注册制实施以来最快过会速度。

有惊喜也会有落空,全年*焦点莫过于蚂蚁集团暂缓上市。在提交科创板与港交所联合上市计划后,蚂蚁集团计划募集资金346亿美元,极有可能成为有史以来全球*的IPO,但由于业务、监管等多重原因戛然而止。尽管蚂蚁集团并不是科创板*被否上市公司,但却引发了科技与监管新思考。

科创板实践注册制中对上市条件做“减法”,但发行的监管仍在做“加法”。

2020年全年,上市委否决及主动撤回共41家,上交所共出具监管工作函73份,谈话提醒20次,涉及30余家保荐机构、10余家会计师事务所和律师事务所。

上海证券报统计显示,截至2020年末,共作出监管警示决定21次,通报批评决定3次,涉及保荐代表人20人、签字律师和签字注册会计师10人、发行人9家、实际控制人1人,科创板自律监管86次,是2019年24次的2.77倍,科创板的监管力度明显加大。

2021上市大年已来,中国公司或将大批回归?

截至目前,旷视科技、云从科技、依图科技、云天励飞、云知声等AI企业都在冲刺科创板,细分领域中,国产CPU公司龙芯中科、海光信息先后宣布辅导备案,也有望在2021年完成科创板IPO。

除了大量一级市场科技公司,新三板也呈现“转板热”。

截至2021年1月17日,新三板发布52家拟赴科创板上市企业,平均市值20.22亿元,新材料领域涵盖7家企业,新一代信息技术领域涵盖16家企业,高端装备制造领域涵盖9家企业,生物产业领域涵盖9家企业。

德勤预计2021年中国内地新股发行会持续增长,科创板或有150到180家企业登陆,总融资额将达2500-3000亿元。

良好的愿景也刺激着大量中国已上市科技公司选择科创板“二次上市”,2020年9月1日,上交所公布了吉利汽车在科创板上市的招股说明书,吉利汽车有望成为科创板整车*股。同月18日,恒大汽车港交所发布公告,拟登陆科创板板。

除了整车品牌,联想集团也在年初计划发行中国存托凭证(CDR),并向上海证券交易所科创板申请CDR上市及买卖的初步建议。

2021年是否会有更多中国科技公司回归科创板二次上市?答案是肯定的,常亮认为,目前科创板中能真正代表中国科技未来的优质企业仍在孕育中,科创板注册制改革以及高估值、高溢价的特质将为企业上市带来便利。

科创板投资红利期即将到来。在亿万看来,回归科创板二次上市的企业将有几个特点。

首先,其业务将满足科创板6大领域要求,新一代信息技术和装备制造将是二次上市重点领域。

此外,大量处于转型阶段的上市公司,孵化了多年创新业务,估值逻辑有待转化,回归科创板更有利于获得新概念解读,推高市值。

更重要的是,借助科创板强大的“吸钱效应”,二次上市获得新融资,也能助推企业发展创新业务,或是夯实传统业务。

过去已有不少港股回归科创板,例如天能动力旗下天能股份,三生制药旗下三生国健。还有已经宣布将回归科创板的ACMR、铁建重工、上海电气、大全新能源、威高股份等,不久还将看到海外中概股回归。

综合上市条件、企业发展需要、市值情况,亿万认为万国数据,蔚来汽车,小腾汽车、金山云、小米集团、第九城市、联想集团、百济神州、石药集团、复宏汉霖等10家企业,将宣布主体或分拆子公司回归科创板。

2021年预计回归科创板的公司/亿万

以联想集团为例,联想PC业务竞争激烈、利润低薄,集团正全力转型拥抱智能服务和云计算,科创板二次上市有利于联想获得“科技公司”的估值逻辑。

2021年科创板将迎来大量优质中概股回归,作为中国科技企业发展的资本沃土,东方的纳斯达克已经展露光芒。

【本文由投资界合作伙伴微信公众号:亿欧网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。