3月23日,国产车企“自主三强”之一的吉利,发布了2020财年年报,也是“三强”中首位公布其成绩单的车企。

遗憾的是,这份成绩单称不上亮眼,而面对这份并不好看的成绩单,资本市场也亮明了态度。财报于23日中午发布,当日下午开盘后,吉利股价直线下挫,盘中最高下跌超7%,当日以下跌6.63%收盘。

截至「智能相对论」发稿,吉利汽车每股报20.35港元,总市值为1998.11亿港元。

(图源:雪球)

自李书福带领吉利于1997年进入汽车行业,至今已经走过24个年头了。没有官方背景,靠着自身努力,一步一个脚印发展成国内的头部车企。

但在由“燃油时代”切入“电动时代”的过程中,吉利似乎掉队了,新能源车业务发展成绩平平,与燃油车时期的辉煌形成鲜明对比。

站在2021年,回溯吉利2020年成绩单,能否从中找到突破之道呢?

01、二度“滑坡”

吉利汽车高层曾在一次采访中坦言,过去的2020年是吉利集团有史以来最困难的一年。从营收数据上来看,「智能相对论」认为此言不虚。

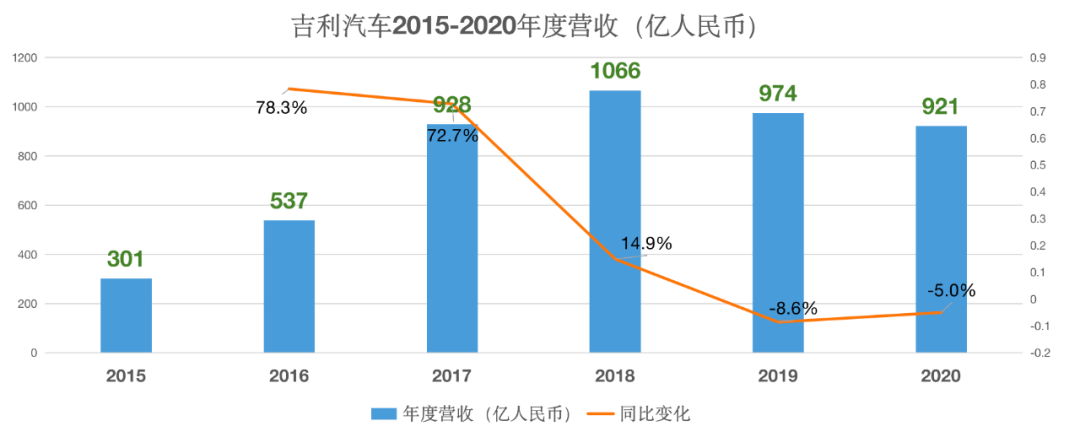

据财报数据显示,吉利汽车2020全年的营收额为921亿(单位:人民币,下同),与上年同期的974亿相比,同比下滑5%。

将视线拉长,实际上,这也是吉利近六年来第二次出现营收滑坡,2019年吉利汽车出现了首次营收负增长,跌破了2018年刚达到的千亿元营收大关。彼时也引起了资本市场的一阵骚动,对于吉利汽车的看衰声也此起彼伏。

(图源:「智能相对论」搜集、整理)

而此次发布的最新成绩单似乎也在一定程度上印证了一年前的看衰声。在股票市场,吉利汽车在2020年全年股价涨幅为77.51%,而同样是国产自主造车品牌,长城汽车全年股价涨幅为387.18%,比亚迪为307.81%,均大幅*于吉利。

在「智能相对论」看来,整体车市自2018年以来便“跌跌不休”的大环境,再叠加2020年上半年疫情的影响,是造成吉利2020年营收下滑的外部原因。

据中国汽车工业协会发布的数据,2020年我国汽车产、销量分别为2522.5万辆和2531.1万辆,同比下降2%和1.9%;与上年相比,分别收窄5.5个百分点、6.3个百分点。虽然车市大环境仍处于低谷,但2020年下半年的消费潮回归也刺激了一下车市。

因而,仅用车市大环境欠佳为吉利汽车营收下滑“开脱”或许还缺乏说服力,也无法精准地概述吉利汽车目前所面临的深层次问题。2020全年长城汽车营收破千亿,同比增长超7%,为什么同为国产民营车企的长城业绩能“节节高登”,吉利却二度滑坡呢?

官方是这样解释的,2020年吉利正处于从3.0时代到4.0时代的过渡期,3.0时代的产品已经进入周期末端,而4.0时代的产品则刚出炉,因而目前处于“青黄不接”的转型升级时期。

汽车产品的“青黄不接”也直接反映在吉利的整车销量上。据财报数据,吉利汽车2020年全年销量为136万辆,同比下滑3%;2020年销售汽车和相关服务的总收入为838亿元,与上年同期的918亿元相比,同比下降9.5%,占全年总营收的比重约为90%。

「智能相对论」通过查阅发现,传统的燃油车仍为吉利的销售主力,燃油车的销售占比达95%,新能源汽车的销售占比还不足5%,而比亚迪新能源汽车销售占比已达近48%,二者目前在新能源汽车领域的差距一目了然。

可以说,吉利汽车营收不振的原因或许与其新能源汽车销量存在一定的关联性。吉利燃油车的平均售价为6.9万元,而其新能源汽车品牌领克的平均售价为15.6万元。燃油车的利润增值空间已经触及行业天花板,利润空间更大和售价更高的新能源汽车销量不振,使得吉利的营收承压。

(图源:吉利财报)

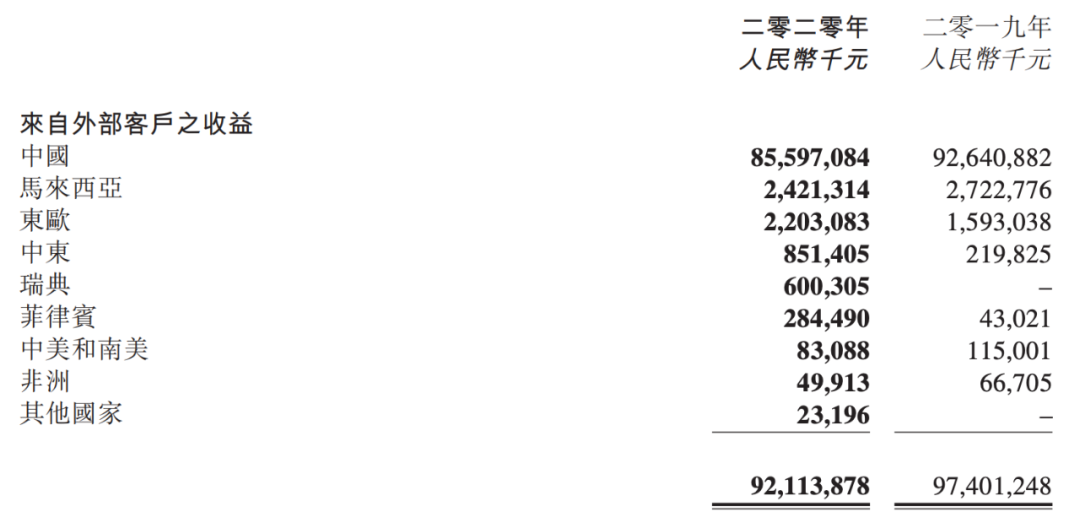

虽然整车销量全年同比下滑,但值得肯定的是,吉利的出海战略已经日见成效。据财报显示,海外销量近7.3万辆,同比增长25%,业务覆盖近30个国家。其中东欧、中东和菲律宾市场均取得不错的同比涨幅。

海外市场,或许也将是吉利未来争夺的下一个战场。

02、下降三成

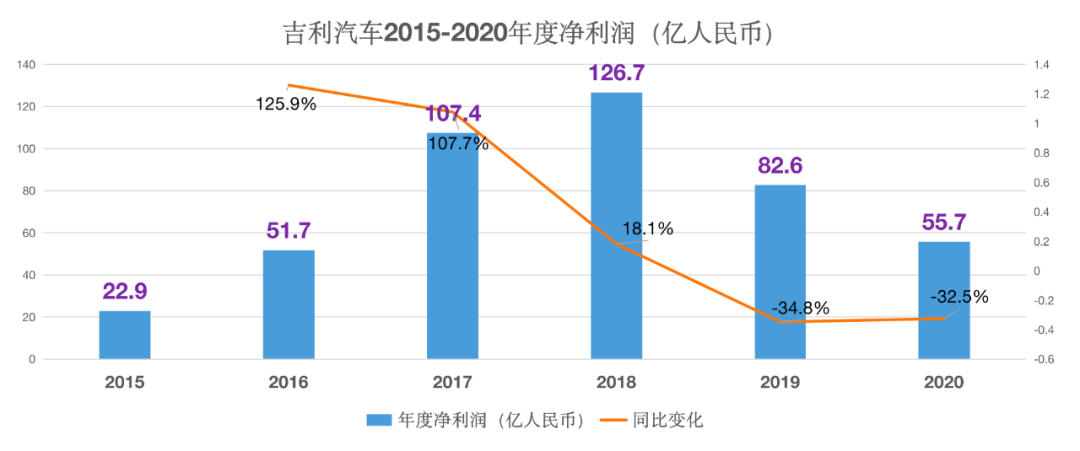

吉利营收的二度滑坡,对应的是全年净利润的三成下滑幅度。

据财报数据显示,吉利2020年全年净利润为55.7亿元,相较于上年同期的82.6亿元,同比下降幅度达32.5%。

通过下图可发现,吉利的年度净利润增幅从2016年的125.9%的高位,跌落至-32.5%的谷底,呈现出一路下滑的态势,「智能相对论」认为,这或许也是财报发布后股价下跌超6%的最直观原因。

(图源:「智能相对论」搜集、整理)

净利润的大幅下降,整车销量的下滑要负一定的责任,销量的下滑对于吉利的利润造成了一定冲击。而通过更进一步的分析,「智能相对论」发现,吉利产品利润率的走低或许才是导致其净利润出现大幅滑坡的主要原因。

据财报数据,2020年吉利的净利润率约为6.0%,而2019年同期的净利润率为8.4%,这一利润水平与小米手机业务的利润率大致相当。

通过与其他车企纵向比较,这一净利润率其实并不算低。全球传统车企品牌,在2020年上半年这个时间段,丰田的利润率最高达8.1%,大众约为5.2%,而戴姆勒-奔驰和宝马集团的净利率仅为1.4%和2.8%,长城汽车为5.2%。

与上述车企相比,虽然吉利的利润率算不上低,但吉利品牌的溢价能力较低,在整车销量下行的背景下,无疑也会挤占吉利的利润空间。而利润率走低的背后,是吉利2020年在成本端投入的加大。

财报显示,吉利汽车去年分销及销售费用为50.53亿元,同比增长了16.64%;行政费用(不包括以股份付款)为57.45亿元,同比增长13%。

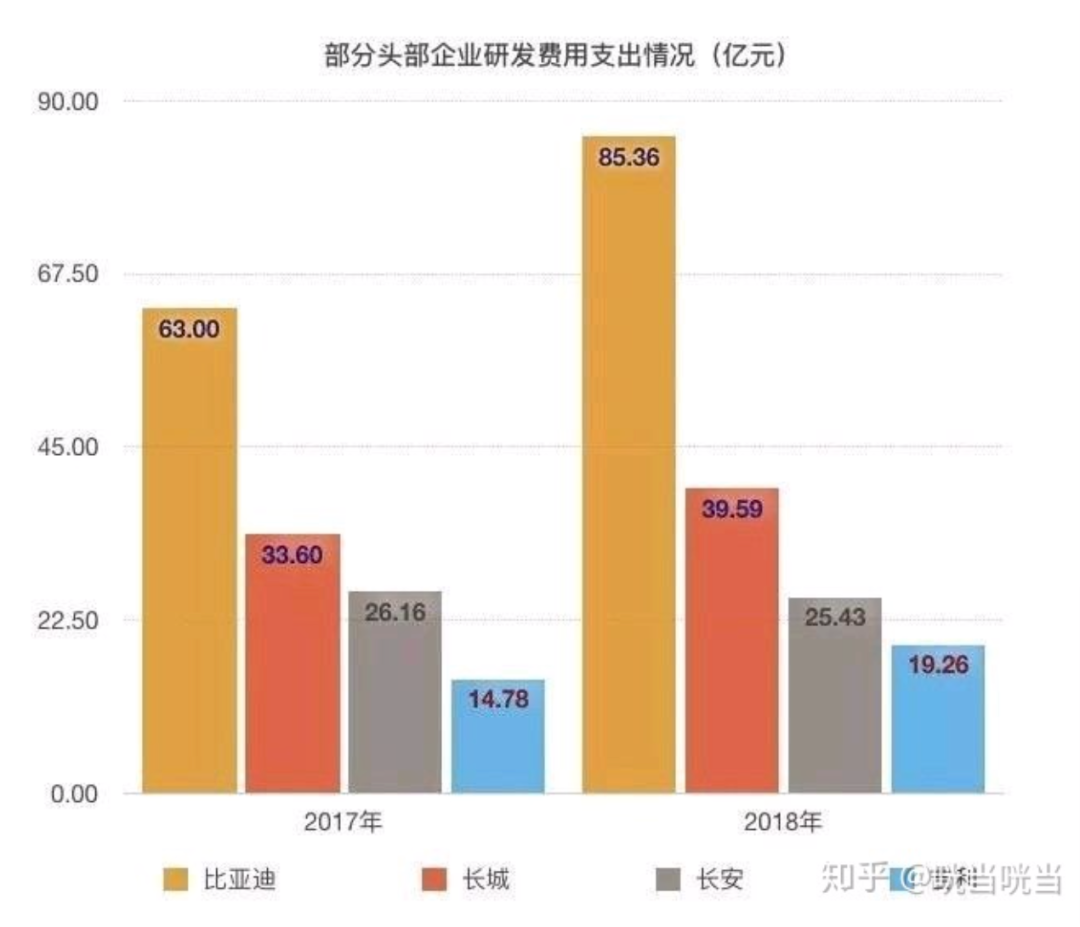

其行政费用的增长主要是研发成本的增加。2020年,吉利汽车计入当期损益的总研发成本为37.38亿元,相比2019年的30.67亿元增加了6.71亿元。研发投入占收入比为5.2%,比2019年的5.6%减少0.4个百分点。

(图源:知乎用户@咣当咣当整理)

虽然吉利在2020年的研发资金投入同比上涨不少,但与行业头部车企相比,5.2%的研发投入占比其实并不算高。业内人士向「智能相对论」透露,吉利的研发占比投入在主流车企中基本属于平均水平,但明显低于大众、宝马等国际车企,后者的研发投入占比长年保持在7%以上。

结合吉利较为分散的品牌战略,分摊到每个品牌的研发资金或许并不多,在这种情况下,要想在新能源汽车业务上有较大的突破,或许也是一件较难的事情。

03、四两拨千斤?

在3月23日财报发布当日,吉利还宣布了一个重磅消息,成立一个全新的电动汽车品牌——极氪。

据公开资料显示,极氪公司背后有两大股东,分别是吉利汽车和吉利控股集团。其中,吉利汽车持股51%,吉利控股集团持股49%,计划注册资本20亿元人民币。

而极氪,也将是吉利的第14个汽车子品牌。据悉极氪公司将加强在新四化领域的投入,整合吉利旗下各类新能源电动资源,包括但不限于SEA浩瀚智能纯电架构平台、三电技术、供应链体系建设和用户生态建设。

在「智能相对论」看来,吉利成立极氪的目的很明确,即整合目前包含几何、领克在内的几个新能源子品牌,此前几个子品牌之间更像是单打独斗,有各自的定位和方向,极氪的出现或许也将会为这种“各自为阵”的局面画上句点。

2015年,李书福曾提出到2020年,吉利新能源汽车销量占整体销量比重要达到90%以上;但从结果来看,2020年吉新能源领域的几何A、几何C、帝豪EV、帝豪GSe等新能源及电气化产品,总销量约为6.8万辆,较2019年下滑近40%。

这一预期可以说是远未实现。基于此,极氪在此时的成立就颇具玩味,既可以理解为是宣告上一个“五年计划”的失败,也可以说是吉利将开启在新能源赛道的下一段竞技,而极氪也将是吉利在下一阶段新能源版图上的一个重点抓手。

「智能相对论」认为,无论汽车品牌如何流变,汽车行业的基本规律是不会变的,那就是规模化。全球汽车工业企业能够存活下来的企业并不多,只有规模足够大才能够生存,在新能源车赛道也是如此。

极氪此时进入市场,明显的优势是集团作战,在智能网联、自动驾驶、芯片、卫星等智能科技生态方面,吉利控股集团会全方位赋能。但吉利在纯电动车市场相较于对手已经落后了一大截,能否快速实现规模化也是摆在吉利面前最直接的一道坎。

吉利在新能源上一直未能打出一张好牌,这次能否以极氪作为切入点,撬开新能源版块的广阔发展空间呢?时间会证明。

【本文由投资界合作伙伴微信公众号:智能相对论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。