继*日记、泡泡玛特登陆资本市场后,新消费的风越吹越猛。但与此同时,“红利”的减退、竞争的加剧,都在为行业带来新的不确定。为了一窥新消费行业的现状,「资本侦探」盘点了2021年*季度新消费领域的投融资数据,试图从资本的动作中捕捉趋势、迭代认知。

01

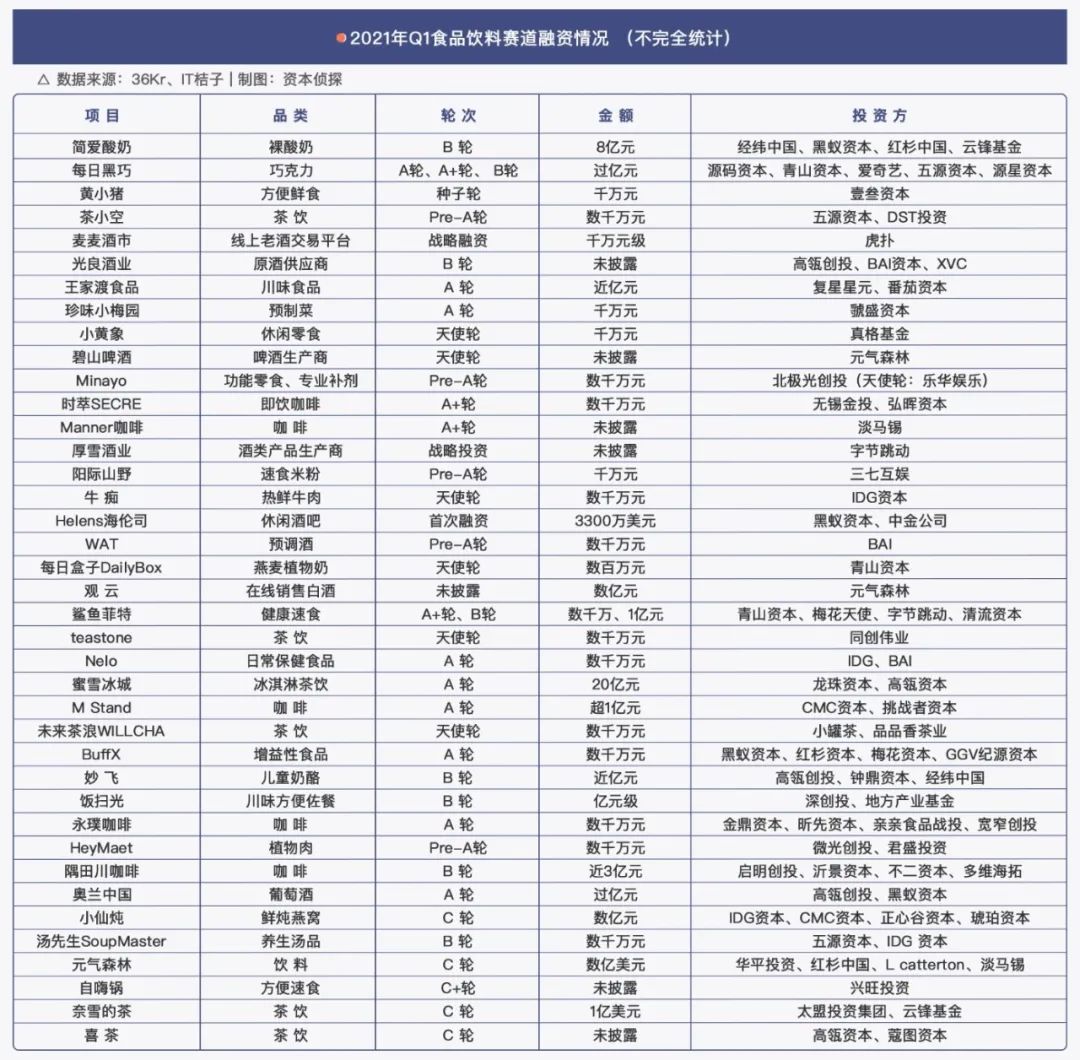

食品饮料依然是最热赛道

消费者要健康,也要刺激

据「资本侦探」不完全统计,截止2021年3月底的三个月里,新消费行业接近一半的融资事件都发生在食品饮料领域。

去年,新消费赛道就刮起了健康养生风:超能鹿战队、鲨鱼菲特、热沙拉中国和超级零等健身类功能型瘦身食品频受关注,王饱饱、好麦多等以谷物为原料的代餐产品增长迅猛。而随着更加细分需求的兴起,投融资热潮仍在继续。

以一季度的投融资情况为例,植物肉品牌HeyMaet、燕麦牛奶品牌每日盒子DailyBox、功能性食品品牌Minayo等接连拿下融资。与此同时,去年就已吸引资本目光的鲨鱼菲特、BuffX、Nelo等同样获得新的“粮草”。其中,鲨鱼菲特更是一个月内相继完成A+轮、B轮融资,吸引了包括青山资本、梅山天使、字节跳动等知名资本机构和互联网企业。

饮料方面,最受关注的是酒和咖啡两个品类。尽管国内拥有较为成熟的酒水市场,但是年轻人对酒水口感、社交场景的需求日渐多元化,新的机会也随之出现。

酒水品类扩展是新机会出现的典型现象,今年2月,主打预调酒的品牌WAT获得Pre-A轮融资;去年12月31日,主打苏打酒的马力吨吨同样获得融资。相较于传统白酒,低度酒、预调酒等新品类日渐兴起,新品类试图捕捉这样的趋势——年轻人不是不爱喝酒,而是更喜欢低度酒精、新鲜口感,以及其带来的惬意放松感。

和酒类一样,咖啡也是新消费领域的常青品类。2020年,不少咖啡品牌都获得了资本押注,尤其是主打线上的便捷咖啡品牌时萃SECRE、永璞咖啡等。到了今年,相关趋势仍在延续。

2021年*季度,时萃SECRE、Manner咖啡、M Stand、永璞咖啡接连获得融资。M Stand是线下连锁企业,其今年1月完成了2017年成立以来的首轮融资,与此同时,兴起于线上的品牌也加速线下扩张。

以时萃SECRE为例,其在2020年开设出首家线下咖啡店,年内预计至少开出30家门店。新兴咖啡品牌试图在线上完成*阶段积累后,利用线下布局,进一步打造品牌。可以预见的是,围绕着线下渠道,咖啡赛道将展开新一轮竞争。

02

“后*日记”时代

到细分赛道和线下找机遇

除了食品饮料,近些年来,新生代消费人群展现出强大的消费能力,为美妆个护行业注入了“新能量”。美妆个护市场不再只有国际大品牌,基于品牌跨界、国潮风起、男性市场崛起等趋势,更多的国货新势力正在蓬勃发展。

去年11月,*日记母公司逸仙电商成为*登陆纽交所的国货美妆品牌。不少资本机构期待发掘下一个“*日记”,从2021年Q1的投融资情况来看,资本的目光落在了更为垂直的细分赛道。

除了COLORKEY母公司美尚股份,美妆赛道上的“大而全”公司在一季度获得融资的情况并不多。相比之下,更加细分的美妆护肤赛道展现了充足的“吸金”能力。

以护肤领域为例,逐本品牌提供芳疗、清洁护肤产品,聚焦于卸妆市场,其在一季度接连完成了A轮、B轮融资。此外,聚焦于男士市场的护理品牌理然,今年*季度也完成了B轮1.5亿元的融资。同样在一季度拿下融资的CANNAFEVER则专注于大麻护肤品,实现护肤产品的创新。

可以看出,随着人群更加细分,新的美妆护肤品牌正在针对不同皮肤状况、不同人群推出新的产品、创新品类,试图实现“以品类带品牌”。

值得一提的还有美瞳品类的情况。过去,国内消费者购买的主要是日韩美瞳品牌,但由于对于花色、时尚度和舒适性有了更高的要求,国内美瞳品牌也在顺势发展。今年一季度,美瞳品牌Moody和4iNLOOK接连完成融资,分别为3.8亿元B轮、B+轮融资和1亿元B+轮融资,吸引了GGV纪源资本、经纬中国、源码资本、高瓴创投等头部机构连续加注。

数据显示,2020年美瞳终端销售额超过200亿元,相较日本35%的渗透率,国内7.5%的渗透率还有很大增长空间,加上品牌集中度较低的现状,国内美瞳领域的增长还只是刚刚开始。今年3月,国货美妆品牌*日记也宣布入局美瞳领域。

国货美妆兴起的同时,以美妆集合店为代表的线下渠道也在崛起。2020年起,美妆集合店迎来了爆发,HARMAY话梅、THE COLORIST调色师、WOW COLOUR、Noisy Beauty、H.E.A.T喜燃等品牌先后获得融资。

今年一季度,WOW COLOUR完成A轮5亿元融资,吸引创新工场、IDG资本、瑞橡资本下注。由于国产美妆品牌大多起于线上,在拓展线下渠道时容易遇到选址难、运营成本高、租金贵等阻碍,新兴的美妆集合店正好解决了这些问题。当线上红利被所有人“盯上”,如何挖掘、利用线下红利,将是新品牌们接下来的必答题。

03

宠物、潮玩热度上升

精神消费市场广阔

除了食品饮料和美妆护肤赛道,2021年*季度值得关注的赛道还有宠物和潮玩。

近几年,随着“宠物经济”崛起,国内宠物市场逐渐发展起来。相比传统的宠物吃好喝好需求,如今人们的宠物消费需求已经逐渐延伸至宠物健康、宠物情感陪伴、宠物生活智能化等领域,产业链逐渐成熟,相关融资情况也印证了这一点。

2021年*季度,专门提供宠物洗美服务的宠物家Pet’em完成了B轮和B+轮融资;宠物智能生活研发商逗号智宠完成了数千万元人民币天使轮融资;连锁宠物医院萌兽医馆也完成了B轮融资。

潮玩方面,2021年*季度,潮玩品牌ToyCity完成了数千万元的A轮融资,由不二资本领投,奇点资本跟投。TopCity采取打造自有IP、*IP、成熟知名IP授权等运营模式,目前运营的IP有30多个。

另一个获得融资的潮玩公司是子非鱼,其完成了1200万元的A+轮融资。2019年开始,子非鱼切入盲盒领域,并2020年陆续上线了以“爱尔芙”为品牌名的两个系列产品、入驻了所有盲盒的主流销售渠道,包括十二栋文化、名创优品旗下的潮玩店TOPTOY、X11、小红书、得物等。

在日本,类二次元产业占到国民经济的3%,相比之下,国内的潮玩市场还有很大的成长空间。艾媒咨询数据显示,2020年中国潮玩市场规模为294.8亿元,预计2021年中国潮玩市场将增至384.3亿元。不过,在日趋激烈的竞争中,行业玩家的IP创新、运营、渠道布局等能力面临着全方位的挑战。

04

高瓴创投、挑战者资本存在感强

企业资本不容忽视

目前来看,关于新消费的投融资大多集中在早期阶段。而在各大投资机构都希望瞄准机会,提早布局的时候,高瓴创投和挑战者资本是出手最为频繁的角色。

具体来看,2021年*季度,高瓴创投投资了光良酒业、美瞳品牌4iNLook和Moody和儿童奶酪品牌妙飞等项目。元气森林创始人唐彬森掌舵的挑战者资本则在消费领域各个品类均有布局,今年*季度,挑战者已经了投资精品连锁咖啡品牌M Stand、IP开发运营商子非鱼、互联网宠物服务平台宠物家Pet’em、古风摄影公司盘子女人坊、益智玩具新零售品牌百思童年和线下折扣零售店繁荣集市。

从挑战者资本在消费领域的广泛布局来看,其显然不是只求财务回报的传统投资机构,更像是元气森林的CVC。而在企业资本布局方面,互联网平台在新消费热潮里也扮演着越来越重要的角色。

企业资本方面,字节跳动投资了懒熊火锅、厚雪酒业;虎扑投了麦麦酒市以及男士护肤品牌理然;小红书投资了劲面堂,入股Moody。结合平台调性和业务,企业资本押注新消费品牌,财务回报只是目的之一,以投资深化合作、优化平台生态、打开平台变现空间更为关键。

总的来看,新消费热潮仍在继续。但跟之前不同的是,新消费已经不再是某个新品牌从流量洼地中崛起的故事。如今,消费品牌、互联网平台、线下渠道、技术服务商等各路玩家都在追逐风口,“*日记”的路径或许不容易重现,但新的故事正在诞生。

【本文由投资界合作伙伴微信公众号:资本侦探授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。