2021年4月28日,人和岛发布《2020年汽车经销商运营状况报告》,中国乘用车市场销量连续三年下降,疫情黑天鹅事件加持,2020年2月汽车销量暴跌近80%,9月“车险改革”又腰斩售后利润,但下半年车市快速并回暖,豪华品牌销量逆市增长推动经销商盈利基本面回升。这是人和岛连续5年开展全国性汽车经销商运营状况调研,用真实、详实的数据解构行业发展现状,为车企及经销商在未来市场的激烈竞争中占据先机提供信息参考。

本次调研收集有效样本量1693份,覆盖76个品牌,319个城市,调研对象为4S店部门总监、总助、副总经理、总经理以及经销商集团管理人员。

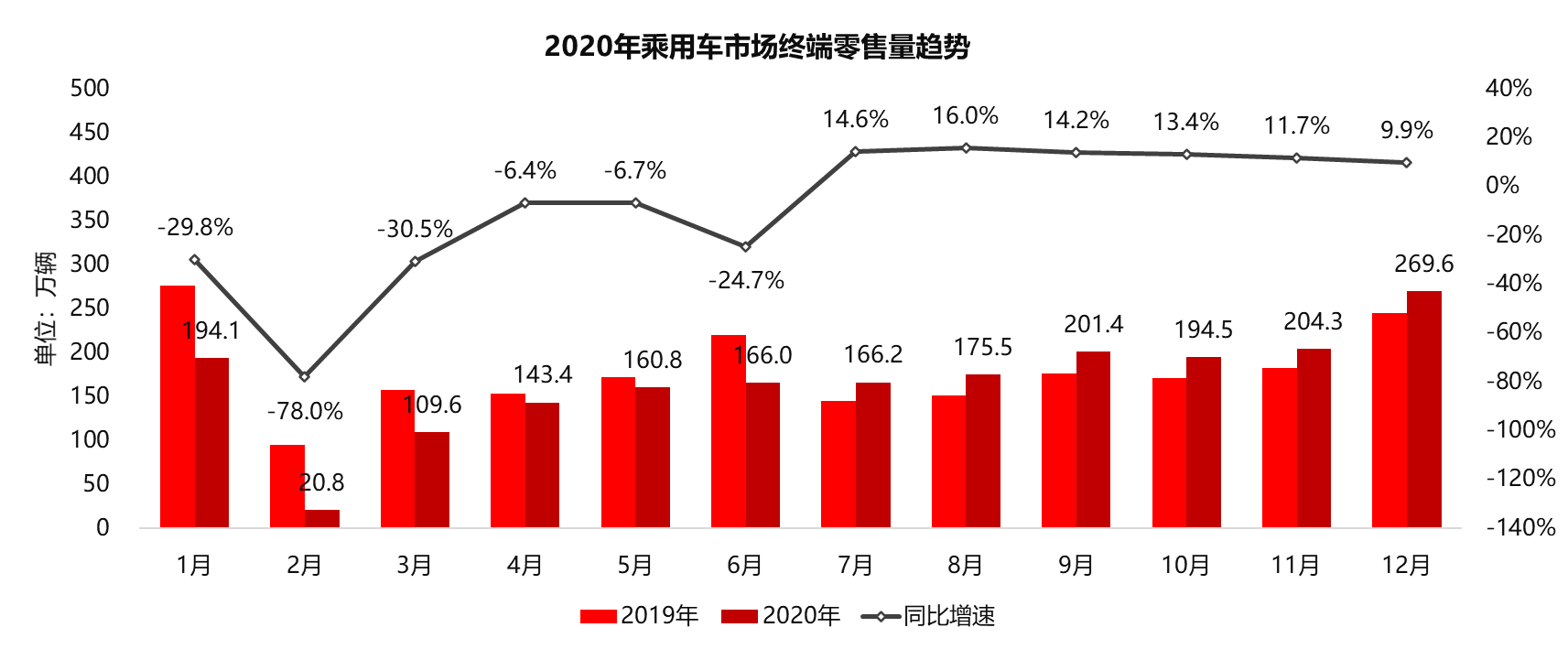

乘用车市场突破2000万辆,销量好于行业预期

2020年中国车市惊喜交加,一季度疫情肆虐,车市陷入冰点,在疫情防控以及一系列政策作用下,经济增速明显。疫情期间积累的消费需求逐步释放,各地开始实施汽车消费的刺激政策,限购城市同时增加配额指标,汽车销量6月份触底反弹,下半年各月销量同比增速均实现了2位数的增长,呈现“先抑后扬”的回暖趋势。中国乘用车市场零售销量以2006.1万辆的成绩平稳着陆,虽然较2019年下降6.6%,但好于多家机构在年初给定的10%-15%降幅的预判。

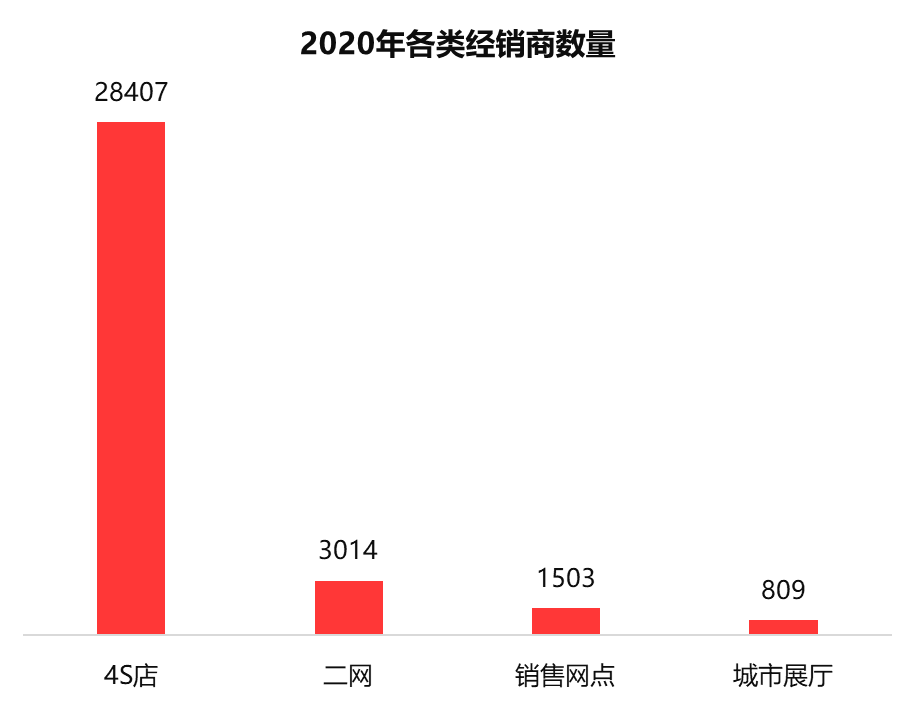

行业洗牌加剧,三千余家经销商闭店,经销商退网量不抵新增量

截止2020年末,全国各类授权经销商网络,4S店(含3S、4S、5S等各类售前售后服务于一体的经销商)、单一销售网点(含卫星店、Mini店、直营店)、二网、城市展厅总量为33,733家。4S店总量28407家,占比84%,是属汽车销售的主要渠道。同时市场中还存在着大量未获得厂商授权的二网、汽贸店,根据推算得出的数据,4S店的销量占大盘总量的近70%。

人和岛智库对全国近80个汽车品牌经销商网络的监测动态数据显示,2020年,共有3098家经销商关闭了原代理品牌店面,其中4S店2362家,部分经销商直接退网,另有部分经销商转换其它品牌经营,亦有部分被主机厂淘汰出局终止合作的经销商。

各类主流品牌通过向低县级市场下沉网络渠道,新增2263家经销商,主要以新品牌入市网络扩充以及新能源直营店(长安UNI、捷途、捷达、特斯拉、蔚来、小鹏、理想等),2020年全国经销商网络净减少量为835家,经销商退网率9%。(更多数据见《2020中国汽车经销商渠道变动发展报告》)。

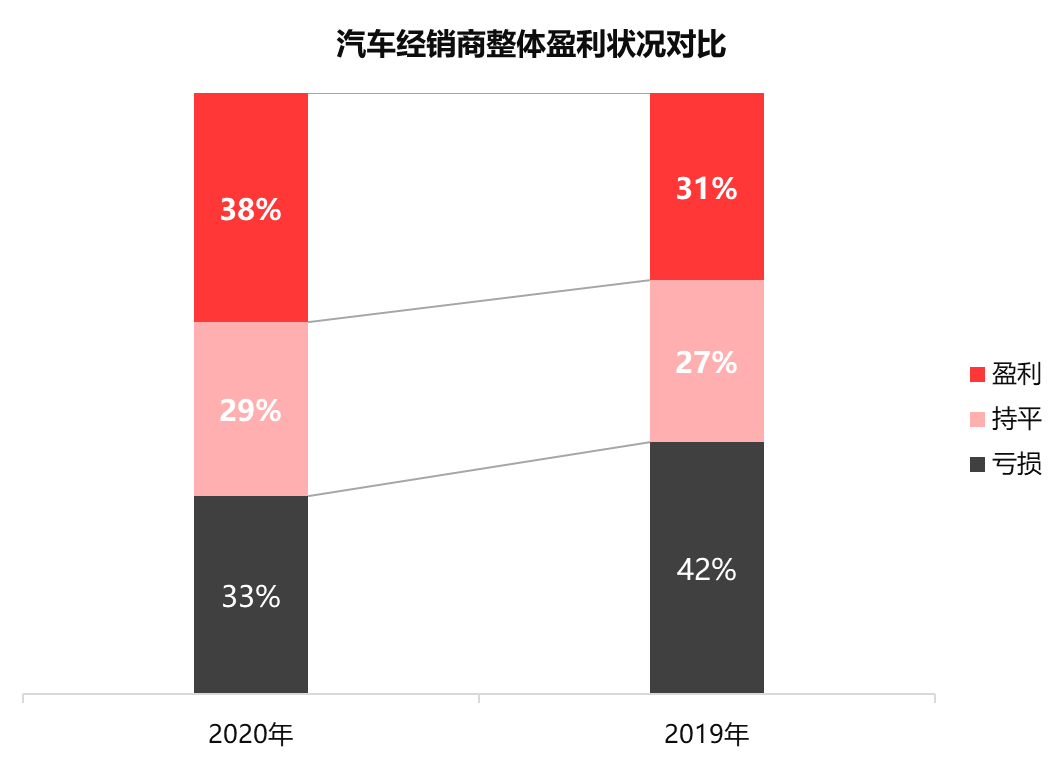

车市超预期回暖、厂商减负,共同促进经销商盈利面回升

2020年下半年车市快速并回暖,汽车销量月均呈现同比两位数以上的增长。多数汽车厂商在疫情最为严重的2、3月份通过取消提车任务考核、免除承兑贴息,延长三方还款期限,调整金融购车政策,以及加速返利兑现,降低经销商资金压力等一系列帮扶政策,支持经销商顺利渡过最为艰难的一季度。经销商自身也及时开展各种线上营销,转变获客方式,线下利用消杀活动增加售后客户进厂,及时调整人员结构,降低人力成本等一系列措施,有效地降低了疫情对日常经营的冲击,经销商整体亏损由2019年的42%降至33%。

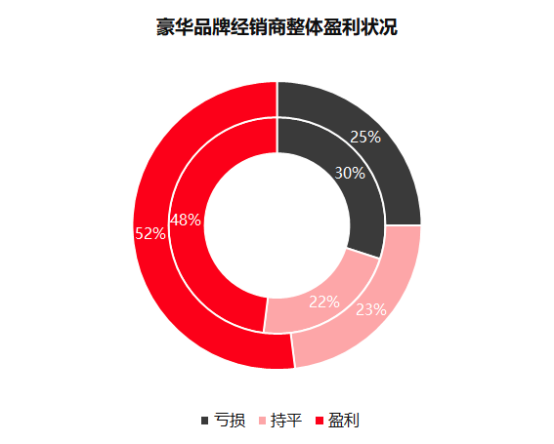

豪华品牌销量逆市增长推动经销商盈利基本面回升,头部豪华品牌保持高盈利

豪华车市场是疫情后销量*复苏的细分市场,在2020年表现出了较强的市场韧性以及抗风险能力。豪华车新车销量的强势增长带动了经销商新车销售利润的提升,各厂商在疫情期间给予经销商针对性的支持,减免或降低2-3月期间的提车车任务考核,提供畅销的新车资源,降低经销商库存。

外圈数据为2020年

内圈数据为2019年

豪华车市场盈利比例高的品牌主要以头部品牌为主。以技术溢价的雷克萨斯终端价格一直比较坚挺,畅销车型多数溢价销售,经销商盈利占比达88%。奔驰主销产品C系、E系进入产品换代末期,销售折扣增高,但另一款主销也是利润车型国产GLC弥补了C系、E系的优惠让利空间,进口车型GLE系列多处于现车加价售卖状态,利润可观,奔驰经销商年度盈利比例约为80%。宝马3系改款后销售折扣回收,5系、X3的终端折扣也一直很平稳,销售质量的提升,弥补了经销商的利润空间,宝马经销商的盈利比例也较前几年有所回升,整体盈利比例达到71%。成功转型的国产豪华品牌红旗销量暴增,经销商盈利占比达到55%。林肯两款国产SUV车型上市,为经销商带来了更多的新车销售利润,经销商盈利比例约为53%。奥迪国产A4L中期改款,改款后销售折扣回收,经销商盈利比例近半。

第三阵营的小众豪华品牌经销商亏损比例较高,主要缘于销量的大幅下滑,保有量低,售后业务毛利难以覆盖高额的成本支出。捷豹路虎、进口大众、英菲尼迪、讴歌亏损经销商比例高达半数以上。

合资品牌经销商盈利状况两极分化趋势加剧,日系品牌盈利能力突出

受日系品牌拉动,以及部分高亏损平价合资品牌退出竞争队列,合资品牌经销商整体盈利占比较2019年度回升8个百分点至38%。

外圈数据为2020年

内圈数据为2019年

分系别来看,日系品牌经销商盈利状况最为优异,德系上汽大众经销商盈利占比不足三成,美系品牌别克、福特厂商对提车任务减负,使得经销商库存压力缓解,盈利比例回升,韩系、法系经销商亏损比例较高。

自主品牌经销商盈利状况较为严峻,尾部品牌大面积淘汰

自主品牌受疫情冲击力度*,市场空间被逐步挤压至33%左右。自主品牌由于多数厂商产品线较为单一,而对于及时应对市场下行,调整反应较慢,再加之经销商自主应对能力薄弱,经销商亏损面一直处于较高水平。尾部的自主品牌已经开始呈现大面积洗牌,高亏损的经销商陆续闭店,降低了整体亏损经销商的分母基数,亏损经销商比例由2019年的53%降至49%。

外圈数据为2020年

内圈数据为2019年

自主品牌中产品结构较为均衡的为长安、领克两个品牌,2020年经销商盈利水平分别为49%与46%。长安汽车受新品拉动销量恢复迅速,前7个月累计销量已超越去年同期3%,并且新品上市有利的弥补了经销商的利润空间。另一个表现优异的是吉利旗下的领克,累计销量增长10%,经销商盈利基本面达到46%。哈弗产品线结构单一,但在SUV领域具有较强的产品口碑优势,盈利占比为42%。

行业发展预期

1、宏观环境、政策环境、市场环境,2021年汽车市场将迎来触底反弹

2021年全年经济增速预计可达到7%~9%,经济全面复苏,内需进一步回暖、外需景气、市场信心得以提振,经济全面复苏,汽车市场发展得到有力支撑。

商务部在年初为进一步巩固汽车消费市场回升势头,再次明确提出:优化汽车限购政策,各地不出台新的汽车限购规定,稳定城市汽车消费。各地可出台或延续新车购买补贴政策,推广新能源汽车消费。鼓励限购地区号牌指标数量配置向新能源汽车倾斜,丰富汽车消费金融服务,以及加快淘汰老旧机动车等一系列利好政策来释放汽车市场潜力。

截至2020年末,全国注册登记年限在15年内的乘用车累计总量为22,397万辆。其中登记年限超过10年以上的达到4300万辆,将成为车市的置换升级的高效拉动力,预计2021年乘用车市场发生的换购规模将达1422万辆,由此拉动848万辆的换购新车终端零售,用户在考虑增换购时,消费升级仍是关注焦点。

2、抓机遇、补短板、谋突破,助力经销商未来向“新”

电动化时代已然来临,燃油车市场份额将会逐年萎缩,以燃油车为主的汽车市场格局亦将会重构。汽车厂商们通过产品、销售渠道、营销模式等正在快速向电动化转型,作为中国汽车市场发展的参与者和见证者的经销商们来讲,抓住汽车新四化的时代机遇,拥抱变化,调整代理品牌结构,减少非主流燃油车品牌代理,积极进入电动化领域,申请主流电动车品牌代理权、直营合作店、售后服务授权店等。利用专业的售后服务体系及人才团队,庞大的保有客户群体,将现有优势转化成未来的核心竞争力。

4S店数字化转型亦为大势所趋。疫情期间,经销商利用各种网络平台开展直播卖车,VR视频看车,智能展厅等多种线上营销形式触达终端客户。线上直播卖车、智能展厅等形式虽然在一定程度上弥补线下流失客户,但转化率却极低。全模块、全业务链条交易闭环是互联网+汽车销售最为有利的工具,将广域流量转化为私域流量,快速完成数字化转型,线上线下融合将是汽车经销商可持续发展的“护城河”。

看了这篇文章的用户还看了

- 员工互帮暖人心!盛帆集团百万互助金推动共同富裕

- 北汽福田与山港物流强强联合 打造产业融合新范本

- 中式年味的正确打开方式!旺旺新春贺岁片诠释“送旺=送心意”

- “高端母婴消费科技第 一股”不同集团获纳入香港恒生综合指数

- 源自中国服务世界,NAVEE Commercial擘画全球智能出行生态

- 京东春节消费观察:轻负担年菜、头茬春菜走上年夜饭餐桌 春笋、豌豆尖、芦笋受欢迎

- 日丰卫浴 2025:以超耐用锚定长期价值 穿越家居行业周期

- 用AI翻炒出生活的锅气:熊喵大师如何成为餐饮AI赛道黑马

- 马上消费反洗钱小课堂:杜绝洗钱,共同维护稳定的金融秩序

- 彰显全渠道优势,京东家电携厂商共谋行业焕新发展

- BOE(京东方)2021年一季度净利润同比大涨814.46% 单季超越去年全年

旗下微信矩阵:

旗下微信矩阵: