6月22日,上海环境能源交易所正式发布《关于全国碳排放权交易相关事项的公告》称,全国碳排放权交易机构负责组织开展全国碳排放权集中统一交易。此前,有市场传闻称中国全国碳交易市场将于近期上线,首批纳入2225家电力企业。

在今年两会上,碳达峰、碳中和首次被写入政府工作报告,明确了2030年碳达峰、2060年碳中和的总目标,这也意味着中国将会加速能源转型。

碳达峰是指中国在2030年,温室气体的排放增长到达峰值,之后就开始下降;而碳中和是指,要在2060年达到自身温室气体的零排放,当然零排放并不是指不排放,而是通过使用可再生能源、可回收材料、提高能源效率,以及植树造林、碳捕捉等方式,来将自身碳排放“吸收”,实现正负抵消,达到相对零排放。

目前,中国仍是世界上*的煤炭消费国,但同时也在清洁能源方面占据主导地位,中国生产的太阳能电池板和风力涡轮机比世界上任何国家都多,中国还是世界上*的电动汽车和电动巴士制造国。

在雄心勃勃的总目标之下,通过什么样的手段能够促进目标的实现?从欧盟的经验来看,市场化手段及金融工具必不可少,建立一个全国性碳交易市场至关重要。

但把碳排放权当成一种商品供人们交易,似乎看起来有点不可思议。我们访谈了碳阻迹创始人&CEO晏路辉,碳阻迹是*家碳排放管理软件和咨询解决方案提供商,核心业务包括定制和SaaS碳管理软件、碳核算咨询以及面向消费端的碳账户平台。一起来分析一下,如何人为地凭空建立一个碳交易市场:

1

碳中和的两种操作路径——碳税还是碳交易?

如果要想实现碳中和的目标,让碳排放量逐年降低至关重要。在碳捕捉等技术还未成熟时,总体有两种方法能协助实现这一目标。

*种是行政命令,通过政府强制征收碳税,再把税收投入补贴清洁能源或是技术研发上。这种方法的优点是容易实施,所有企业都负担了碳排放的成本;但缺点也十分明显,因为缺乏激励机制,企业缺乏动力去研发新技术。

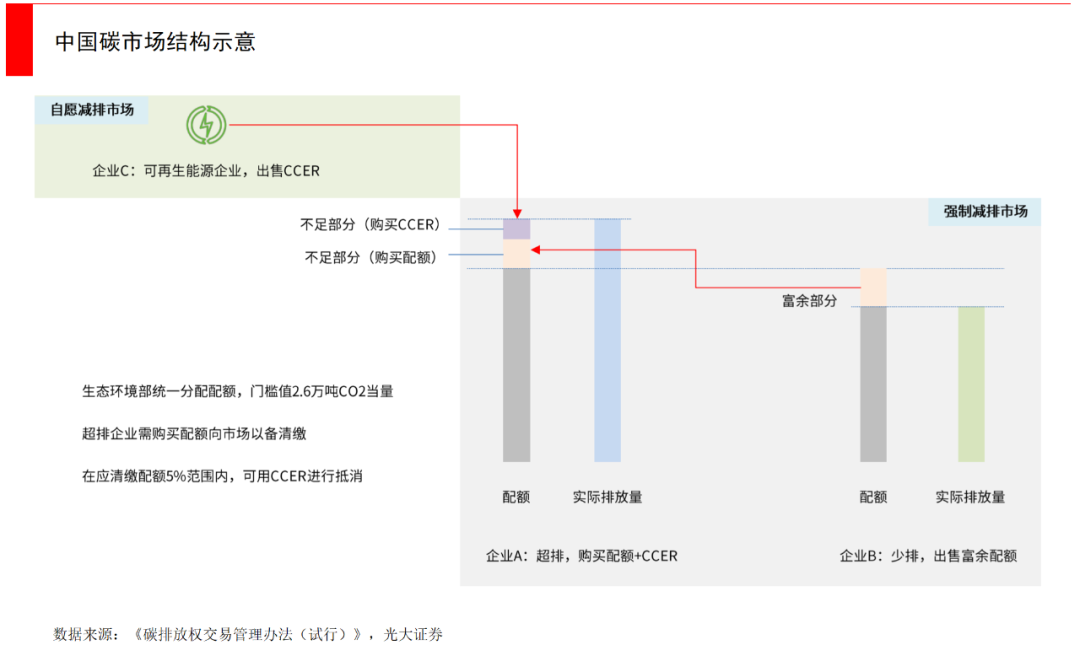

第二种是市场方法,通过政策来凭空设计出一个新市场——碳交易市场,卖方可以将自身多余的碳排放权出让,买方则需要通过购买,来获得温室气体排放权。

这种市场化的办法,把最终实现碳中和的大目标,拆解成(原则上)逐年递减的排放权配额,并根据不同企业的产量,来进行分配。例如针对企业A,通过计算得出它今年需要的碳排放量,从明年开始,每年将会乘以一个系数(比如0.98),来确定第二年的免费配额数量,超出部分就需要购买,以此促进企业减排。

减排做得好的企业,可以通过出售剩余排放权获得利润,而排放超标的企业,则需购买配额来补足。比如同时有两家每年排放200万吨的电力企业,企业A通过提高机组效率等方式,在2021年减少了碳排放10万吨,而B企业什么也没做,反而因为多生产了一些电,排放变成了210万吨,那么A企业此时就可以把富余出的10万吨排放权,卖给B企业。

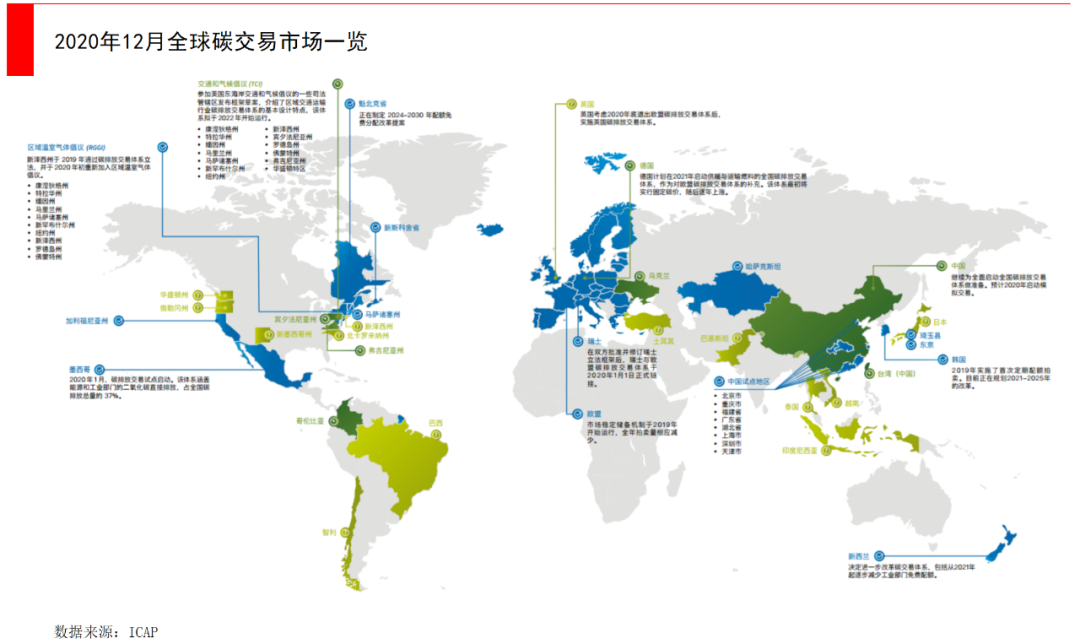

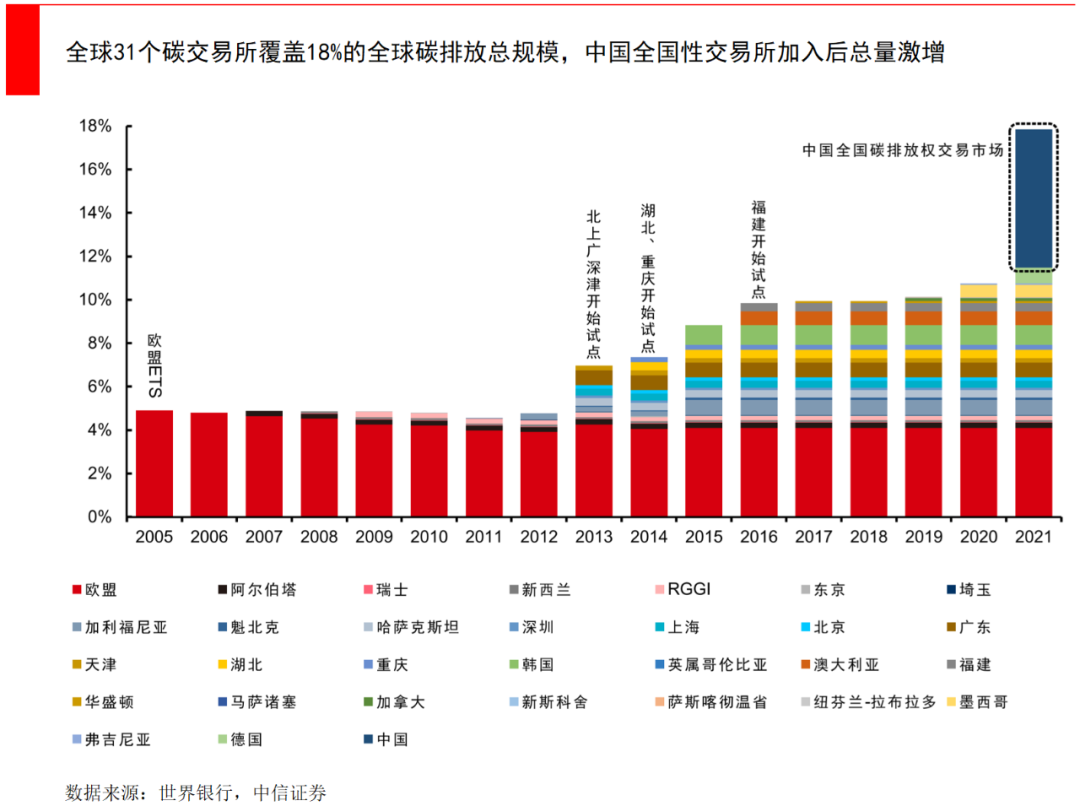

市场化方法是全球各国采用的主流思路,包括欧洲、美国和中国,目前全球共运行28个区域碳交易体系。

2

如何凭空建立一个市场?

要想人为创造一种交易商品,就需要有*设计。那么如何建立这样一个市场呢?

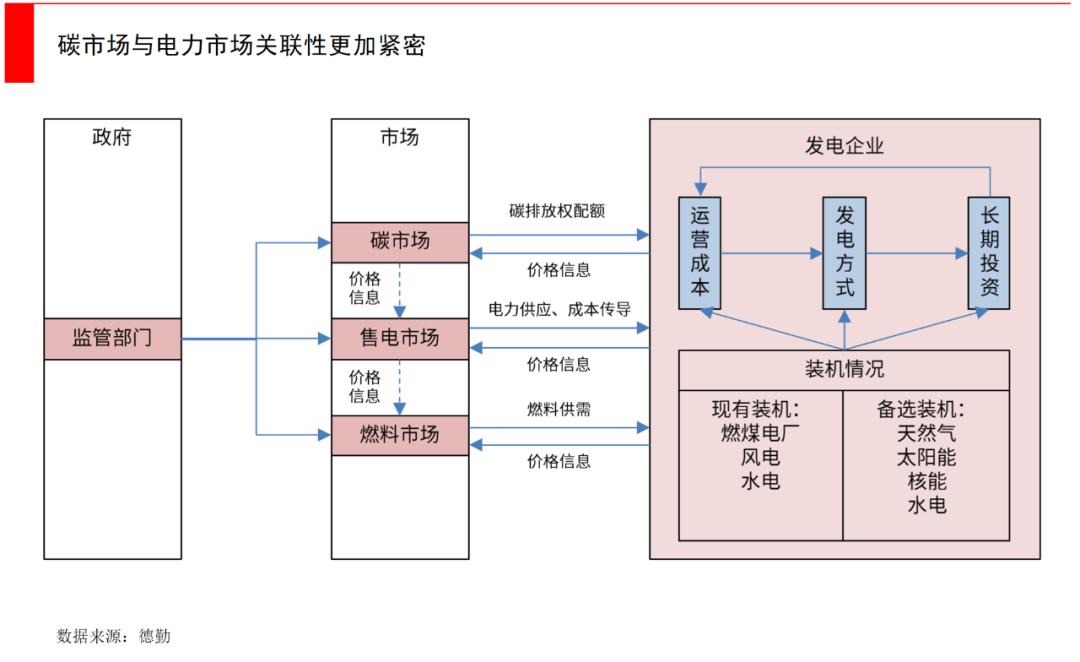

首先是政府,因为这个市场的根基,是建立在控制排放总额的政策之上,政府需要监督和管理从配额发放,到排放核查等各个方面,出台相关法律法规。

其次是需要把重点排放企业框进来,不管他们是作为买家还是卖家。碳市场的核心目标是抓住八大重点排放行业,电力、钢铁、建材、石化、化工、有色、造纸、航空。电力一个部门就占据了中国40%的碳排放,所以在即将上线的全国碳市场中,首批就只纳入了电力行业,抓住最核心的。

另外比较有意思一点是,发放配额时的利益博弈。在中国,大型电企或是钢企等,行政级别都很高,也拥有很强的议价能力。在初期发放配额时,往往需要发放足额的配额,才能吸引这些大型企业参与。但如果配额过多,会不利于碳交易本身,因为供给会远远大于需求,碳价也会更低迷。

目前在中国的碳市场试点地区,广东通过拍卖的方式来发放配额,当然拍卖价也控制得比较低,尽量避免对企业产生过大的利润影响。在北京碳市场,配额都是免费发放的。

第三,就可以建立一个碳交易所了,用来交易碳排放配额。碳交易所还可以像证券交易所一样,开发各种金融工具,包括碳期货等等。

交易所的主要参与方是买卖双方和经纪商,买方就是被限制排放的企业,卖方其实可以很丰富。大到整个电动车行业,小到每个人通过少开车产生的减排量,都可以作为卖方。

但交易所会对卖家进入市场有约束,否则供给会变得无限大,碳价会崩盘。例如对于消费者产生的“边缘减排量”,只能占主流配额的8%以下。并且个人减排量也无法直接交易,而是要通过一个平台或一家企业来实现。

比如用单车代替开车或是坐公交车,会产生减排量,但个人是无法拿这些减排量去交易所售卖。摩拜单车在2020年把广东省用户的减排量打包,总共有5万吨左右,拿到广东碳交易所售卖,以20元一吨的价格卖了100万元左右。摩拜再通过骑行红包等方式返还给用户。

理论上,个人的很多行为,比如说少用一个塑料瓶、多骑单车等等,都可以卖给华电、中石油等需要减排的企业,在碳交易的思路下,这些排放大户可以为个人的减排行为买单。

碳交易因为很新,所以一大通病是交易量极其不活跃。交易所可以引入经纪商(Broker)和个人投资者,来提升整个碳交易市场的活跃度,与股票市场的道理相同。

比如在深圳碳交易所刚开市时,就允许个人投资者参与。如果要按年收益率来计算,投资碳市场并不赚钱,但如果你特别懂这个行业,知道什么时候是企业的密集履约期(一般是年中),进行一波低买高卖的操作,往往能赚不少钱。国泰君安就组建了一个专门的Broker团队来高抛低吸。

但各地对个人投资者的门槛设定都比较高,因为碳价波动可能会非常大,不是一般散户能承受得起。比如在北京碳交易所,需要通过各种风险测评,包括个人金融资产超过100万等等,后来也暂停对散户开放。

第四是要进行履约机制的设计,对于那些碳排放不达标的企业,必须要有强制的处罚措施,不然这个市场会缺乏公信力和约束力。

例如一家钢铁企业,排放指标已经分配好了是100万吨,需要被第三方认证机构验证实际的年排放量。假如最终计算出排放量是120万吨,那超的20万吨必须要在履约期内,去购买配额,不然会面临3-5倍价格的罚款。此外很多电力、钢铁企业都是国企,也会因此面临行政处罚。

总之,这个市场的设计初衷,就是通过市场化的手段,配合金融工具,来促进企业逐年减排,以此达到国家的总体目标。

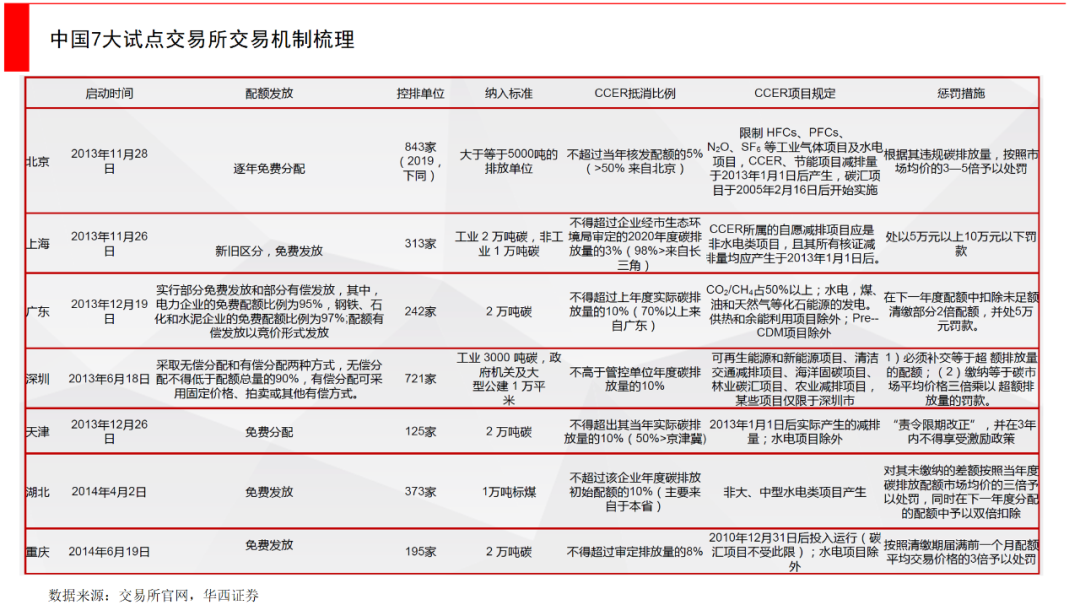

中国从2011年开始,已经启动了北京、上海、天津、重庆、湖北、广东、深圳、福建八地的碳排放权交易试点,在2020年提出了2060年实现碳中和的总体目标,并且要2021年正式启动全国性碳交易市场。

各地试点都有不同程度的尝试,比如北京纳入企业的标准是3000吨排放以上,所以大部分公司都被纳入了交易范围,包括一些法院、公安局、大学、酒店等等,甚至包括故宫。

而对于即将启动的全国性市场,只纳入最核心的八大行业,并且在*阶段只纳入电力企业,是抓大放小的思路。

3

如何给碳定价?

全球之所以会排放如此多的温室气体,原因就在于现有的能源结构是*的。

但它便宜的前提,是我们忽略了长期环境损害,那些“零碳”解决方案的成本投入更大。这些额外的成本,被比尔盖茨称为“绿色溢价”(Green Premiums)。

绿色溢价不止一种,它包括很多种:针对电力的溢价,针对各种燃料的溢价,针对水泥的溢价等等。绿色溢价的规模取决于你要替代的是什么,以及你用什么来替代它。比如,“零碳”航空燃油的成本同太阳能电力的成本并不是一样的。

在过去的几年里,美国国内航空燃油的平均售价为每加仑2.22美元,在可获得的情况下用于飞机的先进生物燃料的平均售价为每加仑5.35美元,那么“零碳”燃料的绿色溢价就是这两个价格之间的差额,即每加仑3.13美元,溢价幅度超过140%。

在计算出所有重大“零碳”选项的绿色溢价后,就可以在各类物品中做出权衡取舍——我们愿意为绿色环保投入多大成本?

如今用碳市场的方式,就是在一定程度上量化“绿色溢价”,让传统能源体现更多环境成本。

而碳排放权作为人为创造的交易品,其定价根本上取决于供需变动。

碳阻迹CEO晏路辉分析,在政府一开始启动市场的时候,往往会设定一个20-40元/吨的基础价格,一般是根据企业调研得出的合理价格。有了这个基础价格之后,就是真实交易了,由供需双方共同决定价格波动。

要想保持碳价稳定并不容易。因为影响碳价最核心的因素是配额发放量,它是根据企业历史排放量或是全行业基准线法计算得出,当遭遇经济危机时,企业产能下滑,会导致碳排放突然减少,配额如果不及时调整,将造成碳价暴跌。

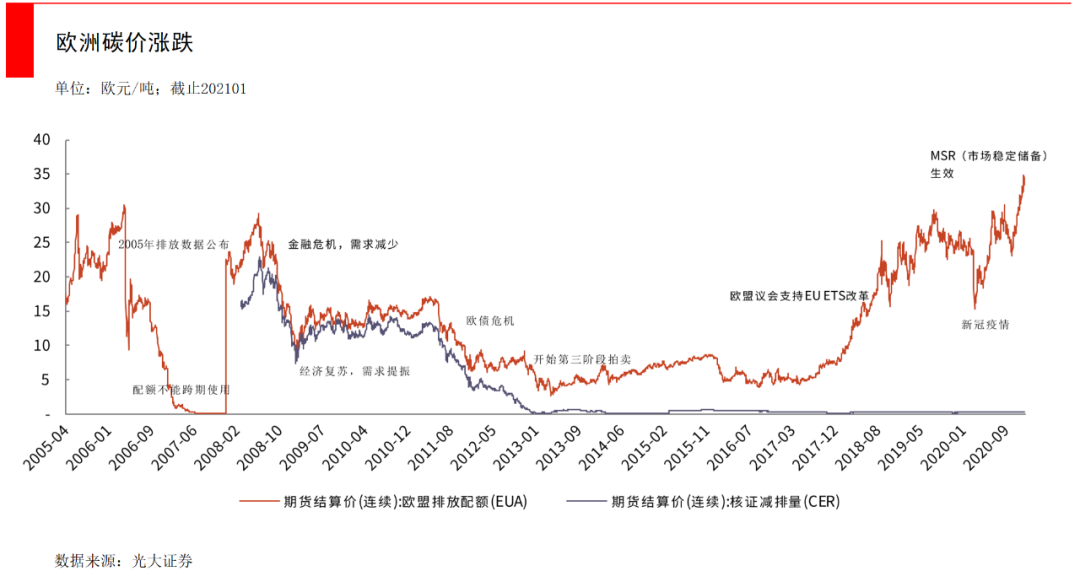

欧盟历史上遭遇过三次碳价暴跌。*次是在2006年,欧洲碳市场启动不久,此时欧盟采取“祖父法”来计算应该给各企业发放多少配额。“祖父法”是根据企业的历史排放数据,为其提供免费的初始配额。在官方排放数据缺失的情况下,企业往往虚报历史排放数据,导致配额严重供大于求。

因为碳配额发放过多,碳价开始直线下滑。欧盟也开始意识到了问题,在2006下半年宣布*阶段的配额不能在第二阶段使用,导致到2007上半年,碳价跌到近乎为0。在这一阶段结束的时候,仍然有8300万吨碳配额过剩。

第二次暴跌是在2008年,因为全球金融危机,企业产能下滑,碳配额开始多于企业真正的排放量,导致碳价又一次大幅下跌。2011年欧债危机爆发,碳价又一次大幅下跌,之后碳价多年保持在10欧元以下。

到了2019年,欧盟为了稳定碳市场,宣布每年将减少24%的超额碳排放配额,直至2023年,在此之后降幅将收窄为每年12%。再加上绿党在2019年5月的欧洲议会(EP)选举中尤其成功,欧盟减少配额竞拍量,促使碳价快速回升。

第三次暴跌是在2020年,受新冠疫情影响。但由于收紧了碳配额发放和制定了更高的自愿减排目标,碳价又逐步攀升,甚至创下了历史新高,攀升至42欧元以上,有对冲基金甚至预计2021年将高达100欧元/吨。

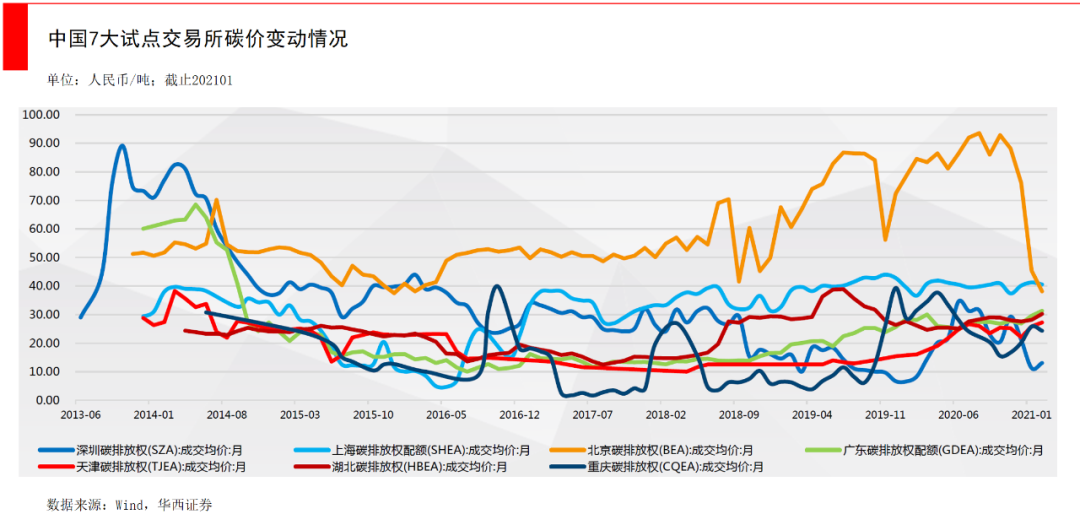

在国内,由于交易总量不大,并且活跃度不高,所以碳价并未出现像欧洲市场这样的暴涨暴跌。从目前的七大碳交易试点来看,自2013年至今累计成交接近100亿元。在2019年,上海和广东市场占据了全国80%的成交量,而重庆和天津市场交易量几乎为0。

从碳价来看,北京碳市场自开市以来,成交价格一直位居七试点之首,成交价格稳中有升,2020年价格波动较大。广东及深圳市场在建立初期,配额价格较高,但随后总体呈下降趋势,深圳市场2021年成交价格下降至开市*,只有10元/吨左右。

有些公司在碳交易中赚到了钱。富士康给苹果公司代工,苹果此前宣布了全产品要在2030年前实现碳中和,这就倒逼其供应商必须一起实现碳中和。因为客户对节能减排的严苛要求,富士康在深圳碳市场里面变成了一个很低排放的企业,每年通过“卖碳”可以赚几千万。

据业内人士分析,试点市场虽然经历了多年发展,但整体交易量和活跃度都很低,对于即将开市的全国性碳市场而言,因为纳入的都是排放*的电力企业,应该会很快超越地方试点的总和,这也是中国实现2060碳中和的重要一步。

在气候变化问题上,由于涉及能源结构,免不了深层次的利益博弈。

就拿美国来说,也是不同政党态度不一,民主党的克林顿在1997年签了《京都议定书》,然后共和党的小布什宣布退出;民主党奥巴马上台,又在2016年签了《巴黎协定》,三年后,共和党的特朗普又退出了《巴黎协定》;2021年,民主党的拜登又宣布美国将重返《巴黎协定》……

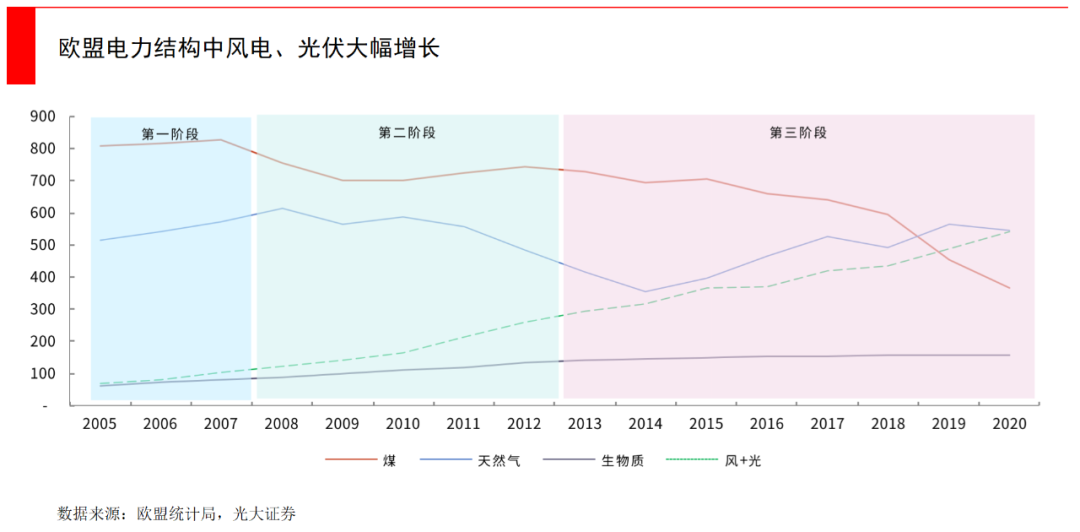

在传统工业和能源巨头的博弈下,碳排放与其说是一个气候问题,更是一个经济和政治问题。对于欧盟来说,由于其更早的向光伏、风电等清洁能源转型,有足够的底气推进碳中和,但在实操中,一些企业会将生产转移到排放限制更宽松的国家,导致其他国家总排放量增加,也损害了欧盟的制造业。

基于此,欧盟设计了防止“碳泄露”的规则,并将在2023年开始,对部分进口商品征收“碳关税”,此举就是针对那些缺乏碳中和目标的国家。

在这样的国际大背景下,碳排放将变成影响一国产业布局、发展质量的重要议题,也意味着深层次的能源结构革命。而通过碳交易这样的市场化手段调节,将更好的促进实现2030碳达峰、2060碳中和大目标。

【本文由投资界合作伙伴微信公众号:经纬创投授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。