对于中国市场来说,“植物基”已经不是一个新概念了。

在消费端,植物肉的身影频频出现在肯德基、麦当劳、必胜客等连锁餐饮品牌的菜单上。在中国,星巴克以及一、二线城市的大部分咖啡馆,如今都提供把牛奶替换为“燕麦奶”的选项。

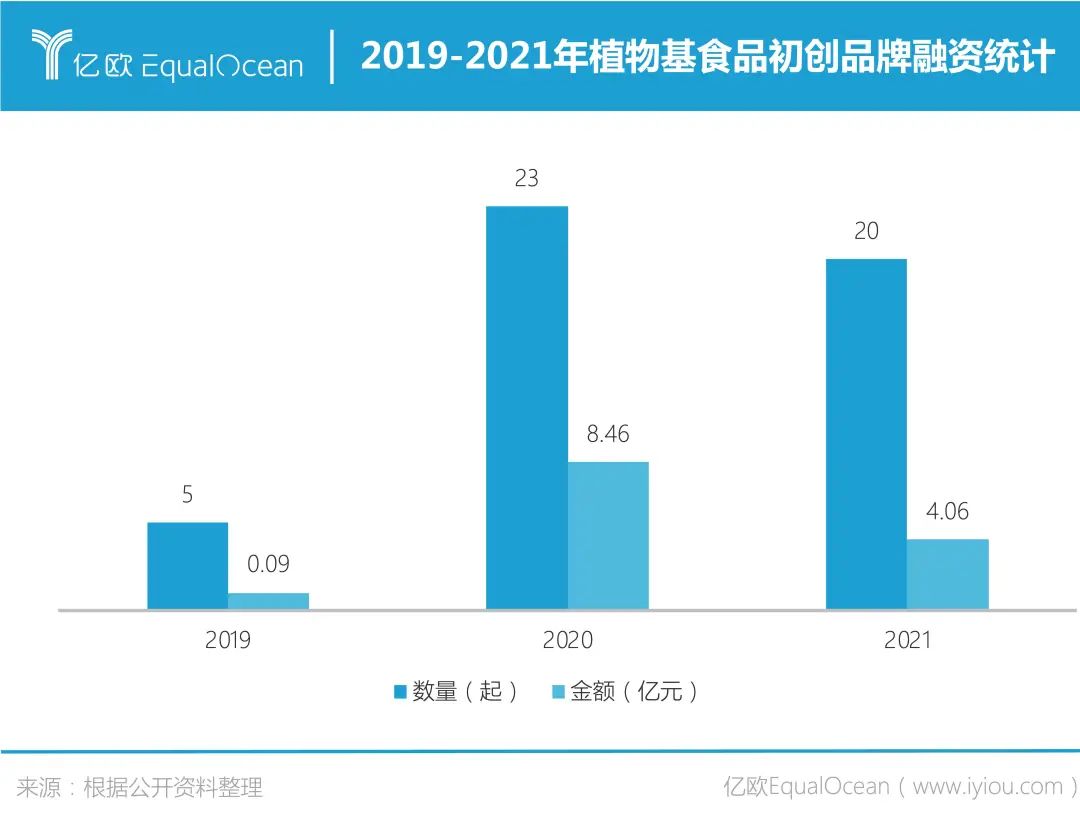

在资本端,植物基食品赛道受到资本热捧。2021年以来,截至8月已发生了20起融资事件,且以本土初创品牌为主。

从2019年至今,“植物基”概念在中国的热度居高不下,资本和企业纷纷加码布局,爆火的植物基食品到底是什么?

风靡全球的“植物基浪潮”

植物基食品的概念来源于植物性饮食(plant-based diet)。

植物性饮食由纯素食饮食(vegan diet)发展而来,于1980年代由T·科林·坎贝尔博士引入营养学界,旨在倡导一种“低脂肪、高纤维、以蔬菜为基础、注重健康而非道德的饮食”。

纯素食饮食的基本理念是出于道德伦理原因保护动物权益,只食用植物性食物而拒绝任何动物性食物及其衍生品(包括蛋、肉、鱼、家禽、奶制品)。而植物性饮食则更强调健康而非道德,以植物性食物为主要来源,但也可能包含部分动物性食物或衍生品。

植物性饮食的主要目的在于减少对环境和自身健康的危害,并试图寻找动物制品的“优质替代品”。在植物性饮食风潮的影响下,“植物基食品”(plant-based foods)应运而生,且特指以植物原料为主打造的新型食品或饮料产品,以植物来源物质替代动物来源物质。

“植物基食品浪潮”席卷全球,环保、健康是两大最重要的驱动因素。

首先,植物基食品有助于环境可持续性发展。根据联合国粮食及农业组织(FAO),畜牧业供应链年排放71亿吨二氧化碳当量,占全球人为温室气体排放量的14.5%。其中,牛是造成二氧化碳排放最多的动物物种,约占该行业排放的65%,牛肉和牛奶是总排放量最多的畜牧业产品。相较于传统畜牧业,以植物肉、植物奶为代表的植物基食品对于减少温室气体排放、保护环境有显著作用。

其次,植物基食品顺应健康营养观念升级的新趋势。植物基食品具有的饱和脂肪酸和胆固醇含量低、富含维生素和膳食纤维等营养优势,能够有效预防各种疾病风险,在消费升级、大众对营养健康关注不断增强的背景下,植物基食品成为更健康的饮食选择和生活方式。

植物基食品在全球展现出了强劲的发展潜力和渗透力,先后四年入选食品饮料市场洞察公司Innova Market Insights发布的全球食品饮料十大趋势。

2017年的“植物的突破”(Disruptive Green)展现了植物基乳品、植物肉和素食产品的主流化趋势,以及植物中健康有益成分在新产品中的多样化应用。

2019年的“植物王国”(The Plant Kingdom)趋势揭示了植物基产品消费群体从原有的素食人群扩大至主流人群,以及产品品类在植物基乳品、肉类替代品之外的多元扩展。

2020年的“植物基革命”(Plant-Based Revolution)指出植物基食品的发展已经进入食品革命阶段,植物基食品借助餐饮端和零售端频繁出现在消费者视野内,2014-2018年全球带有“植物基”标签的新品数量年均复合增长率高达68%。

2021年被预测为“植物基跃进”(Plant Forward)之年,植物基产品的创新将日益多样化,除了融合各地区的饮食和文化特色外,还将全面覆盖餐饮和零售渠道。

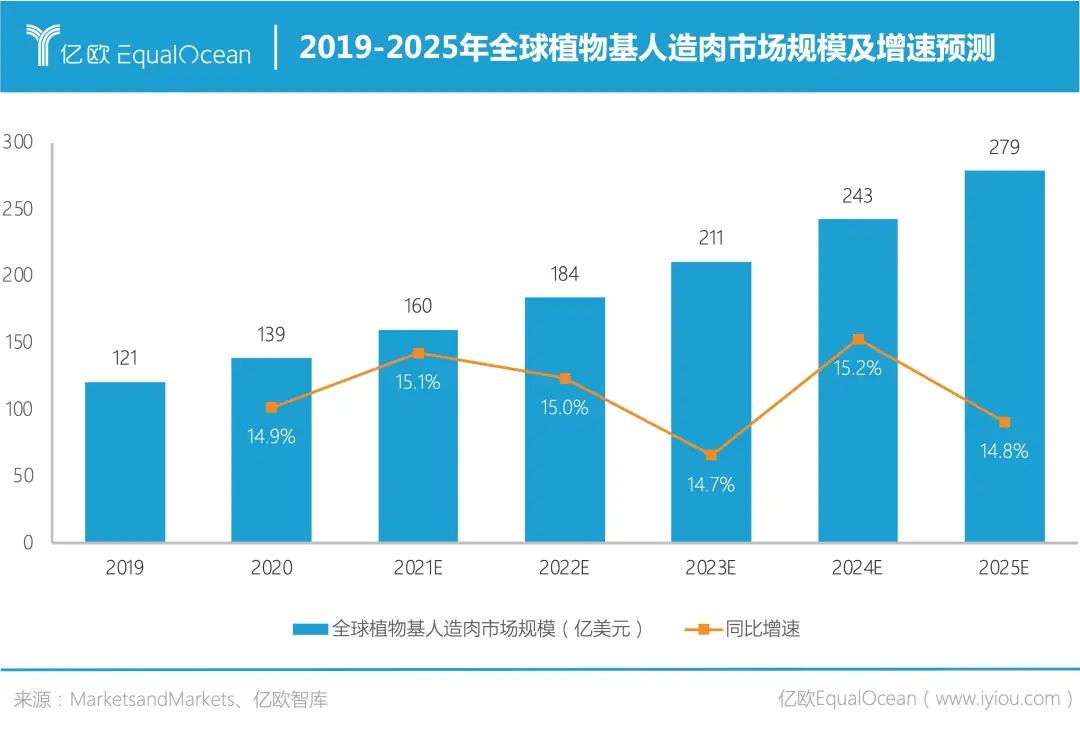

根据全球知名市场研究咨询公司MarketsandMarkets,2020年全球植物肉市场规模约139亿美元,并预计以每年约15%的复合增长率增长,到2025年或将达279亿美元(约合1790亿元人民币)。

市场研究公司欧睿国际(Euromonitor)数据显示,2020年全球植物基奶市场规模达168.8亿美元,过去三年的年复合增长率达4.8%,在液态奶中的渗透率仍在不断提高。

与此同时,植物基食品的种类也在不断丰富创新,并拓展到包括植物肉、植物基饮料、植物海鲜、植物鸡蛋、植物奶酪、植物酸奶、植物零食等品类。植物基食品正在全球掀起浪潮,从小众需求成为全球消费者的新选择。

资本热捧的中国市场

全球范围内兴起的“植物基浪潮”已经如火如荼,而中国市场还尚处于起步阶段。尽管公开报道称中国拥有5000万以上的素食者,并拥有生产和食用豆制品的饮食传统,“植物基”的概念却是在2019年以后才为大众熟知。

2019年5月,美国植物肉公司“Beyond Meat”的上市在中国市场引发了植物肉讨论热潮。“人造肉”和“植物肉”概念在社媒上的声量渐大,随即包括珍肉、星期零、Hey Maet、谷肉Grain Meat在内的一大批本土初创植物肉品牌迅速崛起,同时素食企业、肉制品加工业和综合食品巨头都纷纷入局,因此2020年被行业内称为中国“植物肉元年”。

同样火热的还有植物奶市场。今年在纳斯达克敲钟上市的燕麦奶品牌Oatly于2018年进入中国,以切入咖啡市场的模式一跃成为“网红”,目前已进驻国内超过1万余家咖啡店。在Oatly的爆火之下,燕麦奶一时之间备受市场青睐,诞生了小麦欧耶、每日盒子、奥麦星球和oatoat等一众本土燕麦奶初创品牌。根据天猫发布的《2020植物蛋白饮料创新趋势》,2020年中国的植物蛋白饮料市场增速高达800%,购买人数增长900%,销量增长率达1810%,新兴的燕麦奶等植物奶品类增长势头强劲。

资本正在快速涌入植物基赛道。据亿欧智库统计,2019年7月到2021年8月,中国植物基食品初创品牌共累积获得48次融资,总金额超过12亿元。其中,植物肉和植物奶为主要切入点,成为最受资本青睐的细分赛道。如植物肉品牌“星期零”、椰乳品牌“可可满分”,都在半年左右就完成三轮融资。

资本的热捧本质上是看好中国巨大的消费潜力和潜在市场空间。

植物肉对于中国消费者而言尚属新兴品类,无论是消费认知还是产品成熟度都还处于早期的培育阶段。然而,中国具备*的大豆蛋白及豌豆蛋白生产和加工能力,未来植物肉生产和供给的潜力巨大。

以双塔食品为例,其豌豆蛋白产能约7万吨,占全球豌豆蛋白行业的30%-40%,已和Beyond Meat、玛氏、雀巢、联合利华等海外巨头在豌豆蛋白供应上达成合作。

尽管“植物奶”概念才刚进入中国市场,但豆奶、椰子汁、核桃露、杏仁露和花生露等传统植物蛋白饮料却是存在已久的大众消费品,消费者对植物蛋白饮料这个品类具有较强的认知基础和消费习惯。

以Oatly为代表的新兴植物奶则迎合健康升级的风向,以“低糖低脂”、“高膳食纤维”和“零添加”为产品卖点,在传统植物蛋白饮料的基础上进行创新升级,未来还存在巨大的增量市场空间。

植物基能否掀起中国的“肉奶革命”?

在资本端,植物基食品无疑已经站在了风口。而在消费端,植物基食品距离真正走进消费者心智还有一定的距离。

植物肉一度被推向舆论的风口浪尖,甚至屡屡被贴上“智商税“、“噱头“的标签。无论是野心勃勃进军中国市场的海外企业,还是本土蓄势待发的初创品牌,“价格”和“口味”都是横亘在植物肉和中国消费者之间的两道难关。

在中国植物肉新品牌快速涌现的背后,“先做品牌、后建产能”的打法成为主流,对代工模式的高度依赖、核心技术及自建供应链的缺失无疑导致了成本的居高不下。不仅价格不具优势,植物肉发展的另一痛点还有在“中国胃”面前屡屡受挫的口味。

高度模拟动物肉的质构、多汁感、颜色和和香味对技术提出较高的要求,而在产品层的具体研发和调味要攻克的则是中国人差异化的口味需求。不同于西方可以实现高度标准化的“植物肉汉堡肉饼”,植物肉在本土化的过程中很难打造类似汉堡肉这样具有广泛接受度的产品,还需要考虑能够适用于各种肉类消费场景的产品形态。

新兴植物奶的市场落地难点在于,如何与传统植物蛋白饮料形成差异化、避免产品的高度同质化,以及“破圈”路径的探索。

一方面,传统的植物蛋白饮料长期占据消费市场,已经形成“南椰树、北露露、西唯怡、东银鹭”的竞争格局,各个细分品类的龙头品牌优势明显,市占率可达50%-80%。

尽管新的品牌已经瞄准了更关注营养健康、追求“低脂、低糖、低卡”的新消费人群,但高于传统植物蛋白饮料的价格却对新产品的营养价值,新品牌的塑造、营销策略和渠道拓展提出了更高的要求。

另一方面,由Oatly所引发这场植物奶热潮带动了“燕麦奶”品类的火热,除了如小麦欧耶、每日盒子和oatoat这样的初创品牌,乳制品巨头蒙牛、伊利,饮料巨头达能也都相继推出“燕麦奶”产品。

燕麦奶赛道在火热的同时似乎也显得过于“拥挤”,产品同质化、口味单一甚至是营销模式趋同等问题已经凸显。如何找寻合适的“破圈”路径也是新兴植物奶在市场推广中亟需解决的问题。

Oatly在进入中国市场的初期曾在超市零售和连锁咖啡渠道遇冷,最后依靠“精品咖啡馆“成功破圈站上C位,而新兴的中国植物奶还需要找到适合自己的破圈路径。能否打造差异化产品、开拓新品类、找准破圈路径、从目前小众品类走向大众消费者,甚至是渗透传统植物蛋白饮料的稳固市场,都是未来植物奶市场规模能否扩大的关键。

写在最后

中国的植物基食品市场才刚刚起步,植物基浪潮的风起云涌似乎还集中于资本端,距离真正打动中国消费者,甚至是掀起中国的“肉奶革命”道阻且长。

然而,新品牌们已经在探索的路上。无论是通过创新”植物肉饺子“、“植物肉月饼”等本土化产品贴近中国胃,或是在圈层传播上以新潮包装、IP联名等方式抢占心智,还是拓展更丰富、更新颖的消费场景边界,中国的植物基食品市场还是给资本和消费者都留下了潜力无限的想象空间。

【本文由投资界合作伙伴微信公众号:亿欧网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。