逸仙电扇似乎还没有等来翻盘的时机。

2017年以来,在Z世代消费者崛起和社区电商红利的驱动下,以追求个性审美为代表的“国潮风”开始在彩妆圈迅速蔓延。*日记、橘朵、花西子等为代表的新国货品牌在高颜值、高性价比以及KOL的推荐下迅速出圈,成为新一代消费者追捧的对象。

在众多国货彩妆品牌中,逸仙电商通过短平快、持续打造爆款的打法,仅用了3年的时间,营业收入就从2018年的6亿元人民币扩张至2020年的52亿元人民币,年化复合增速超过100%;在规模快速扩张带动之下,逸仙电商迅速成长为国内市场份额*的国货彩妆企业。

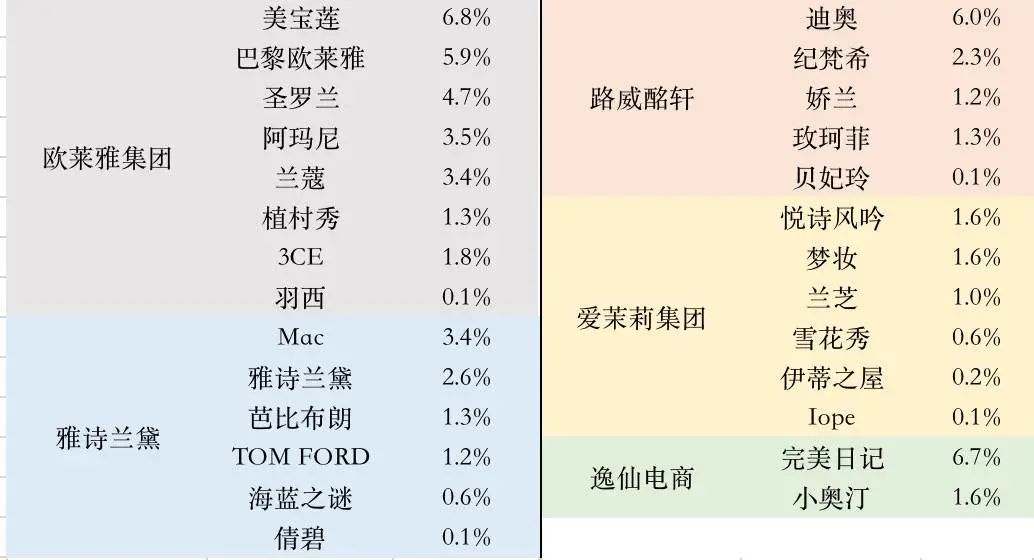

截止2020年,旗下主品牌*日记在国内美妆市场的市占率达到6.7%,成为仅次于美宝莲的第二大彩妆单品牌;而同期逸仙电商集团的整体市占率达到8.3%,市占率排名第四,为美妆集团排名前五中*的本土企业。

图1:各集团主要品牌市占率

数据来源:Euromonitor,36氪整理

然而近年来,随着品牌们纷纷拥抱新的营销方式,激烈的竞争环境使得平台费用持续高企、头部KOL成本显著提升,导致企业的推广费用攀升,品牌获取增量客户的成本提高,直接影响到了新品牌的获利能力和获利时间。随着流量红利的衰减,逸仙电商等新消费品牌均出现了增长的困境,未来如何保住市场份额,实现新的增量规模是这些企业最为关注的问题。

与此同时,随着市场风格轮换以及新消费热度的降温,成功上市的新消费品牌因为无法消化一级市场带来的超高溢价,多数迎来了二级市场的估值重塑。以逸仙电商为例,今年2月以来其股价从最高的25美元左右一路跌至目前的5美元附近,半年累积跌幅接近80%。随着逸仙电商股价的深度调整,市场开始重新思考新消费品牌的定价逻辑和投资价值。而对于逸仙电商来说,想要通过全品类、多品牌战略开拓品牌受众、打破企业的增长瓶颈,长期来看是否真的能够奏效?

*日记成功出圈的原因是什么?为什么要实施多品牌战略?多品牌矩阵是不是逸仙电商的救命稻草?当前时点之下,逸仙电商是否迎来了新的投资机会?

*日记成功出圈的原因

2016年,来自中山大学的3位校友合作创立了逸仙电商,随后1年,逸仙电商的主打品牌*日记在淘宝开设旗舰店。借助着社交媒体和Z世代消费者的红利,*日记在这一波国货彩妆潮中快速崛起,成为深受消费者喜爱的品牌。

回溯*日记的发展历程,其中3方面的因素对其快速成长功不可没:首先,是基于社交媒体的新型营销方式、辅以线上渠道+DTC模式,保证了其精准洞察市场风向、快速推新的能力。根据中信证券的数据,*日记的推新速度在6个月左右,远快于传统品牌7-18个月的推新周期;其次,是聚焦眼影和口红两个彩妆大单品,并采用大牌同场代工的OEM、ODM模式,*可能的保证了其产品品质,并有效降低了产品单价,与国际品牌形成错位竞争,成为初期其主打“大牌平替”战略的根本;最后,是精准定位Z世代客群,采用更适合新消费者的社交媒体营销方式,较早介入美妆市场的先发优势、以及由此带来的初代低成本流量红利是其规模迅速扩张的基石。

但近年来,随着社交电商红利的不断衰减以及流量成本的持续提升,逸仙电商等新消费品牌获取增量客户的成本显著上升,线上渠道和新型营销方式给逸仙电商带来的边际效用不断下降;而传统品牌对新营销方式的积极探索以及越来越多的新兴品牌开始涌入彩妆行业,使得原本就趋于饱和的彩妆赛道变得更为拥挤;与此同时,在*日记单品牌的市占率接近天花板之后,单纯依靠*日记单品牌的增长战略瓶颈已经开始显现。

这种背景之下,逸仙电商等新消费品牌均在积极探索突破增长瓶颈的方法,以期实现规模的二次扩张。目前来看,逸仙电商似乎把宝押注在了全品类、多品牌的化妆品集团打造之上,那么这样的战略是否真的能够助力逸仙电商实现新的突破?

为什么要打造多品牌矩阵?

与护肤品相比,美妆产品由于刚性需求不强,功效性要求不高,因此整体市场规模更小、进入门槛相对更低;而且由于美妆产品的受众存在明显的审美差异,因此对产品的需求更为复杂,美妆产品本身更偏向快时尚的属性,非常考验品牌的推新速度和对市场风向的把控能力。

正是基于这样的特征,在有限的市场容量和激烈的竞争环境中,单一美妆品牌很容易就会触及到份额的天花板,导致美妆单品牌的市占率始终不高。以市场规模*的美宝莲为例,其市占率也仅为6.8%左右。

除了较低的天花板效应之外,由于受众审美差异的存在,美妆产品的需求具有多样化和复杂化的特点,为了覆盖不同受众的需求,化妆品集团通常也需要通过搭建多品牌矩阵的方式,来实现用户深度和广度上的全面覆盖,以此来维持公司稳定的市场份额;此外,对护肤、个护等其他品类的积极布局,也是化妆品集团扩大用户基数、寻求新增量的一种重要手段,长期来看,是其保持核心竞争力的关键所在。

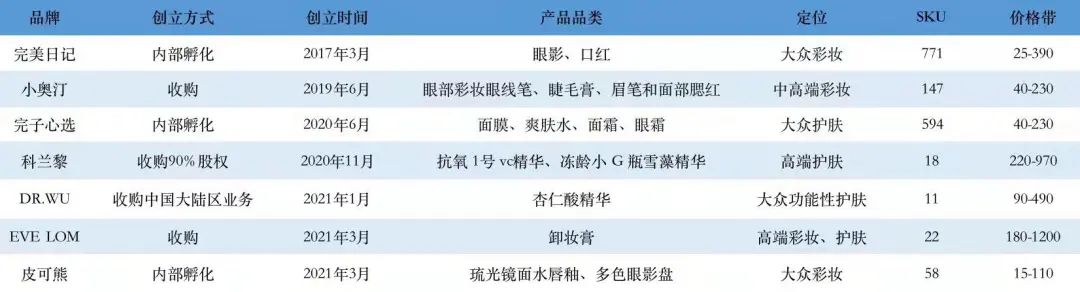

图2:各集团的多品牌布局

数据来源:集团官网,国金证券,36氪整理

以化妆品巨头欧莱雅为例,目前欧莱雅旗下拥有 20多个化妆品牌,品类上覆盖护肤、彩妆、个护、香水、护发、美容仪器等多元品类;品牌定位上既包含了像法国欧珑、赫莲娜这样的高端品牌,又包含了圣罗兰、阿玛尼、兰蔻等、植村秀等中高端品牌;同时也涵盖了巴黎欧莱雅、美宝莲、3CE这样的大众品牌。正是基于全品类、多品牌战略的支撑,欧莱雅集团才能长期稳居化妆品行业的龙头地位,市占率始终稳定在50%左右。

2017年,逸仙电商推出*日记获得成功后,2019年开始加速拓展品牌矩阵:2019年通过收购潮玩彩妆品牌小奥汀,向眼线笔、腮红等品类扩张;2020年6月内部孵化新品牌完子心选,开启护肤领域的试水之路;11月收购法国高端美妆品牌Galénic,向上拓宽品牌受众,提升品牌整体调性;2021年,相继通过收购大众护肤品牌DR.WU以及高端美妆品牌EVE LOM拓展更为广阔的客群,同时通过内部孵化皮可熊,复制*日记的高性价比彩妆之路。

截至目前,逸仙电商旗下已经具有7个子品牌,涵盖了护肤和彩妆两个领域。子品牌既包括主打高性价比的美妆品牌*日记、小奥汀、皮可熊;又包括主打高性价比护肤的完子心选和DR.WU;同时还涵盖了针对高端护肤和美妆的科兰黎和 EVE LOM。

图3:逸仙电商旗下品牌布局

数据来源:公司官网,国金证券,36氪整理

受益于更丰富的品牌和产品矩阵,逸仙电商旗下产品的类型从口红、眼影扩张至腮红、眼线笔、眉笔、护肤等,价格带扩张至20-1200元,带动集团营业收入从2018年的6.3亿迅速扩张至2020年的52亿元。其中,随着新品牌的起量,主品牌*日记的营收占比持续下降,从2018年的99.2%降至2020年Q3的79.8%,而从类型上看,彩妆类营收占比从 2018 年的 97%下降到 2020年的 80%左右,护肤类营收占比则上升到2020年的13%左右。

图4:逸仙电商彩妆和护肤品收入占比和增速

数据来源:国金证券,36氪整理

品牌战略能否助力逸仙电商二次扩张?

从海外发达化妆品集团的经验来看,全品类、多品牌战略是化妆品企业实现扩张的必经之路,但全品类、多品牌战略对公司组织框架的有效性和企业管理、运营能力的要求较高,因此长期来看,仅有为数不多的企业能真正实现集团式运营。因为同一团队、同一模式只能保证具有同样市场定位的子品牌的运营成果,而对于不同定位的品牌,则需要多元化团队和相应的精细化经验加以运作。

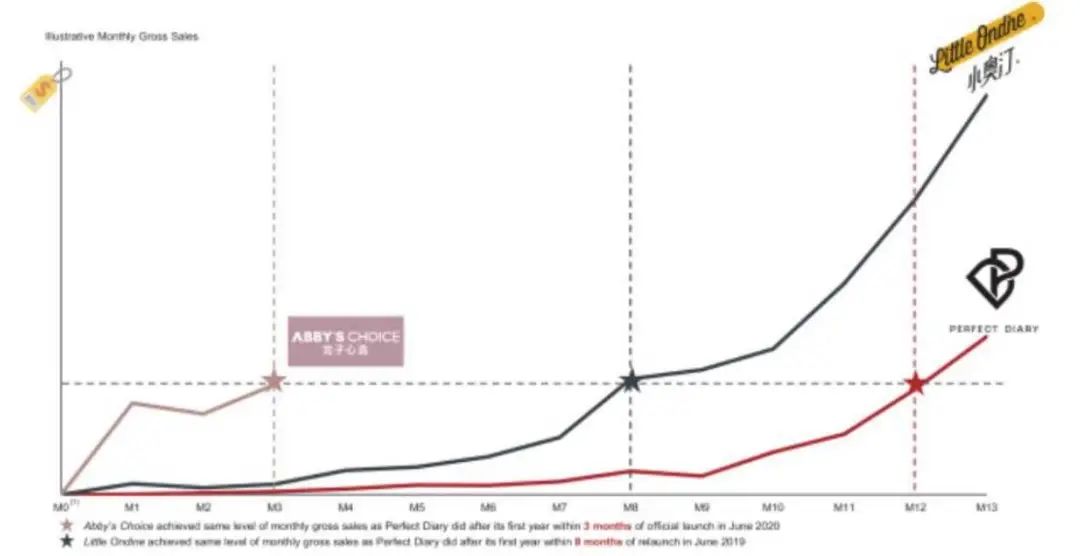

从逸仙电商自身发展情况分析,*日记从上线到成为天猫彩妆商品TOP1,用时大概在13 个月左右;而依托于*日记开拓的渠道和DTC模式加持,小奥汀在收购后的第 8 个月就达到了*日记 1 年后的月度销售额水平;而公司内部孵化的护肤品牌完子心选则在 3 个月内就达到该水平。这在一定程度上表明,逸仙电商通过渠道共享、DTC模式的复制等方法,已经具备了一定的品牌培育能力,并且可以将*日记的模式快速复制到主打高性价比、基础性产品的品牌上。

图5:逸仙电商不同品牌的收入增长曲线

数据来源:国金证券,36氪整理

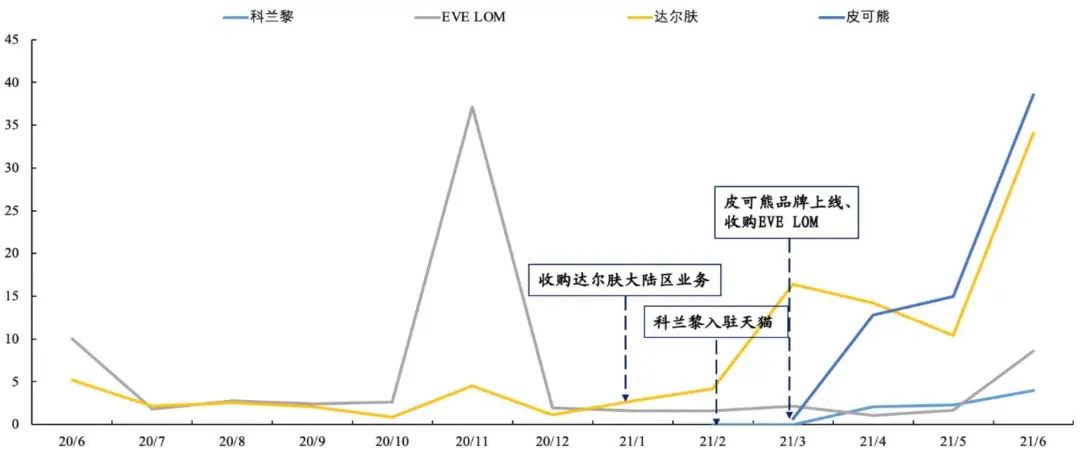

但在中高端品牌的培育上,尽管逸仙电商通过收购海外成熟品牌来填补了自身在中高端化妆品领域的空白,但目前高线品牌虽然较收购前增长有所放量,但相比小奥汀、完子心选、皮可熊等主打性价比的品牌,整体运营效果依然偏弱,并没能给逸仙电商带来调性的提升。因此中长期来看,逸仙电商仍然是定位为大众快时尚的化妆品品牌。

图6:新品牌天猫月销售额

数据来源:国金证券,36氪整理

展望未来,随着公司旗下不同品牌的扩张,逸仙电商在平价彩妆和基础护肤领域的产品品类不断完善,带动新品牌规模快速扩张。但这些品牌所面对的受众均为价格敏感类用户,受众的趋同使得公司通过多品牌战略开拓不同客群的效果并不如市场预期的理想。而随着品类新增红利的趋缓以及流量成本的持续提升,公司大量培育新品牌的高投入可能面临无法及时收回的风险,同时再度孵化相似定位品牌的难度将加大。

此外,由于这些品牌受众相似,子品牌之间出现内部竞争、吞噬存量份额的概率也很大,新品牌是否具备长效的生命周期仍然存疑,品牌之间的协同效用需要印证。同时,考虑到毛利较高的高端线条的疲弱增长,在一定程度上将会影响到集团整体的获利能力。而长期来看,并不算成熟的多品牌矩阵会不会影响到集团份额的稳定以及品牌整体的竞争力仍然需要更多的观察。

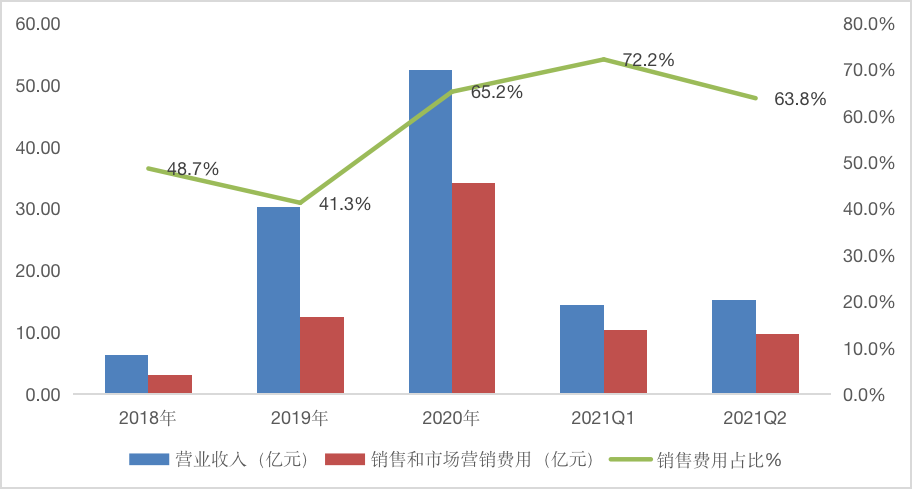

从另一个角度来看,全品类、多品牌战略在给逸仙电商带来规模扩张的同时,由此产生的推广费用也显著增加。叠加上因为获客成本上升而高企的拉新成本和拓展线下渠道带来的增量费用,最终导致逸仙电商营销费用的逐年快速增长。根据财报数据,2018-2020年,*日记的营销费用从3.1亿元扩张至34.1亿元,年化复合增速超过120%,高于同期的营收增速;同时,营销费用在总营收中的占比也从2018年的48.7%上升至2020年的65.2%。

图7:逸仙电商销售费用及占比

数据来源:wind,36氪整理

营销费用的不断高增,直接影响到了逸仙电商的净利润水平,使其处于持续的战略性亏损状态之下,且亏损额度不断放大。2020年,逸仙电商调整后的归普通股东的净亏损率扩大至76%,2021年Q1依然维持在22%左右的较高水平,显著高于行业其他公司的平均水平。

是否具备投资机会?

综合来看,受益于消费升级、社交电商兴起以及年轻消费群体需求扩容,近年来消费品赛道中涌现出了一批快速增长的新品牌。逸仙电商作为国产美妆新品牌的代表,受益于时代红利和资本加持,迎来了规模和份额的快速扩容。

然而,在快速抢占市场份额的同时,获客成本的提升和行业竞争环境的恶化,也使得逸仙电商迎来了增长的天花板。为了打破增长瓶颈,逸仙电商开始向全品类、多品牌的战略发力,由此带来的成本、费用增加加大了集团整体的战略性亏损,延缓了公司的获利时间。

与此同时,在新消费赛道越发拥挤之下,赛道整体的热度逐渐降温,赛道内的头部企业面临估值重塑的风险。尤其是已经在二级市场成功登陆的企业,一二级市场价格的倒挂,迫使资本市场对这些品牌进行投资价值的重新思考,在此背景之下,资本观望或加速撤离的趋势开始出现。

展望未来,尽管目前逸仙电商的股价已经调整了近80%的水平,PS处于7左右较为合理的区间之内。但考虑到资本市场对新消费赛道整体的观望情绪较为浓厚;以及多品牌战略下,逸仙电商子品牌之间的协同效应还没有真正体现;而与此同时,基于互联网运营思维之下打造品牌的思路,导致逸仙电商多品牌战略的前期投入较高,在流量未能实现全面的业绩变现之前,持续加大的前期投入加剧了公司的亏损状态,进一步给公司整体估值带来压力。因此,综合来看,站在当前时点,逸仙电商似乎仍然不是值得投资的*标的。

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。