2017年三星超越英特尔成为全球*的芯片制造商;2018年三星在其晶圆代工论坛上称,其要晶圆代工领域追赶台积电;紧接着三星又在CIS领域发力,并试图挑战该领域龙头索尼的市场地位;除此之外,三星还在布局手机SoC、汽车芯片等领域......

在今年当中,根据ICinsights的报告数据显示,在 DRAM 和闪存需求激增和价格上涨的推动下,三星再次成为全球*半导体供应商。另外,根据telecomtv的报道显示,三星已经决定现在是时候加大投资,以确保其能够处于全球技术*的地位,为此,他们宣布计划在未来三年内在广泛的领域投入 240 万亿韩元(2050 亿美元),包括电信,特别是 5G/6G,因此他可以“引领 Covid 后的产业重组”。

以上的种种现象似乎都在显示,三星正在多个“新”领域中发力,他以一个追赶者的形象开始扩张其在半导体领域的版图。但从近期的消息看,三星这位“追赶者”也受到了其他公司的“阻击”,并向他们发起了挑战。

01、存储市场的变化

存储业务是奠定三星半导体市场地位的基石,其能够两度超越英特尔成为全球*的芯片制造商,也是得以于其存储业务的推动。从市场地位上看,根据TrendForce发布的2020年前三季度各大厂商存储芯片营收数据显示,韩国三星、海力士和美国美光科技三大厂商共占全球存储芯片市场份额的76%。其中,三星占据市场份额*,达38%。

(图片来源:前瞻经济学人APP)

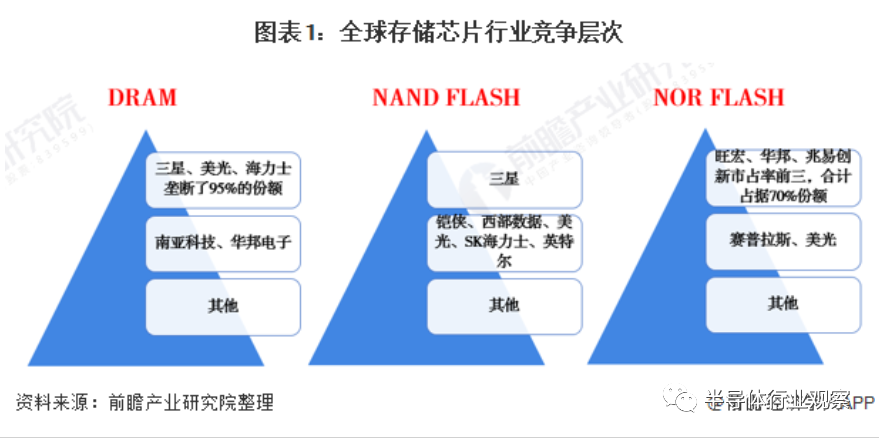

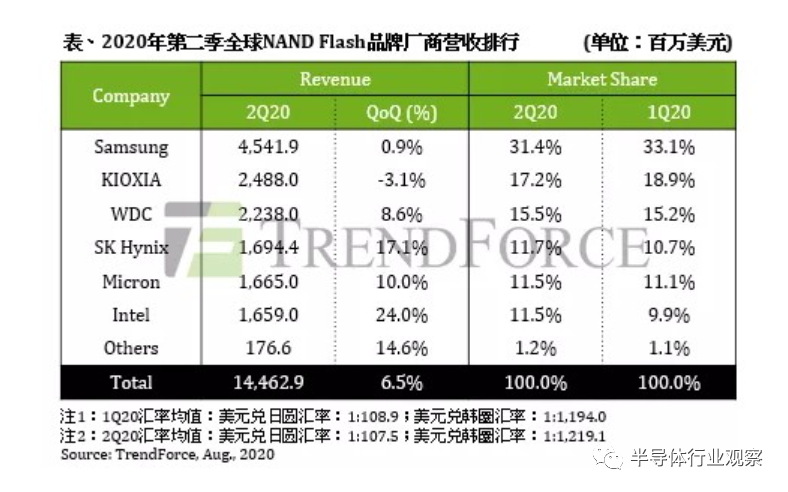

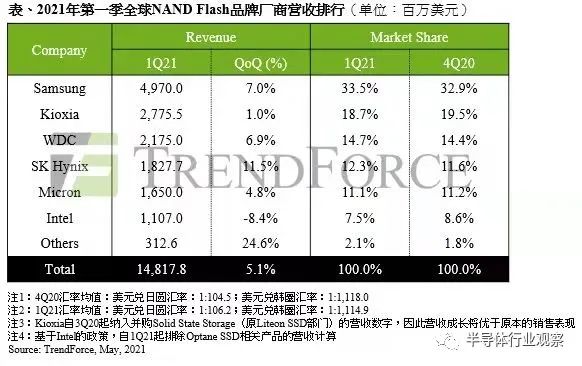

但近段时间,我们接连看到,三星在这一传统领域的优势开始接连受到了其他存储厂商的挑战。而这可以从去年SK海力士收购英特尔闪存业务的动作说起,根据当时的报道显示,SK海力士将以90亿美元收购英特尔NAND闪存及存储业务,以及位于中国大连专门制造3D NAND Flash的Fab 68厂房。而按照当时的市场份额来看,本次收购成功后,SK海力士在全球存储市场的市场份额将超过20%,成为仅次于三星的全球第二大NAND Flash厂商。

(图片来源:TrendForce)

从TrendForce发布的数据来看,SK海力士通过收购英特尔的业务使之在闪存业务上的市场地位急速提升,从整个市场来看,闪存市场的前两名也将由韩国厂商占据,他们两个加在一起的市场份额也将超过整个闪存市场的一半。或许,SK海力士的这一步不仅旨在缩小与三星之间的差距,也为当时排名第二、第三位的铠侠和西部数据造成了一定的压力。

强强联合在近几年的半导体行业当中早已不是什么新鲜事,西部数据计划收购铠侠或许也是其他存厂商对韩国存储产业的一次反击。根据华尔街日报的消息显示,全球第三大闪存芯片厂商美国西部数据打算并购排名第二的日本铠侠,若并购成功,西部数据将掌握全球三分之一的市场份额,而这也意味着,他们可以与三星在闪存芯片市场的份额上一争高下。

除此之外,存储领域的另一个巨头——美光也在不断向三星发起挑战。以闪存市场为例,从进程上看,美光已开始批量生产先进的176层NAND闪存,早于三星之前。从市场份额变化上看,根据日经亚洲在今年5月的报显示,美国存储厂商美光正在挑战三星电子在半导体存储行业的地位。美光和三星电子的最新季度财报显示,在2021年*季度,三星电子的半导体业务营业利润率为18%,美光则达到了20%。而且近5年来,三星电子在DRAM和NAND闪存产品的市场份额都有所下降,美光则分别上涨了3%和1%(但从总体上看,三星和美光之间的市场份额占比,依旧是三星占据优势)。

(图片来源:TrendForce)

综合以上信息来看,三星的存储市场地位正在被其他龙头厂商所觊觎,尤其是受惠于新兴市场对于闪存产品的需求,使得众多龙头厂商都开始针对该领域做出了新的布局,除了他们之外,包括长江存储等新秀的崛起,对存储市场来说都将是一轮新的变局。而当这一系列收购和布局尘埃落定之后,我们或许会看到一个新的存储市场格局。

02、CIS领域的同台竞技者

CIS被三星视为是扩大其在半导体领域影响力的重要市场之一,他们在这个市场中的地位仅次于索尼,一直以来,我们看到的消息也都是三星在试图缩小与索尼的差距。为此他们不仅针对汽车CIS领域做出了布局,并且还联合了联电企图扩大他们在CIS领域的地位。

从三星在CIS领域的规划来看,2013年他们所发布的ISOCELL技术,为其打开了在手机CIS领域的市场,此后,由于人工智能的来临,新兴应用对于CIS的需求量增加,于是,三星在CIS方面又针对汽车、安防等领域进行了扩展。但在这些领域当中,三星除了要追赶龙头以外,其他CIS厂商的崛起对他们来说也是一种压力。

先引领CIS领域崛起的手机市场来看,在今年6月Yole Développement发布的有关CIS市场的最新报告显示,索尼是受华为禁令影响*的CIS企业,该企业的CIS收入在2020年第四季度和2021年*季度大幅度下降。Yole分析,三星和豪威科技则从索尼的滑落中获益匪浅。也就是说,三星和豪威科技在一定程度上将会成为互相较量的竞争者。

我们在此前的报道中就提到过,三星电子在图像传感器市场采用了两项策略,包括采用更先进制程技术,以及更具竞争力的订价策略。以手机CIS市场为例,也有CIS厂商正在试图通过采用更先进的工艺来提高产品的性能——豪威科技在今年5月推出了全球* 0.61 微米像素高分辨率CMOS图像传感器 OV60A,公司称,该产品将颠覆下一代手机相机的功能。根据其官方微信介绍,OV60A可提供6000万像素分辨率,支持4K视频和EIS功能。

于去年进入手机CIS的思特威,在今年也对其手机CIS产品线做出了升级——不久前,他们正式推出了其首颗基于QCell技术的1600万像素消费类系列智能手机应用Cellphone Sensor (CS) Series图像传感器产品—— SC1600CS,该产品作为思特威成功量产的首颗1.0μm像素尺寸CIS,力求为智能手机前置摄像头提供高品质的成像性能。

而针对汽车领域所用到的CIS来说,三星或许要面临着更大的压力,首先,不可否认的是,国产化的趋势,为国内CIS厂商带来的发展机会。而对此,国内厂商也加紧了在汽车CIS领域的布局。

前不久,JLSemi 景略半导体与韦尔股份达成了战略合作,两者旨在车载视觉技术领域展开合作,携手为下一代智能汽车提供端到端高速图像数据的传输,处理和网络通信解决方案;在今年4月思特威也正式推出了其面向车规级的Automotive Sensor (AT) Series片上ISP二合一图像传感器SC120AT,以及车规级Raw Sensor SC100AT。

除此之外,从今年登录科创板的格科微的计划中看,他们也在计划向高端产品市场的进军。根据格隆汇的报道显示,格科微将推出高信噪比和高性价比的5M CMOS图像传感器芯片、小于1μm 的图像传感器像素和新型 BSI 工艺和电路技术,以现实背照式亚微米高像素 CMOS 图像传感芯片研发及产业化。

这些企业虽然没有对标三星在CIS领域的发展,但他们所布局的市场都具有一定的重叠,这也说明,这些同台竞技者,也或将成为三星的潜在对手。

03、SoC市场的乱斗

相对于三星在CIS、晶圆代工市场的高调的表现,他们在SoC市场的声音显得低调了很多,但不可否认的是,三星在这个市场当中也具有相当的实力。

根据phonearena在去年的报道显示,三星销售的Exynos芯片比苹果的A系列芯片多,仅次于高通和联发科。在今年当中,路透社报道称,谷歌的Pixel 6手机将使用三星的5G modem芯片;此外,在COMPUTEX 2021 上,AMD 也透露,公司将与三星合作开发新一代 Exynos SoC....

从产品升级的方面看,三星LSI在今年1月推出了全新的Exynos 2100旗舰SoC。anandtech称,这款新芯片对三星的芯片部门来说非常特别,因为它标志着与过去的迭代设计有所不同——这是三星*款不使用自己的内部CPU微体系结构,而是依靠Arm的Cortex内核(例如新X1)的SoC。

可见,三星在SoC市场也在不断成长。但在他们成长的同时,也有其他厂商在该领域中迅速发展,中国厂商也是抢夺三星SoC市场中的一部分。

根据第三方咨询服务机构CINNO Research的报告显示,今年5月份,紫光展锐手机SoC芯片业务异军突起,出货量较去年同期暴涨超6346.2%(60多倍),成功反超三星,首次跃升成为中国该市场前五大芯片厂商。

除此之外,中国手机厂商例如小米、OPPO、VIVO等也开始向手机芯片拓展,虽然他们中的大多数是以ISP芯片作为起点,但也不难推测,他们未来可能都会向着SoC方向发展。而这些潜在的后起之秀,或许有一天也能与三星展开新一轮的较量。

写在最后

三星近些年来针对半导体领域的布局越来越大,除了上文我们提到的领域之外,他们在晶圆代工领域,第三代半导体领域也均有部署。在这些不是“*”的领域他们在力争龙头位置,在还没有涉足的领域,他们在力图打开市场缺口。我们看到,在三星疯狂追赶半导体市场的同时,他们也成为了其他厂商追赶的目标,这或许也是每个能位居“全球*的芯片制造商”所要面临的压力。

【本文由投资界合作伙伴微信公众号:半导体行业观察授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。