千禾味业(603027.SH),无疑是酱油界的一匹大黑马。

这家成立于1996年的酱油品牌,凭借高端品牌在一片定位于中低端品牌的调味品中,找到差异化,杀出一条血路,在市场上找到支点,甚至外界时常将千禾味业称作下一个海天味业。

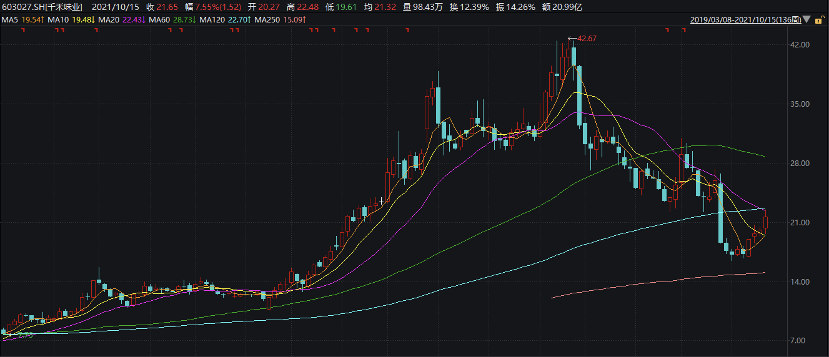

然而,在今年的年中报中,千禾味业的业绩表现并不理想,股价方面,从今年2月份的高点以来,大幅回调。节点财经带你梳理一下千禾味业,它究竟能不能和海天味业相抗衡?能弯道超车吗?

图片来源:WIND

/01/

25岁酱油巨头

主打“零添加”元素

从四川走向全国

与有着300年历史的海天味业相比,千禾味业无疑还年轻。

能取得今天的成绩,离不开创始人伍超群的努力。1969年,伍超群出生于四川眉山,1986年,他从华南农业大学兽医专业毕业。十年后,伍超群拉着哥哥创业——恒泰实业。这一年,伍超群27岁,伍学明43岁。恒泰实业主要做生产食品添加剂相关的生意,彼时旗下的产品焦糖色为海天、李锦记等酱油巨头供应,利润很少。

伍超群并不甘心只做巨头们的原材料供应商,而是有着更大的野心。他开始思考——如何将焦糖色向下游的酱油醋转型。后来千禾味业诞生。没想到,一经推出,在四川当地迅速火起来,但千禾味业只能算一个四川品牌,相比调味品巨头海天,千禾味业并不突出。毕竟除海天外,中炬高新、加加、恒顺等调味品的实力也不可轻视。

千禾味业想要发展,必须找到差异化。伍超群发现,海天、李锦记、厨邦等酱油巨头,它们的规模化不是短时间内就可以超越的,但长期定位于中低端市场,高端市场对千禾味业来说,是个好机会,而且有了溢价空间。

2007年,千禾味业定位高端市场,在酱油行业内提出“零添加”概念,即千禾味业主打的“零添加”酱油,只有水、非转基因大豆、小麦、食用盐(不加碘)。而一般来说,酱油的添加物含有:防腐剂(苯甲酸钠、山梨醋钾)、香精(呈味核苷酸二钠、肌苷酸二钠、鸟苷酸二钠)、色素(焦糖色)、甜味剂(三氯蔗糖、安赛蜜)、味精(谷氨酸钠)。2008年,千禾味业推出头道原香系列。这也让千禾味业找到了立足点。

找到发展契机的伍超群,开始谋求资本发展之路,2012年,公司改制为股份制,并直接更名为“千禾味业”,形成了以“千禾”系列酱油、食醋、料酒、复合调理汁等调味品为一体的企业。2016年3月,千禾味业成功登陆A股。

再说回“零添加”,千禾味业相关的酱油有180天、280天、380天三种不同类型产品,覆盖价格带16.8-29.8元/500ml;高鲜概念酱油中,有千禾鼎鼎鲜、千禾味极鲜、千禾一品鲜概念产品补位10-15元/500ml价格带。此外,其还推出了50元/500ml定位超高端的千禾有机酱油以及专门为餐饮渠道开发的大包装东坡红酱油。

主打“零添加”概念,让千禾味业在同行中迅速找到差异化,让千禾迅速在市场站稳了脚跟,但高端品牌需要相对应的强势产品。显然,千禾并不具备。

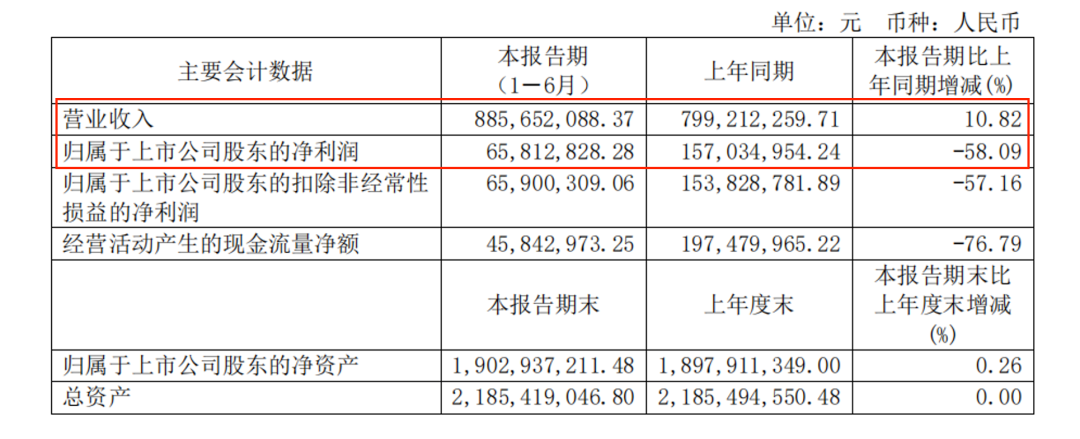

我们可以在财报中可以窥到答案。今年8月中旬,千禾味业发布2021半年报,其中,营收8.86亿元,同比去年7.99亿增加10.82%;净利6581.28万元,大降58.09%。其实,这并非偶然,受疫情影响,今年以来,原材料价格上涨叠加销售费用增加,公司业绩已经连续两个季度出现增收不增利的情况。次日开盘,受中报业绩大幅下滑的利空影响,千禾味业股价跌停。

图片来源:千禾味业年中报

接下来,节点财经带你盘盘,千禾味业为何业绩下跌,原因在哪?

/02/

净利润为何下降?

斥巨资冠名综艺,还遭基金减持

年中报一出,千禾味业就站到了风口浪尖上。

翻阅年中报,千禾味业亏损的原因无非有两个:一个是原材料价格上涨导致营业成本增加;另外一个原因则是公司为了加强品牌建设,电视广告投放力度增加,导致广告营销费用支出同比增幅较大。

千禾上半年营业成本5.12亿元,较2020年同期的4.02亿元增加1.1亿元,同比增幅27.39%。公司表示,主要系原材料价格上涨及本期执行新收入准则,将与合同履约直接相关的运杂费、包装费用计入营业成本进行核算。

2020年,受疫情的影响,家庭必选消费公司业绩猛烈增长。但随着疫情的消逝,今年上半年很多原材料涨幅不小,诸多产业链相关公司都被波及。这并非是千禾味业一家调味食品公司面临的问题。此外,调味品行业去库存压力不小。相关市场人士对节点财经表示,今年上半年,调味品经销商们消化库存很难,出现压货现象。

再看千禾味业自身的问题,上半年销售费为2.34亿元,比去年同期增加38.35%,占当期总营收的比重为26%。其中,促销及广告宣传费用支出是*头,高达1.54亿元,比去年同期增加1.13亿元,同比增长279.68%。

2021年一季度,千禾味业成为了江苏卫视《新相亲大会》节目的*冠名商。据金融投资报等多家媒体报道,仅在这一档节目,千禾味业所投广告就差不多1亿元。今年6月,有投资者在互动平台上表示,千禾味业过大的广告投入将会给企业带来损耗。

这一点,伍超群在业绩说明会上表示,广告传播是直接面向消费者的有效传播方式,为进一步提升市场竞争力,让消费者充分了解公司的高品质产品,公司将结合市场开拓需要,适时进行媒体投放,且将不断总结经验,提高媒体投放带来的销售正反馈。

此外,股东减持也是千禾味业被外界质疑的点。统计显示,近年来,伍氏家族及其高管套现近40亿元。从2019年12月31日到2021年3月31日,三年的时间,千禾味业实际控制人、董事长兼总裁伍超群从43.2%减持到37.09%;2020年上半年,其直接减持813万股,套现2.44亿。随后又减持了1997万股、占总股本3%,再次套现8.08亿元,合计10.52亿元。

机构投资方面,半年报显示,今年二季度,原本位列第八大流通股股东的汇添富消费行业基金,退出了前十大流通股股东行列;社保406组合基金也减持了409.54万股。当然,社保117组合基金增持了292.15万股。

从二级市场上看,自今年2月中旬,千禾味业股价创出42.73元/股的高价,市盈率超过150倍的成绩后,其股价便一路走低。近两个月千禾味业股价开始反弹,截至10月15日收盘,已从底部反弹上涨接近30%。

8月18日,华西证券发布研报表示,公司上半年受到行业需求疲软、社区团购等新渠道分流和高基数等影响,短期收入增长降速。因此,将千禾味业调至“中性”评级,同时下调了盈利预测。

在种种不利的情况下,千禾味业当下所处的形势可以用“前有狼后有虎”来形容,它的老大哥海天酱油又是什么情况?

/03/

170亿千禾味业 VS 4800亿海天味业

酱油是一门好生意吗?

聊起调味品,一定绕不开一个企业——海天味业。

去年9月,海天味业的股价触及203元的高位,最高市值一举破6500亿元,远超中国石化4800亿市值,同时,逼近中国石油7800亿市值。“一瓶酱油竟然贵过一桶石油”?海天味业被外界惊呼为“酱茅”。

海天味业见证了中国300年的发展历史,它的前身是海天酱油,其渊源要追溯到清乾隆年间的佛山酱园。1955年,佛山25家古酱园合并时,海天凭借自身的实力融合成海天酱油厂。

后来,海天改制,组建了——海天调味食品有限公司,2010年12月,它改名为佛山市海天调味食品股份有限公司,即海天味业。2014年2月,海天味业牵手资本市场,登陆A股。酱油界的“航空母舰”,开始出发。

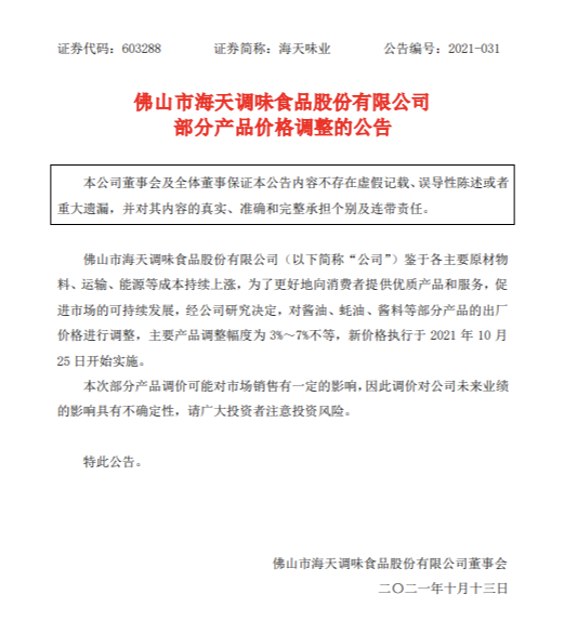

但最近,海天味业的日子也不好过,因为涨价问题站在风口浪尖上。10月12日晚间,海天味业发布公告称,公司将对酱油、蚝油、酱料等部分产品的出厂价格进行调整,主要产品提高幅度为3%-7%不等,新价格执行于2021年10月25日开始实施。

对于涨价原因,海天表示,鉴于各主要原材物料、运输、能源等成本持续上涨。消息一出,海天味业连跌两日。

由于原材料价格上涨,产品也要提价不止是海天味业和上述所讲的千禾味业。其实,近年来,海天味业的毛利率一直在逐年下滑,2019年至2021年上半年,海天味业食品制造业毛利率分别为47.23%、43.52%与40.44%。此外,海天味业2021年上半年的营收增速也明显放缓。半年报信息显示,海天味业上半年录得营收123.32亿元,同比增长6.36%。相比2019年和2020年同期16.51%和14.12%的营收增长,增速明显放缓。

从行业特性来说,调味品行业是典型的"小产品、大市场"。据统计,全球调味品销售规模高达2400亿美元,占食品工业额的12%左右。我国调味品行业一直以来的趋势都是稳步提升。早在2017年,行业整体收入规模就已经达到了3137亿元,预计2021年将达到3980亿。

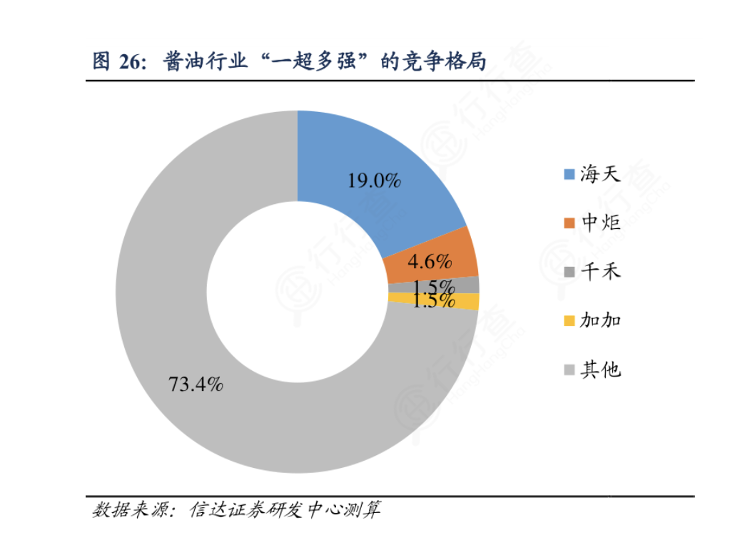

酱油行业当前处于“一超多强”的局面,据信达证券研发中心测算,我国酱油行业的竞争格局分为三个层次,一是全国性品牌,如海天味业、李锦记等,市场区域涉及全国多个省份;二是地方性强势品牌和外企品牌,如四川的千禾、华中的加加、山东的欣和等,外资品牌则以味事达等为代表;三是小规模工厂或家庭作坊,一般采取自产自销,产品价格低廉,主攻农村、乡镇市场。

可以看出,在中国调味品市场,海天酱油是巨人般存在。对于千禾味业来说,未来想要和海天等传统老牌企业一统调味品市场,甚至超越海天味业,很显然,短时间内很难达到。在往前追赶的过程中,千禾味业还需要不断的加大投入。

总之,随着消费者生活水平的提升,对生活品质的追求,作为家庭必备的调味品,它们依旧有着很大的发展空间,千禾味业身处这样的大市场中,又会有怎样的表现,我们拭目以待。

【本文由投资界合作伙伴微信公众号:节点财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。