晨光的创始人陈湖雄曾说过,要在一米宽的池子里做到一万米深,而晨光的发迹可从2004年的一场合作讲起。

华与华在2004年搬到上海后接的*单就是晨光文具,一篮子建议里有两条影响深远:晨光考试笔和完善销售渠道。

同样一支笔,华与华建议晨光在包装上标明“考试专用”,后又和山东曲阜旅游局合作,在曲阜孔庙举行了“晨光文具孔庙祈福大典”,开了光的晨光考试笔成了那个年代的“转发杨超越”,直接卖爆了。

盯着目标客群在产品端用心还不够,华与华又协助晨光以“伙伴天下晨光系”为理念组建全新的渠道系统,有了两大创举:晨光样板店和晨光大篷车。靠着双王牌,晨光的终端网络迅速铺开,逐渐成长为国内*大文具品牌。

文具这门生意,市场的绝大份额其实是被数量庞杂的小厂商占据,也是俗称的“蚂蚁市场”。目前国内8000多家文具企业,销售额超过10亿的企业仅有5家,市占率*的晨光也仅拿走7.3%的份额,而前五大公司市占率仅为17%[1]。

但因为文具零售的强稳定性,它也是一门现金流极好的生意,晨光近五年的净利润现金含量(经营性现金流量净额/归母净利润)稳定在约112%[2]。

华与华创始人华杉回忆过,曾有无数投资人希望他帮忙引荐陈家兄弟,但都被他直接回绝了,原因很简单,晨光不缺钱。

卖文具的晨光可以说是校门口的“不隐形冠军”。

01、铺渠道

文具企业练内功,看家本领属渠道,这和产品特性有关。

不同于3C等快迭代消费品,文具性能升级慢,且新品易被模仿。国内*支高质量中性笔诞生在1996年,名为“真彩009”。借着这支笔,真彩一度叱咤国内文具市场,但随着相关技术被攻克,行业制造实力整体上升,消费者对技术流的感知度逐渐让位于可购买渠道数量。

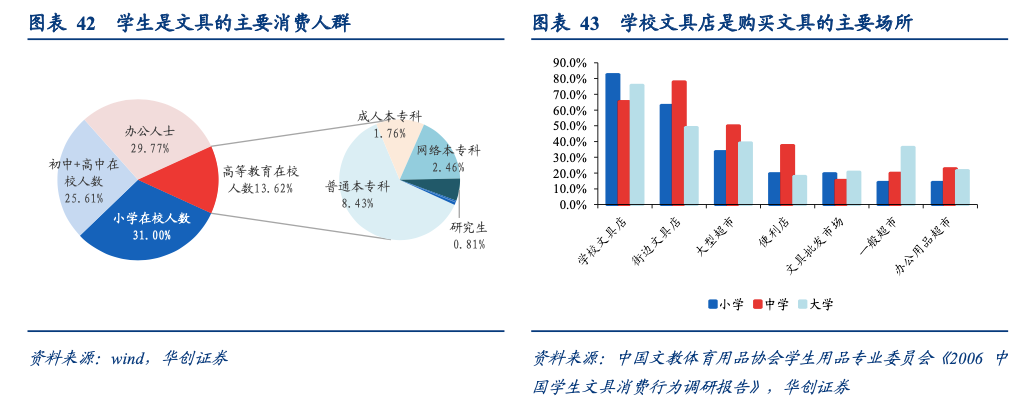

这和文具的另一特性有关:偏向现场消费,且消费频次高。具体来说,文具的主要消费人群是学生,且校边文具店是他们的主要购买渠道。晚于真彩6年才推出首支按动中性笔的晨光,就是靠着占据校园店,逐步成为市占率最高的文具品牌。

近70%的文具消费人群是学生,华创证券

根据华创证券的测算,国内目前校边商圈文具店数量在18万家左右,晨光占比近41%,而在晨光的8万多家终端门店里,98%都是校园周边店[3]。

晨光抢滩校园周边店的方法正是华与华一篮子建议里的“晨光样板店”。

样板店,即门店为店主自有,但晨光向店主免费提供印有晨光文具的店招和货架,并传授产品搭配、货架摆放等经营经验。

也就是说,开店需要的钱(租金、人工、水电等),晨光一分都不用花,而用一整套“硬件”就将原本凌乱无序的个体商店打造成晨光商品的“样板店”。

晨光开始在校园周边铺设样板店是2005年,3年后,公司就串起了一个覆盖3.5万家挂牌店的巨大网络。此前,晨光一直把扩大生产规模作为重头戏来抓,当时经销模式下的代理商都是多品牌经营,甚至有卖100家以上产品的省级代理,根本顾不上服务任何单一品牌。

在这一阶段的铺货过程中,晨光并没有对样板店有强制的排他要求,只是对货架陈列的晨光产品有一定数量要求。因为此时样板店的铺设速度尤为重要,要用店主最能接受的方式迅速铺开:校边店数量有限,先到先得。

毕竟一间学校的人数有天花板,该校学生的一年文具消耗也有天花板,学校周边的文具店开一两家还有钱赚,三五家可能都得喝风。

校园周边文具店的稀缺性,让率先抢滩这一渠道的晨光占*发优势,后来者若想要店主替换晨光店招难度很大:一如前文所述,文具的性能迭代慢,因技术造成的产品差异在国内品牌中感知度低,店家没有换的动力;二来品牌大多和终端门店签署长期协议,店招替换成本相对较高。

在校园周边铺设样板店的同时,晨光在2006年还以大篷车的方式在农村市场展开深度分销,已经在中国90%以上的县城进行了超过一万场推广活动,后来又以“晨光小篷车”的方式,在中国70%以上的县城进行了超过五万场推广。

晨光大篷车和小篷车

这段“样板店”和“大篷车”的故事是晨光2008年以前渠道建设的主角,在那之后的关键词得看“金字塔”。

02、管渠道

当抢占校园周边店已初显成效后,晨光开始对店内的产品占比有了进一步的要求,随后开启对零售终端的分类管理。

晨光目前的零售终端可分为:标准样板店、高级样板店、加盟店。另有只卖晨光货的批发4S店。数量上,标准样板店在8万余零售终端里占比超一半,但加盟店增长较快。

晨光文具的终端分类,华创证券

标准样板店的晨光产品销售数量一般要求在265款以上,高级样板店在370款以上,这一数据到了加盟店则是1000款以上。排他要求上,标准样板店无强制要求,高级样板店在部分品类上有要求,加盟店则在相同或类似精品上要求店铺只售晨光产品。同时,晨光给予加盟店的服务更多,但经销商需要支付加盟费。

晨光创始人陈湖雄在采访中曾讲过,当年规范渠道时,起初很多经销商认为晨光的做法属于砍了自己的财路,不愿意合作。晨光先花了一年时间做宣传工作,从中选择沟通效率高的经销商来合作,并建立起“伙伴金字塔”模式[4]。

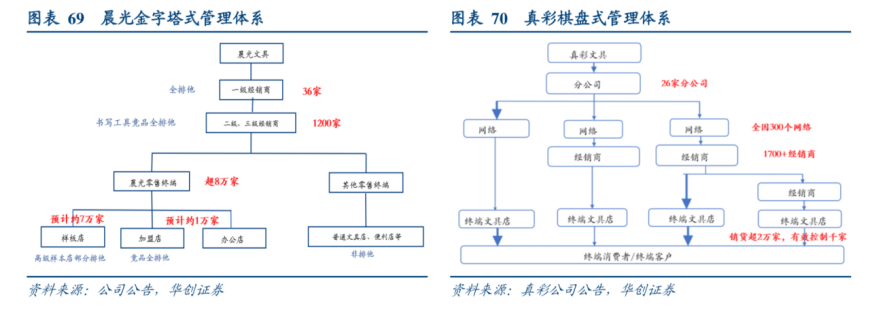

位于金字塔顶端的晨光只需对接36个一级经销商,由他们再去对接1200家二、三级经销商,直至8万余家零售终端。

晨光的金字塔与真彩的棋盘模式比较,华创证券

正是靠着金字塔模式,晨光的渠道铺设才能抢赢竞争对手,原因有二:商品流转效率更高+控费能力更强。

将校园周边店改造为样板店至关重要,但晨光“挂门头、供货架、辅培训”的方法,抄起来也很容易。竞争对手真彩不是没这么做,而是做得没晨光快。棋盘模式的真彩下辖26家分公司,管理全国300个区域,分公司既要对接终端门店,又要对接经销商,渠道周转效率不如“层层深入”的晨光。

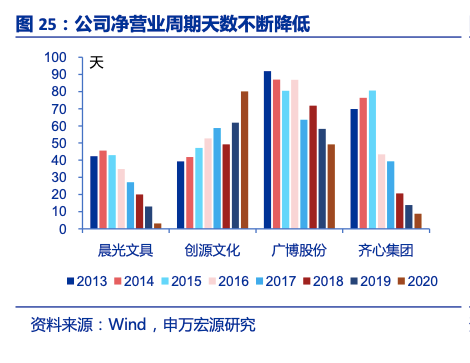

叠加物流系统升级,晨光在2020年的净营业周期天数已降至5天内,这意味着晨光从采购原材料进行生产、到销售产品、再到最后收回现金的整个过程所需要的天数不到5天。

晨光净营业周期天数的同业比较,申万宏源

晨光的金字塔模式还要求“层层投入”,经销商的日常运营费用自理,经销商之间的运输费用也自理,且晨光和一级经销商之间的运费也由经销商承担,晨光以销售折扣的方式予以补贴。反观真彩,它的26家分公司既需要对经销商负责,也需要对终端门店负责,人工需求更多,对应的渠道开发费用和运输费用也更高[3]。

2011-2013年间,晨光和真彩的毛利率接近,均有27%左右。但在金字塔模式下,晨光实现了平均11%的净利率,真彩却不足5%。其中,晨光的销售费用率维持在6%-8%,真彩则要11%-13%。

但金字塔模式并非*,由于中间环节更多,经销商的毛利率其实更低。因此,金字塔模式要行之有效,必需辅以相应措施确保经销商的利益,晨光的做法有三:

1)区域*代理模式激发经销商主观能动性

晨光在每一个区域市场只培育*的渠道商(合作伙伴),晨光一二三级经销商是各自区域*的经销商,这个区域所产生的收益都由这个经销商享受[3]。

2)“零窜货”

窜货,即经销商跨过自身覆盖的销售区域去卖货。这也是环节众多的经销模式里最令人头疼的一大难题。

晨光要求经销商签署反窜货公约,把全国经销商按照窜货程度的不同进行分类管理。有一个湖北经销商将3000块的货卖到了重庆,被晨光罚款了30多万元,这事儿还被晨光当成了反面教材,在全公司上下进行了一番检讨[5]。

3)“标准化价格体系”确保各级经销商稳定收益

晨光对二三级经销商提货及批发价格标准进行统一管理,确保各级经销商稳定收益,而终端零售价不做限制。

结果是,真彩曾靠技术启幕国产文具品牌化,晨光则靠渠道弯道超车。两家公司都于2014年递交了IPO申请,只是业绩不佳的真彩于2016年8月终止IPO审核,而晨光如今坐拥近600亿市值。

03、新业务

现在,晨光也不只是驻守校门口的晨光了。

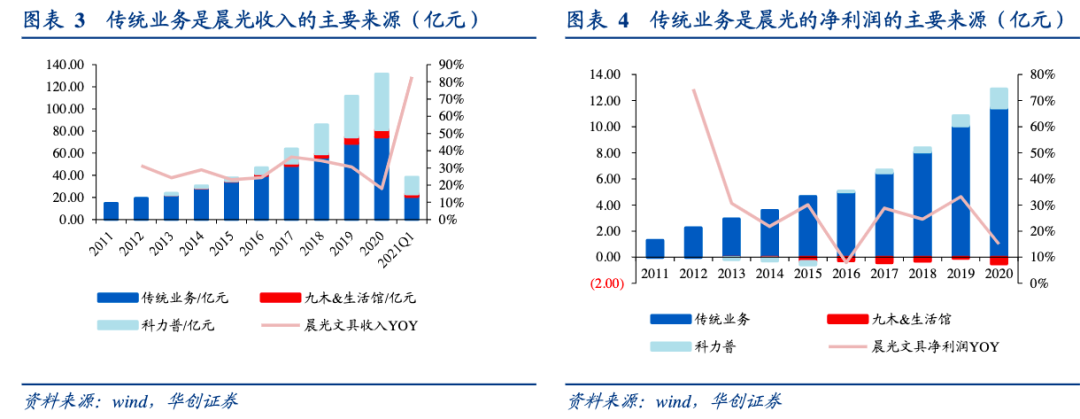

晨光如今的业务分为两大类:以传统线下渠道销售为主的“传统业务”和“新业务”,后者又可细分为:晨光科力普(TOB办公集采)、晨光生活馆和九木杂物社(精品文创的零售大店)、晨光科技(天猫和京东为主的线上渠道)。

2020年,晨光的传统业务收入占总收入的57%,占比最高但逐年下降;第二大收入来源属晨光科力普,当年占比38%,且该业务已在2016年扭亏为盈;晨光生活馆和九木杂物社当年贡献近5%的收入,但这项业务仍连年亏损。

传统业务占比最高,科力普增长迅速,华创证券

晨光布局新业务的初衷是如外界讲的“学业无纸化”吗?

国盛证券通过统计2000年-2017年,4个一线、15个准一线、30个二线城市的出生人口,测算得到各线城市K12适龄人口分别有500/1400/1900万人,并得到三四五线城市适龄人口达1.7亿人,占比81.5%[7]。

“学生现以iPad+pencil为标配,笔和纸出现的次数越来越少”,这样的观点显然不符合我国学生更多分布在低线城市的事实,近一万元的高级配置不是绝大多数家庭能选的。

“学业无纸化”对晨光的打击稍显薄弱,但学生数量会减少却是事实。

根据华创证券的测算结果来看,2019-2023年间,我国中小学生人数仍处于增长态势,但受到2018年低出生人数的影响,中小学生数量会在2024年开始下降[3]。

若把目标人群缩减到学业压力*的高三人群上,2018年的低出生人口数影响要到2036年才能反映到高考适龄人口中,所以2035年前的高考适龄人口仍是持续增长的趋势[6],随后会开始下降。

晨光可以逐渐提升高中校园店的渠道占比和产品数量,来应对小学人数规模更早缩减的挑战,以及从靠数量向靠同店收入增长转变,但以校园店为主要渠道的传统文具零售,十几年后会面临销量触顶也是事实。

2012年,晨光科力普上线,一家主做办公集采的电商平台,从赚学生的钱到赚企业的钱拓展。

我国大办公用品市场的特征是,需求端超万亿规模、头部效应显著,不到1000家的头部客户贡献了整个办公用品市场采购规模的一半;供给端则是数量多、规模小、集中度低,截至2020年底,CR3不到2%。产业链上下游企业超过10万家,能上十亿级别的只有得力、晨光科力普、齐心集团等。

在头部客户中,政府机构、央企等占比不小,我国陆续出台的“阳光采购”政策将采购权从地方集中到集团总部,侧面提高了办公集采行业的进入门槛,益于行业集中度提升,利于晨光这样的头部企业。

过去几年,晨光科力普的收入基本保持翻倍速度扩张,2020年撑起了晨光近4成营收,净利润率提升至2.9%,未来需要从粗放扩张转向质量扩张,提升盈利能力。

那“办公无纸化”会对晨光科力普业务影响几何?

办公无纸化能进行到什么程度目前难以量化,但确定的是,晨光做办公业务又不是只卖纸和笔。

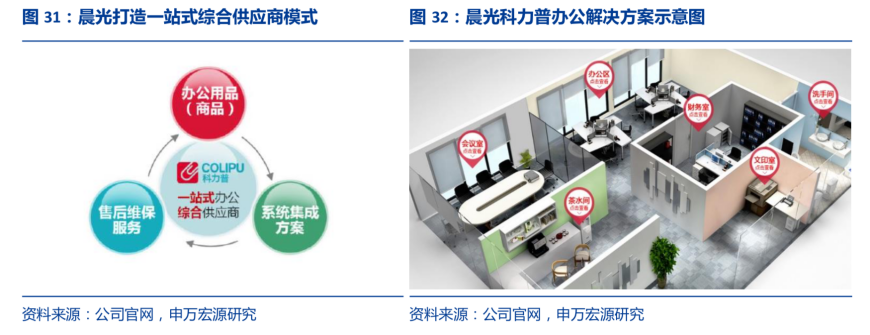

简单来说,科力普就像是一个办公用品版本的京东。除了直接销售产品外,它还包括个性化电商采购平台接入口、下单方式、落地服务等多项业务,是一个直连客户和厂商的一站式综合供应商。而在产品方面,晨光科力普涵盖了12大产品类别,从纸笔到电脑配件,从办公电器到商务礼品,SKU高达3万多个。

晨光科力普业务,申万宏源

04、尾声

2019年6月11日,小米推出了一款名为“巨能写”的中性笔,称其书写量1支能顶普通笔的4支,写到圆周率小数点后178022位,1支“巨能写”才会没墨。价格也不贵,1支不到1块钱。

4年前,小米还发布过一款带USB接口的插线板,只要49元,相比同类产品有10-15元的优势。

文具和插线板所在的市场同为“蚂蚁市场”,需求不小但供应极多,小米一度想用“极简的设计+性价比”打入这两个市场。

结果是,2018年小米插线板卖了482万个,跟公牛每年3亿个插线板的销量相比,差距在两个数量级的水平;中性笔这边,截至2020年12月31日,小米巨能写全平台销量突破1亿支,连起来的总长度可绕地球1圈多,而晨光2019年卖出的23亿支笔,连起来可绕地球8圈半。

文具和插线板这样的及时消费品,制胜关键在于渠道,前者有晨光文具,后者有公牛集团。

但公牛从卖插线板、墙壁开关,到卖LED照明、数码配件,“23年积累”的广告语和渠道都能复用,消费者买的是放心,不是身份。

卖文具的晨光就麻烦了,文具可有低端与高端之分,高端产品得用高端渠道来配,原有的校边店渠道想卖158元/盒的手帐礼盒可不容易,所以晨光的九木杂物社都开在核心商圈的优质购物中心。

只是消费品行业从来都是“由俭入奢难”,交着高店租的晨光还未见精品文创的盈利。

参考资料

[1] 凭一支笔,晨光能撬动万亿办公市场吗?亿欧网

[2] 精细化零售运营能力,打造文具领航品牌,申万宏源

[3] 线下渠道铸就护城河,文创巨头强者恒强,华创证券

[4] 晨光文具:渠道大亨,创业邦

[5] 一个文具品牌如何造就上万个老板?复旦商业知识

[6]出生人口下降对学生数量的影响?国金证券

[7]人口代际、课外培训与渠道下沉,国盛证券

【本文由投资界合作伙伴微信公众号:远川商业评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。