“连续破万,我们做到了!”

11月初,公布交付量时,小鹏的捷报瞬间席卷社交平台。

与此同时,理想ONE量产实现10万辆,向100万辆迈进的庆祝和展望,也引爆媒体关注。

而和这两家的热闹相比,蔚来表现得“静悄悄”。

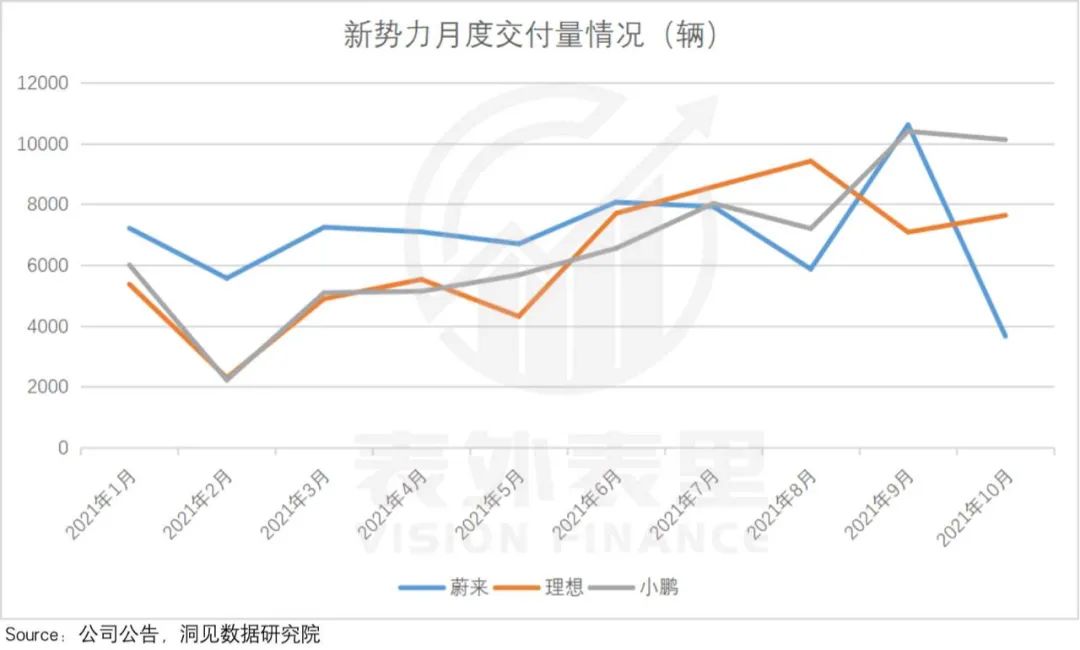

在传统车市销售旺季的10月,蔚来的交付量仅仅实现3667辆。不仅和同行差距巨大,对比自身之前的表现,也属断层。

舆论惊讶之余,不免有担忧蔚来现状和未来的议论声传出。当然,我们也有类似的疑惑。

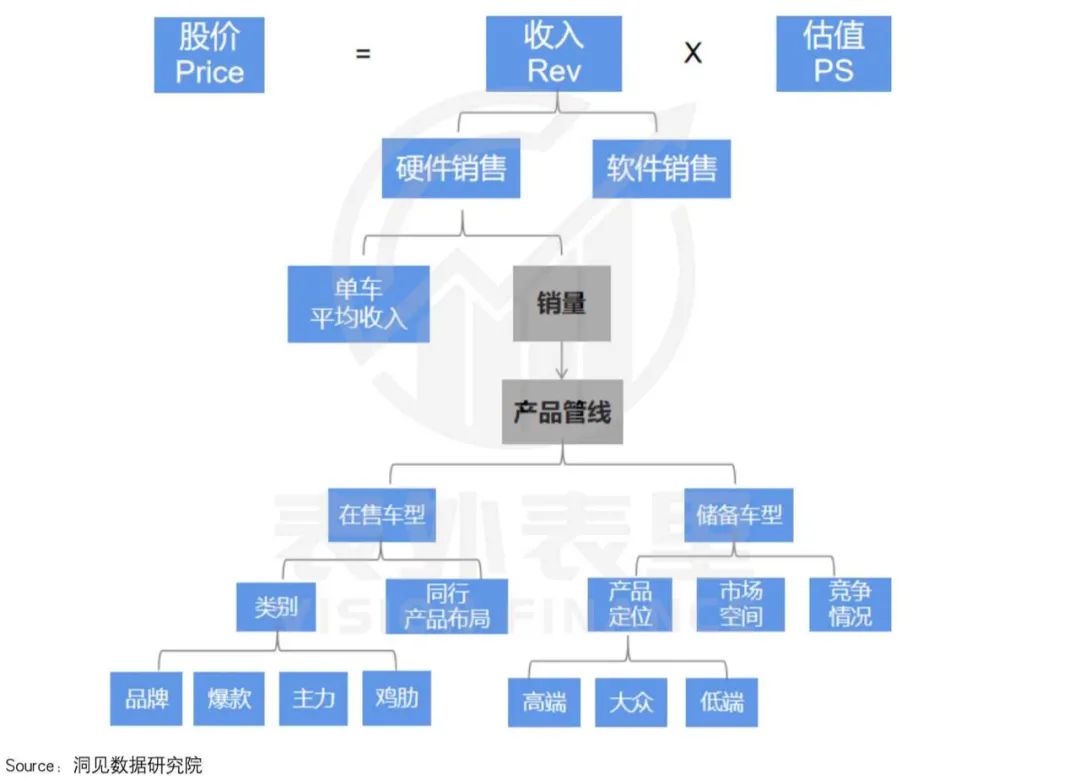

为了弄清楚这一点,本文将以现阶段影响新能源企业估值的核心因素——销量规模为锚定,通过对蔚来产品管线的分析,探讨其兑现可能性。

备注:该估值模型下,软件服务销售部分,由于自动驾驶还处于技术突破阶段,各大企业在技术上的差异更多的是突出卖点,软件服务销售的价值未来才能体现;而企业具体车型的价格变化一般不大,因此销量规模是现阶段影响企业估值的核心驱动因素。

01、交付量暂时“掉队”,产能具想象空间

事实上,蔚来的交付难题,已经持续了小半年:

7月首次被理想和小鹏赶超,8月不只落后理想、小鹏,还被哪吒超过,10月交付量“断崖式”下滑。

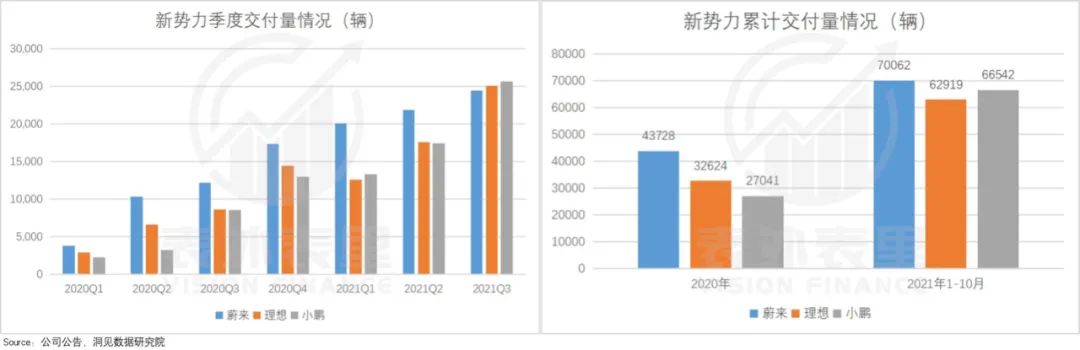

这样的交付动荡下,蔚来的季度交付量,在2021Q3掉到了第三名;年度累计交付量,也被小鹏、理想追至身前。

那么,交付量已然“掉队”的蔚来,是否要就此地位不保了呢?这要从导致蔚来交付不利的原因——宏观环境因素和自身策略影响说起。

就宏观环境而言,今年以来,整个行业都笼罩在“芯荒”阴影下。

据AutoForecast Solutions数据,截至今年9月底,缺芯造成全球汽车市场,累计减产量达到893.4万辆,中国市场累计减产181.4万辆,占总量的20.3%。

而为了完成交付,传统燃油车以及新势力都开启减配交付模式:

·奔驰10月初宣布,由于芯片不足,不再保证为全部新车提供全线配置。

·10月~11月交付的理想ONE,只能配备三颗雷达,剩下两颗会在春节期间补齐。

·由于雷达芯片严重缺货,小鹏有可能会先交付缺少毫米波雷达的车型(包括小鹏P5)。

不过,这种情况在第四季度已有好转。

随着疫情恢复,马来西亚芯片供应商博世宣布了扩产消息。博世中国总裁陈玉东表示:9、10月份芯片供给情况有好转,满足率从此前的20%,达到近50%。到明年芯片供应满足率,会恢复到今年上半年以前的情况。

在蔚来2021Q3电话会议里,也提到了改善情况:目前的芯片供应比Q3要好,但仍面临挑战。

当然,缺芯不足以解释蔚来10月交付量的大倒退,毕竟7、8月供给最紧张时,交付下滑也没这么离谱。

蔚来官方对此的解释是:10月因为工厂产线升级改造,只有10天的产量。

这里的工厂指的是蔚来江淮工厂,升级的目的,是为新车型导入和产能提升做好准备。

而据2021Q3电话会议,升级后的江淮NIO工厂,再加上将在2022Q3正式投产的二工厂NEOPARK合肥厂,可推动蔚来实现*年产能60万辆。

与之相比,同阶段理想的预期总产能仅为45万辆,小鹏为45-50万辆。

综上来看,虽然蔚来的交付量出现掉队,但这可能只是暂时的。随着芯片问题改善,产能改造阶段性完成,蔚来在交付量上,*空间想象力。

不过,车作为高阶功能消费品,不是厂家生产出来,用户就会买单的。而蔚来2021年已一整年都没有新车型交付,这不免让人好奇,其储备车型是否能匹配产能供给?

02、新的一轮产品周期,确定性如何?

在2021Q2季度的电话会议上,蔚来管理层披露了其在新产品方面的规划,具体为:

·2022年,计划交付三款基于NIO技术平台2.0的新产品,包括ET7;

·2022年,会发布一款价格*的车型,但NIO本身不会发布太便宜的车型;

·未来会通过一个新品牌,进入到大众市场。

这个规划包含着两个使力方向:一、在高端领域,把产品做“精”;二、从高价到低价,产品线全面铺排。

那么,其目前在这两块出的牌抗打吗?我们来一一分析。

ET7竞争优势抗打,但存在交付不确定性

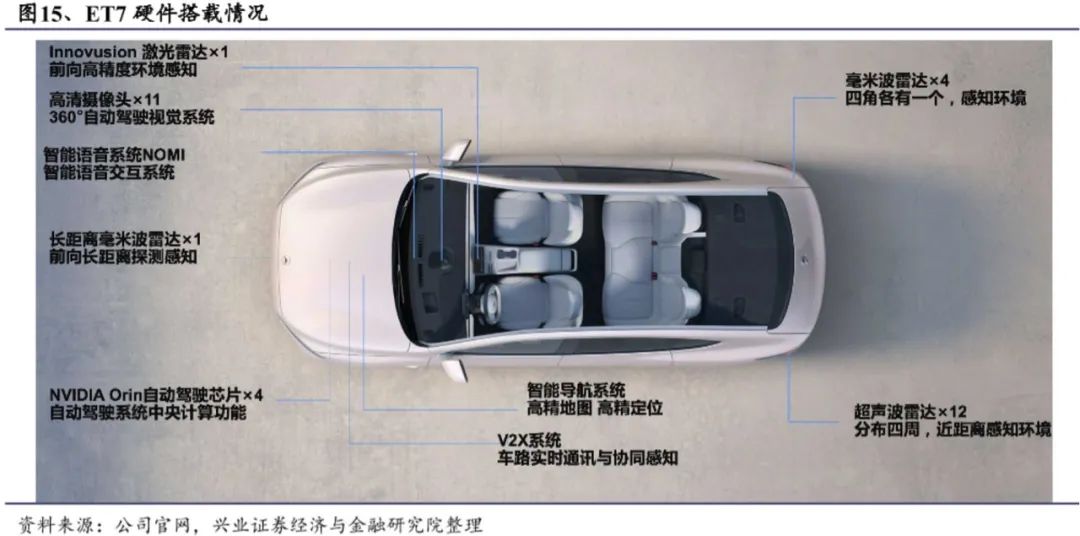

在高端新车型的布局中,蔚来押的是今年1月发布的ET7。

作为蔚来第二代平台(NT2.0)的*款车,同时也是蔚来的*款轿车(之前发布的三款车型都是SUV),ET7的量产落地,对蔚来意义重大。

目前,就技术、设计以及商业模式上看,ET7颇有竞争力。

其外观设计,获得了2021年红点奖“产品设计奖”;而针对NAD(蔚来自动驾驶)的ADaaS(自动驾驶即服务),推出的服务订阅模式(即NAD的完整功能将采用“按月开通、按月付费”,每月680元),可降低用户购买软件服务的门槛。

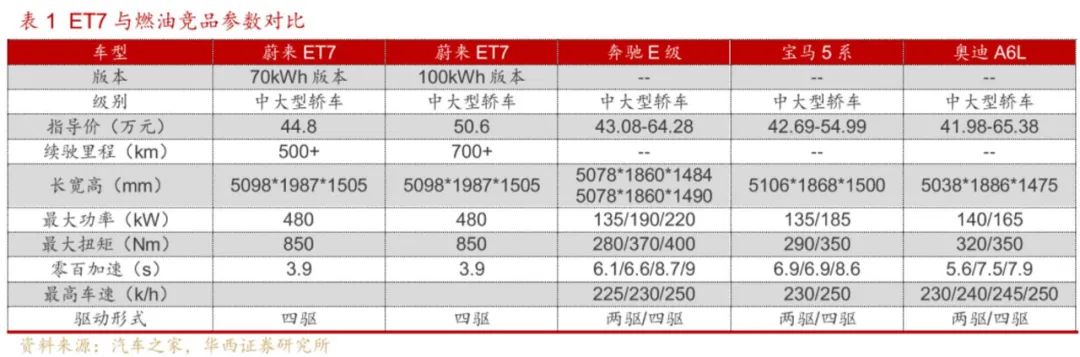

也由此,ET7的价格定位,对标的是BBA的宝马5系、奔驰E级、奥迪A6。

甚至蔚来还表示:短期看蔚来的竞争对手是BBA(宝马、奔驰、奥迪)燃油车,更长期的竞争对手可能是苹果。

这虽然有些碰瓷,但也并非无一争之力。

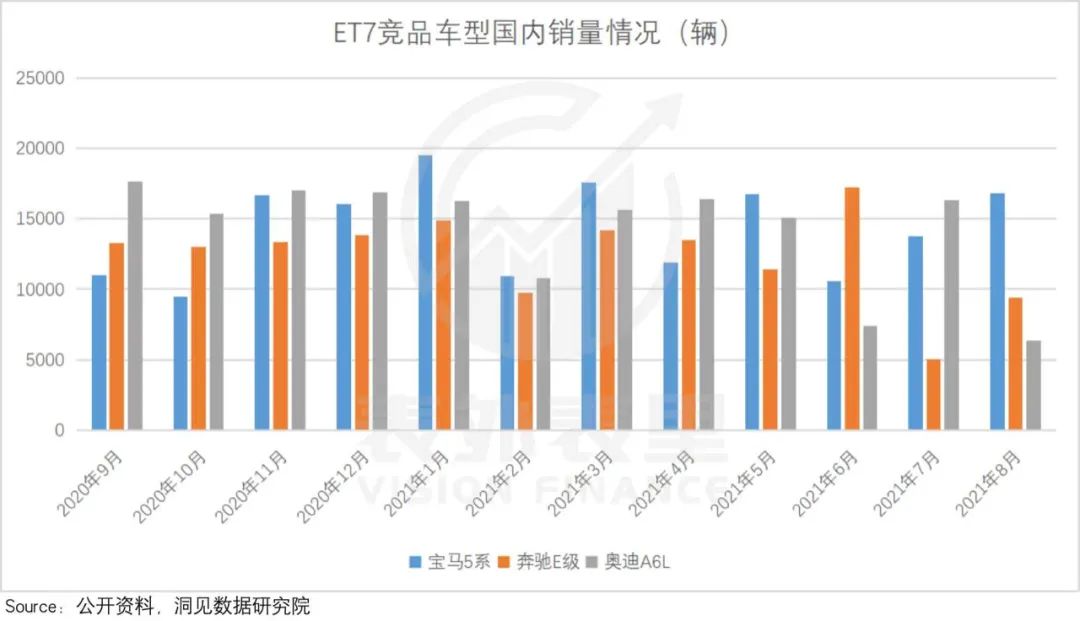

从BBA这三款车型的月销量来看,这个价位的车,月销售空间在1万辆左右,蔚来只要抢到就是赚到。

那么,蔚来能不能抢到,又如何抢呢?

李斌表示,蔚来在用车成本和服务上,具有相对较大的竞争优势,依据是:

虽然ET7的售价比宝马5系高,但如果采用BaaS(电池租用服务)方案,补贴前售价直接拉到37.8万。

同时,因为蔚来的免费换电服务,ET7的用车成本也更低。

以宝马5系的宝马530li为例,我们粗略计算,该车平均百公里油耗为10.5升左右,年行驶里程按20000km计算,油价按8元计,那么一年下来油耗花费为20000÷100×10.5×8=16800元。

而续航500km版本的ET7,按每个月享有4次免费换电的权益,一年下来可以免费获得的行驶里程=4*12*5000=24000km。

如此来看,蔚来一年可以给用户省16800元的油费。

当然,有人会质疑,这是拿电动车的特有优势和燃油车打,有点没道理。那再来看看它们在同一纬度(电动车领域)上的PK。

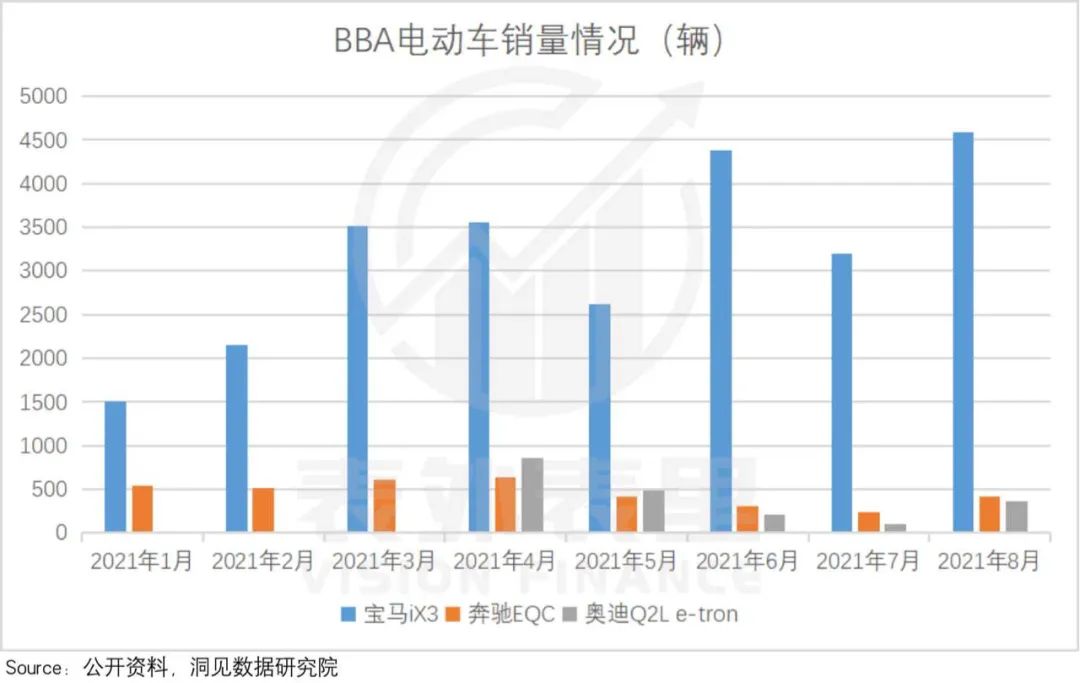

如下图,今年以来BBA 的电动车销量,都有些不尽人意。其中,宝马iX3销量相对更好,是大幅度降价的结果。

对于这样的情况,传统车企们似乎也没有什么改变现状的意思。

比如,据Forbes报道,宝马研发总监弗罗里希(Klaus Froelich)曾表示:没有消费者对纯电动汽车有需求。一个也没有。是监管机构对纯电动汽车有要求。

而市场空间得到验证、竞争力抗打的ET7,据2021Q3电话会议,量产将按计划进行——预计春节前后将在展厅展示实车,之后开始交付。

不过,其能否按时量产,却需要打个问号。

目前,新能源车企都在重砸研发,投钱招人买设备,技术迭代速度越来越快,蔚来若想将ET7的技术优势明显展出,就需要尽快交付。

但蔚来却传达出一种交付比较困难的感觉:

·ET7在发布后一年,才能交付,以往车型经NIO Day发布后,半年左右即可交付。

·因为很多功能和配置都是*应用,量产难度较大。

分析完高端领域的布局,我们再看看产品线广度上的铺排情况如何。

价格区间下探实现覆盖,赛道竞争压力不小

就梳理情况看,产品广度上打头阵的,是官方在2021Q2电话会议里提到的,NIO品牌里价位*的车型。

据市场猜测,该车或被命名为ET5,售价或在30万以内。

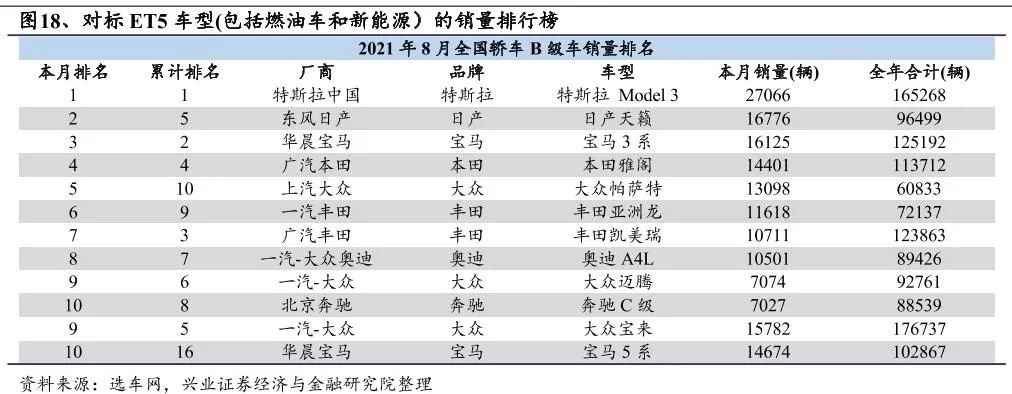

目前可知的信息是,ET5也将搭载最新NT2.0系统,交付时间预计在2022年下半年,其对标车型和市场如下:

除“遮遮掩掩”的ET5之外,蔚来还将通过新建一个大众品牌,进行更低一级的下探。

据官方说法,大众品牌与蔚来的关系,就相当于大众之于奥迪,丰田之于雷克萨斯。

目前,关于大众品牌的核心团队已配齐。据36氪消息,前WeWork大中华区总经理艾铁成加盟蔚来,出任战略新业务副总裁。

蔚来在2021Q2电话会议里有提到,其产品研发周期平均在2年,加上首次量产1年左右的等待时间,可粗略推算出,这个大众品牌或许会在2024年交付。

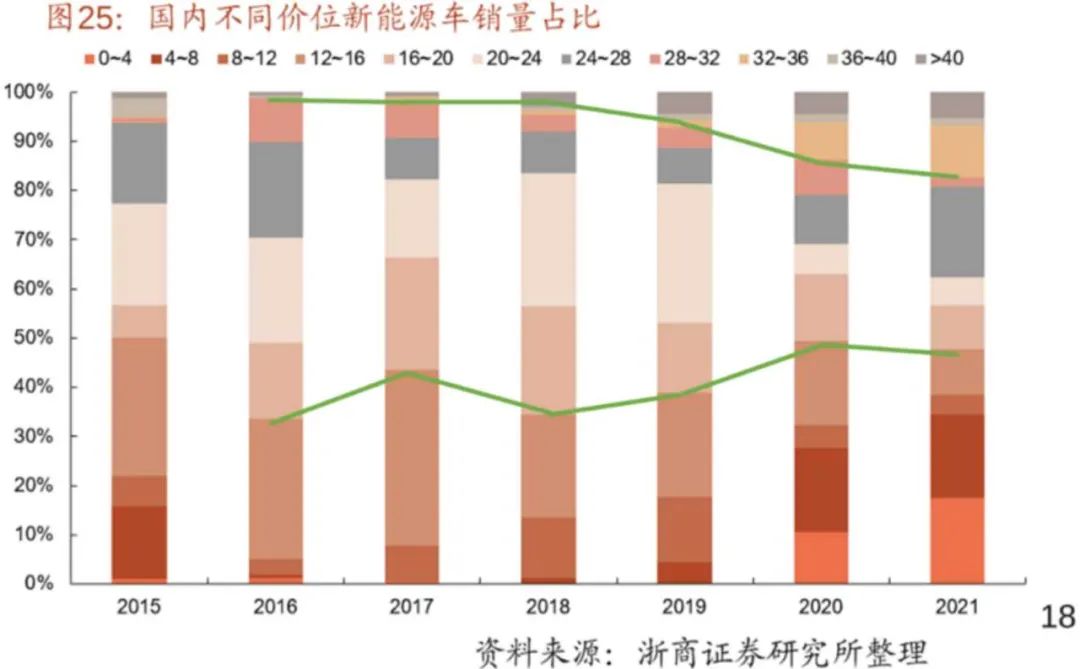

如此一来,蔚来的产品线基本覆盖了销售率最高的价格区间(15-30万)。

然而销售率高,通常也意味着竞争激烈或即将有很多竞争者涌入。

目前来看,该价格区间,已经被大部分新能源车企覆盖或计划覆盖,同时该区间的销量占比近几年是收窄的。新进入者,或将面临销量和毛利上的压力。

更何况,上述说过蔚来下探市场的车型,最快可能2024年上市,届时不仅错过了时机,可能还会正面撞上“性价比*”小米。

雷军现在造车决心高昂:未来十年,我们将在此项目投入100亿美元,首期投入100亿人民币。

这个投入额度,已经超过了理想和小鹏。一旦实现落地,新能源汽车格局将变得微妙。

由上来看,ET7精耕高端市场,虽然*竞争优势,但产能落地存在不确定性;而铺排ET5和大众品牌,价格区间下探,在赛道竞争上阻力颇大。

这样的情况下,如何尽早跑通这两条线,实现规模效应,是蔚来的当务之急。

但模式跑通之后,蔚来可能还会面临一个极为棘手的问题——*的服务体验,难以兼容所有产品线。

03、产品布局与*服务,恐难以兼容

通过*的服务满足客户需求,来提升口碑,进一步转化为销售订单,是蔚来的“销售路径”。虽然*的服务,需要大量投入。

比如,蔚来重投入的“牛屋”(NIO house),一直以来都是入不敷出的状态,但管理层认为:

*、它帮助我们将客户转换为订单,加速其有效利用,提高品牌知名度;第二、蔚来中心体现了品牌的存在感,持续增加的品牌交流长期来看是有益的;第三、蔚来中心对用户系统和用户社区是很重要的。

这种“傻傻地对用户好”的做法,确实回报丰厚。

比如,在蔚来App上,你会看到许多车主发自肺腑地夸奖蔚来。甚至他们会像“饭圈”为“哥哥”打榜那样,互相接力,自费进行大楼显示屏宣传应援,帮蔚来打广告。

而2019Q4蔚来生死攸关,现金储备不过10亿人民币时,8000多位车主冒着未来没有售后的风险,付款提车,给蔚来“送”去30多亿现金。

这些都让蔚来确信,做用户服务的价值。

据蔚来2021Q3电话会议,这样的投入还会继续,目前新进入者众多、竞争日趋激烈的情况下,正是需要大投入的阶段。

然而现在的问题是,随着蔚来产品线的下探,用户市场需求,发生了变化。如果仍然按之前用户价值体系的打造方式,可能会适得其反。

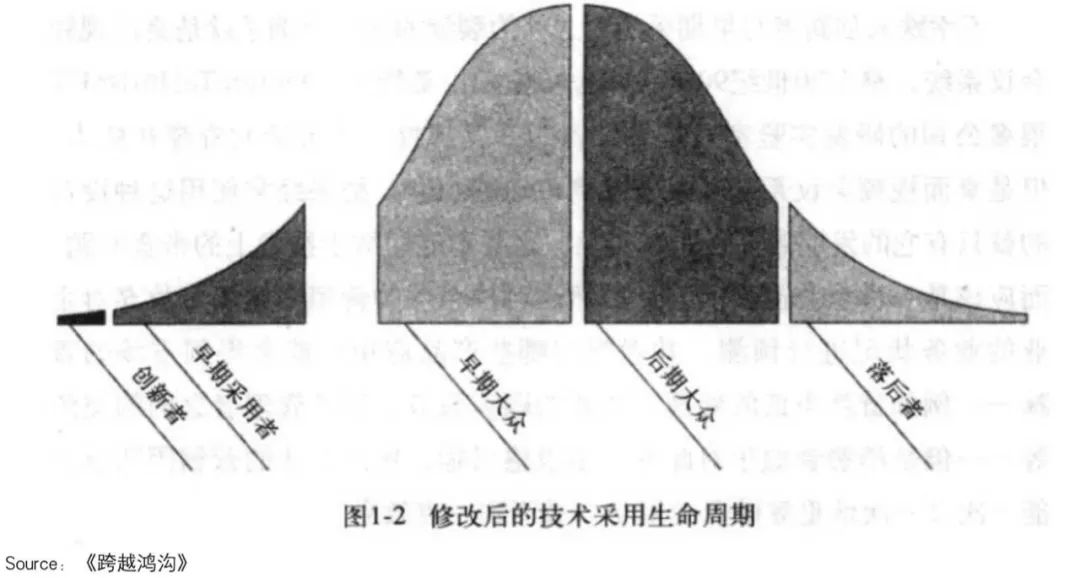

这里,我们引入“跨越鸿沟”模型,来进行理解阐述(如下图)。

2015年成立之后,蔚来利用其*EP9超级跑车,赢得的*批用户,即是“创新者”。之后靠ES8、ES6、EC6等高端车型,吸引的用户,属于“早期采用者”。

这两类用户都是高端车主,平均年龄35岁以上,多为企业主。他们不在乎钱,要的是良好使用体验和阶层象征,而蔚来正好提供了这样一个的*样板。

李斌曾表示:如果你购买了一辆蔚来汽车,那你不仅仅是在买一辆车,而是在购买一张通往新生活方式的门票。

并通过蔚来App、蔚来体验中心(牛屋)、NIO Day等线上、线下多个平台,为车主们提供社交场所和情感共振的机会。

有蔚来车主表示,自己所有的日常生活,几乎都和蔚来有关。“我经常整天都泡在牛屋里,还参加过蔚来组织的各类活动,丙烯画画、品酒会、搏击操、攀岩......”

供需契合,才有了蔚来用户极高的品牌认同感。

但现在,蔚来产品线下探,相当于向“早期大众”类用户发出了邀请。这类用户呈现年轻化趋势,他们的购买动机在于实用功能能否被满足,追求的是一定价格区间的*性价比。

而蔚来提供的*用户服务,并不匹配他们的需求。

与此同时,蔚来的下探行为本身,可能会让追求身份认同感的高端车主,体验下降。

比如,曾有特斯拉高端车车主,因特斯拉推出30万级别的Model 3,转而投奔蔚来,“我不希望我买到的车,未来几年里大街上随处可见。”

由此来看,只靠*用户服务的核心优势,蔚来很难跨越用户圈层的鸿沟。

小结

近几个月,蔚来深陷交付量困境,造车新势力排行从“蔚小理”变成“小理蔚”,市场难免担忧。但事实上,交付量掉队只是短期问题,且随着芯片供给改善、工厂升级改造完成,一定程度上已实现困境反转。

与之相比,在新一轮产品周期中,如何尽早将ET7以及价格下探的产品线,产能交付落地,才是当务之急。

然而这两块各有各的掣肘,同时蔚来产品下探的布局,可能面临难以跨越高端车主与大众车主鸿沟的问题。

这些,让蔚来的未来有点难。

【本文由投资界合作伙伴微信公众号:表外表里授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。