截至2021年三季度末,伯克希尔·哈撒韦公司账上的现金储备规模已经达到1492亿美元。

媒体纷纷惊呼“巴菲特手握千亿美元历史最高”、“巴菲特手握万亿人民币无股可买”。

根据2021年公布的伯克希尔·哈撒韦(NYSE:BRK.A)三季度上市公司持仓,巴菲特在整个2021年一直在卖出股票:一季度净卖出39亿美元,二季度净卖出11亿美元,三季度卖出19亿美元。

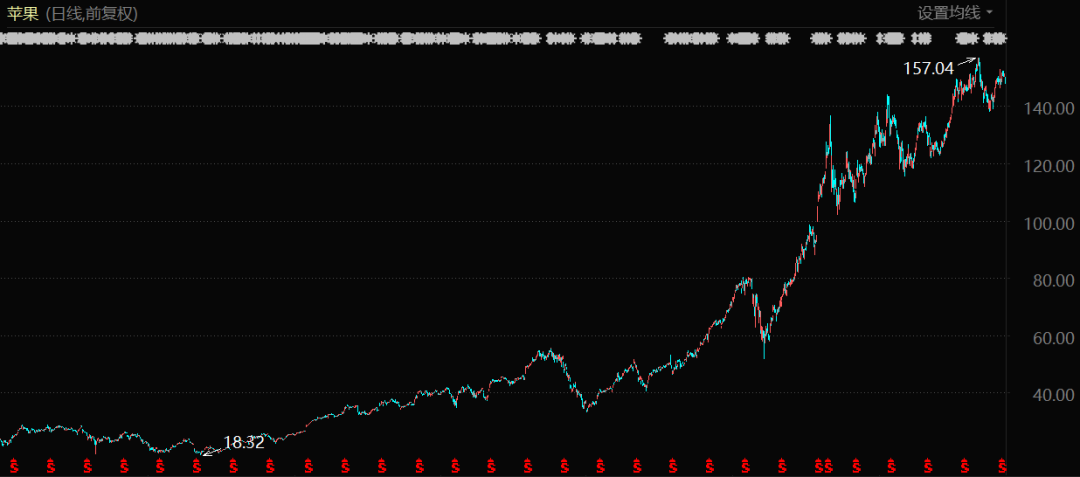

整个三季度,巴菲特只在雪佛龙一家公司上进行了30亿美元的加仓动作——这意味着巴菲特押注全球石油价格将会维持在较高的位置上,认为石油公司具备了更佳的投资价值。

具体到雪佛龙身上,在国际石油价格维持在60美元以上时,投资者将获得超额的投资回报,并确保大量可供投资新能源的资金。

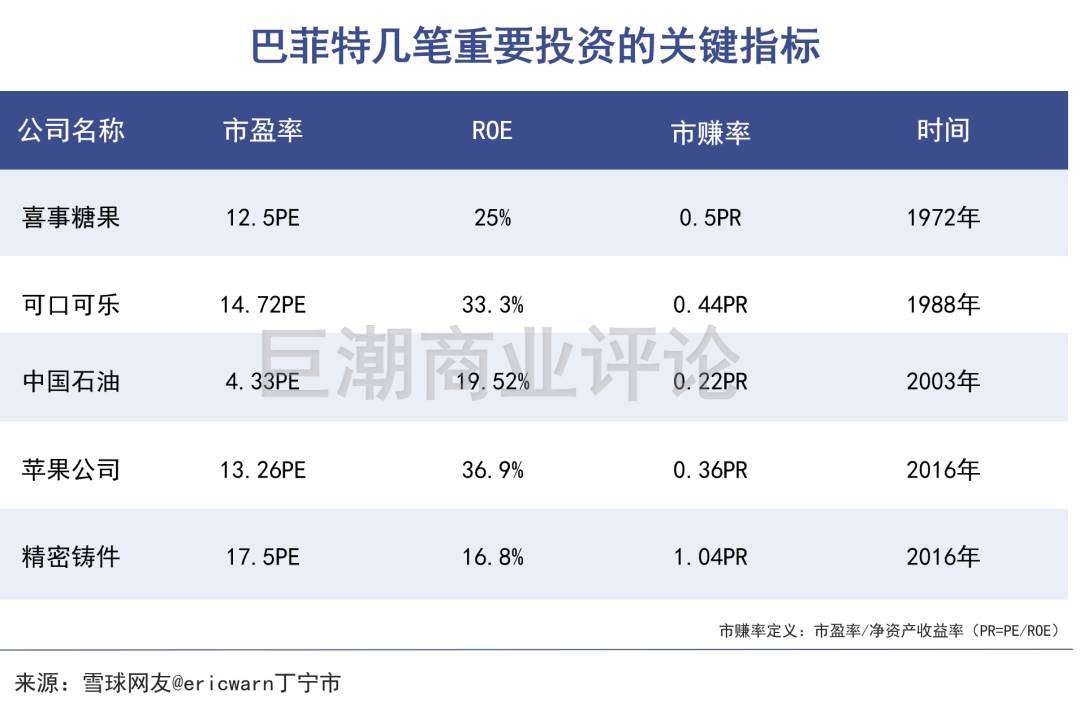

巴菲特上一次进行成功的超大规模投资,已经是2016年-2018年之间对苹果的投资,累计对苹果投资下注约350亿元,并将其视为保险、铁路之外的第三大核心业务。

此后多年,巴菲特进行*规模的投资,就是回购伯克希尔·哈撒韦自己。

全球资本市场对于巴菲特持有大额现金都有一种显而易见的恐惧,因为这可能意味着他对市场未来表现存在不良判断。

但巴菲特在投资方面的保守已经持续多年。在这段时间里,美股崩盘暴跌的情况迟迟没有出现。相反,2015-2021年成了一场历史级的牛市。

01、四笔输了三笔

巴菲特变得“自闭”之前,也曾经花钱如流水。

全球资本市场股价、估值的持续上涨,让巴菲特失去了继续买入的动力,这个过程已经从2015年持续至今。

在那一年,巴菲特完成了自己一生中规模*的单笔投资下注——对精密铸件公司高达370亿美元的收购。

当时对这家公司的投资,几乎符合巴菲特对好公司的所有定义:高经营门槛,强客户黏性,稳竞争格局,贵估值价格。

巴菲特甘愿为这家企业付出了较高的价格(制造业17.5倍市盈率),甚至高于同一时期苹果的估值水平(13.26倍市盈率)。

同样是在2016年,巴菲特判断航空股迎来了前所未有的投资机遇,并开始无差别投资美国主要的四家航空公司——美国航空、达美航空、西南航空、联合航空,并在此后不断增持,直到疫情爆发。

也就是说,实际上在巴菲特变得“自闭”之前,也曾经花钱如流水。在2016年前后就进行了包括苹果、精密铸件、四大航空公司在内的三笔重要投资。如果再算上2015年与3G资本合作收购卡夫食品一案,几项投资花去巴菲特的资金早已超过千亿美元。

苹果股价表现(2015年1月至今)

但五年过去了,这四笔大额投资最终的结果却大相径庭:

对苹果的押注让巴菲特大赚了3倍以上,成为了巴菲特投资生涯的又一个代表作。但在卡夫亨氏上减计了150亿美元,在精密铸件公司上减计了110亿美元,在航空公司上进行了100亿美元以上的投资,最终在疫情发生后割肉离场。

整体上看,2016年左右巴菲特这四笔大额投资,至今加起来已有不菲的盈利。但从胜率上看却并不高——即便是巴菲特,近些年的投资也称不上顺利。

02、抄底周期股

自2020年以来,巴菲特也先后进行了几次大手笔的周期股投资。

重磅、巨额的投资动作变少了,对擅长和喜欢的行业投资也少了。巴菲特近年来投资风格与动作的变化显而易见。

大多数分析者认为,随着美股牛市的持续,上市公司估值不断提升,最终导致巴菲特不愿进行新的大额投资。

实际情况也是如此。从微观的角度看,各个行业的头部企业强者恒强,越来越多的中小型企业失去投资价值;从宏观的角度看,全球无风险利率持续性降低,抬高优质的资产的估值水平。多方面的合力,让那些符合价值投资标准的企业估值变得越来越高。

在这种情况下,符合巴菲特高标准低估值买入原则的企业,已经变得越来越少,尤其是在其更加擅长的消费类领域。

2021年以前大宗商品的熊市中,能源股相对符合巴菲特的标准。因此自2020年以来,巴菲特先后进行了几次大手笔的周期股投资:

2020年7月份,以97亿美元的价格收购天然气公司道明尼(Dominion Energy)旗下的能源管道业务;

2020年三季报开始投资石油公司雪佛龙,并在2021年三季报大举加仓;

2020年9月份,向日本的五家贸易公司共计投资60亿美元。

这些对周期行业的押注,在2020年时并未引起全球资本市场的太多关注,主要是因为当时周期行业的表现实在是太差了:国际石油甚至达到了从未有过的负数价格。巴菲特甚至曾为此公开解释了自己投资石油公司的原因——烯烃类(塑料)仍然存在广泛的市场需求。

雪佛龙股价表现(2009年1月至今)

如今巴菲特在周期行业的投资获得了不菲的收益,但仍没有到达苹果公司那种可以称得上经典战役的程度,即便是2021年的大宗商品已经出现暴涨。

而且整体上看,大宗商品和周期类在巴菲特二级市场总仓位中的占比并不算大。

03、试错甚至失败

巴菲特也在扩展自己的投资思路,这甚至让他看起来不那么“巴菲特”了。

关于价值投资的定义,至今也没有一个标准答案,国内价值投资者也被不断诟病。

巴菲特始终作为价值投资的代表人物始终受到追捧。其最核心的原因就是巴菲特一直在赚钱,国内的价值投资者却不一定。

但不论是国内不赚钱的价值投资者,还是一直在赚钱的巴菲特,都在不约而同地做着同一件事:适应投资新形势的变化。

高领资本和景林资产走苏格兰著名机构Baillie Gifford的路子,积极扩展价值投资半径,去投资科技类成长型企业(甚至是初创型企业),取得了丰厚回报。

高瓴资本对宁德时代的投资、景林资产对新加坡SEA(NYSE:SE)的投资,都是价值投资机构对成长型企业成功投资的典范。

巴菲特也在扩展自己的投资思路,这甚至让他看起来不那么“巴菲特”了:

2018年9月,伯克希尔·哈撒韦公司向印度Paytm的母公司One97 Communications投资3亿美元,当时Paytm的估值达100亿美元,这是巴菲特少有的对科技公司进行上市前投资;

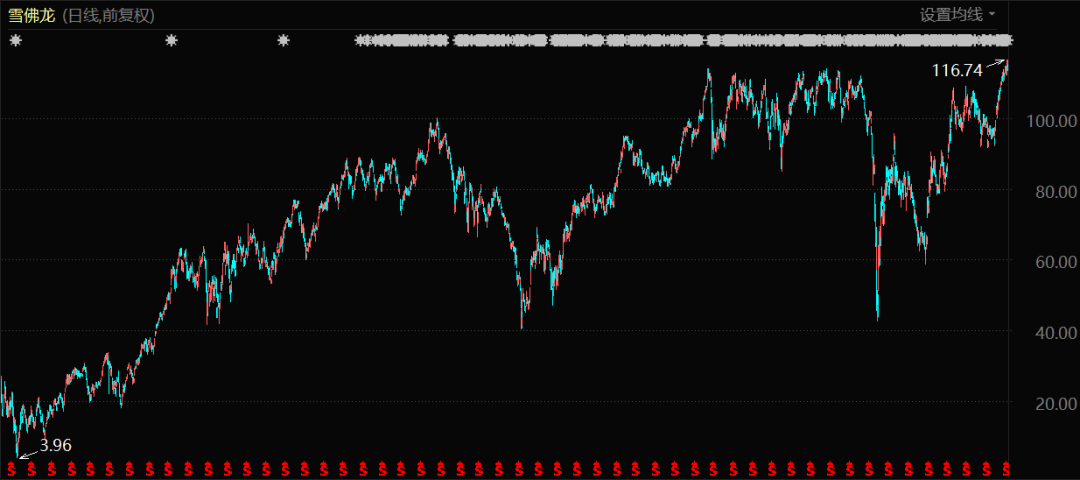

2020年9月,伯克希尔·哈撒韦又罕见地在IPO阶段参与打新,购入云计算公司Snowflake。这家公司的估值早已经远远超过巴菲特日常考虑的范畴,但商业模式又非常符合其对企业内在价值的追求。上市之后一年多的时间里,这家公司因为消化高估值反复震荡,近期突破千亿美元;

Snowflake股价表现(上市至今)

另外几年来巴菲特进行了大量的美国以外的投资部署,除了对日本五大贸易公司、印度Paytm的投注之外,还包括了2016年对德国管道制造商舒尔兹控股(Schulz Holding)的投资。但不幸的是,这家公司用P图的方式欺骗了巴菲特,使其损失了6.43亿欧元;

以及,巴菲特近年对一家名为DC Solar 的未上市太阳能公司进行3.4亿美元的投资,最终被骗。这家公司用移动式太阳能发电机组的新能源、税收减免等概念先后诈骗了10亿美元。

巴菲特对于新型商业模式、跨国投资的尝试,远比人们印象中的要多。

80岁之后的巴菲特一直在突破自己的边界,并适应新时代的投资形势。与普通人一样的是,他也会因此受挫甚至是受骗,但与普通人不同的是,他需要为行驶中的汽车更换四个轮子,万亿美元的伯克希尔·哈撒韦,要在平衡中找到新的方向。

04、写在最后

《老无所依》是乔尔·科恩导演的电影,于2007年上映。在这部电影中,一个冷酷无情的杀手纵横德州,肆意杀戮,但老派的警长对他无能为力。

这部电影的英文名是“No Country for Old Men”,传递出的信息要比“老无所依”更为深刻。在新的环境中新的玩家粉墨登场,打破长时间存在的既有规则,收获利益与名声。而遵守老秩序、传统价值观的“警长们”无所适从。

巴菲特就像电影中那个无能为力的老派警长。大多数时候,他给人的印象是看着报纸、用着不智能的老手机,慢慢悠悠地寻找历史级的投资机会,买入各种消费和金融公司,是那个活在梦幻的、旧时代中的价值投资者。

但真实世界中的巴菲特,正与这个老无所依的时代相抗争,和你我一样。

【本文由投资界合作伙伴微信公众号:巨潮商业评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。