锂不得不提,但“石中榨油,沙里淘金”的生意,是否可持续,关键在于经济指标能否逐渐改善。

2021年即将收官,对于A股投资者而言,在这一年内见证了新能源行业“风光联动”、“拥硅为王”、“白色石油”等现象级投资主线。

新能源行业在A股市场高歌猛进,在场外市场,资本对新能源资源的争夺更为精彩。

近日,两大巨头宁德时代(300750.SZ)、赣锋锂业(002460.SZ)对千禧锂业的争夺终于尘埃落定。历经四个月后,最后时刻,美洲锂业斜刺里杀出,在付出了高达4亿美金的代价后,成功拿下这一标的。

折戟沉沙铁未销,宁德时代马不停蹄,转战“锂三角”之一的阿根廷富锂盐滩。据悉,宁德时代对此勘探布局已久。现实中商战争夺之激烈程度,并不亚于影视小说。

各路资本对锂资源的狂热追逐,其根本原因还是在于锂的紧缺。面对日益增长的需求,锂资源在未来存在着明显缺口,尤其是影响着新能源汽车这个大体量制造业的发展。

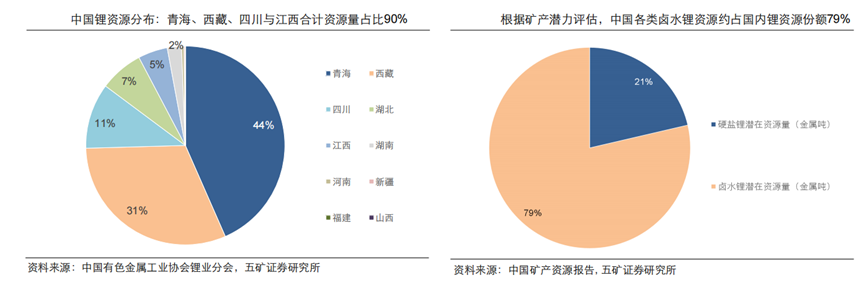

更为关键的是中国的锂资源并不丰厚,高品位的锂矿石十分缺乏。相较而言,中国盐湖资源更为充沛。

但中国的盐湖锂也有一个显著缺点——禀赋较差,镁元素过高。使得工业上需要通过繁杂技术,耗时耗力生产出成品。

故此,盐湖提锂方案一直被认为不经济、不科学、缺乏落地。

那么,锂资源如何纾困,便成为了中国新能源车产业发展*的阻碍。是否存在着替代方案?是否存在着解决提锂问题的技术?

这是本篇报告试图解释的问题。

01 关键指标镁锂比

锂属于有色金属资源,而有色的研究,始终绕不开两个字:供需。

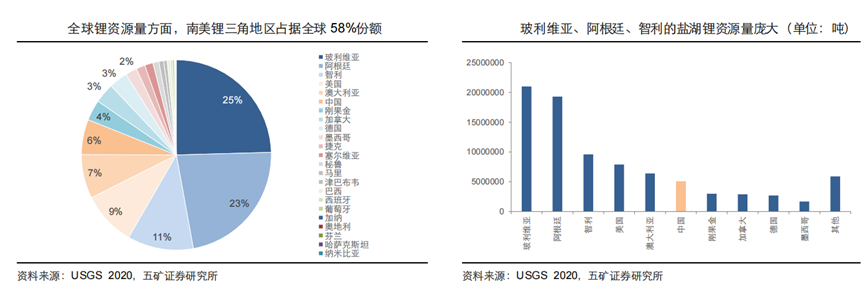

从供给来看,据USGS口径统计,截止2020年全球锂资源的探明矿产储量 2106万吨金属量、折合碳酸锂当量1.12亿吨。

资源分布上来看,南美锂三角区域(玻利维亚、智利、阿根廷)合计占比约58%,美国、澳洲分别占比9%和7%,中国锂资源总量全球第六,占比约6%。显而易见,中国的锂资源储量上并不占据优势。

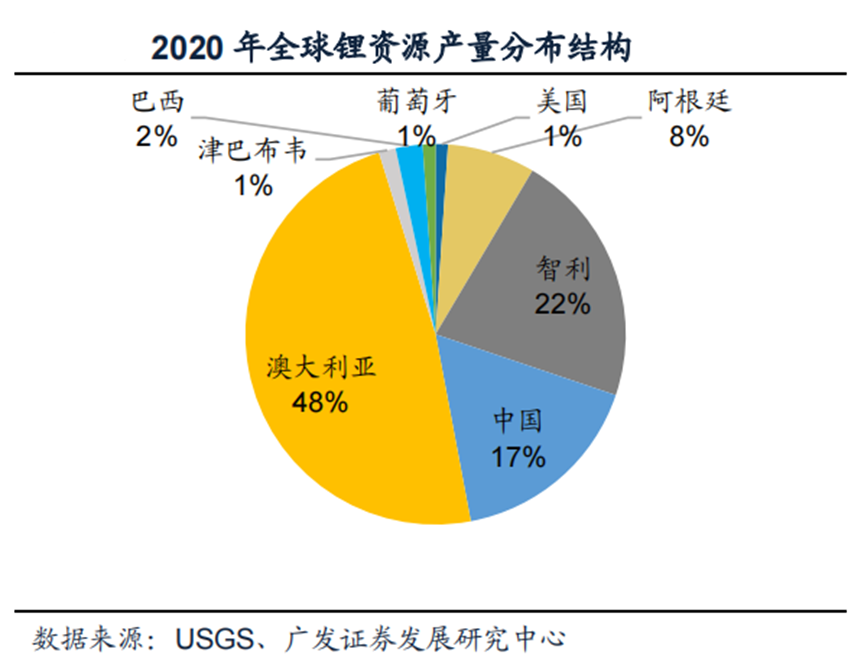

那么,排名靠前的南美锂三角,凭借储量优势成为产量*国,便是顺利成章之事?

实际情况并非如此,2020年,实际产量*的国家是澳大利亚,占比达到48%。可是,观其储量与中国不相上下,远逊于南美锂三角区域。

这意味着,决定锂产量的不仅仅是储量。

通过进一步地分析,发现造成这种背离的原因主要有两个。

其一,是品位(氧化锂的含量)。澳洲矿石的品位普遍在1.4%左右,高于其它地区的矿石品位,Greenbushes的品位甚至可以达到2.10%。因此,澳大利亚锂矿石资源优异,锂产量更高。

其二,矿石提锂工艺较为成熟,易于开发,因此资源利用程度较高。与此相对应的是便是盐湖提离提锂流程和工艺更为复杂,因此锂资源利用程度远低于澳大利亚。显而易见,锂资源的种类决定了产量。

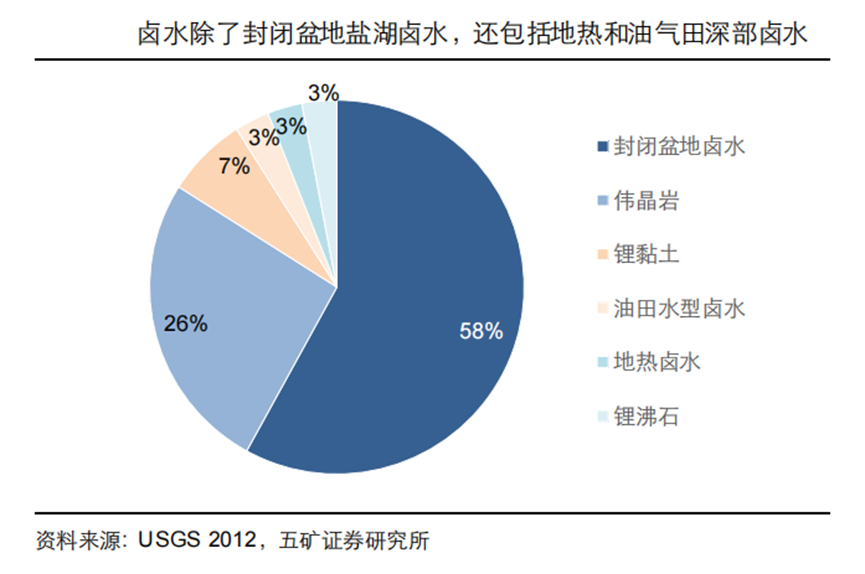

为方便理解,我们大体可以把全球锂资源分为两类,一类是盐湖卤水,一类是锂矿石,前者占据了大概60%的份额。

中国锂资源中盐湖卤水占据的比例更高,接近79%的份额。从地域上来看,青海和西藏占据了大部分的资源。

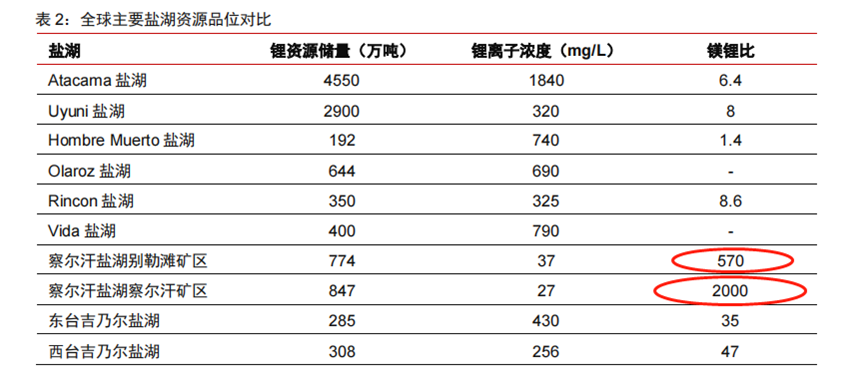

中国的盐湖相对于南美“锂三角”的盐湖资源禀赋更差。从全球盐湖提锂的产业发展来看,最成熟的地区为南美的智利和阿根廷,主要的资源地如 Atacama 盐湖、Hombre Muerto 盐湖等,代表性企业有智利矿业化工(SQM)、美国雅保公司(ALB)等。

中国储量*的察尔汗盐湖镁锂比远远高于南美盐湖,锂离子含量明显低于南美盐湖。

要知道,镁锂比是决定锂资源优劣最核心的指标,而高镁锂比盐湖提锂,是盐湖资源利用的世界性难题。这使得中国盐湖在采用南美成熟的盐田浓缩沉淀法提锂时,分离难度大,锂损失率高,开发成本高。

因此,一直以来,业界对盐湖提锂的态度往往是否定超过肯定,质疑声不绝于耳,有关盐湖提锂到底值不值得开采的争论一直萦绕耳畔。

02 盐湖提锂势在必行

新能源替代是又一次工业革命,从小处着眼,是企业层面的竞争。大格局一面,是国家层面的博弈。

碳中和承载着人类持续发展的使命,新能源车是碳减少的重要一环。与此同时,在国家竞争的层面上,作为最终要的工业体系之一,汽车产业一直以来便承载着国家工业崛起的使命。

在中国政府的扶持下,中国锂电池行业的发展,从实现国产化的突破到成为全球霸主,完成了从政策扶持到市场竞争的转变,今天中国的锂电池四大材料,占据了全球50%以上的份额。

但在市场份额之外,却有一个短板——没有上游原材料的保证,下游即便积累再多优势也会面临卡脖子的境地。

在全球新能源汽车迎来需求爆发之际,锂作为未来的“白色石油”,其战略重要性已基本成为全球共识,世界各国纷纷将锂列入战略资源。

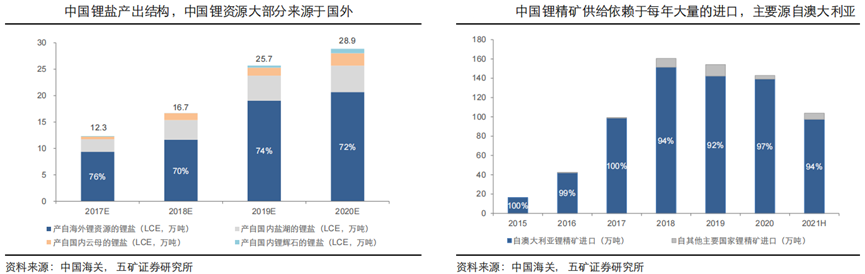

中国作为全球*的锂消费国,对锂资源的掌控力却不容乐观。锂资源对外依存度高达72%,近年来自澳洲进口锂矿比例均超过90%以上。

而替代方案则更无从谈起,钠离子等技术受材料所限,能量密度比的天花板很难突破;氢能在未来相当长的一段时间内,也不具备经济性和必要性。毋庸置疑,锂在未来的一定时期内仍旧是*的动力电池技术。

想要维持锂电池的世界领头羊地位,对锂资源的开发势在必行。即便困难重重,盐湖提锂项目也必须上马。

制造业有一条规律,那便是需求倒逼产业技术升级。持续的资本投入,规模化量产有望大幅缩短认知过程。而其中的关键点,便在于提锂技术的发展。

03 吸附+膜法,提锂的金钥匙

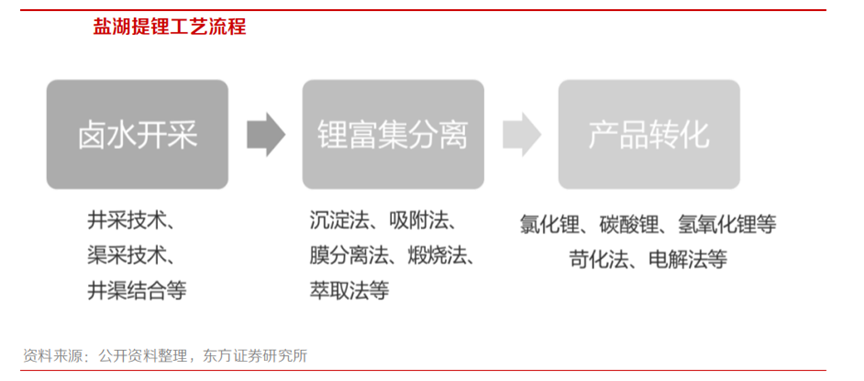

盐湖提锂工艺包括前端卤水开采、中端富集分离,后端产品转化三个环节,工艺的差别主要体现在中端富集分离环节。

由于国内各个盐湖之间组分差异很大,针对中国锂资源情况工艺选择,需要遵循因湖制宜、因地制宜的原则。

经过多年的工艺摸索,逐步形成了吸附法、沉淀法、萃取法、电渗析、纳滤、电化学等多工艺并举、一湖一策的格局,通过技术革新,来弥补盐湖自然禀赋的缺陷。

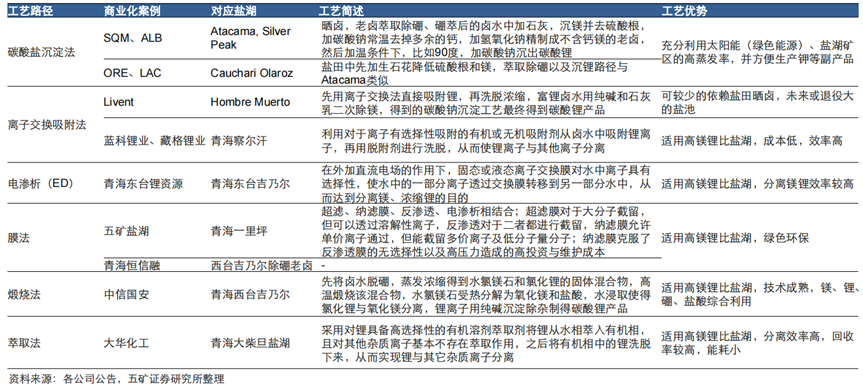

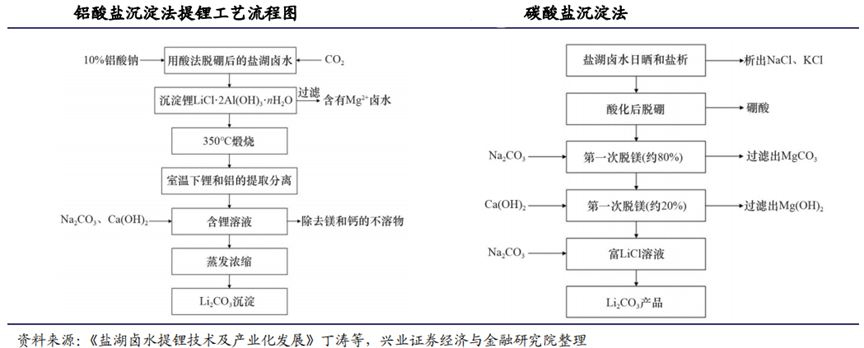

整体而言,中低镁锂比以沉淀法为主,高镁锂比主要采用吸附和膜分离法。本篇报告主要讲解这三种技术路径。

沉淀法原理是利用太阳能、风能将盐湖卤水自然蒸发浓缩,经脱硼、除钙、除镁去除杂质后,在母液中加入混合物沉淀剂或盐析剂,使锂以沉淀物的形式分离。其过程是多次添加化合物进行化学反应,再过滤得到锂产品。

根据加入的试剂不同,沉淀法分为碳酸盐沉淀法、铝酸盐沉淀法、硼镁与硼锂共沉淀法等,其中成熟商业化的,主要是碳酸盐沉淀法,其关键试剂是石灰(氢氧化钙)和纯碱(碳酸钠),前者能将镁离子分离,而后者能让锂离子以碳酸锂形式沉淀。

这个工艺的优点,是配套简单,资源消耗较少,成本低廉。缺点是需要的卤料品质优良,且阳光和风力俱佳,否则难以达到预期品质,此外,还有生产周期较长(需要12-18个月之久),产能弹性较差,一次性提锂存在困难的缺点。

符合条件的大多数位于南美三角的盐湖。国内沉淀法提锂的企业主要以西藏矿业为主,其坐拥的扎布耶盐湖锂资源禀赋,并不输于南美三角。

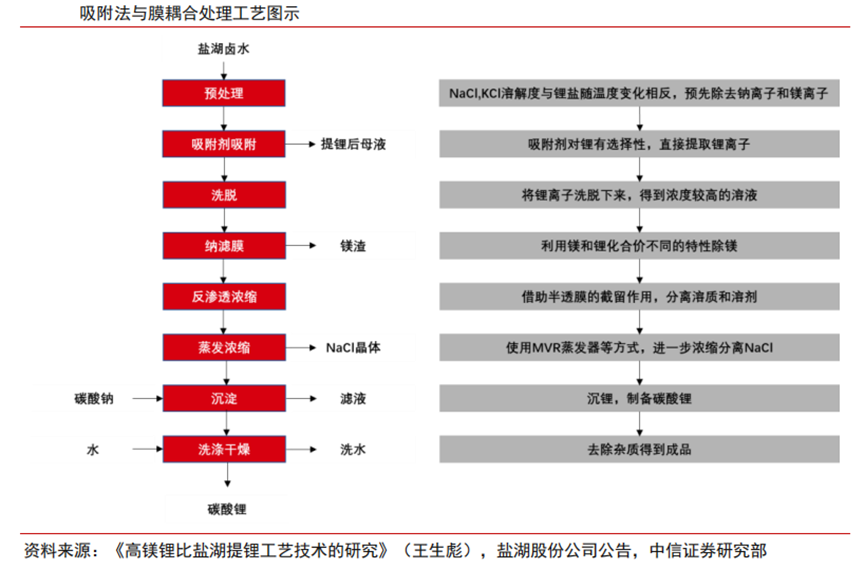

吸附法,是使用具有较强吸附能力的多孔性固体吸附剂,选择性的将锂吸附在固体表面,从而实现液体混合物中不同组分的分离,之后用洗脱剂将锂离子洗脱而形成锂离子溶液,再加入碳酸钠后沉淀形成碳酸锂。

简单理解这个工艺的特点,相当于将铁屑和其他颗粒物都放入一杯水中,然后将磁铁投入,拉起后发现磁铁沾满了铁屑。

提取铁屑的关键是磁铁。同理,吸附法的关键便是吸附剂的选择。目前比较成熟的是氢氧化铝基锂吸附剂。其优点是可以处理镁含量较高的盐湖卤水。可用于镁锂比500以上、锂含量12.5g/L以上的盐湖。

根据我国资源分布情况,两大盐湖镁锂比均超过500,故此具备极其广阔的应用场景。

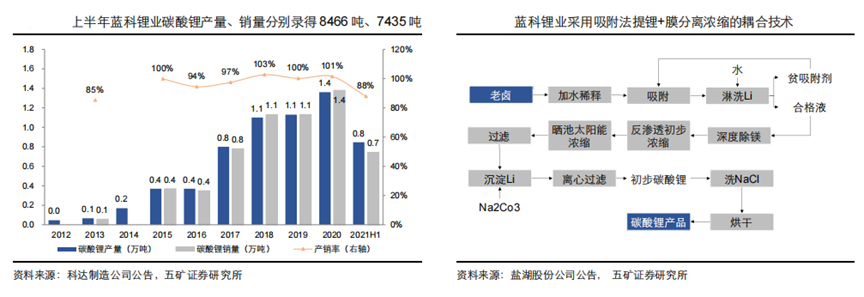

不得不提的是,盐湖股份与科大制造旗下的蓝科锂业。通过采用吸附提锂+膜分离浓缩的耦合技术,近三年产销量维持在万吨级以上,是国内盐湖提锂企业中碳酸锂出货量最高的公司。

2021年随着产线陆续投入使用,工业级碳酸锂成本端下行至3.4万元/吨,并且已经具备3万吨/年的碳酸锂产能。依托国内大规模的的盐湖资源,未来产能扩产可期。

此外,吸附法使得碳酸锂的生产周期缩短至4-9个月,大幅提升了产能利用率,已经具备市场竞争力。

但这个方法有个明显的缺点——耗费大量的水资源。

对于缺少淡水供给的西藏、青海地区,这是一个现实层面的挑战,基建、设备、运输、管道都是需要解决的问题。并且大量的淡水使用会稀释原有卤料的浓度。目前,头部厂商均在尝试降低淡水使用量的技术方案。

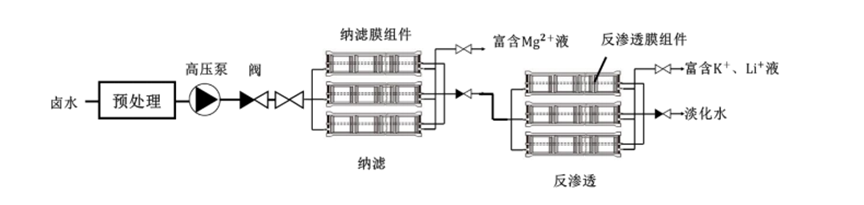

膜分离产品主要应用于人居水处理、污水处理、市政供水、海水淡化、浓缩分离等应用领域。

在盐湖提锂应用的原理,就是当原料卤水通过纳滤膜时,锂、钠等一价离子透过膜,镁、钙等二价离子被纳滤膜隔离,从而实现了镁、锂离子分离的目的。

分离后得到低镁锂比的富锂卤水;随后反渗透膜通过分离低镁锂比的富锂卤水中的水和一价锂离子,形成富锂溶液,为后续提锂提供原料,最终得到电池级碳酸锂。

其过程可以理解为借助外力进行过滤,这个过程,有点类似于细沙筛选过程,先用粗网眼再用细网眼两遍筛制而得。

由于高矿化度、高盐度的盐湖卤水极易造成膜污染,一方面对膜的稳定性、耐酸碱性都提出了极高要求;另一方面纳滤膜、反渗透膜也成为提锂中重要耗材,盐湖提锂产能大增将为膜产业带来巨大的增量市场。

如何降低损耗率、提升膜材强度或是抗污染性仍是研发方向。

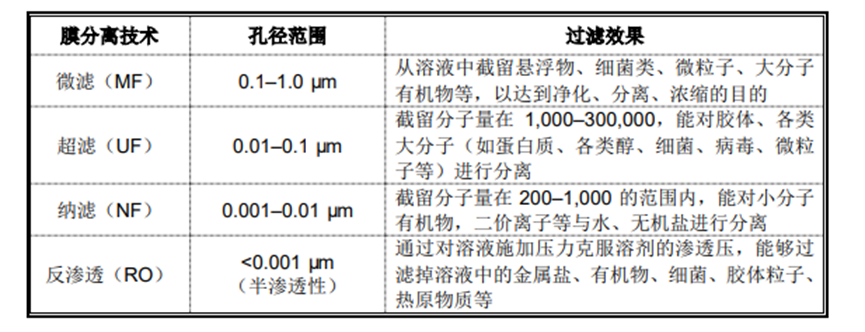

从产品分类来看,主要应用于盐湖的膜材料根据孔径范围可主要分为:微滤、超滤、纳滤、反渗透膜。

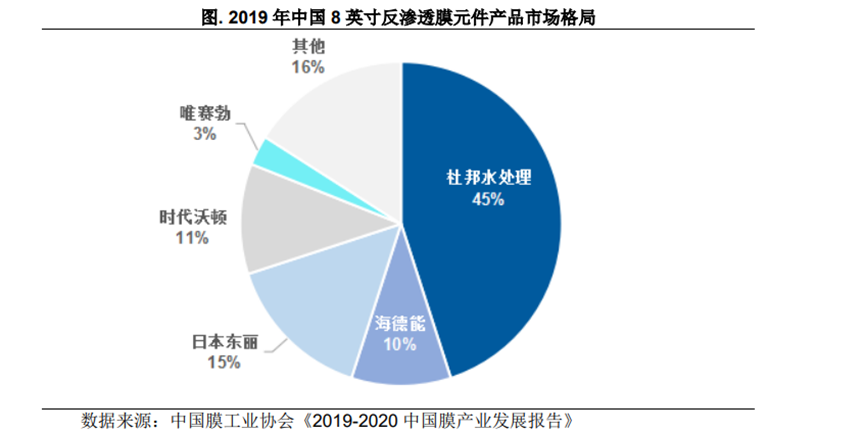

微滤、超滤膜基本可以国产化,但在反渗透膜及纳滤膜方面却严重依赖进口。三达膜、唯赛勃等国内企业与杜邦水处理(陶氏)、科氏、日本东丽、海德能、SUEZ(GE)等国际知名厂商直接竞争。

同上述企业相比,国内公司在资金规模、技术储备、行业经验以及品牌知名度等方面仍存在一定差距。2019年唯赛勃8英寸反渗透膜的市场占有率仅3%。

此外,主要原材料同样存在着进口依存度较高的问题。

以唯赛勃为例,在主要原材料中无纺布、聚乙烯和聚砜主要进口自国外知名化工企业,三类主要原材料进口金额占原材料采购总额的比例分别为39.93%、40.91%和43.20%。

但是,这种格局逐渐迎来了转机。

膜材料被列入当前国家重点发展的战略性新兴产业之一,在国家产业政策大力支持下,膜材料技术应用迎来快速发展。

随着技术逐渐成熟,膜材料及膜技术应用工艺的成本快速下降,使得膜材料分离技术的大规模产业化应用成为现实。

随着我国膜材料质量的不断提高和膜应用技术的不断成熟,成本优势使得进口替代趋势将日益显著,国产膜市场份额将不断增加。

04 结语

今年前三季度,世界各国新能源车产销两旺。中国、欧洲新能源车的渗透率甚至一度达到了20%,而每年全球汽车的销量在8000万辆以上,可想而知,新能源车的替代空间是多么的广阔。

未来长期来看,锂需求仍旧处于快速增长通道,叠加锂资源的战略地位,预计国内盐湖锂资源开发将加速。

据统计,国内盐湖提锂建成产能已达10万吨规模,盐湖提锂企业远期产能规划达到30万吨,未来有望占据全球锂供应的20%以上,成为全球锂供应端的重要组成部分。

目前在提锂赛道中,储量、技术、工艺方面的争夺异彩纷呈,淘汰、吞并时有发生。对于盐湖提锂的争议声音,也始终无法消弭。但这种争议,其实来自于层面站位不同,而产生的认知差异。

锂不得不提,但“石中榨油,沙里淘金”的生意,是否可持续,关键在于经济指标能否逐渐改善,这个过程,正是产业技术升级的作为空间。

【本文由投资界合作伙伴微信公众号:阿尔法工场研究院授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。