2020年2月之后的18个月里,320亿美元投资涌入了东南亚物流市场,交割完成的43笔融资比外界预测的交易总额多了8亿美元。

Ninja Van 是获得融资的企业之一,2.79亿美元的 D 轮融资。

2021年9月,Ninja Van 再次完成一笔新融资,交易金额5.78亿美元。其中,将东南亚视为自己全球化首站的阿里巴巴出资2亿美元,从中获得约10.8%股权,成为了 Ninja Van 第二大股东。

成立于2014年的 Ninja Van,目前在东南亚拥有超过2000个运筹枢纽、仓库与派送站点,尾程配送能够覆盖新加坡、马来西亚、印尼、越南、菲律宾、泰国(以下简称东南亚六国)几乎所有偏远村镇。

Ninja Van 的定位类似于国内顺丰,95%以上物流网络为自营。在地形崎岖的东南亚偏远地区,Ninja Van 配送包裹的交通工具包括但不限于摩托车、船只,甚至是水牛。

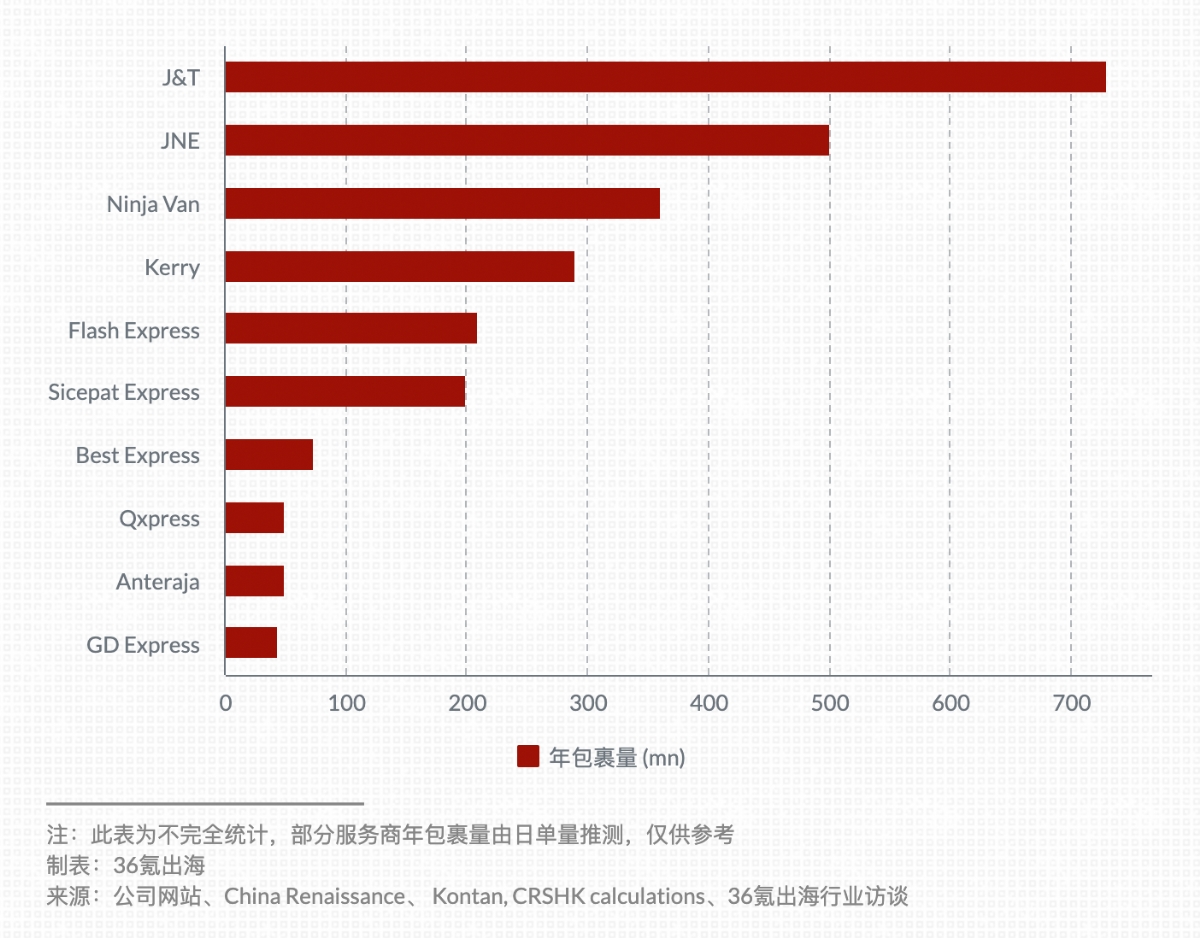

成立至今,凭借广泛的配送网络,Ninja Van 已经成为东南亚排名前二的区域性第三方快递物流公司(*名为 J&T Express)。

覆盖率与效率

在2016年完成 B 轮融资时,Ninja Van 联创兼 CEO 黎常文曾在采访中表示:“目前东南亚并没有做跨境最后一公里配送的公司,即便是新加坡邮政、马来西亚邮政和泰国头部物流企业 Kerry 也仅服务于本国境内。当电商平台需要一家提供区域物流配送的公司,根本找不到。”

到2018年底,Ninja Van 成为了解决东南亚电商平台这一痛点的服务商之一。

官方给出来的数据是,Ninja Van 在新加坡、越南、泰国、印尼四国实现了配送网络100%覆盖,马来西亚、菲律宾覆盖率超过95%。

对于东南亚来说,搞定“最后一公里”配送需要解决三个问题:全球*岛屿地区的覆盖问题、极端天气多发及路况糟糕下的时效保障、依赖线下支付的消费习惯。

依赖电商而发展的快递公司,需要在商家和买家面前展现强大的履约能力和效率。

根据最新的公司数据,Ninja Van 目前共有6.7万名员工,其中最后一公里派送团队的人数占全部雇员人数75%以上。

在多岛地形更加凸显、道路设施落后的偏远地区,“摩托车+船只”是 Ninja Van 派送员最常用的交通工具之一。Financial Times 曾经报道,Ninja Van 在最后一公里配送中甚至会用到耕地的水牛。

在人口密集区,合作便利店、自提点、快递柜为 Ninja Van 解决了一部分快递与包裹收发量。譬如,在人口最为密集的新加坡,Ninja Van 设有1000+个自提点;在菲律宾,Ninja Van 采用成本相对低廉的方式,将连锁超市 Puregold、便利店 Ministop 发展为合作自提点。

在无银行账户人口占比达到47%的东南亚,COD(货到付款)成了深入物流派送末端的利器。Ninja Van 是东南亚*家全覆盖区都有货到付款服务的物流服务商,截至2020年末,Ninja Van 的年处理 COD 代收现金货款为15亿美元。

2019年底,Ninja Van 的日单量是100万单,对于成立5年的东南亚物流商已是不错的成绩。

然而,彼时东南亚区域性物流服务商已不在少数。以电商渗透率最高的东南亚六国来看,J&T Express、Lalamove、GrabExpress 也已实现了全覆盖,GoTo 旗下物流业务 GoSend、电商平台 Qoo10 旗下物流业务 Qxpress、印尼物流商 Deliveree、主营货运服务的 GOGOX 也在不断扩展配送网络边界。

2020年初的疫情成为了 Ninja Van 策略的分水岭。在短暂回落和停滞后,东南亚迎来了线上购物的爆发期,快递包裹量也开始呈倍数上涨。2021年7月,Ninja Van 对外公布的日单量是170万,两个月后又突破了200万。

在重度自营的商业模式下,包裹量的翻倍意味着人力成本的翻倍,技术成为了为数不多的变通手段。要承载不断增加的业务量且不增加过多人力成本,Ninja Van 需要多个位于枢纽位置、足够高效且足够大的转运中心。

东南亚媒体的报道中,接连刷新着 Ninja Van 重资产项目的落成。

2021年双十一前夕,一座7500平方米的 Ninja Van 自动分练中心在新加坡完工;同样在双十一前夕,临近泰国素万那普国际机场、占地48000平方米的分拣中心投入使用,每日可处理80万件包裹;2022年初,Ninja Van 又在马来西亚莎阿南(吉隆坡地名)建起了迄今为止*的仓库。

Ninja Van 中国区总经理韩佩怡女士谈到,“接下来,在最后一公里配送网络上,Ninja Van 需要做的是解决反向物流、修改地址等问题件的技术问题,以及在极端天气下如何做到标准化服务。”

东南亚单量之争

捆绑电商平台而发展起来的物流快递行业巨头不在少数,尤其是中国,比如绑定淘宝的三通一达、暂时绑定拼多多的极兔。对于倚靠电商的物流商来说,单量是“心脏”,为公司发展持续供血。

根据 RedSeer 的报告,2020年东南亚电商包裹量总共60亿件,以平均数计算,日单量约为1640万单。Shopee、Lazada 等本土平台的极速扩张,加之 eBay、Wish 等海外平台纷至沓来,还在继续刺激着东南亚电商订单量一路上涨。

看上东南亚电商物流这块“蛋糕”的快递公司并不在少数。

不像水大鱼大的中国快递市场,如果计入开展单市场业务的服务商,东南亚第三方物流在百家左右。根据 Tech in Asia 的报道,仅与 Lazada 合作的第三方物流商就不下50家,与 Shopee 合作的第三方物流不下100家。

RedSeer 统计的数据是,约八成的电商快递包裹量被分给了第三方物流商们,而另外两成则被平台自营物流攥在手里。

随着平台趋于成熟,第三方物流们的*盟友 —— Shopee 与 Lazada,并不掩饰自己想要“将支付到物流全链条抓在手中”的用心。

Lazada 一直在投入自营物流资产建设。据 Tech in Asia 报道,目前 Lazada 在东南亚有超30万平方米自建仓储、15个分拣中心、近400个揽收及配送站点。2020年双十一期间,Lazada 发布公告称,其超过85%的包裹都是通过自营物流网络投递。

Shopee 也将自营物流 SLS(Shopee Logistic Service)覆盖到了东南亚六国,且将配送价格压到了市场价的70%左右。据《晚点 LatePost》报道,去年 Shopee 将 SLS 调换到了平台物流供应商列表*位。

Ninja Van 在本土物流市场面临的竞争并不算小。据公开资料,Ninja Van 2020年包裹处理量为约3.6亿件,位列东南亚第三方物流第三名(排名包含区域性物流商及单市场物流商)。

据36氪出海了解,其大部分订单来自于 Shopee、Lazada、Bukalapak、Tokopedia 等东南亚本土电商平台,前两者占据最高份额。

跨界合作也是单量来源之一。2019年中,Ninja Van 获得了东南亚互联网巨头 Grab 的战略投资,而后 Grab 用户可以在其应用中选择由 Ninja Van 提供物流服务,Grab 物流业务 GrabExpress 的部分订单直接导入了 Ninja Van。

如果按照 RedSeer 的统计数据推测,对照中国市场,东南亚第三方物流的日单量总和不到同时期 J&T Express 中国公司极兔一家的日单量。短期来看,东南亚电商快递市场似乎并不算特别庞大,难以养出一头“巨兽”。

中国至东南亚的跨境电商给了 Ninja Van 第二个的增长点。

2019年,Ninja Van 在深圳成立了中国全资子公司——能者物流,主营跨境 B2C 物流派送、B2B 采购和供应商开发。据了解,Ninja Van 中国的部分客户包括京邦达贸易(京东)、TikTok、SHEIN、Banggood 等。

由于东南亚五国(除新加坡)平均电商渗透率不足3%,因此在物流业务基础上,Ninja Van 中国又陆续推出了跨境 B2B 采购与供应链业务。据了解,子业务包括帮助东南亚企业采购中国商品、开发供应商等,此外也提供金融与跨境汇款服务。

但是,同东南亚本土物流市场一样,并不只有 Ninja Van 看到了“中国-东南亚”跨境物流这支潜力股。譬如,极兔、顺丰、京东物流、圆通等中国基因更为强大的玩家也对中国至东南亚跨境物流虎视眈眈。

抢夺市场的机会稍纵即逝,巨头们的“钞能力”似乎足以支撑他们在市场扩张的道路上跑得更快。接下来,除了布局跨境所需的空运、海运、仓储等资源, Ninja Van 或许还需要更快地在中国物流市场打响招牌。

这意味着 Ninja Van 需要更多资金投入,以及更多中国朋友。

【本文由投资界合作伙伴微信公众号:36氪出海授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。