镍价一度暴涨110%,持有大量空单的千亿民企损失惨重,交易所被迫“拔网线”,这场疑似早有预谋的猎杀,是如何发生的?

一家年营收2000多亿的民企,被海外投机资本盯上了。

3月8日,浙江富豪项光达和他的青山控股集团,因为伦敦金属交易所的镍品种价格疯狂上涨,迅速被推上热搜。

起因是青山控股在伦敦金属交易所大量做空镍品种,进行套期保值,而俄乌局势的变化给了海外资本狙击的机会,青山控股可能因此遭受巨额亏损。

3月9日,据多家媒体报道,青山控股将对伦镍逼空事件做官方声明,具体形式和时间暂未定。

从镍价上涨的疯狂程度,以及之前的零星线索看,一些业内人士认为,这是一次有预谋的“资本猎杀”行动。

向来低调、并且位居世界500强企业的青山控股,为何成为目标?

蓄谋已久的“猎杀”?

受俄乌冲突影响,从3月7日开始,期货市场就在上演着一场史无前例的逼空行情。

伦敦金属交易所(LME)镍品种的价格在3月7日大涨74%后,隔日再度暴涨,盘中接连突破5万美元、6万美元、7万美元、8万美元,最高涨至10万美元/吨,当天*涨幅超过110%,最后回落至8万美元/吨左右。

(伦镍近几个月走势,图片来自同花顺)

从上面这张图就能看出,短短两天时间,伦镍的价格从3万美元/吨涨到了8万美元/吨。

每次大宗商品价格剧烈波动的时候,几乎都是投机资本的“猎杀时刻”。在如此猛烈的涨势之下,镍空头可以说是毫无还手之力。

向来低调的青山控股,因为持有大量镍空单被卷入风暴中心。市场传闻,青山控股为了对冲生产过程中镍价下跌的风险,开了20万吨镍矿空单。

目前青山生产的主要是红土镍矿、镍生铁以及高冰镍产品,这些产品无法在伦敦金属交易所进行交割。

厚石天成投资总经理侯延军亦表示,全世界一年有90万吨电解镍产能,能交割认证的有50万吨,其中俄镍产能20万吨。但俄罗斯因为受到制裁,这部分产能无法运出。

所以,海外资本就利用这个机会,赌在俄镍缺乏的情况下,青山无法在合约到期之时,筹集到足够的低价镍矿石进行现货交割。

由于无法交割,随着镍价的暴涨,再加上杠杆效应,青山控股手中的空单可能让其亏损数百亿。

这场博弈的另一端,矛头指向了国际能源巨头嘉能可。市场传闻嘉能可在逼仓青山,盯上了青山钢铁印尼镍矿的60%股权。然而,嘉能可则表示传闻毫无根据。

就算不是嘉能可,也另有其人。因为这次的镍价上涨已经不是基本面可以解释的了。业内人士也表示,过去两天的镍价已经严重脱离基本面,只剩下情绪的宣泄与资金的博弈。

借用中国*镍矿贸易商宁波力勤董事长蔡建勇的话来说,这是一次海外资本对中国镍产业布局周密的猎杀行动。

多头很可能从1月份就开始布局。LME公布的数据显示,自1月10日开始,某单一客户持有的镍期货仓单占比,从30%-39%逐渐增加,到1月19日达到50%-80%。1月13日,该客户在到期日最近的3张镍期货合约上持有的净多头寸与仓单总和,占总仓单的比例已超过90%。

2月中旬,彭博社在《“大佬”交易员对阵神秘镍囤货商》一文中也指出,青山控股积累了大量的空单。这篇文章当时就发出警告,项光达正站在大势的对立面上。

那投机资本为什么会等到这两天才动手?

因为3月9日是期镍的交割日,临近期货交割时间的前几天,往往是逼空的*时机,可以让空头没有足够的时间采取应对措施。

获得“喘息”

然而,就在所有人都认为青山控股损失惨重之际,LME(伦敦金属交易所)作出了一项令人意想不到的举动。

3月8日晚间,LME宣布,取消所有在英国时间2022年3月8日凌晨00:00(即北京时间3月8日早上8点)或之后在场外交易和LME select屏幕交易系统执行的镍交易。

同时,LME还将推迟原定于3月9日交割的所有现货镍合约的交割。LME在公告中表示,目前清算所的所有成员均完全符合各自的保证金要求。

此外,即使重新恢复交易后,交易开始时只会在欧洲时间段进行,并且还设置了10%的每日价格波动限制。也就是说,即便恢复交易,伦镍也不可能再像前两天那样疯狂上涨了。

值得一提的是,伦敦金属交易所背后的母公司是港交所。

业内人士表示,如果将伦敦镍3月8日的交易全部作废的话,那就是依托3月7日的结算价。LME镍3月7日的收盘价为50300美元/吨,结算价则为48078美元/吨。

在LME宣布3月8日交易作废前,市场传闻青山控股的预计亏损将高达80亿美元,折合成人民币约505亿元。

即便是按照3月7日的结算价,青山控股的亏损依然不小。据“银柿财经”消息,华南某期货公司副总透露,在伦镍到达18000美元/吨左右时,青山就开始在伦敦盘做套保。

不过,青山控股至少获得了几天喘息的机会。多头的这次“猎杀行动”,也随着LME的一纸公告被迫提前结束。

至于青山控股的具体损失有多大,或许只能等该公司的公告了。

3月8日下午,青山实业董事局主席项光达向*财经表示,“老外的确有些动作,正在积极协调。青山是家优秀的中国企业,仓位和经营都没有问题。”

3月9日,据媒体报道,青山控股将对伦镍逼空事件做官方声明,但具体形式和时间未定。

为何遭遇狙击?

经过这次逼空事件后,向来低调的青山控股被推到了聚光灯下。

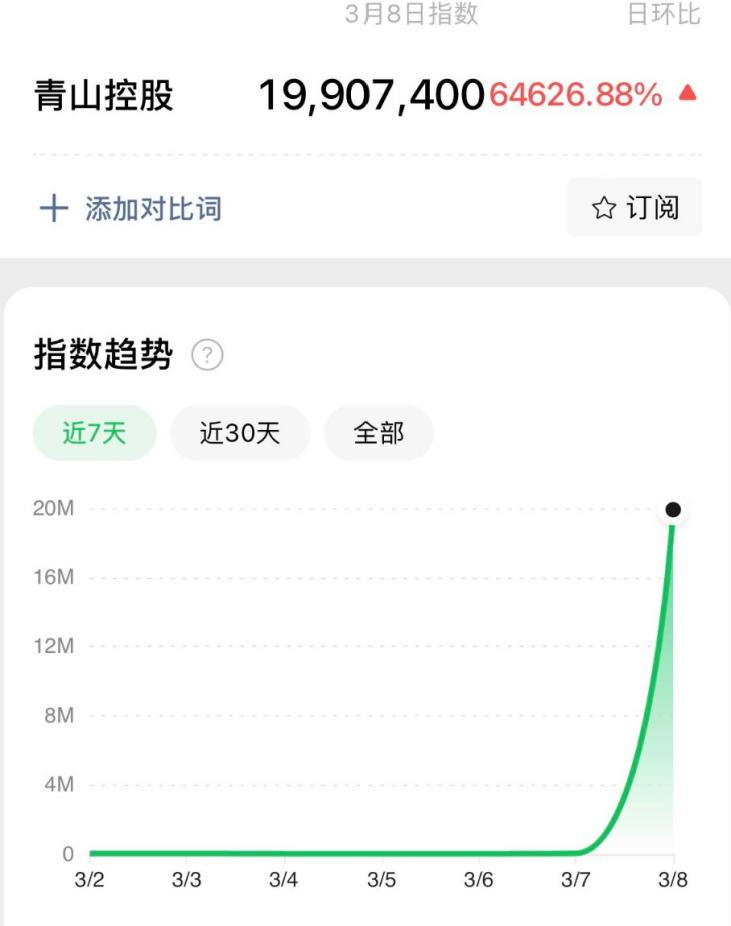

从3月7日开始,微信指数显示,“青山控股”的搜索量呈指数级上升,达到了近2000万,而在这次事件之前,它几乎就是一家“无人问津”的企业。

(微信指数上关于青山控股的搜索情况)

事实上,青山坐拥着令人难以想象的庞大产业。

公开资料显示,青山控股集团是国内最早一批从事不锈钢生产的民营企业,如今已经发展成全球不锈钢行业的巨头。

海通国际的数据显示,2020年,全国不锈钢粗钢总产量为3013.9万吨,占全球产量约60%,其中青山控股不锈钢粗钢产量达1080万吨,约占中国市场供应量的35.8%,这也意味着,青山控股的不锈钢产量约占到全球产量的21%。

除了不锈钢外,青山控股还有两大主业,分别是镍生铁和新能源。

据该公司披露,其2021年的镍当量产量可达到60万吨,2022年达到85万吨,2023年将跃升至110万吨。

根据美国地质调查局发布的初步数据,2021年球矿山镍产量达到270万吨,青山控股的镍产量已占到全球约22%。在全球镍储量最高的印尼,青山集团拥有当地*的矿藏开采和所有权。

青山控股的崛起,打破了国际镍矿企业对中国企业的价格垄断,让中国的镍相关制造业不用再被动接受国际镍价的波动。

正如项光达曾表示,以前国外矿企卖给国内企业的镍是50万元/吨,其实成本也就15000元。青山控股崛起后,才把镍的价格给打下来。

此外,青山控股集团在新能源汽车电池领域也有着举足轻重的影响力。

在新能源汽车电池领域,镍是一种非常重要的原料,金属镍在电池总成本中占比近30%,高镍、超高镍电池占比更高。

特斯拉CEO马斯克也曾表示,镍原料的短缺,成为电动车电池生产的*障碍之一。

而掌握了大量镍矿资源的青山控股集团,仅仅通过两家子公司,就拿捏了新能源汽车电池的几乎整个产业链。

青山控股成立了一家专门负责生产金属镍的新能源公司——永青科技,再往下还有一家负责新能源汽车电池生产的瑞浦能源。

(锂电池装机量市场份额)

永青科技可以说是掌握了半个新能源汽车电池行业的命脉,规模较大的正极前驱体生产商格林美、中伟股份、华友钴业等都是它的客户,连电池巨头宁德时代都想跟永青合作。

2020年10月份,瑞浦能源仅成立3年,其锂电池装机量就已经挤进前五,出货量更是超越松下、LG化学等巨头。

瑞浦能源还拿到了吉利汽车、广汽集团等新能源车企的订单,而且在今年2月份,它还拿到了一笔22亿元的融资,上汽集团为领投方。

由此可见,青山控股所涉及到的产业链有多复杂。

对于海外资本来说,如果他们这次狙击青山的计划成功了,不仅能够在资本市场获得暴利,还能借机打压青山的镍产业链布局。

参考资料:

1.《“大佬”交易员对阵神秘镍囤货商》 彭博社

2. 《“妖镍”剧情反转?LME:取消3月8日所有交易》 Wind资讯

3. 《解密青山控股:这家神秘的世界500强,为何会持有大额镍空单?》 银柿财经

4.《镍价暴涨,一家温州巨头浮出水面》 21世纪商业评论

【本文由投资界合作伙伴微信公众号:无冕财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。