重磅!2021年中国股权投资总量超过1.4万亿

面对复杂严峻的国际环境和国内外疫情蔓延等多重考验,2021年中国国民经济持续恢复,高质量发展取得新成效,中国股权投资市场在疫情防控常态化后也*活跃,在完成并补足疫情期间被延迟部分投资的同时,也开启了行业和技术更迭大背景下的新一轮投资热潮。在科技创新生态不断优化的背景下,股权投资市场大多数行业的投资案例数同比均有所提升,医疗、硬科技等多个领域大额融资案例频发,也推高了全市场的股权投资规模。

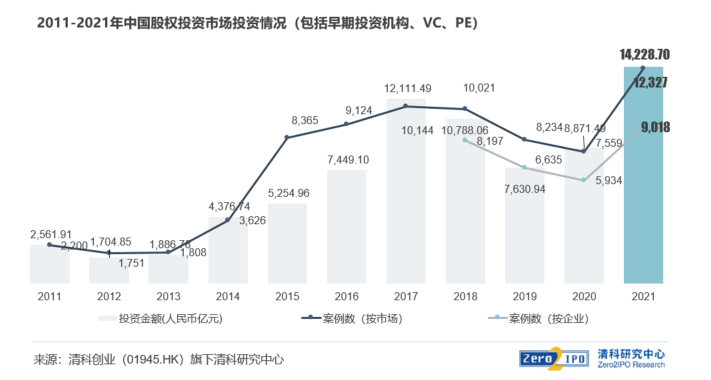

2021年股权投资市场投资案例数及投资金额再创历史新高

根据清科创业(1945.HK)旗下清科研究中心统计,2021年中国股权投资市场共发生12,327起投资,同比上升63.1%;投资总金额再次破万亿,达到14,228.70亿元,同比上升60.4%。从季度趋势来看,随着国内疫情得到有效控制以及疫苗的有序接种,社会经济活动逐渐恢复正常,2021年各季度投资节奏均保持高频。其中,*季度投资案例数环比增速达45.0%,第三季度投资案例数及投资金额达*高,直*第四季度投资热度稍有回落。另外,各个市场和外币/人民币投资都有不同程度的增长,全方位地提升了整个市场的投资规模。

注:1、清科研究中心每年在排名后及年底对本年度全部数据进行调整,本报告中“同比”若无特别说明,均根据调整后数据计算;

2、本页“案例数(按市场)”:指同一投资机构类型对一家企业的同一轮投资统计为1起投资案例,除非特别提示,本报告投资案例数均按照“案例数(按市场)”统计。“案例数(按企业)”:为此报告新增的统计维度,未区分投资机构类型,即一家企业的同一轮融资统计为1起投资案例。

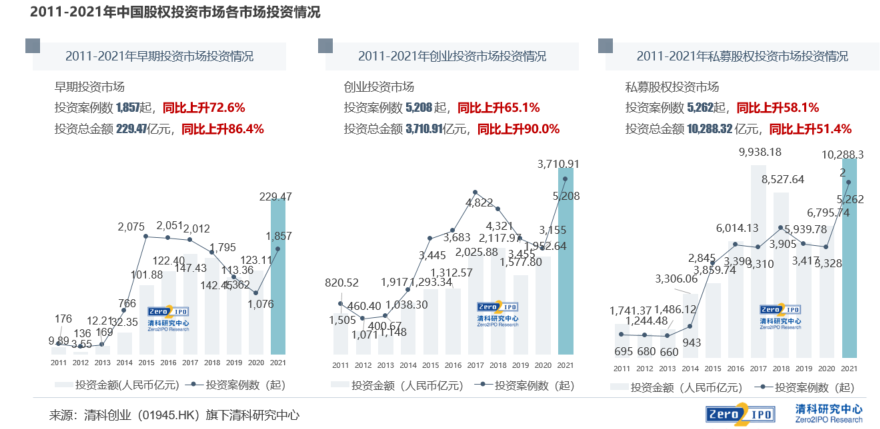

从不同市场看,2021年早期投资、VC、PE市场投资总量均大幅上升。其中,创业投资和私募股权投资市场的投资案例数及投资金额均上升**高点,早期投资和创业投资市场的投资增速较快。另外,从细分领域看,2021年中国早期投资的生物技术/医疗健康行业投资案例增长快,而创业投资和私募股权投资市场的半导体及电子设备领域投资增长较快,投资案例数同比分别增长94.5%和82.5%。从集中度来说,近五年各市场的头部机构投资集中度呈现上升态势,2021年早期投资TOP30和VC TOP50的投资金额集中水平分别达57.3%和56.6%。

注:为方便同时展示三个市场的变化趋势,以上图表标尺刻度不一致。

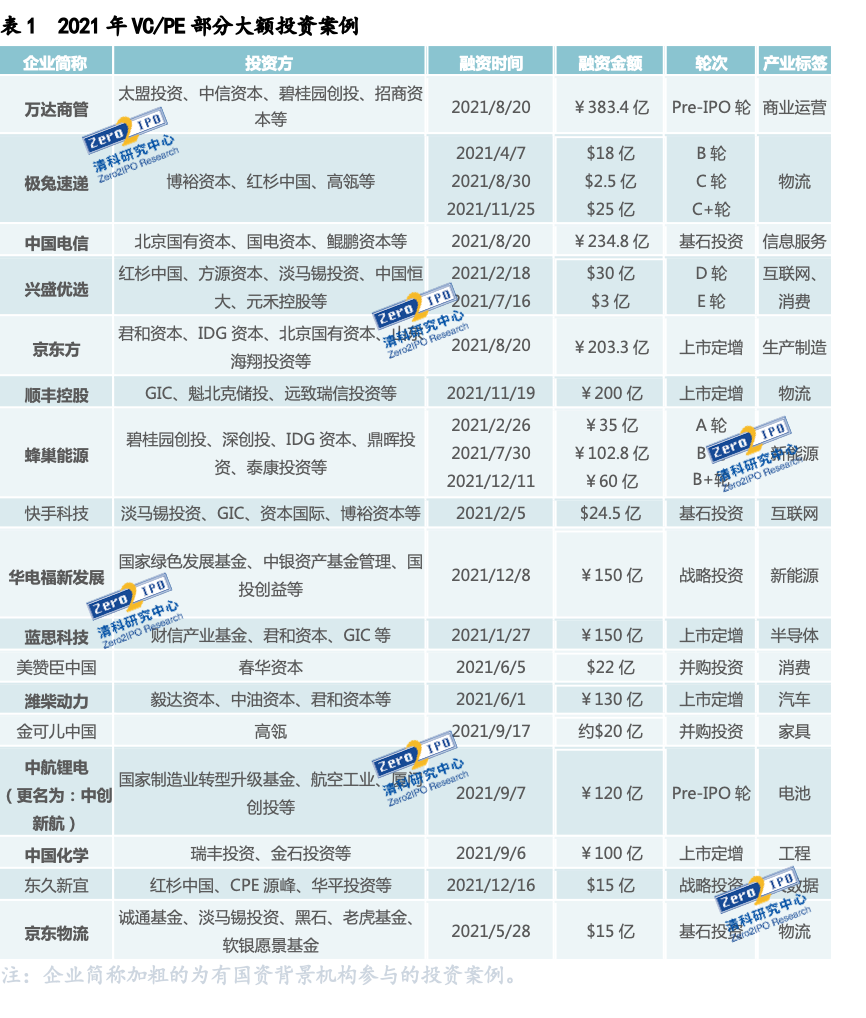

大额案例拉升整体投资额,国有资本投资参与度较高

从投资类型看,2021年中国股权投资市场Pre-IPO轮投资、战略投资、并购投资、基石投资、上市定增等大额案例频发,拉升了整个市场的投资金额。据清科研究中心统计,投资金额*00的案例为2021年股权投资市场贡献了34.5%的投资金额,如融资金额*高的万达商管,Pre-IPO轮融资金额超过380亿元。另外,*兔速递、兴盛优选等企业在2021年完成了多轮融资,总融资规模也高达百亿级别。

另外,从机构属性看,国有资本已经成为股权投资市场的重要组成部分。据清科研究中心统计,2021年国资背景投资机构参与的投资案例数(按市场)达4,905起,占比39.8%;按融资企业统计的投资案例数占比则上升*46.4%。同时,国资背景投资机构也频频参与企业大额融资,在17家融资总金额超过15亿美元的案例中,国资投资机构参与的有13家,参与度接近80%。(详见表1)

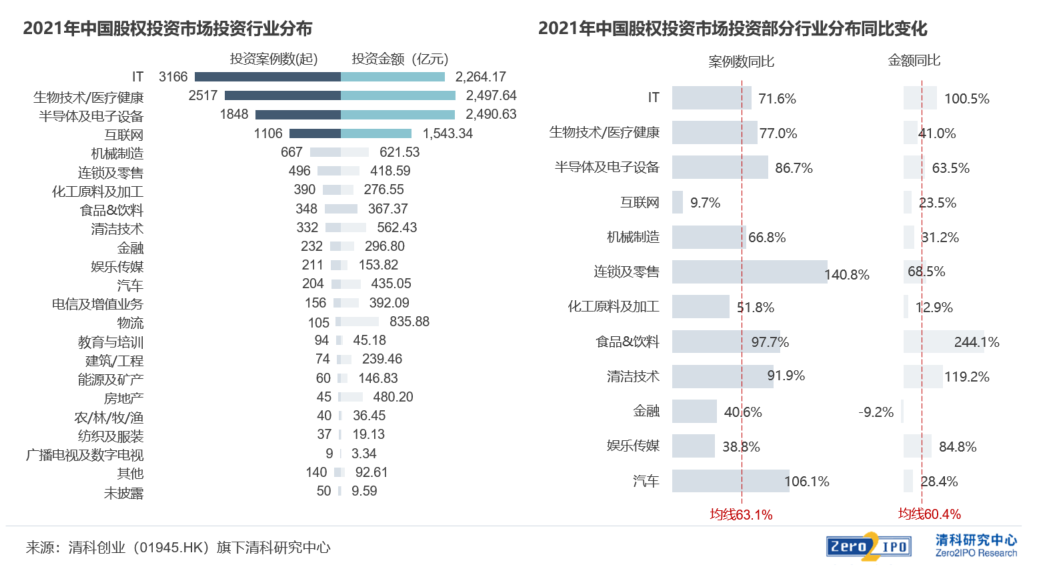

前四大行业投资集中度超70%,科创赛道获资本青睐,投资活跃度大幅攀升

从行业分布来看,2021年中国股权投资市场投资行业集中度较高,其中,IT、生物技术/医疗健康、半导体及电子设备、互联网四大行业的投资案例数均过千,在整个市场的占比超过70%;投资规模也均超过1,500亿,与其他行业拉开较大差距。

具体来看,2021年生物技术/医疗健康仍受到众多机构青睐,该行业融资规模和案例数分别位居第1和第2。在芯片全球短缺和国产替代兴起的背景下,半导体及电子设备行业的投资热度持续升温,2021年投资案例数已超过互联网,位居第3。IT行业融资规模排名第3,金额同比上升也高达100.5%。与此同时,互联网行业的投资案例数同比虽有小幅增长,但增速远不及前三大行业,主要原因是经过多年快速发展,互联网行业红利正逐步消失,再加上“数据安全法”、“网络安全法”等政策的出台,其产业监管也不断加强,行业发展速度明显放缓,股权投资资金也逐步向其他产业转移。此外,随着双碳目标的提出和新能源政策的落地,清洁技术行业投资活跃度明显提升,投资案例数同比增长91.9%;融资金额同比也上升一倍,如蜂巢能源、华电福新发展、中航锂电(更名为“中创新航”)等新能源企业的融资额均超过百亿。

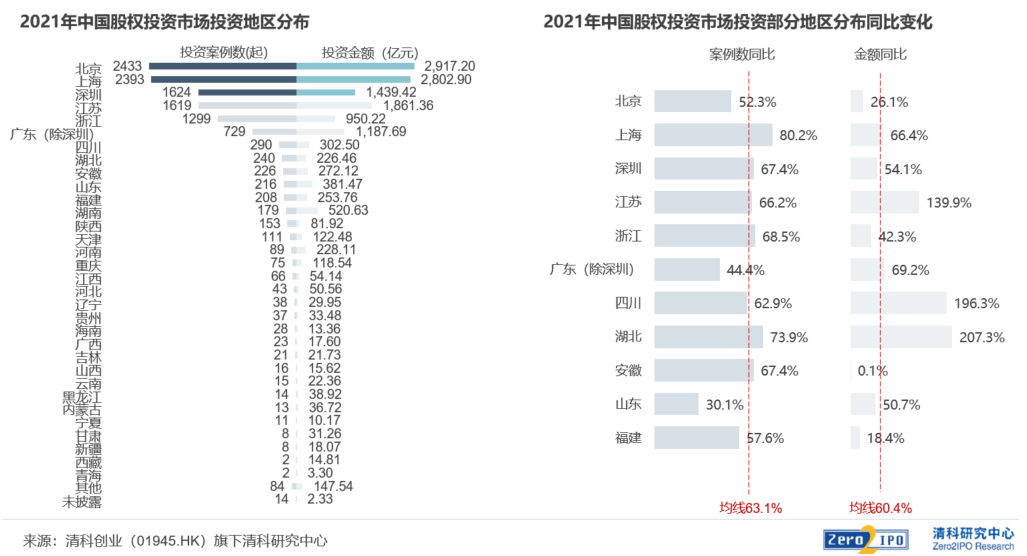

北上深案例占比过半,江浙鄂地区增长迅速

从投资地域看,2021年中国股权投资市场的地域集中度持续较高,北上深江浙这五大区域的案例集中度从2020年的74.6%上升*2021年的76.0%。从投资增速来看,沪、江、浙、鄂地区增长迅速,这主要受益于当地的产业优势和良好的营商环境。例如,在多项产业政策的持续扶持下,上海市战略性新兴产业表现突出,为投资机构提供了众多的优质投资标的,同时优良的经济金融环境也获得了众多投资机构的青睐;江苏省在转型升级持续推动下,先进制造业增势强劲,技术创新步伐也不断加快,为当地股权投资的快速发展奠定了坚实基础。

从不同地域的行业特性来看,多个地区的股权投资行业地域特色明显,与当地的产业优势相关度*大。具体来看,北京的IT及互联网产业起步较早,聚集了一批大型知名IT及互联网企业,规模优势明显,2021年投资活跃度及投资规模仍位居全国首位;长三角地区医疗资源丰富,因而上海和江苏医疗健康企业融资案例数长期位居前两位;而半导体领域的融资案例则集中分布在江苏、上海和深圳。

投资阶段偏好中后期,投资轮次仍集中在A、B轮

面对国际环境变化、新冠疫情等带来的多重考验,投资机构也表现出一定的避险情绪,2021年中国股权投资市场在中后期的投资占比仍然较大,扩张期和成熟期的案例数占比高达62.6%。另外,从投资轮次分布来看,A轮和B轮仍是投资活跃度*高的轮次,投资案例数占比分别为30.1%和18.4%;而D轮和E及E轮之后的平均投资金额均有所提升,分别同比上升44.3%和10.9%。

备注:本图未展示老股转让的部分。

在我国加大发展实体经济力度和构建发展新格局的背景下,国内VC/PE市场投资热点也正在发生转移。目前股权投资市场正处于互联网投资的下半场,硬科技投资方兴未艾,大额投资案例聚焦在IT、先进制造、新基建等领域,行业分布具有鲜明的时代特征。随着参与主体的增多,中国股权投资市场的竞争也不断加剧,投资集中度稳步提升。面对百年变局和全球疫情,中国股权投资市场也将进行新一轮的迭代。

看了这篇文章的用户还看了

TOPS

- 日排行/

- 原创

- 日排行/

- 原创