今年以来,在线音乐行业似乎在“后*版权时代”迎来了一片生机。

腾讯音乐的“护城河”(*版权)在去年8月被监管部门拆除后,网易创始人丁磊已多次表示,“只要版权放开,就会敞开了买”。

即使挨了“板子”的腾讯音乐,也交出了一份不弱的成绩单:去年第四季度,在线音乐订阅收入同比增长23.5%至19.5亿元人民币,在线音乐付费用户同比增长36.1%至7620万。

但“选择性喜报”背后,看起来很美的在线音乐平台,事实上正在滑入“爱优腾”(爱奇艺、优酷、腾讯)在长视频领域陷入的泥潭。

用户增长见顶、寡头利润难掘、短视频也来“抢饭碗”……两个行业的命运脚步正在逐步重合。爱优腾的今天,会是腾讯音乐与网易云音乐的明天吗?

命运的脚步逐渐重合

原本热闹的长视频和在线音乐两个行业,如今,一个是爱优腾三足鼎立,一个是腾讯音乐、网易云音乐“一超一强”。相似的行业寡头格局,让两者的身影逐渐交织。

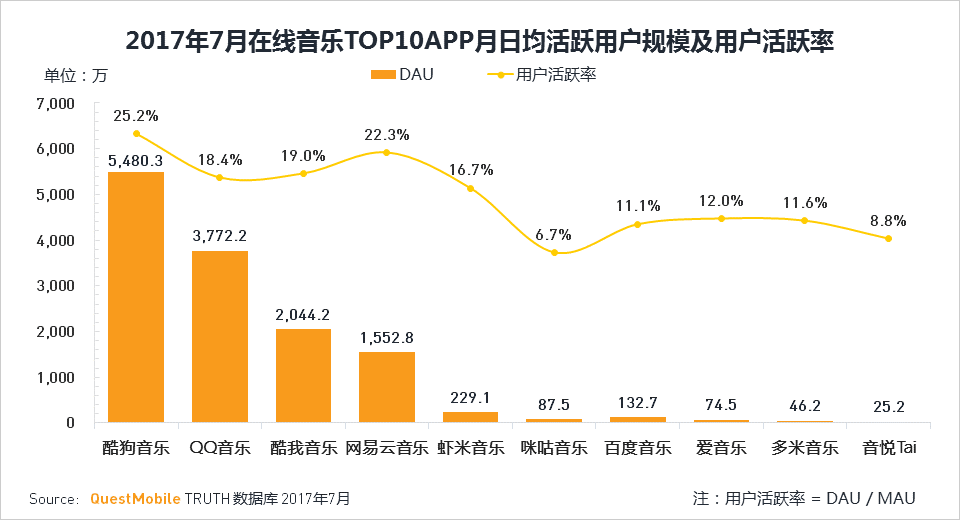

在线音乐平台出现寡头格局,紧随长视频之后。2015年,“爱奇艺、合一集团(优酷土豆)、腾讯视频三强领跑”的局面就已经确立(据《2015年中国网络视听发展研究报告》)。2017年,腾讯音乐正式完成整合后,与网易云音乐形成了“一超一强”格局,且随后集中度还在逐年提高。

两个行业更为相似的是,在激烈竞争中活下来的寡头,竟没有获得互联网行业最为常见的赢家通吃的“寡头利润”。

爱优腾三家,从未盈利过,更谈不上头部平台的超额利润。

在线音乐领域,丁磊的音乐梦也越来越“昂贵”(网易云音乐4年累亏近90亿);*一直盈利的腾讯音乐,在去年8月*版权护城河坍塌后,虽然音乐订阅业务在增长,但公司总体的营收、净利均遭重创。公司整体营收出现了上市以来首次单季同比负增长。归属公司股东的净利润,也同比下滑了55%。

究其原因,版权成本是拖累两大行业的重要原因。

2017年,腾讯音乐以3.5亿美元现金加1亿美元股权的价格,购得环球音乐3年版权。若以当月1:6.8的汇率计算现金成本,仅购买环球音乐曲库,腾讯音乐3年间每年成本就达7.9亿元人民币。

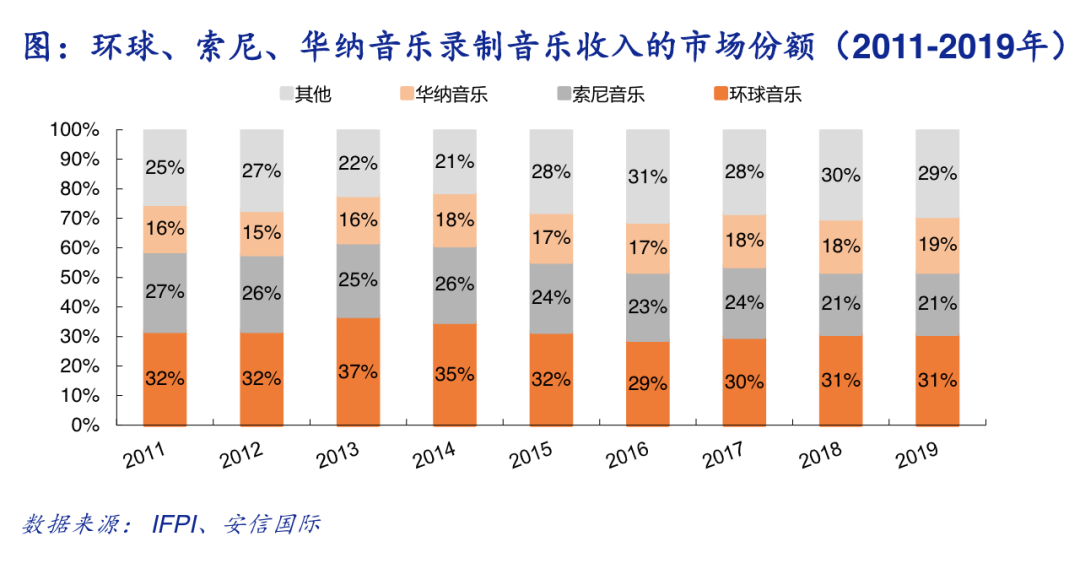

腾讯音乐在同年把“三大唱片公司”(环球、索尼、华纳,收入合计占全球市场的70%以上,见下图)的中国*版权都收入了麾下,若按照三家收入份额比例5:4:3估算,则腾讯音乐在三大唱片公司投入的版权成本,仅现金就达19亿人民币。而当年,其在线音乐业务的总收入仅31.5亿人民币。过半的成本占比,大量燃烧了寡头的利润。

天王级歌手的版权费用则更加高昂,据新华社消息,2020年鲍勃·迪伦向环球音乐集团出售其全部歌曲版权时,总价或达到3亿-5亿美元。

长视频领域,爱奇艺CEO龚宇也曾表示:“版权剧价格高昂,一集的采购价格就200万元人民币起,独播剧价格可能达到600万至800万元一集。”至今长视频寡头也未从成本泥潭中脱身。

版权难题未解,在线音乐却“未富先老”,也像“前辈”爱优腾一样,遇到了用户“出逃”问题。

长视频寡头在2017年起开始遇到这个问题,当时用户在线时长已停滞不前,虽然用户总量还在增加,但自2019年6月爱奇艺高调宣布会员破亿至今,会员总量依然在兜兜转转,甚至在2021年四季度又跌破了1亿大关;在付费用户数方面,腾讯视频也有下滑。

在线音乐行业的“用户出逃”问题,也紧随爱优腾其后。

腾讯音乐MAU已至少五个季度同比下降,而网易云音乐虽然在2021年与各大平台推出联合会员,也未能“大力出奇迹”,在腾讯音乐“挨板子”的利好下,网易云音乐2021年的MAU也仅同比增长了1.2%。

先是行业格局走上了长视频的寡头道路,接着又像长视频一样难获超额利润,进而都开始“未富先老”、用户出逃。可谓老问题未解,新问题又出。既想当寡头,又难逃两个领域里寡头的痛苦。

“围城”不但困住了爱优腾,也困住了“后辈”在线音乐平台。

“会师”泥潭

困境背后,更致命的问题一前一后逼近两个行业。

首先是一直无法解决的用户黏性问题,因为用户更看重内容而非平台本身,导致爱优腾只好靠一个个爆款剧来争抢用户。

而在线音乐平台有一定的行业特殊性,乐坛经典曲目的推陈出新速度并不快,已有的现象级歌手及歌曲依然是兵家必争之地。例如,能争得“周杰伦”三个字和背后的资源,往往就意味着MAU的大幅增长。

但用户主要喜欢的依然是内容,而非平台。

这个痛点问题,逼得长视频平台之间为争得优质爆款剧“打破脑袋”。不过,爱优腾尚能够通过自制内容以填充爆款内容库,而在线音乐平台,则更加依赖“争夺存量”,甚至越来越依赖经典版权过活。MRC报告显示,在美国音乐流媒体平台,发布超18个月的版权音乐播放量占比,已经从2019年的63%,提升到了2021年的74.5%。

这意味着用户愈发看重经典音乐,正在把音乐平台逼上比爱优腾更难走的路。

经典音乐数量终究有限,“三大唱片公司”已占全球录制音乐市场份额的70%,构建了稳定的业务壁垒和竞争格局。2017年,腾讯音乐大价钱获得了“三大”的*版权,才让国内其他音乐平台之后几年“有钱没处花”。

2021年年底,*版权壁垒轰然倒塌。虽然“后*版权时代”来临,但奇怪的是不论旧王腾讯音乐,还是看似利好的挑战者网易云音乐,居然都或多或少受到了冲击。前者Q4盈利腰斩,后者继续亏损。甚至,网易云音乐开拓版权的脚步也没加快,去年Q4,回归网易云音乐的唱片公司仅有5家。

如果*版权放开,也获得不了明显增长,那意味着,在线音乐两大寡头在前无*版权,后缺用户黏性的夹击下,未来的路比长视频平台更加凶险。

老问题未除,更凶险的新敌人——短视频也杀到了两个行业面前,成为了爱优腾与在线音乐平台共同的敌人。

短视频正在不断侵占用户心智与停留在屏幕上的时间。尤其是短视频平台的“二创”,更是一定程度上影响着爱优腾。后者斥以重金购买的版权,却成为了前者的引流工具。(详见雪豹财经社)

爱优腾饱受短视频“拿来主义”之苦,在线音乐平台也免不了“为他人作嫁衣裳”。

去年的《漠河舞厅》在抖音上成为现象级歌曲,但很少有人知道它是网易云音乐首发的原创歌曲。由于短视频平台用户可以套用音乐模板完成创作,不仅让短视频平台成了新歌发布地,也让不少老歌借着短视频平台再度翻红。

腾讯音乐在2021年Q4财报中提道,在线音乐移动端月活下降的主因,是来自其他泛娱乐平台的冲击。并在随后的电话会上再次强调,“轻度用户”流失到了其他泛娱乐平台。

不仅用户使用时间和轻度用户被短视频鲸吞蚕食,在线音乐平台的社交娱乐业务(主要为直播业务)这头“利润奶牛”也大受影响。

腾讯音乐Q4财报显示,其社交娱乐业务收入同比下滑15.2%,成为拖累季度净利润腰斩的主因。网易云音乐的数据也显示,社交娱乐服务板块,每月每付费用户的收入也同比下降21.9%。

行业内的竞争并不是最可怕的,品类间的替代才是致命的。前有行业痼疾,后有品类替代者,这对内忧外患的难兄难弟,在共同的超级泥潭面前“会师”了。

不同的突围方向

虽然“会师”,但在线音乐平台和爱优腾的突围方向不同。

爱优腾选择的依然是通过不断挖掘优质内容、发力自制节目留住用户,同时通过上涨会员费增加营收。

比起长视频平台,在线音乐平台较有利的是,用户会反复消费音乐产品,因此,摊薄了音乐平台的购买成本。

而且在禁止*版权垄断的年代,优质的音乐版权成为一副“明牌”,“牌”不再决定胜负,运营能力和服务能力,才决定音乐平台的胜负。就这一点而言,在线音乐寡头比爱优腾更幸运。

网易云音乐起于社区,未来也将在此版块继续投入兵力。Q4财报中披露,网易云音乐将在未来三年进一步发展社区,“利用独特且有吸引力的社区文化”吸引和培养独立音乐人,并致力于提高用户参与度,加深用户之间及与平台之间的联系。

腾讯音乐,则一方面利用腾讯生态寻找突破口,另一方面开始着眼于利用新生的元宇宙世界创造优势。腾讯音乐财报显示,公司在2021年全年一般及行政开支同比增长29.3%,增加的主要原因是元宇宙相关的研发投资。

落在产品端,即为去年下半年推出的TME数字藏品、TME LAND等。2021年12月31日,腾讯音乐推出*虚拟音乐嘉年华TME LAND。公司管理层在财报电话会中称,TME LAND将融入到元宇宙的应用中,用于虚拟音乐会、虚拟K歌房、虚拟展厅等。(详见雪豹财经社)

综上,面对类似的泥潭,在线音乐寡头们的突围之路,不仅与爱优腾不同,而且在音乐版权的“明牌”时代,竞争的也不是如何获取版权,而是面对类似一副牌,“牌手”的出牌能力。

在线音乐平台,各自突围、各寻出路,同时也是各显其能的新时期到来了。

【本文由投资界合作伙伴微信公众号:雪豹财经社授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。