人类天生就对视觉影像充满兴趣。

蛮荒时代,水边倒影成为人类最早的视觉影像,后来随着文明的发展,人们开始用画布来记录影像,尽管这样做效率低下。直到1839年法国人达盖尔发明了*台照相机,人类才正式进入视觉影像时代。

最早的相机必须采用“交卷”作为成像载体,这种成像方式较为复杂,而且不能重复曝光,用起来十分麻烦。

1873年,科学家约瑟·美和伟洛比·史密夫在研究硒元素结晶体时发现,它在感光后会产生电流,由此电子影像技术开始成为业界的研究方向。经过多年的努力,数码相机终于应运而生,并逐渐取代了传统相机。

数码相机的成像原理与传统相机大相径庭:经过镜头光聚焦在图像传感器上,并由此转化为电信号记录在内存上,再通过电脑进行电光转化最终以影像呈现。

显而易见,数码相机成像的关键在于图像传感器上,正是得益于图像传感器的持续迭代,如今相机的效果才会如此出众。

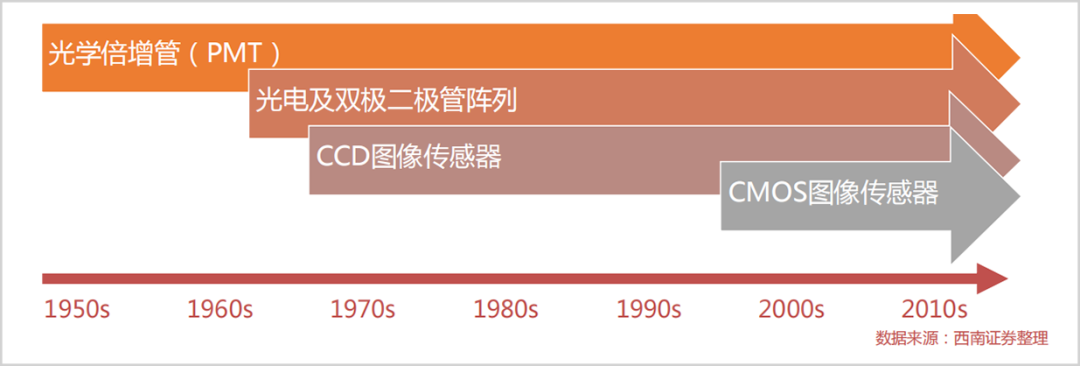

回溯图像传感器的发展,历史上共出现过4代图像传感器。

最早是20世纪50年代出现的光学倍增管(简称PMT),随后很多美国企业开始开发光电及双极二极管阵列的成像技术,但这些技术都存在一定的缺陷,直至贝尔实验室发明了CCD图像传感器,才让业界有了较为统一的技术路线。

90年代中后期,一种新型基于CMOS电路的传感器(简称CIS芯片)开始商业化量产,由于具备更佳的性能,它也逐渐取代CCD成为新一代主流路线。

CIS芯片虽然体积不大,但却占到整个摄像头模组一半左右的价值。作为相机的核心关键,CIS芯片技术一直都在欧美企业的掌控之中。但随着智能手机市场出货量见顶,以及新能源汽车的崛起,市场对于CIS芯片的需求正在不断改变,这也给中国企业留下了机会。

一场来自于中国企业的产业革命,正在CIS芯片行业中酝酿。

01、暗流涌动

CIS芯片最初应用于摄影,但由于太过于小众,整体需求量很小。

直到智能手机的全面崛起,才让CIS芯片行业真正进入黄金期,如今智能手机已经成为CIS芯片最主要的应用场景。

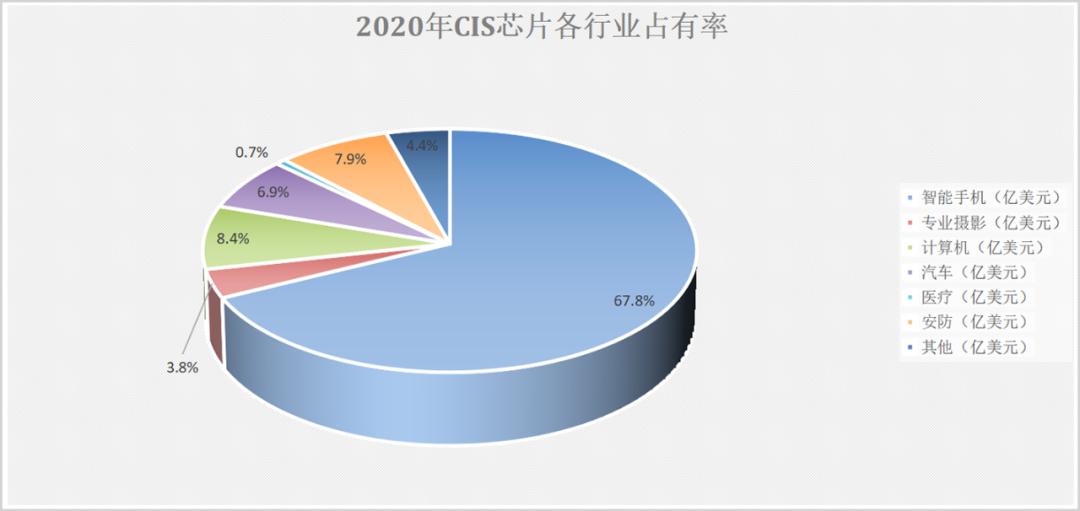

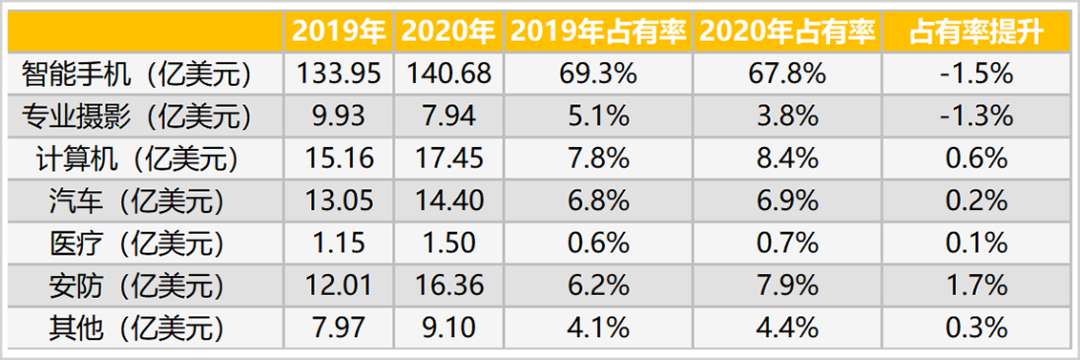

据咨询公司Yole数据,2020年度CIS芯片在智能手机场景的市场规模达140.68亿美元,占全球CIS市场的67.8%,其他占比较高的场景分别为专业摄影、计算机、汽车和安防,市场占有率分别为3.8%、8.4%、6.9%和7.9%。

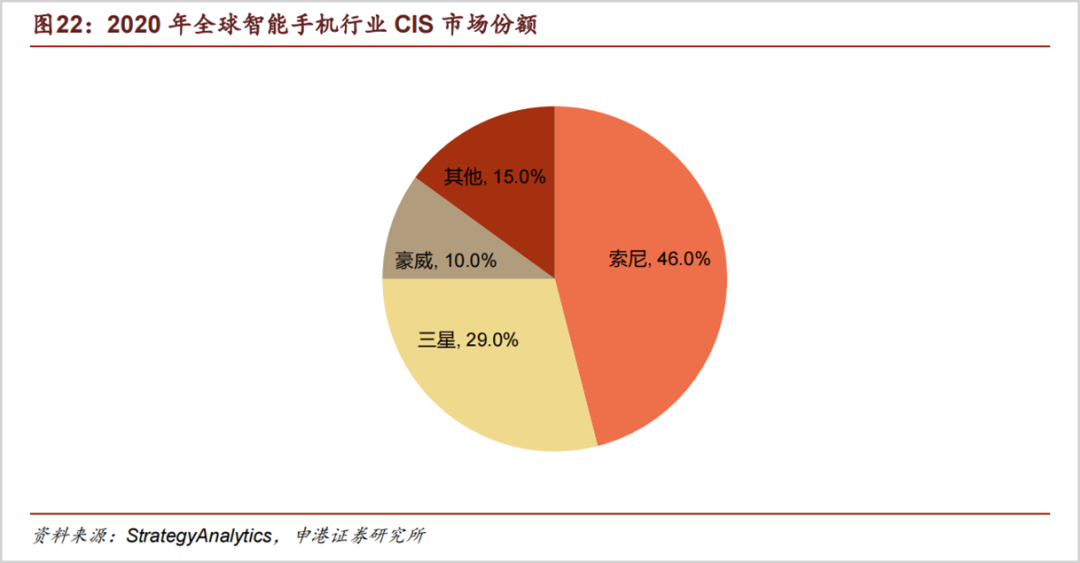

接近7成的全球CIS芯片市场占比,让智能手机成为各CIS芯片企业争夺的核心战场,谁拿下这一市场,谁就能成为全球龙头。

决定手机CIS芯片的参数很简单,那就是成像能力,像素高低也就成为衡量成像水平的关键。现阶段,主流机型的像素水平都能达到5000万像素以上,且像素有进一步增加的趋势。

目前,索尼和三星分别占据智能手机CIS芯片46%和29%的市场份额,二者合计占整个市场的75%,被韦尔股份收购的豪威科技占到整个市场约10%的份额。值得注意的是,这三家公司也是全球CIS芯片市场份额占比前三的公司,俨然一副得智能手机者得天下的样子。

尽管目前智能手机依然是CIS芯片的主要战场,但经过纵向分析,很容易发现全球CIS芯片的产业格局正在逐渐发生重构。

对比2019年和2020年的数据,智能手机与专业摄影的市场占有率大幅下降,降幅分别在1.5个百分点和1.3个百分点。取而代之的则是其他行业渗透率的提升,尤其是安防行业市场占有率提升达到惊人的1.7个百分点。

如果未来智能手机的市场占有率继续下降,而其他市场行业的市场占有率继续提升,那么决定全球CIS芯片格局的因素就将变化。

潜移默化之间,全球CIS芯片格局已经暗流涌动。

02、下一个爆点

智能手机CIS芯片渗透率的下降其实早有预兆。

在此之前,智能手机带来的增长主要受益于双重逻辑。其一,智能手机渗透率的持续提升;其二则是单机摄像头数量的增加。

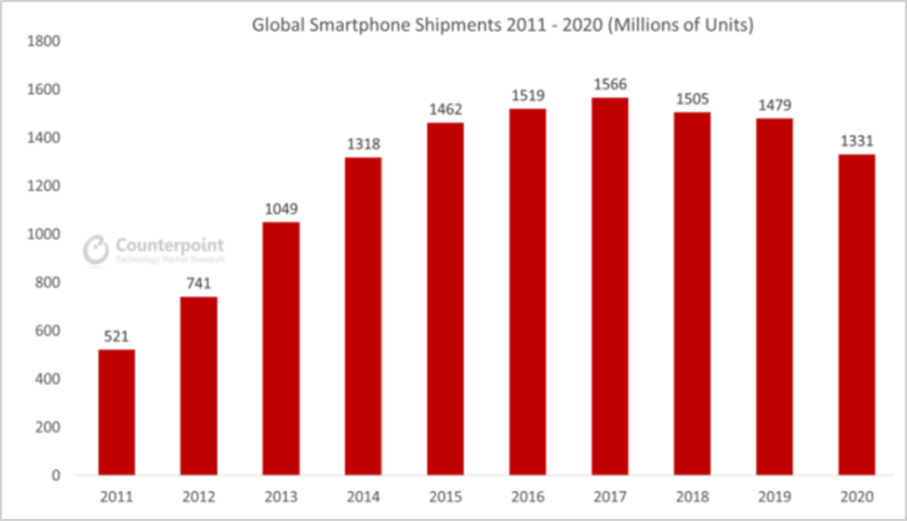

从2011年至2017年,全球智能手机出货量都始终处于持续增长的趋势,不断垒高的出货量是推动CIS芯片增长的*驱动力。

虽然全球智能手机出货量从2018年开始退坡,但CIS芯片的市场规模依然处于扩张之中,究其原因就在于单个手机摄像头数量的增加。

正如前文所述,手机相机的根本诉求在于追求更清晰的画质,要想在尺寸极为有限的手机上获得高质量的相片,其难度可想而知。

在单个摄像头用尽所有力气依然无法让消费者满意的时候,那么增加摄像头的数量就是*的办法,最早提出双摄构想的是当年的“黑科技”品牌HTC。

单摄与双摄*的不同在于变焦能力。

不同于利用光学原理的物理变焦,数码变焦主要通过软件算法来调节大小,再通过插值计算,最后形成的图像往往有损,噪点较多。

通过采用双摄技术,利用两个定焦镜头物理焦距的区别,实现变焦效果,再通过两者计算的结合降低图片的噪点和损伤,从而提升相片的清晰度。

理论上讲,数码摄像头数量越多,手机拍摄的相片就会越加清晰,因此智能手机摄像头由双摄转向多摄可能也仅仅是一个时间问题。

正是基于这样的原因,在智能手机达到天花板后,手机CIS芯片的市场规模也依然在增长。手机CIS芯片市场占有率的下降并非因为自身市场规模的萎缩,而是增长速度已经没有其他赛道那样快了。

除渗透率大幅提升的安防行业外,新能源汽车的崛起也有望带动CIS芯片迎来新的增长。新能源汽车与当初的智能手机很像,都是对于传统产品的一次全面强势迭代,因此我们认为新能源汽车对于CIS芯片的需求也很可能复制智能手机的逻辑。

即新能源汽车出货量和单辆汽车摄像头数量双重增长的逻辑。

目前,全球新能源汽车正处于爆发期,工信部最新公布的数据显示,中国新能源汽车销售完成352.1万辆,同比增长1.6倍,连续7年位居全球*。而这仅是全球新能源汽车崛起的缩影,市场一致预期认为,新能源汽车有望在未来两年延续当下的增长。

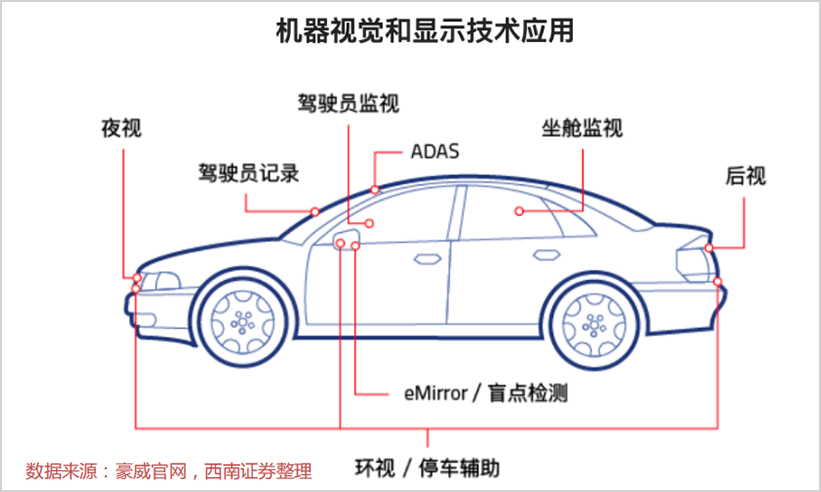

新能源汽车较传统燃油车更加数字化,因此会添加更多的机器视觉和显示技术设备。在智能手机市场逐渐饱和的当下,新能源汽车有望成为CIS芯片未来最核心的增长点。

此外,随着新能源汽车逐渐走向智能化,对于摄像头数量的需求也将更多。如L1级别的自动驾驶仅需搭载1颗摄像头;L2级别的自动驾驶需要达到5颗左右的摄像头,也是现阶段大多数车企的自动驾驶等级;至L5级别汽车对于摄像头的需求量可能将提升至20颗以上。这就犹如智能手机从单摄到多摄的过渡。

如果新能源汽车最终接替智能手机成为CIS芯片的核心增长驱动力,那么在汽车领域布局较深的企业或将因此受益。

03、中国企业崛起良机

汽车对于摄像头的需求与手机大不相同,这或将成为中国企业崛起的突破口。

与智能手机相比,车载摄像头并不过分追求成像质量,而是更加专注于运行的稳定性、帧率和可靠性。很多时候,车载摄像头需要在高温、强光等极端环境下工作,同时使用寿命也明显长于智能手机,因此安全性和稳定性是车载CIS芯片企业首先需要考虑的问题。

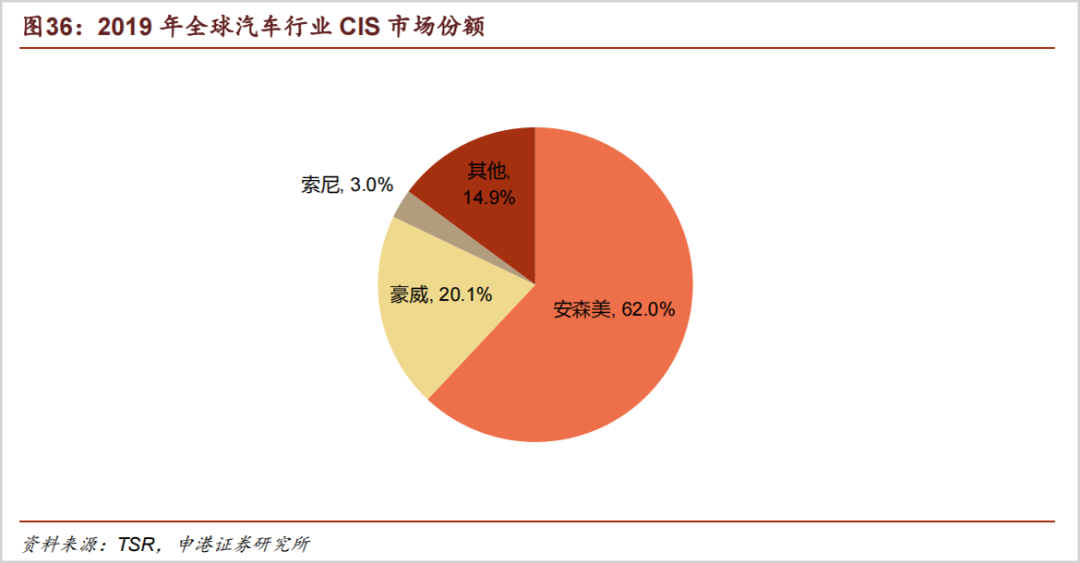

车载CIS芯片市场中,安森美以62%的市场占有率稳坐*龙头,对于车载摄像头布局较早的豪威科技也能获得约20%的市场份额,反观CIS芯片市场规模前两位的索尼和三星,在车载市场规模占有率极低。

如果从整个CIS芯片市场规模看,安森美的市场份额可能只有约5%,甚至智能手机市场的份额可以忽略,但这却无法阻止它在车载CIS芯片领域的成功。由此可见,车载摄像头领域几乎并不需要智能手机上积累的经验。

实际上,车载CIS芯片的尺寸不能太小,因为要保证传感器在极端情况下工作的稳定性,而过于关注像素则会大幅太高成本,目前车载摄像头几乎都是800万像素以下的产品。

但不注重成像并不代表车载摄像头技术含量低,恰恰相反,由于过于极端的工作条件,反而让其技术门槛比手机CIS芯片更高。手机摄像头坏了可能只会影响拍照,而汽车摄像头坏了则可能引发事故,这决定了双方技术聚焦的差异。

技术需求的差异实则给中国企业提供了机会,在拼像素的手机市场,包括韦尔股份收购的豪威在内,实则都难以与索尼和三星完全正面交锋,因此对于像素要求不那么高的车载CIS芯片市场,反而可能是中国企业的破局所在。

所有中国企业中机会*的就是韦尔股份,其在2017年收购了豪威科技,后者曾是CIS芯片的*巨头,一度坐拥整个CIS市场一半以上的市场份额,稳压索尼、三星。

豪威的衰败是从iPhone 4S开始,当时豪威在与索尼的苹果供应商竞争中败下阵来,最终iPhone 4S大热,而索尼也借此与iPhone深度绑定,从而持续拉大与豪威之间的差距。

虽然在高像素市场,豪威渐渐被索尼和三星压制,但在安防和汽车市场,豪威依然是颇具竞争力的玩家。这一方面得益于早期对于车载市场的积极布局,另一方面也在于并入韦尔股份后公司整体的价值协同。

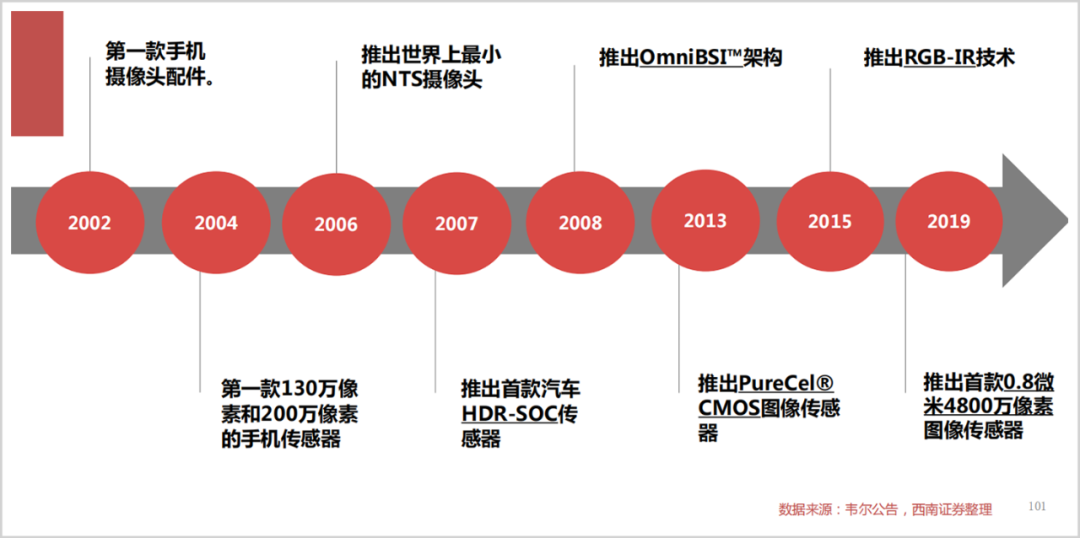

豪威科技早在2002年就开始布局智能手机业务,2007年推出*汽车HDR-SOC传感器,2013年推出CMOS图像传感器,至今已经持续迭代8年时间,而索尼则在2016年才开始进入车载市场,三星更是近两年才开始布局。

在更注重安全性的汽车芯片市场,无疑豪威科技的先发优势明显。

另一方面,韦尔股份以CIS芯片为核心,加速对于汽车模拟、射频、功率芯片的布局,初步形成“显示触控驱动+屏下指纹+外围模拟+射频+功率”的平台雏形。尤其是在顺利整合新思TDDI业务与吉迪思后,韦尔股份的平台属性已经逐渐凸显。

不断加深对于汽车芯片的布局,这实则是韦尔股份为即将到来的车载CIS大时代的准备。

除韦尔股份外,去年8月在科创板上市的格科微也开始布局车载市场。

格科微是一家完全依靠自主研发实现技术突破的国产企业,公司创始人赵立新出身自大名鼎鼎的“清华EE85班”,与韦尔股份创始人虞仁荣、长江存储董事长赵伟国是同学。

虽然在市场份额上,格科微未进前三,但据Frost&Sullivan数据,按出货量口径统计,2020年格科微出货20.4亿颗CIS芯片,位居全球*。

格科微的产品聚焦中低端市场,所以市场规模不及已经稳稳占据高端市场的龙头,但如果公司转型车载CIS顺利,那么对于像素要求不高的车载CIS芯片则有望成为格科微的上佳选择,只不过目前一切仍处于发展初期。

非上市公司方面,思特威是安防CIS芯片的全球*,同时已经在三年前开始切入车载CIS市场,并取得阶段性成果。

在深圳安防展上,思特威联合创始人兼COO马伟剑表示,公司的车载产品在2021年取得显著突破,6颗车用芯片实现流片。此外,公司800万像素的ADAS产品也已经在研发中。

4月28日,思特威启动招股,近期就将登陆科创板。

新能源汽车犹如一阵东风,有望带动车载CIS芯片成为未来十年行业玩家争夺的新战场,在车载领域布局较少的索尼甚至亲自下场造车。这场战争既是对于传统CIS芯片格局的一次颠覆,也是中国CIS芯片企业的破局良机。

蠢蠢欲动的中国企业,将掀起车载CIS芯片的滔天巨浪。

【本文由投资界合作伙伴微信公众号:市值观察授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。