可见,姗姗来迟的国产体育品牌大反攻,不是一朝一夕的波动,而是多方合力推动的大势——新国潮风口加持、主流用户需求转向、电商平台全面助攻、国产品牌供给侧改革,缺一不可。

上世纪八十年代初的一个夏日,从北京开往上海的火车专线上,在满是中国面孔的乘客中,几位欧洲男士,格外引人侧目。

其中一位戴着墨镜的壮年男子,正是耐克创始人菲尔·奈特。

当时,在美国本土市场,耐克刚刚逆袭了劲敌阿迪达斯。拥有超过10亿人口的中国,被菲尔·奈特视为下一块热土。

菲尔·奈特的这番远见,获得了惊人的回报——多年后,耐克成为中国运动服饰市场的**。

同一时间,在东南沿海晋江、莆田等地,中国运动服饰的新势力,尚处于蛰伏期。

当然,比起耐克,初出茅庐的他们,显得“寒酸”许多。自上世纪八十年代后期,陆续有数千家小作坊、小鞋厂分散在晋江乌边港,安踏、特步、乔丹、361度等均诞生于此。

尽管起势很早,但在那之后数年,福建玩家们却群雄无首,小打小闹,势头被全球巨头死死碾压,而后经历了漫长的追赶期。

直到最近两年,分水岭兜转而至,市场彻底变天,中国头部玩家们,逐渐占据了C位。

连《华尔街日报》都忍不住下场提醒,耐克和阿迪“在中国要当心了”,小心被中国玩家超越。

财报更有说服力。

3月21日,耐克披露的最新一季财报显示,其净利润下滑4%,而在上一季度,其中国区营收甚至同比大跌了24%,而阿迪达斯在华销售额,在21年Q2、Q3分别下滑了16%、15%。

中国品牌却逆势反超,安踏2021年营收同比增长39%,净利润同比大涨50%,营收和利润双双超越阿迪达斯;无独有偶,李宁营收同比增长56%,净利润同比增长136%;此外,特步净利润9同比增长77.1%;等等。

国产品牌的崛起之势,一直助推新国潮的电商平台也乐见其成。比如,自从入驻拼多多以来,设计师品牌马克华菲官方旗舰店的单月销售额最高超过1500万元。

“过去30年,传统制造业完成了从中国制造到中国品牌的蜕变,当下的国潮热无疑是国产品牌实现弯道超车的大好机遇”,“多多新国潮”项目负责人表示。

如今,多重因素合力之下,历经五十年沉浮的国产体育品牌,上位大逆转终于姗姗来迟。

一

起于草莽,代工山寨

鲜少人知的是,如日中天的耐克,在创业初期,不过是日本品牌鬼冢虎的代理商。

而中国体育运动品牌的发迹之路,则始于代工、外销、模仿——晋江一众创业者,大都经历了这一阶段。

特步就是其一,1987年,17岁的丁水波洗脚上岸,加入了“家家点火、户户冒烟”的小作坊创业大潮。

最早,这家名为“三兴”(特步前身)的公司,主业是贴牌代工,贴牌产品陆续卖到40世界多个国家和地区,但“三兴”品牌籍籍无名,不为人所知。而与晋江相距110公里的莆田鞋,多年以来,则以“高仿鞋”闻名。

上述数千家代工厂,*的优势就是“低价”,没有品牌,就没有话语权,要么忍受摇摆在亏损边沿、薄如白刃的利润,要么铤而走险仿冒造假,而解决囚徒困境的*路径,是“品牌”。

*觉醒的国内玩家,是李宁。

相比于一穷二白的草根青年,身为体操王子的李宁,见惯了大世面,品牌意识萌发较早。

1990年,仅仅成立两年后,李宁服装公司就成为了亚运会赞助商,以两百余万拿下亚运会火炬接力主办方。

这是中国体育运动玩家打造“品牌”的起点,此后的1992年、1996年、2000年,李宁又先后赞助中国奥运代表团,一时风头无两。

广告效应之下,李宁收获颇丰——2002年,李宁收入就已逼近10亿大关,稳居“行业一哥”。

而行业其他玩家,相比1990年就有自觉意识的李宁,晚了十年之久。

2000年之后,风水轮流转,终于轮到晋江玩家登场。

安踏邀来孔令辉、特步找来找谢霆锋,德尔惠请了周杰伦,喜得龙找了郭富城,金莱克选了王楠、张怡宁……不过,几乎雷同的“代言人”策略,与其说是造品牌,不如说是打广告。

除了邀请顶流当代言,行业玩家的另一策略,则是冒充“洋牌”。无论是名字西化的德尔惠、金莱克、美特斯邦威,还是一直蹭NBA球星乔丹的乔丹品牌,均难洗脱嫌疑。

此举实属无奈,当时,尽管中国体育运动品牌玩家众多,邀请的明显代言人也家喻户晓,但在品牌影响、价格定位、市场份额上,均被耐克、阿迪达斯远远甩到了后面。

欧睿国际彼时发布的一份行业报告揭示了部分真相——2007年,中国体育用品市场中,排名前五名的玩家是耐克、阿迪达斯、李宁、安踏、Kappa,Top5中外资品牌占据三个,前两名均被外资收入囊中。

次年举行的北京奥运会,也成为了中国体育运动品牌最为落寞的时刻。

彼时,阿迪达斯成为了北京奥运会的赞助商。

不甘心的李宁一度试图曲径通幽——通过赞助中国主要体育解说员服饰,实现隐形奥运营销,这一行为最终被叫停。

当然,拿下官赞身份的阿迪达斯,也压根没有把中国品牌放在眼里。一篇《华尔街日报》的报道解释称,阿迪达斯此举是为了PK耐克。

与北京奥运会无奈失之交臂后,时隔近十年,安踏创始人丁世忠依然对此耿耿于心,“中国代表团的装备,当时用的是国外品牌。作为一个中国运动品牌,是有多伤感多遗憾!”

有销量无声量,有产品没品牌的痛苦,中国厂商尽数品尝。

二

走出围城,国潮崛起

从2001年北京申奥成功,到2008年北京奥运会,是中国体育运动品牌的爆发期。

热潮之下,开店就能赚钱,高增长成为常态。如今市值超过400亿港元的港交所上市公司滔搏,就是耐克的代理商之一。

不过,北京奥运会带来的关注热潮和销量爆发,掩盖了中国玩家在产品、品牌、渠道等层面的短板——很快,他们就集体品尝到了苦果。

当时,中国品牌主要采取批发模式,货物的链路是“品牌——经销商——终端用户”,此举的好处,是低成本、高杠杆快速铺设渠道网络,适合短期内赚快钱。

但短板也显而易见,一是品牌与终端市场脱离,与用户需求脱节,导致盲发产品,二是,因为预估不了终端需求,迷信于“奥运效应”,大批量压货到渠道,最终导致库存高企,销售网络瘫痪。

“大跃进”的李宁,是首当其冲的受害者。

2012年6月底,李宁的的库存高达36.38亿元的库存,几乎和同期收入38.3亿元持平,这批库存,一直消化到2016年前后。

不独李宁,奥运会之后,晋江体育运动品牌,也在高度内卷中,陷入了滞销泥潭。

失败的多米诺骨牌噼里啪啦倒下,2011年,鸿星尔克停牌,2016年,匹克退市,2017年5月,喜得龙宣告破产,同年年末,德尔惠多处资产挂牌抵押拍卖。

就在中国玩家在内卷中水深火热之时,经历过风浪的耐克、阿迪达斯等,并没有“头脑发热”,对渠道的科学管理,叠加品牌优势之下,趁机再度扩大领地。

第三方数据显示,在国内运动服饰市场,2020年耐克、阿迪达斯市场占比分别为25.6%、17.4%,位居Top2。

耐克阿迪高企的份额,也与消费者对于进口品牌的高看不无关系。

马孔多创始人艾国永对此感同身受。

2015之前,他在奥森公园跑步时,超过八成的跑友都穿进口鞋,“那时候购买跑步装备时,很少有人会考虑国产品牌”,他告诉《财经故事荟》。他本人也跟风购入一双进口MLB跑鞋。

不过,最近三四年,随着文化自信的年轻一代占据消费主场,新国潮风口渐盛,国货成为新宠。《2021国潮搜索大数据》显示,中国品牌的关注度从2016年的45%提升至2021年的75%。

担纲新国潮主力的则是年轻人。

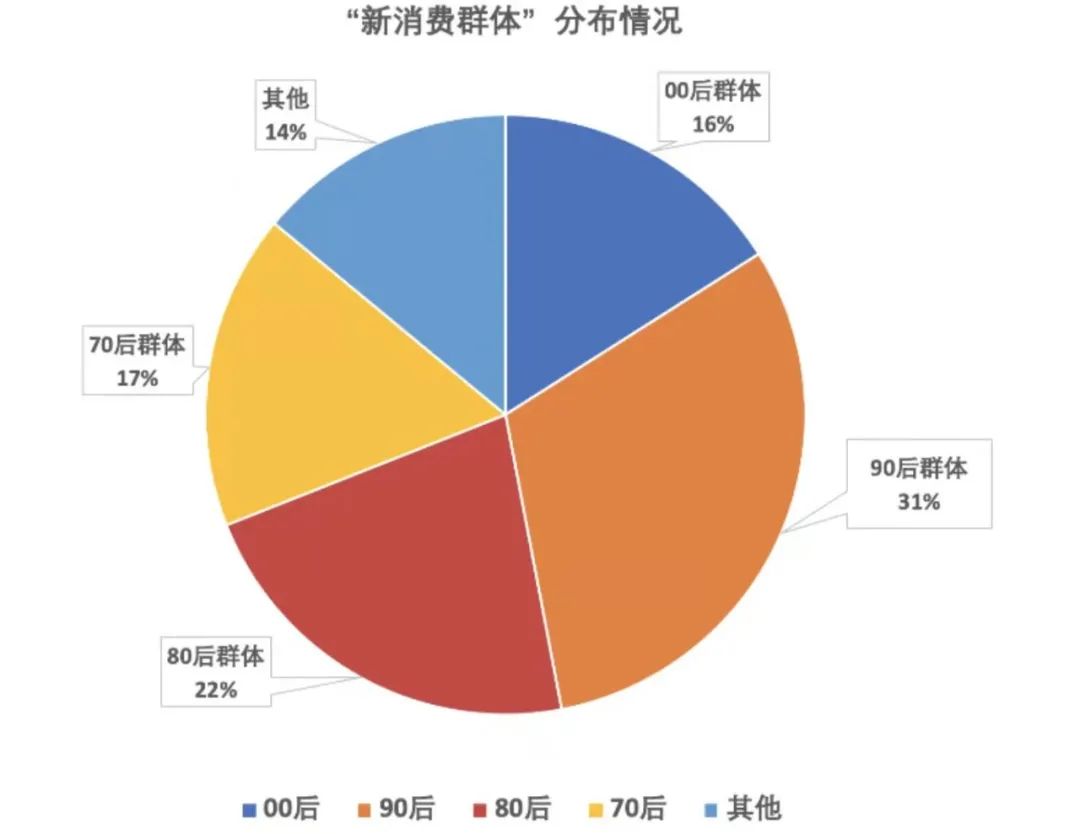

拼多多发布的《2022多多新国潮消费报告》显示,90后群体的占比超过31%,成为国货消费的中坚力量;00后年轻一代对国货的热情也持续高涨,群体占比增长至16%。

特步集团副总裁电商总经理沈华东也亲历了这一变化。

他认为,新国潮也在不断迭代。1.0阶段集中在审美层面,表现在汉服文化风起,故宫等传统IP广受青睐,国潮元素风靡消费行业等。

中国年轻用户的青睐,也让中国品牌更为自信。

大孚飞跃总经理刘网生对设计师的要求是,“要让消费者一眼就能认出飞跃Logo,两条杠加拼音一定要显眼”。

与此同时,李宁产品上的“汉字”文化、森马的盘扣、谷爱凌安踏滑雪比赛服上的龙符号,等等,都让人印象深刻。

而2021年,新国潮则从审美阶段,进化到了文化层面,“是真正的相信,而不是只觉得好看”,购买国潮国货不再是年轻人是的猎奇和尝新,而是成为了主流习惯。

在2021年的厦门马拉松中,沈华东发现了惊喜一幕——起码有七八成跑友穿着特步等国产跑鞋。

除了大众品牌,一些小众设计师品牌也借风起飞。比如,马克华菲在拼多多直播间中展示了山海经神话、中国瑞兽羊尊、“及时雨”宋江等国潮联名款服饰,累计吸引141万人围观点赞。

新国潮的起风,也依赖于外力助推,比如最近两年中 美关系的变化,以及去年的新疆棉事件等等—— 当月,电商平台上的耐克销量同比暴跌六成,阿迪达斯更是同比暴跌近八成。

如今,虽然在市场份额占比上,耐克和阿迪达斯仍然高居榜首,但二者市场份额却在双双下滑,与此同时,在一些细分领域,中国品牌占到了榜首,比如在运动服市场,安踏体育2020年市占率已经达到22.3%,一举超越耐克和阿迪。

可以说,这场逆袭之旅,堪称供需双方的相向奔赴——需求端,消费者对于国潮国货从偏见到高看,供给端也应势应时升级。

三

逆袭而上,三重助攻

最近三四年间,中国体育服饰品牌收复失地,到底是一时风浪还是长期大势?

答案大概率是后者。

相比于耐克、阿迪达斯,国内品牌的高性价比、线上线下全渠道布局,能够吃透全域市场的红利。

早些年间,中国运动品牌普遍认为,北上广一线城市,才是消费高地。比如,丁世忠创业伊始的首站,就是拿着600双自家鞋子,来到北京谋生路。

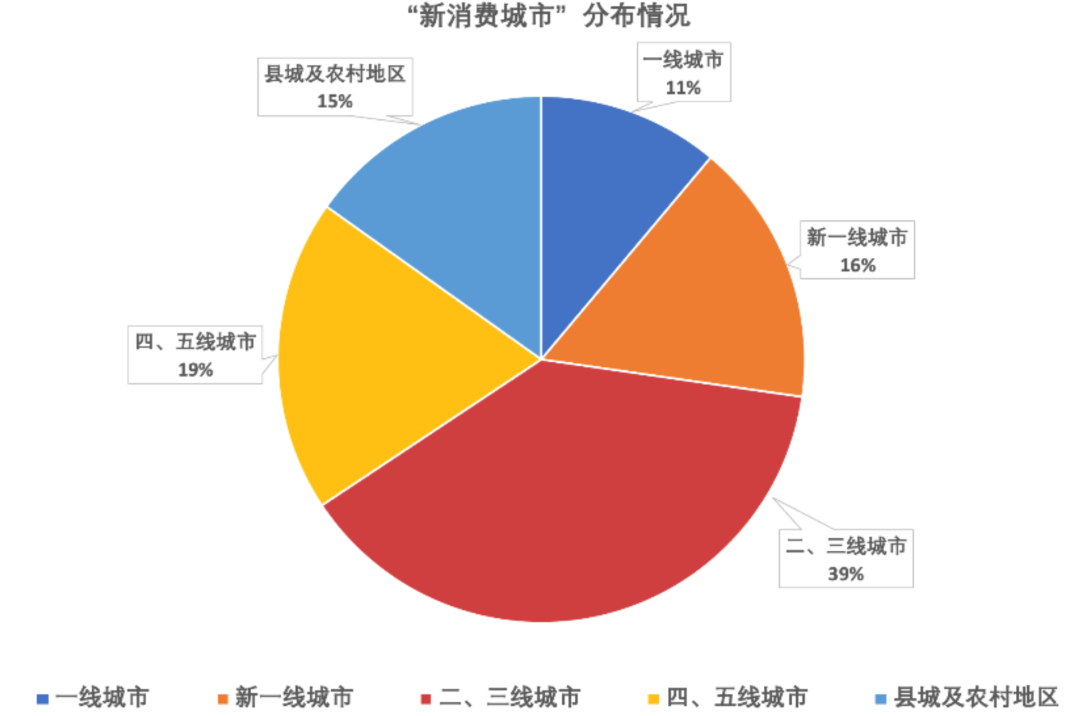

而在当下的新国潮风口中,小镇青年担纲了主力。过去一年,拼多多平台国货订单规模,二三线城市的增幅尤为凸显,其中,以济南、宁波、东莞、南昌、厦门、沈阳、长沙、无锡等为代表的二、三线城市的订单量占比达到39%,超过一线和新一线城市的总和,成为国货崛起新动能。此外,在新国货消费中,小镇青年的群体占比达到17%。

这或许能够解释,为何新国货品牌会集体涌入覆盖全域市场的拼多多——过去一年,入驻平台的新国潮品牌数量同比增长超过270%,并先后涌现出327个过亿品牌,在这里,品牌能快速链接起三四线的下沉群体。

谁能掌握下沉市场,谁就能拿下增长的基本盘,就能吃透全域红利,目前来看,在这一单项比拼中,高性价比、全域覆盖的国产品牌,先胜一局。

其次,电商入场,助攻国潮国货崛起。

前几年,电商平台着眼于“消费升级”,眼盯进口大牌,但拼多多算是个例外,主打性价比的平台定位,让其对于国潮国货一直情有独钟。

就在三月中旬,拼多多又正式启动了“2022多多新国潮”行动,计划投入百亿量级的“扶持资源包”,联合100余家国货品牌,开展全链路合作新模式,助推国货品牌在生产、技术、数据和管理等层面,实现数字化升级。

事实上,体育品牌对于拼多多渠道的定位,也经历了不小变化。

2016年入驻拼多多的森马,早期仅把拼多多当作“线上奥莱,主要清尾货”,森马新零售总监Lina Tan坦承。

但随后不久,森马就发现,拼多多带来了诸多意外惊喜,“拼多多与其他电商平台的客群重叠度非常低,给我们带来了全新客户。而且,它的消费者画像比较年轻,恰好是我们最想要的那部分群体。”

而相比于国外品牌,而国内体育运动品牌,在电商布局上已经*数步。

比如,安踏提出的电商目标是,2025年销售占比超过40%。对比之下,国外品牌如阿迪达斯,则要保守许多——其电商目标为2030年贡献三成营收。

如今,整个消费主场的线上转移,已是大势所趋,谁先占据线上主场,谁先受益。

以艾莱依为例,2020年,艾莱依入驻拼多多,去年10月以来,艾莱依拼多多官方旗舰店的销售额连续三个月增幅超过260%;其中11月增幅超过425%。

其三,供应链升级,零售代替批发,直连终端洞察趋势。

曾经,在消费趋势和市场需求的洞察上,耐克、阿迪达斯走到了前列——这让他们免于了高库存陷阱。

但过去四五年,国内头部体育运动品牌从批发到零售集体转型,而后通过电商平台直连消费者,正在迎头补上与终端脱节的短板,甚至还要更进一层。

森马就受益匪浅,电商平台的消费数据、搜索数据,提供了捕捉已知需求、洞察未知需求的标尺。

“比如,我们发现拼多多上马丁靴搜索数据很高,我们虽然不售卖马丁靴,但是我们可以推出马丁靴相关的搭配方案,进而拉动销售”, Lina Tan透露。

上述数据也能为新品研发提供了指引,过去,服饰品牌上新如同盲人摸象,新品失败率高达95%以上,导致大量新品上市就积压。现在,借助电商平台的数据洞察和趋势指引,再叠加生产端数字化,国产品牌可以反向研发新品,实现供应链的全链路升级。

相比灵活求变的国内品牌,疫情期间,国际品牌在上新方面步履相对蹒跚,以耐克为例,2021年,耐克延迟了部分新品的上市时间,最终拖累了业绩。

可见,姗姗来迟的这场国产体育品牌大反攻,不是一朝一夕的波动,而是多方合力推动的大势——新国潮风口加持、主流用户需求转向、电商平台全面助攻、国产品牌供给侧改革,缺一不可。

【本文由投资界合作伙伴微信公众号:财经故事荟授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。