01、海运费腰斩了

疫情以来,海运费翻了10倍。

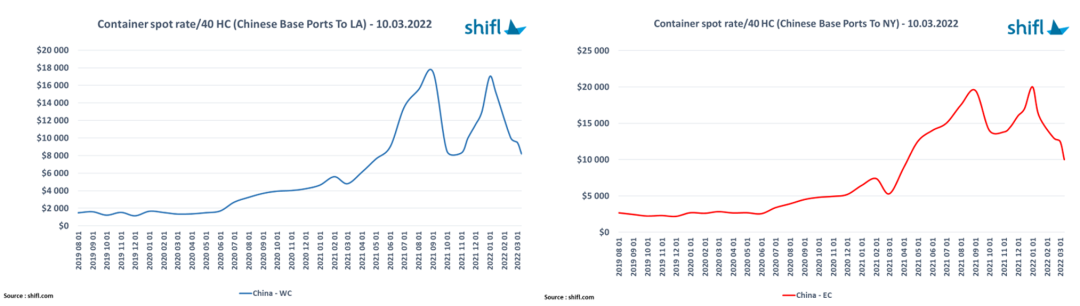

在2019年前的10多年里,一个40尺的集装箱从中国到美国西部的海运费,只要2000美元左右。但在过去短短的两年内,同样一个集装箱的海运费涨到了2万美元,很多货主还得拼手速,抢舱位。

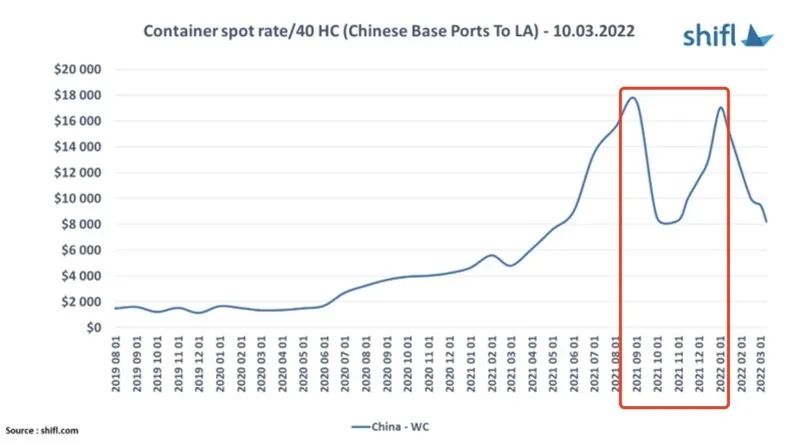

但是,今年春节之后,海运费一直跌到现在。在这4个月里,海运费从今年高点的1.8万美元,基本腰斩到了现在的8000美元左右。

▲中国到美西(左),美东(右)的运费走势图

海运费的下降,引起了很多人的关注。因为,虽然这几年中国出口形势一片大好,增速节节高升,但是很多外贸企业却因为涨了10倍的海运费,而陷入了“增收不增利”的困境。

而且,很多人想知道,今年海运费下跌是像去年一样的“假摔”?还是真的回调?毕竟,去年9-10月的时候,海运费其实也曾腰斩过,但是很快就又涨回来了。

对此,我们的观点是,海运费是真的回调了,而且还会继续降。

这两年海运费暴涨,说到底是因为运力的供需错配。而去年的海运费“假摔”,主因则是“拉闸限电”和“黄牛爆仓”造成,短期内的供给增加和需求减少,导致价格下降。但是,这次不一样了。

02 、 海运费是如何从2千到2万?

为什么这次是真的下降呢?我们先来看看,海运费是如何随着疫情的发酵,在两年内上涨10倍的。

海运费的上涨过程可以划分为三个阶段。虽然每个阶段导致海运费上涨的因素都有所不同,但背后的推动力还是,经济学里最基础的供需关系变化。

*阶段,海运费从2千美元涨到4千美元,时间是从2020的Q2到Q3。这个阶段的特点是,航运公司的船不够。

长期以来,航运业是一个极度内卷的市场。因为都是运集装箱,各大航运公司的服务其实没大区别。

同质化问题导致了,航运公司们只能通过降低运价,来争夺市场。根据航运权威咨询机构Alphaliner的推算,从名义价格来看,1998到2018年的实际海运费下降了一半以上。

因此,大部分航运公司长期在亏损边缘徘徊。

▲中国*的航运公司,中远海运的股价曾横盘了10年

疫情前的2019年里,海运市场也是极其低迷。中 美运输的海运费大部分时间都在成本线以下。

*迷的时候,一个40尺集装箱的美西海运费只要1000美元。因此,很多航运公司只能减少运力。一方面,减少运力,可以降低运营成本。另一方面,也希望通过减少运力来稳住运价。

到了2020年,疫情先在中国爆发。因为,中国正在积极防疫,所以*季度的海运需求快速下滑。根据统计,2020年前5月,全球集装箱运输量同比下滑7.7%。市场*迷时,中国主要港口集装箱吞吐量下降了20%。

在悲惨的现实,和疫情不确定性的双重打击下,很多航运公司选择了继续减少运力。

令航运公司意想不到的是,随着中国控制住疫情,开始逐步复工复产后,中国的出口货量迅速恢复。同时,又因为一季度疫情停工积压的订单,出货量反而还高于去年同期。

此时,航运公司想要增加运力,但也赶不上需求的增长,因为退休一艘船只要几锤子,而造一艘船至少需要2年。

因此,不少船东开始爆仓。随后,海运费开始一路上涨。到了2020年的Q3,美西海运费用就从年初的1500-2000美元,快速翻倍到了4000美元以上,一举突破近十几年的历史高位。

海运费上涨的*阶段,主要起因就是之前亏怕了的航运公司,在疫情冲击下,出于悲观的预期不断减少运力,从而导致运力的供给未能及时跟上需求增长。「供需错配」使海运费在这个阶段里,从长期底部,报复性回暖。

海运费上涨的第二阶段里,价格从4千美元涨到了8千美元,时间是从2020年Q4到2021年的Q1。这个阶段的特点,是「缺箱」和「订单回流」。

其实,在2020年底,海运费已经渐渐趋稳。因为,航运公司们,通过改船、租船、延缓退休等各种举措,向市场投入运力。

根据中国船东协会提供的数据,全球集装箱船的空置率从2020年Q1的12%,到10月份下降到了1.5%。当时,除个别船在厂里大修,航运公司已经“应运尽运”,将其余集装箱船全部投入航线。运力已经拉升到了历史极值。

但是,船够了,集装箱却不够了。

当时,随着新冠疫情在全球各地扩散,各国开始实施更严格的管控措施。这带来了两种影响。

*,因为东南亚、印度等出口国生产链的断裂,大量订单回流到中国,导致中国出口量激增;第二,欧美等地的生产链断裂,导致中国从欧美进口的货物也变少了。

原本有来有往的贸易局面,变成了商品从中国向欧美的单向涌动。这使得,各航线往返运费的价差由以前的1.3-1.5倍扩大到3-5倍。当时,中国到欧美的海运费已经超过5千美元,而返航只能收1千美元。

因此,各大航运公司,在利益的驱使下,往往是刚刚在欧美港口,卸下装满中国制造的集装箱后,就直接空船开回中国,重新拉一批货。毕竟与其在美国港口等集装箱,再慢悠悠地运回中国,还不如直接空船开回中国,拉新货挣的钱多。

中国集装箱行业协会数据显示,当时中国每出去3个集装箱只能返回1个。

▲中国“一箱难求”,外国集装箱却“堆积如山”

面对「缺箱」问题,航运公司的解决方法也是,简单粗暴,就是直接买新的,反正集装箱都是在中国生产的。为此,我国集装箱制造企业也是开足马力,狂拉产能。

据统计,2020上半年,集装箱制造市场还很低迷,总产量只有89万标箱(20尺集装箱)。但到了下半年,因为市场火爆,集装箱产能迅速提升到182万个。12月份单月的产量更是达到了44万标箱,创单月历史新高。

虽然,「缺箱」的情况随着中国工厂开始发力后,也逐渐解决了。但是,在航运费上涨的第二个阶段里,产能的提升速度并没有跟上集装箱的消耗速度。

随着空仓返回中国的船越来越多,更多的集装箱被滞留在了欧美港口,结果导致当时国内出口是“一箱难求”。以至于,国内各种尺寸集装箱的海运价格开始不断飙升,迅速从4千美元,飙升到了8千美元。

海运费上涨的第三阶段,也是最疯狂的一个阶段。价格从8千美元来到了2万美元,时间是从2021年的Q1到Q4。这个阶段的特点是,百年未见的「港口堵塞」和欧美政策刺激下的疯狂「买买买」。

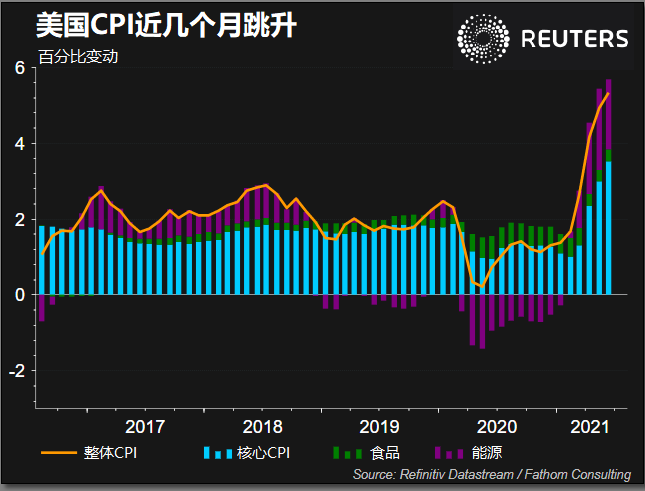

受强劲的刺激政策推动,北美的消费者在2021年上半年开启了「买买买」模式。

根据美国经济分析局的数据,到2021年5月,消费者在耐用品上的支出已经比疫情前的2019年高出了25%。在2021年Q2的美国GDP数据的分项指标中,当季个人消费支出的增长更是高达11.8%,是当年GDP增速的两倍。

▲2021年,美国居民消费和CPI都在跳升

这些新增的需求,和Delta病毒,一起创造了百年未见的「港口堵塞」。

在2020年年底,新冠病毒Delta毒株,在海外引起了新一轮的疫情高峰。这导致美国港口的劳动力陷入了无人干活的困境。从港口、仓库到集装箱堆场和卡车运输等各个环节,都出现了严重拥堵、延迟。美国大量新增的需求更是加剧这种困境。

同时,因为大量的货物都堆积在港口作业区,所以刚到的货轮必须等很久,才能开始装卸。因此,很多货轮只能在海上干等着。据统计,当时,美国*的港口洛杉矶的堵塞,导致船舶平均等待时间从平时的1-3天,增加到两周以上。

除了美国,英国的港口、澳大利亚的悉尼港、东南亚区域的巴生港、西非的尼日利亚港也因为Delta毒株造成的劳动力短缺,使码头操作效率下降,导致货船等待时间变长。

基本上,除了中国的港口,码头拥堵成为了全球普遍性问题。港口拥堵和船舶等待时间增加,更是导致单船周转次数大幅下降。

为什么这个数字很关键呢?

因为,周转次数下降,意味着有效运力受损。我们假设,现在市场上有5000艘船在运行,原本一艘船每年能跑4个航次,相当于有2万个航次的运力。但是,因为港口堵塞问题,导致一艘船每年只能跑2个航次,那么市场上就只有1万个航次的运力。

这相当于,市场上一下子少了一半的运力。

同时,国外的商家,为了使新增的海量需求不受港口延迟的影响,只能不断提前自己的下单时间。这又导致,中国对运力的需求是日益上扬。

到了2021年的7、8月份,市场上不仅出现了“一箱难求”的局面,还出现了“一舱难求”的局面,加上黄牛开始“炒柜”,运价更是火上浇油,一下子从年初的1万美元不到,上涨到了2万美元边上。

在海运费上涨的第三阶段里,港口拥堵使集装箱船在港口排队等待卸货的时间大大增加,从而导致市场的有效运力远低于潜在预期;同时,欧美对中国的供应链需求,也达到了创纪录的高点。

因此,运力供需失衡情况进一步加剧,运价也开始快速上涨。

03、为什么海运费真的要下降了?

根据上述的三阶段回顾,我们可以把海运费上涨的原因总结为两点:

1. 欧美国家对中国进口需求持续高涨;

2. 从港口到内陆运输等供应链节点堵塞,导致有效运力下降。

在海运费上涨的过程中,需求旺盛是推动运价上涨的主因,是开启与保持这轮海运费上涨的燃料;供给不足则是推动海运费上涨的加速器,是导致供需失衡、打开运价上行空间的关键原因。

市场供需同时共振,导致运价在两年内从2千美元涨到了2万美元。

在这个框架下,我们来分析2021年9-10月海运费的下跌和这次下跌的不同之处。

2021年的下跌,主要是“限电”和“黄牛爆仓”的连锁反应。

当时,从8月到9月下旬,广东、浙江等出口大省,在“能耗双控”的指导下,出台了拉闸限电措施。因此,很多外贸企业的订单无法正常生产,导致出口量减少,从而使海运需求也减少。

同时,限电令一出,黄牛开始担心没有货源,怕囤在手里的集装箱没人要,便急于降价出手。所以,当时海运费出现了一轮急跌。

▲2021年海运费的“V形反转”

但是,海外需求和港口堵塞这两个根本原因,并没有发生变化。所以,随着拉闸限电的取消,中国的产能恢复后,海运费又快速反弹到了原先的高点。

不过,今年这两个现象都开始发生了变化。

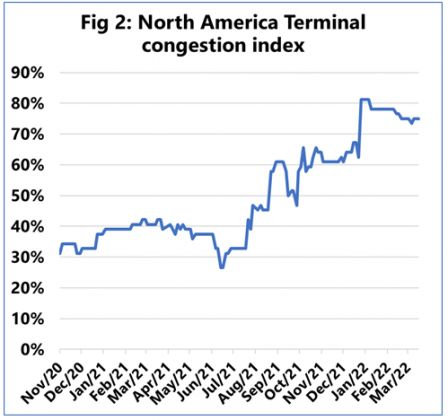

首先,2022年初以来,随着奥密克戎的流行,欧美主要国家都开始陆续调整防疫策略,取消防疫限制。因此,随着劳动力供给的增多,欧美港口拥堵也开始缓解,全球海运供应链效率开始逐步恢复。

▲北美码头拥堵指数,虽还在高位,但已出现拐点

我们先来看看拥堵最严重的美国港口。根据北美的码头拥堵指数显示,该指数从2022年开始逐渐改善。据数据显示,船只在洛杉矶港的平均等待时间约为2.7天,比之前的2周多的拥堵时间大幅缩短。

而且,港口效率提升不仅仅在美国出现。德迅物流显示,今年2月上旬至4月下旬,全球船舶平均待泊时间由7天左右缩短至4天。

因此,随着船只等待时间的缩短,全球的有效运力也在增加。

根据国际海事分析机构sea-intelligence对全球60余家主要航运公司的分析,自从2022年2月初以来,亚洲至美西航线的运力每周都在增加。到了4月底,每周的运力可以达到36.39万标箱,是疫情前运力的3倍多。

由此可见,驱动海运费上涨的加速器-“运力供给不足”,已经度过了至暗时刻。

其次,今年的海外需求会受到两方面影响,而逐步降温。

*,欧美产业链开始复工复产,会逐步减少对中国供应链的依赖;第二,美联储的加息会使美国经济降温,总而导致总需求的下降。

中信证券的研报显示,2022年3月,美国制造业的产能利用率为78.7%,是2016年以来的最高水平;在欧洲,2022年—季度的欧元区制造业的产能利用率为82.4%,也基本修复至疫情前水平。

欧美本土供应链的复苏,也意味他们不再像2021年那样依赖中国进口了。这也意味着,对海运的需求会下降。

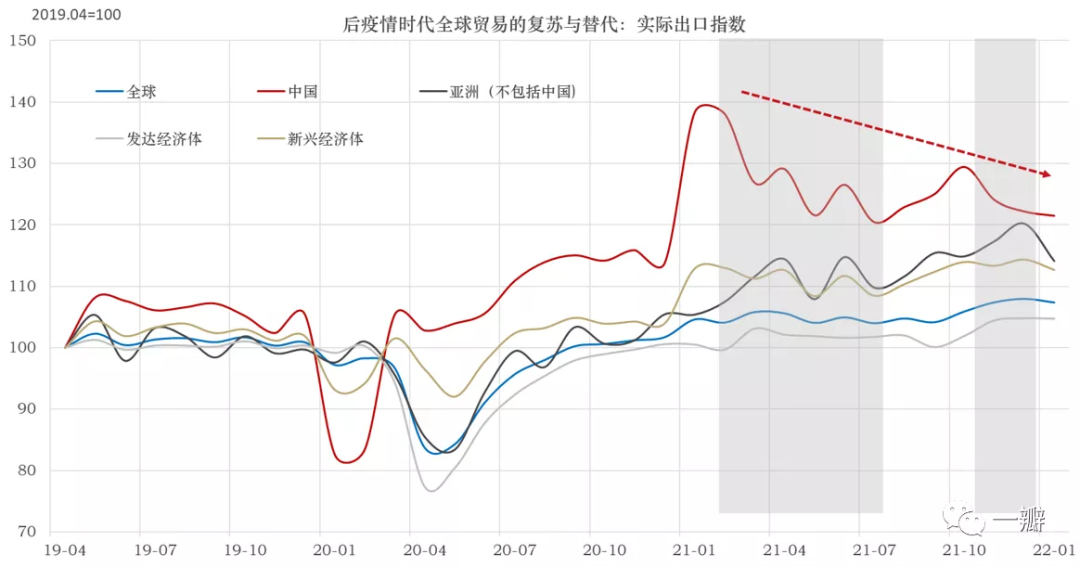

▲据预测,中国的外贸出口将逐渐恢复常态

另外,美国为了应付40年来最高的通胀,美联储预计会在今年加息7次。5月4日,美联储就决定加息0.5%,这是今年的第2次加息,也是自2000年以来*幅度的加息动作。并且,美联储还宣布将于6月1日正式开始缩表。

在这一套组合拳下,美国的经济势必会开始放缓。美国商务部4月28日公布的数据显示,美国2022年Q1的GDP就出现了萎缩,环比下降了1.4%。

因此,在欧美本土需求萎缩和本土供应链复苏的双重冲击下,欧美国家对中国进口需求只会比2021年低,而不是更高。

所以,之前导致海运费出现历史性上涨的两大因素,在今年都发生了根本性转变。当全球运力快速提升时,当欧美对中国出口的需求不再高涨时,海运费腰斩也不足奇怪了,而且可能会继续下降。

04 、尾声

其实,海运费疯涨的另一面,是疫情以来出口大幅增长,中国经济也从中受益。

在疫情期间,当拉动中国经济的三驾马车中的消费和投资都失速时,出口扛起了大旗,迎来近10年最高的增速,也成了中国经济稳增长的压舱石。

而且,2021年中国的贸易顺差高达6764亿美元,这是有史以来任何国家的最高水平,未来估计也很难有人会超越。

海运费下降,表面上看释放了出口企业的利润,但其实折射的是供需关系的变化。1月份时,商务部对外贸易司司长李兴乾就坦言,2022年的“外贸形势十分严峻,稳增长的困难和压力前所未有”。

当喧嚣平静、潮水褪去后,仍然屹立在滩头的玩家,或许才是中国出海企业的真正希望。

参考资料:

[1] 中信证券 | 如何理性看待当前出口形势

[2] 广发宏观 | 怎么看全球通胀重要推手海运价格走势?

[3] 国海证券 | 中远海控:行业景气延续,业务发展可期

[4] 21世纪经济报道 | “疯狂”海运背后那些不得不说的秘密

【本文由投资界合作伙伴远川研究所授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。