养老金缺口8万亿,辛苦一辈子,晚年还要节衣缩食?

4月下旬,国务院印发《关于推动个人养老金发展的意见》(以下简称《意见》)。《意见》的出台,从制度上确立了个人养老金在我国养老保障体系中第三支柱的地位,是对*、第二支柱的有效补充,确保我国养老保障制度的可持续发展。

经过30多年的发展,我国目前已经构建起以基本养老保险为基础、以企业年金为补充、个人养老金相衔接的养老保障体系,覆盖超10亿人。

在这一背景下,以制度形式确立个人养老金第三支柱的地位,意味着什么?

今年初,财政部公布的信息透露:2021年,我国养老*支柱——基本养老金,缺口达到7000亿元。根据保险行业协会近期发布的中国养老金研究报告,这一缺口在未来十年将达到惊人的8万亿-10万亿。

这意味着,我国养老保障体系的*大支柱已经收不抵支,80后恐将成为无养老金可领的一代。背后的原因,与两个“失衡”有关。

一是人口结构的失衡。

据国家统计局2021年国民经济和社会发展统计公报,2021年全国65岁以上老年人口超2亿,占全部人口的14.2%。从全球范围来看,全球老龄化程度最高的日本,这一比例已经高达27%,紧随其后的意大利、德国、法国,分别为23%、21.12%、20%,中国的老龄化程度在全球位列第十。

但从老龄化速度来看,从迈入老龄化社会到进入深度老龄化社会,法国用了140年,美国为72年,老龄化最严重的日本,也有24年时间,有足够的时间做好应对准备。而中国只有20年的时间,老龄化速度之快,超出了所有人的预期,也没有为此做好充分准备。

一边是老龄化加速,另一边却是年轻人不愿意生孩子,人口增长断崖式下跌。

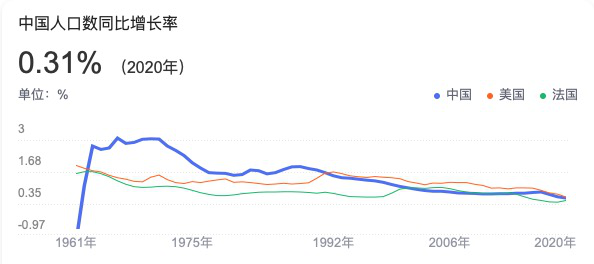

据国家统计局数据,我国人口自然增长率,从1963年最高时的33.33%,下降到现在的0.34%,其中2021年自然增长人口48万人,创建国以来新低。甚至有专家预测,2022年我国将首次出现人口负增长。

这一人口增长率,高于日本、韩国,低于美国,与高度老龄化的法国接近。

人口结构失衡,新增人口速度赶不上老龄化速度,未来基本养老保险的收支平衡压力越来越大。联合国人口预测数据显示,我国老年人口扶养比,将从2020年的5名劳动力供养1名老人,上升到2050年的2名劳动力供养1名老人。

对于劳动力来说,未来2人就要抚养一名老人,养老负担加重了。而对于老人来说,供养人数从5名减少到2名,养老金缺口越来越大,养老生活质量也不可避免地出现下降。

2017年,涵盖全球178个国家的彭博夕阳指数(Bloomberg Sunset Index),就在全球人口老龄化风险最严重国家中,将中国排在第五位。

放眼全球,不少已进入老龄化社会的国家,也同样采用“三支柱”养老保障体系,由于有更充分的时间应对,已经建立起更完善的养老制度,基本养老金压力却没有我国这么大。

这就涉及到我国养老保障体系的第二个“失衡”,养老三大支柱结构的失衡。

拿美国做参照。美国从上世纪四十年代就进入老龄社会,但美国养老体系的“三大支柱”中,负责兜底的*支柱,在养老金资产总额中的占比,只占到7.7%,第二支柱和第三支柱占比分别为53.3%和39%。*支柱占比小,发挥基础性养老作用,养老主要还是靠企业和个人。

相比之下,据《2020年度人力资源和社会保障事业发展统计公报》,我国*大支柱在养老金资产中的占比超过6成,与立足于保基本的定位形成反差;第二支柱的企业年金占三成;而个人主导的第三支柱尚在起步阶段,规模忽略不计。我国养老主要靠*支柱,个人在养老中几乎没有发挥作用。

纵观更早进入老龄化社会的西方国家,会发现一个养老基本发展规律:一个国家在人口老龄化初期,必须夯实基本养老金,做到全覆盖;进入了中度老龄化社会后,基本养老金就会出现缺口,这时就需要完善养老金制度的结构。

套用这个发展规律,当前我国急需的,是大力发展个人养老金。

在个人养老金制度成熟的西方国家,均有成熟的个人养老金解决方案,比如英国推行的养老金国债,德国的计发公式。

虽然我国直到现在才出台《意见》,明确个人养老金制度,但自2000年我国进入老龄化社会以来,在学界和企业界已经有了一些探索。

2012年,清华大学医院管理研究院教授杨燕绥发现,一些省份和城市的养老金出现收不抵支,预测到人口结构失衡,未来养老金将出现较大缺口。

当年9月,她撰文《中国养老金制度改革的八个问题》刊发在《*财经日报》上,提出延迟领取养老金、完善养老金制度结构、发展个人养老金等做法。她的言论当时遭到了网友的集体反对,愤怒的网友把清华大学几乎所有对外的电话都打爆了。

几乎与杨燕绥教授同时,在老龄化趋势下,企业界也在尝试创新商业模式,思考怎么把个人财富与养老结合起来,让养老“第三条腿”跑起来。

比如,2012年,泰康推出的对接养老社区的保险产品“幸福有约”,是一种将虚拟保险业务与医养实体有机结合的创新探索。本质上,这是一种养老资金的筹资模式,它既是一种长期投资的年金,在创造财富阶段,为自己的老年生活筹备资金,买一份保障,同时也是入住养老社区的一张入住函,购买幸福有约的顾客及其配偶、父母,都可优先入住泰康之家养老社区。

十年后,站在2022年回看,养老金缺口达到7000亿,杨燕绥教授的预测已成为现实;“幸福有约”十年累计卖出14万份,养老社区旗舰店泰康之家·燕园也迎来了7周年,一床难求,泰康的筹资养老商业模式与医养布局,也得到了市场的验证。

进入2023年,我国“63婴儿潮”出生人口将迈过60岁门槛,拉开退休高峰序幕。这意味着,未来十几年,平均每年将有2700万人进入养老模式,这对我国养老保险基金的收支平衡将形成巨大的挑战。

《意见》的落地,将以制度化的形式,让养老保障体系的“第三条腿”也跑起来,缓解“退休潮”带来的冲击。

杨燕绥教授、泰康等学界、企业界的探索,不仅证明了推行个人养老金制度的紧迫性与必要性,也通过商业实践,为个人养老金制度的落地,找到了可行的解决方案,为《意见》的落实,提供了有效的理论依据和实践参考。

【本文由投资界合作伙伴微信公众号:华商韬略授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

旗下微信矩阵:

旗下微信矩阵: