作为药明康德当年回国时*的竞争对手,CRO龙头康龙化成,曾一度被认为是MNC巨头牵制药明系无序发展的利器——对于这种像药明一样外企需求导向型CRO公司,需要扶植一个“备胎”来防止龙头的垄断。

然而,这家长期在药明系光环掩盖下的CRO龙头,在7月18日中报业绩预告发布后的第二天,股价盘后6分钟内跌了接近19%,这一刻,仿佛能看到千军万马在往外撤,还有投资者满头问号,“撤也不是抄底也不是,煎熬了一整天。”

当天,康龙化成领跌CRO板块,连续两天也没有缓过劲儿,很多人感叹中国的医药CRO行业遇到了挫折,“医药外包研发业务是不是不大好了?”

CRO作为过去两年整个医药二级市场涨得*的板块之一,良好的景气度让它成了投资人和创业者前赴后继的一个细分赛道。但成也景气度,败也景气度。如今CRO板块高企的估值,使得这个板块动不动就上演若干资本鬼故事。

而这一次康龙化成低迷的业绩增长,似乎也预示着整个中国的CRO板块在起楼宴客之后,会不会像既有的故事那样,因为渗透率见顶和产能过分扩张带来一地鸡毛?

01、另一个龙头:康龙化成的20年

如果要将一家上市公司的市值波动上升到整个中国的医药CRO行业遇挫的高度,研究这个命题的真伪,需要拉长视野来看,但拉长视野并不太容易,因为“中国的医药CRO行业”发展至今,也不过20年的时间。

21世纪初,当李革从美国药典转身回到江苏无锡创立药明康德时,浙江人楼柏良也看到了历史的机遇。2002年,由于一次到北京作学术报告的机会,楼柏良被国内的“活力”震撼,动了回国创业的念头。

楼柏良是化学专业出身,曾经当过两年化学老师。1983年,楼柏良进入中科院有机化学研究所,取得硕、博学位,之后,他留学加拿大蒙特利尔大学,取得学位后,楼柏良一直在美国的制药企业从事化学合成研究。

2000年前后,“国内新药研发领域基本空白,市场大有可为”,楼柏良看到了这一点,考虑到北京的科研实力以及弟弟对在北京做企业有经验的实际层面,楼柏良带着康龙化成的雏形来到北京中关村。

2003年,《药物临床试验质量管理规范》发布,文件从法理上承认了CRO企业在中国的地位和空间。当时的高层仿佛洞悉了美国回国创业的科学家们的需求,政策如同及时雨,对CRO行业的重要性不言而喻。

政策“开道”,康龙化成也迎来迅速发展。

创始人的专业出身决定了企业的起步基因,当时“新药发现”技术在国内刚起步,康龙化成刚好弥补了这一点,从实验室化学起步,研发领域主要集中在药物小分子有机合成、药物化学、研发生物学、制药工艺研究、病理毒理等方面。在短短几年内成为行业前几名的龙头,默克、辉瑞等跨国制药企业也成为其客户。

之后的10年,是CRO企业逐步完善框架、扩张版图、联通上下游的10年。一边引入外部资金诸如行业“一哥”药明康德的CRO服务从药物发现向临床前药物测试、临床试验以及商业生产延伸,康龙化成一边引入外部君联资本,一边在业务上也由实验室化学拓展生物科学、CMC/CMO 业务延伸,逐步完成CRO一体化业务构建。

蛰伏一段时间后,属于这个行业的风又起了。2015年,“722数据核查”开启,标准化CRO公司又看到了新的机会。

紧接着,国家鼓励医药创新研究的帷幕拉起,2017年,《关于深化审评审批制度改革鼓励药品医疗器械创新的意见》出台,中国也在这一年加入ICH(国际人用药品注册技术协会),新药审批速度不断加快,仿制药端的空间则被集采逐渐压制。

同年,热钱资金涌入,CRO企业开始扎堆上市,康龙化成也在这时候递交了IPO文件。2018年,康龙化成IPO获通过,随后,康龙化成A+H两地上市。之后,康龙化成开始构造更全面的全球化战略,收购交易接二连三:2020年,康龙化成收购了美国一家CRO公司Absorption Systems,2021年,康龙化成宣布收购了艾伯维在英国的生物药生产工厂Allergan Biologics Limited。

今年1月,康龙化成收购英国的原料药生产基地Aesica Pharmaceuticals Limited,5月,康龙化成又宣布收购安凯益博和美国Noramco的原料药生产基地。

CRO的狂奔也表现在了资本市场。

过去几年,CRO的风口地位已经人尽皆知,二级市场上,一位投资者在买入康龙化成时,看中的是其仅次于药明康德的CRO“龙二”地位、国内创新药研发的灿烂前景、海外CRO业务向海内转移的潜力,但就在当年年底,新冠疫情在全球开始大流行,情况由此开始转变。

回过头看,新冠疫情、Biotech投资热浪退潮、国内创新药企资金告急、医药CRO龙头业绩大挫……这几个现象互为因果,有明确的逻辑关系。

作为创新药行业的服务方,迭代更新的速度需要比创新药更快才能脱颖而出。但是所有人都低估了创新药在国内变化的速度:PD-1从上市到降到白菜价前后不过四年。这些需要“建产能——招人——投产”的CRO公司,步子卖得更快,也更难收回。

02、快速发展后的急转弯:CRO的瓶颈期

7月17日下午,康龙化成发布2022年半年度业绩预告,相比其营收预计40%左右的同比增速,其净利润的同比增幅预计只有0% - 8%。也就是说,它上半年的净利润处于几乎停滞的局面。

这份远低于市场预期的预告,不但带来自身股价的“闪崩”,而且还引发了蝴蝶效应——CRO板块集体下挫。就在第二天,康龙化成A股和H股均现暴跌,仅在A股其股价盘中一度跌近19%,收盘时股价下跌10.57%。

当日一众CXO企业不论此前业绩预告如何,都没有逃过股价被拖下水的待遇,其中A股药明康德下跌1.83%,阳光诺和下跌2.85%,昭衍新药下跌2.27%。

作为国内CXO行业的龙头企业之一,康龙化成被认为正在走以前药明康德走过的路子,近几年它在全产业链的业务布局透露着奋起直追的意味。

对于此次业绩变动的情况,在一份流传的业绩交流纪要中,康龙化成从其中的三大业务出发进行了解释:

1)在CDMO业务方面,今年2月其位于绍兴的厂房开始投入使用,目前还处于爬坡期并没有满产,订单已经开始逐步交付;2)临床CRO业务上,疫情导致了运营成本增加;3)大分子和基因细胞治疗(CGT)业务的增速慢于整体业务增速,这和海外产能(美国和英国API的产能)的建设有关。

值得一提的是,去年康龙化成将大分子和CGT服务作为独立板块管理,当期实现爆发式增长,营收增长超4倍。在这份纪要中,康龙化成坦承,自己的CGT业务还是在亏损,对公司利润有拖累,预计今年全年会有2亿元的亏损。

在一位投资人的眼中,目前康龙化成的业绩表现是它必经的过程。“海外CGT、国内的CDMO等新业务,都是要先亏损一段时间的。CRO业务还是要走规模效应,利润表现才能上来。”

近两年,其四处开工的在建工程以及频繁的收购,不难让人给它贴上“激进扩张”的标签。此外,这两类活动共同构成了开支的大头。

2021年全年,它有6个重大在建工程项目,内部建设资本开支20亿元左右,同比增长近60%。与此同时,它也开启了收购的倍速模式,今年上半年它达成的三项收购,都是其在向一体化CRO公司不断迈进。

直到去年,康龙化成的业绩还是高歌猛进的:综合毛利率从2015年的27.52%提高到2021年底的35.99%,净利润率从2015年的6.55%提高到21.76%。彼时,药明康德的营业收入刚创下200亿元的历史纪录。但如今,坐上行业头几把交椅的选手成绩不再光鲜亮丽,不禁在资本市场上泛起一丝对CXO行业增长的忧虑。

实际上,除了龙头企业们还能“有肉吃”,不少CRO细分领域的企业的日子已经不太好过。像睿智医药2021年的归属净利润为负,方达控股利润已经陷入停滞。

因疫情而催化的创新药研发热潮,也带动了医药“卖水人”CXO行业的高速增长,众多公司享受到了成长红利。随后纷纷加大前期的投入,通过扩大产能试图抓住历史高速发展的窗口期。

扩产是为了未来,而这两年,除了拼命向一体化CRO公司延伸、从而不断提高客户粘性之外,CRO公司们还有一个能很快看到结果的创收手段,就是投资。

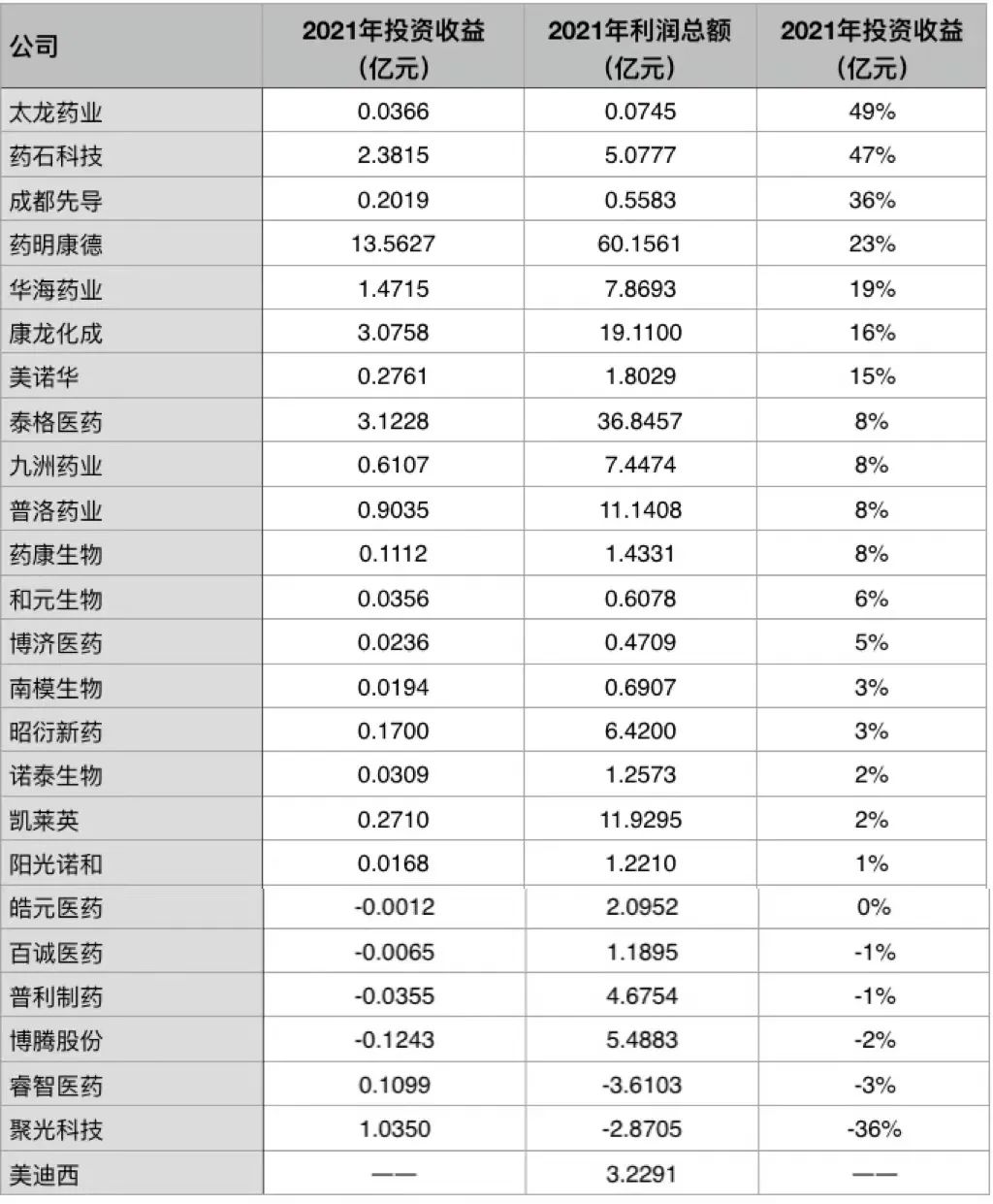

图片:代表CXO公司2021年投资收益情况

来源:整理自网络

CRO公司做投资,往好了说是公司利用股权绑定biotech的研发外包订单,但当这一块利润占比过大时,CRO如何去平衡投资和主业之间的关系,这对公司管理提出了一个挑战。

另一边,在“中国A股十年3000”点的情况下,投资收益注定是一个跌宕起伏的过程,反映在上市公司估值上就是一个忽高忽低的境况。

今年,康龙化成还没看到收购带来的真金白银,先体验了自己投资的公司估值下跌。根据康龙化成初步预算,2022年上半年其上市及非上市公司股权投资公允价值变动损益亏损了8000万。

而中国投资者的耐心,往往是按天计算。整个市场似乎容忍不了这种估值的大起大落。

03、创新药停滞:皮之不存,毛将焉附?

现在一个新的现实摆在面前,那就是创新药市场出现收缩。

首先是投融资的情况,2022年前5个月一级市场投融资事件数量和金额均呈下降趋势。投融资事件总计492起,同比减少45.8%;投融资金额达548亿元,环比减少50.9%。二级市场的再融资事件数和金额,更是从去年第三季度之后持续低迷。

而在药物获批方面,2022年上半年生物药获批数量同比增长16%,增速放缓,化药新药同比增长直接为负(-4%)。

这些需要长期烧钱的创新药企如今既借不到钱,商业化又遥遥无期,那自然也没有CRO的蛋糕可以吃。

“现在很多biotech都在砍自己的项目,如果管线的临床进度在国内排不到前几名,自己就直接停了。”据一位业内人士观察,最典型的例子来自港股上市公司——百奥泰、三叶草,它们已经聚焦自己排名靠前的管线,其他项目几乎都不做了。

她对于康龙化成净利润表现,没有感到太大意外。“如果CXO企业的订单多来自国内的biotech,随着这一波市场萎靡,业绩肯定会显著下滑。”

实际上,所谓的市场萎靡其实是对创新药估值逻辑的修正。另一位投资人看到,过去很多biotech公司忙于充管线,市场根据企业有多少个产品来估值。“它们从药明康德等公司的DDSU部门批发出来一系列的药,之后改改结构推到临床去融资。”以前市场认可这样的模式,可以给出较高的估值,如今已经不买单了。

一直以来,CXO全球产业链转移的逻辑之一就是“降低成本”。与发达国家的同类企业相比,国内的CXO企业有长期竞争优势,其中最重要一点在于中国的工程师红利。

目前,欧美占全球CRO市场份额的90%左右,因此国内的CRO市场仅占不到1/10的份额。很多CRO企业都想分到海外市场这个大蛋糕,但现实是只有国内少数头部企业拿到了入场券,能接到一些国际大药厂的订单。

看上去,国内CXO行业的疯狂增长走到了转折点,以往的高光不可持续,它们还在寻找也亟需找到下个增长动力。

【本文由投资界合作伙伴微信公众号:深蓝观授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。