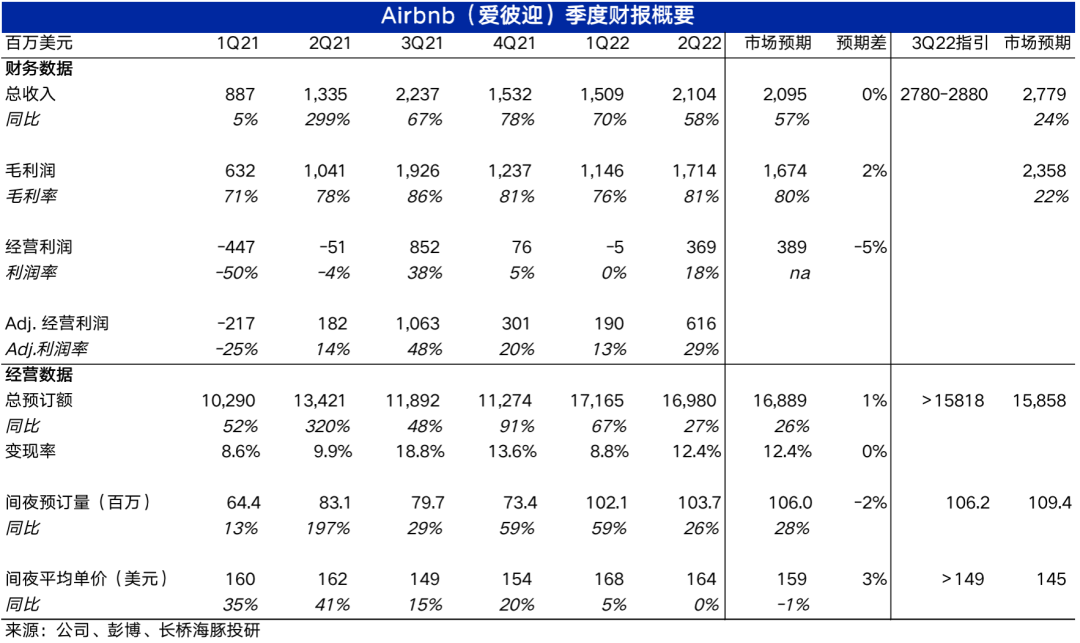

北京时间8月3日美股盘后,Airbnb爱彼迎公布了2022年二季度财报。总的来看,本度Airbnb的营收和利润释放仍保持着强劲增长,但与市场预期基本一致。但间夜预订量本季表现和下季指引都不及预期,不禁让市场担忧出行旅游需求能否保持强劲。海豚君猜测,这也是Airbnb在业绩公布后,股价反而大跌8%的主要原因,财报详细要点如下:

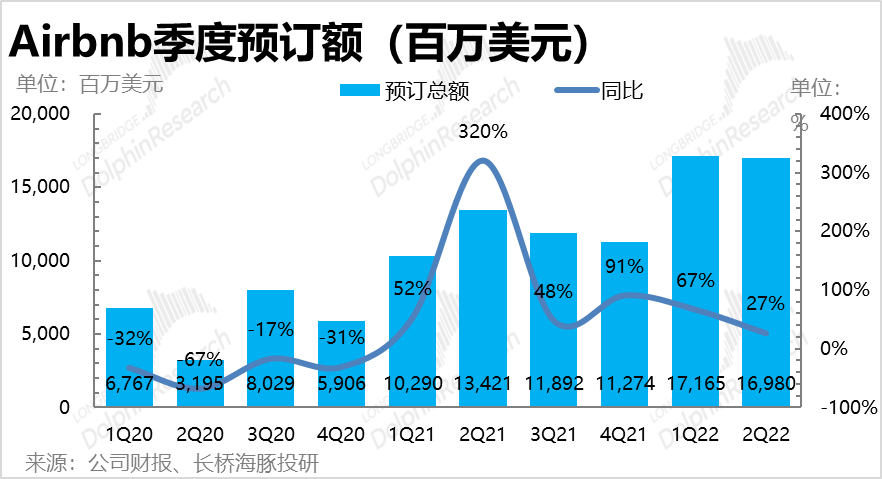

1. 价强而量弱,衰退影响初现?:本季度,公司房屋出租预订总金额 (GBV) 为169.8亿美元,与市场预期基本一致,相较2019年同期增速仍高达73%,增长依旧强劲。

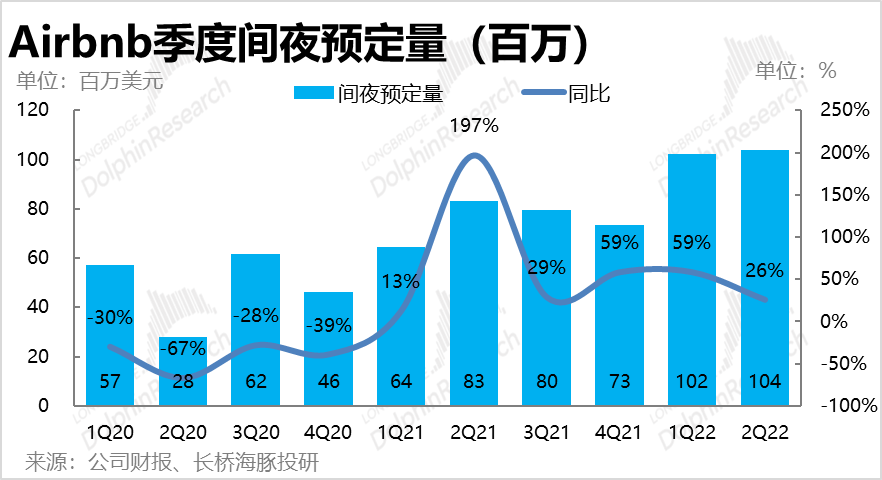

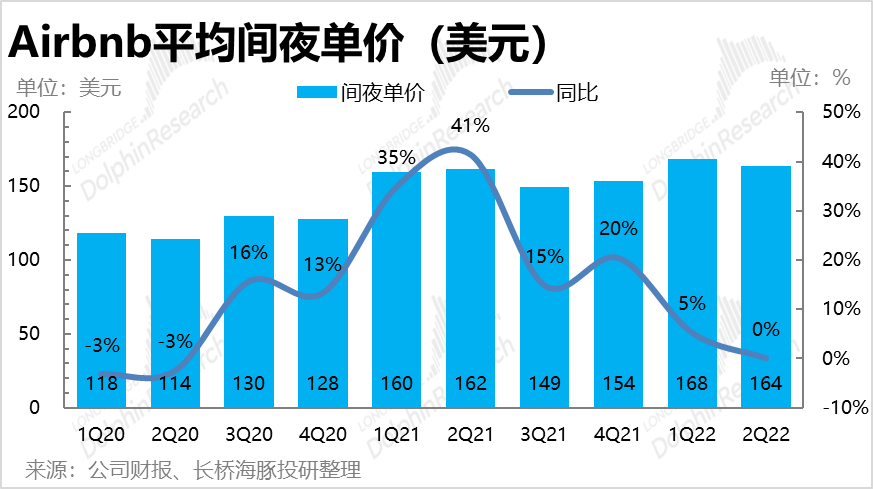

但从价量驱动因素来看,本季预订间夜总量为1.04亿,低于公司先前指引和市场预期的1.06亿次。而本季平均间夜单价(ADR)为165美元,显著超出市场预期的159美元。因此本季中规中矩的GBV表现,是价强和量弱相互抵消后的结果。

而分地区表现来看,复苏节奏落后的欧洲本季在加速增长,而北美的间夜预订量增速(相比2019年)则由上季度55%的明显放缓到37%。

而住房预订量不及预期,会让市场担忧,在美国经济衰退、居民实际收入下滑之际,作为可选消费、弹性极大的出行旅游需求在下半年是否会显著转冷。

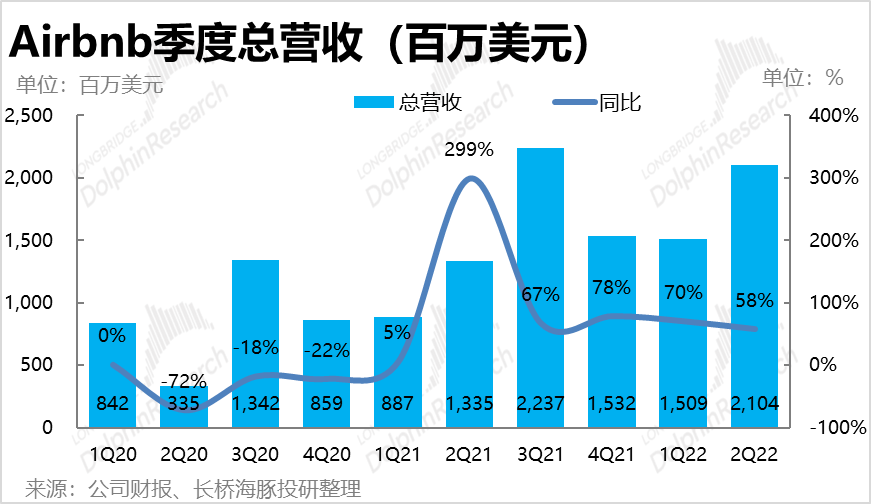

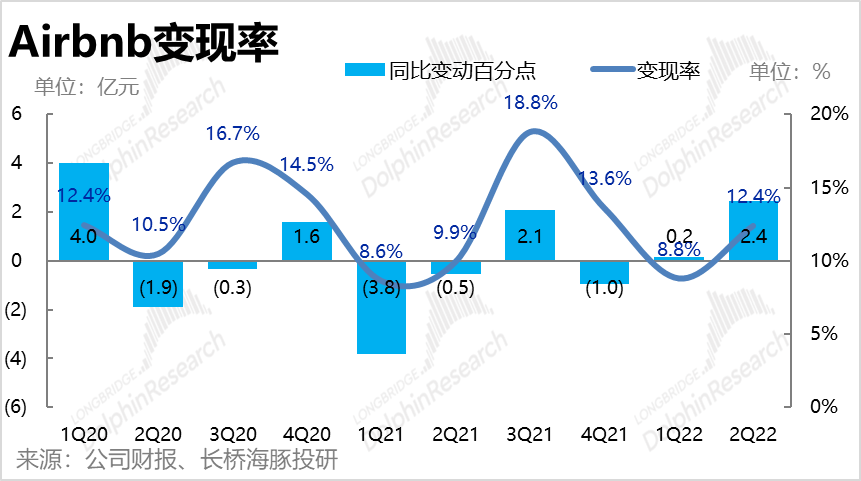

2. 变现率稳步提升,营收继续高增:公司本季实现收入21.04亿元,略高于市场预期的20.95亿元。虽然总订单金额 (GBV) 同比增速放缓,但由于变现率同比增长2.4pct到12.4%,公司营收增速仍达58%。公司作为*的C2C民宿出租平台,其变现潜力相较传统2B的OTA平台会明显更高。随着公司不断推出新服务,本季仍在稳步增长的变现率是除GBV外,Airbnb业绩增长的另一核心驱动因素。

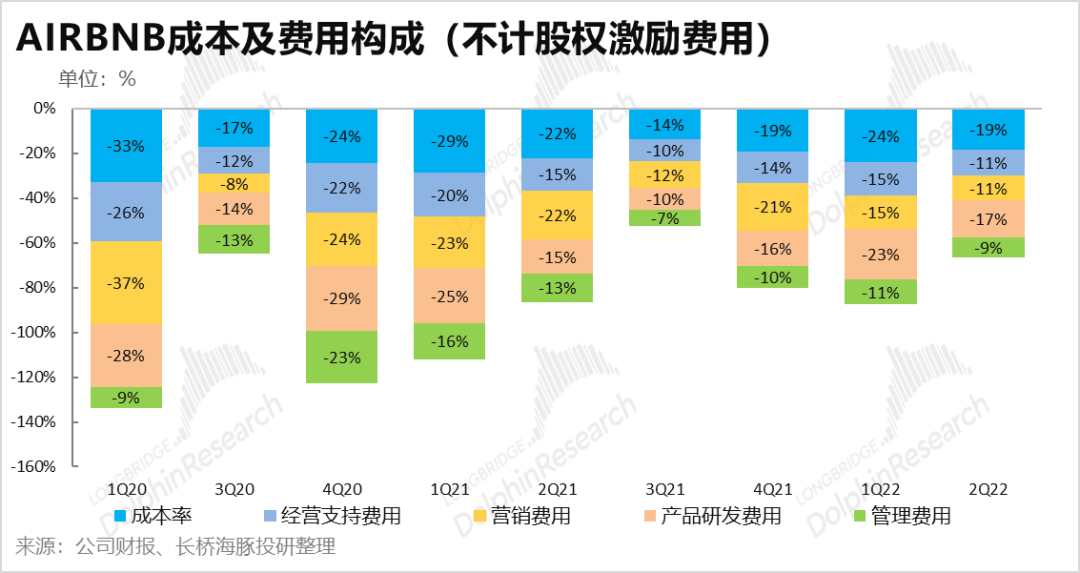

3. 规模效应&人员精简,利润释放能力显著提升:由于公司营收规模继续高速成长,规模效应进一步释放,且公司即时放缓人员招聘节奏,减轻了通胀压力,本季度公司的成本和费用率显著缩窄,利润率大幅提升。

其中,由于ADR超预期强劲,毛利率同比提升2pct到80%,而经营费用中除研发投入仍在加大外,运营支持、营销、管理费用率都大幅缩窄。

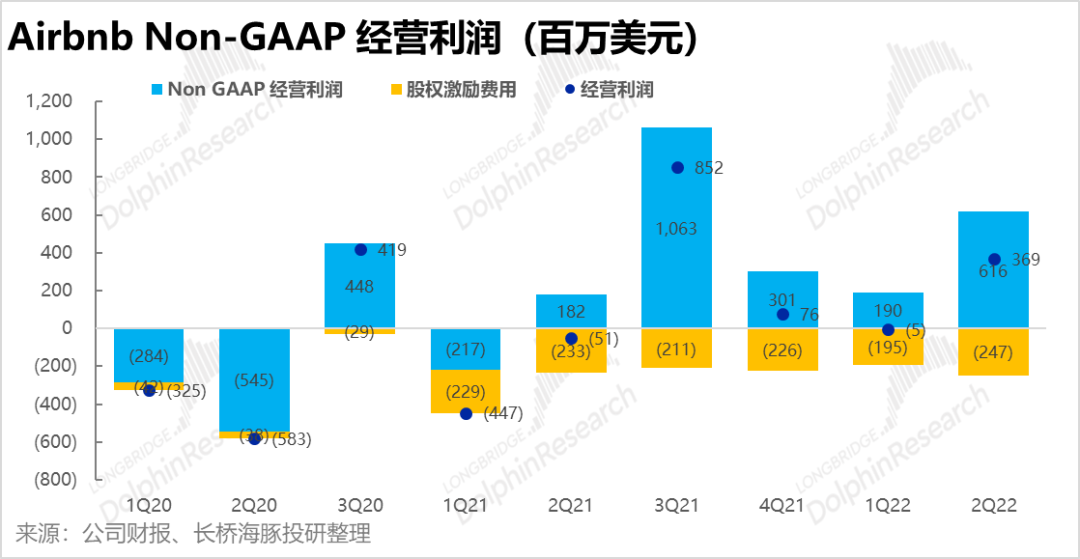

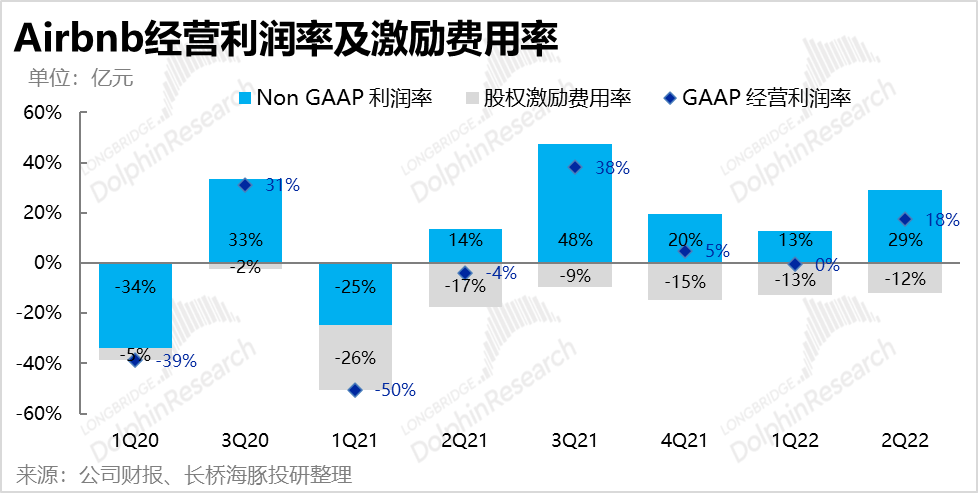

因此,本季度的剔除股权激励费用后的Non-GAAP经营利润率达29%,实现Non-GAAP经营利润6.2亿美元,较去年同期增长了2倍有余。

4. 三季度预订量再度不及预期,强化衰退担忧:展望三季度,公司指引营收在27.8亿美元到28.8亿美元之间,市场预期的27.8亿处于指引下限,营收指引其实不错。但问题是三季度间业预订量指引为1.06亿,再度低于市场预期的1.09亿次。

长桥海豚君观点

总的来说,Airbnb本季的财报表现基本符合预期。而越过预期,从公司经营表现的趋势来看,在营收端保持高速成长,变现率稳步提升,费用控制得当,规模效应下利润释放也在显著提升。可以说公司本季度的表现是出色的,且公司对三季度的营收指引也同样超出预期。

那么为何在优异的财报表现和指引后,Airbnb的股价不涨反跌?长桥海豚君认为主要原因在与旅游出行市场所处的景气阶段以及Airbnb当前仍偏高的估值(约为Booking的2倍)。

在去年同期低基数,以及疫情后居民报复性释放旅游需求的背景下,今年1-2季度出行旅游市场可谓相当繁荣。然而当前美国经济连续衰退,居民实际收入下降,对可选消费的影响本应更显著。那么当pent-up旅行需求释放完毕后,当前繁荣的旅游市场是否会迅速转冷是市场的当前主流的共识。因此,在本季及下季度预订量都不及预期验证了市场对旅游市场可能会盛极而衰的担忧后,资金选择转移至行业景气度将拐点向上,估值也更具安全垫的标的上。

不过,虽然在beta层面可能有逆风的风险,Airbnb自身的业务的表现依旧出众,值得持续关注,寻找合适位置入场。

详细内容如下

一、“价”坚挺而“量”疲软,衰退隐忧已现?

对于Airbnb而言,由于公司的营收基本完全由平台上房屋出租总额的佣金构成,结构简单;同时预订金额和订单量是驱动业绩的核心因素,因此我们也由此入手。

本季度,公司房屋出租预订总金额 (GBV) 为169.8亿美元,比市场预期的169亿基本一致,与2019年同期相比增速仍高达73%,与上季度增速一致,并无减速迹象。

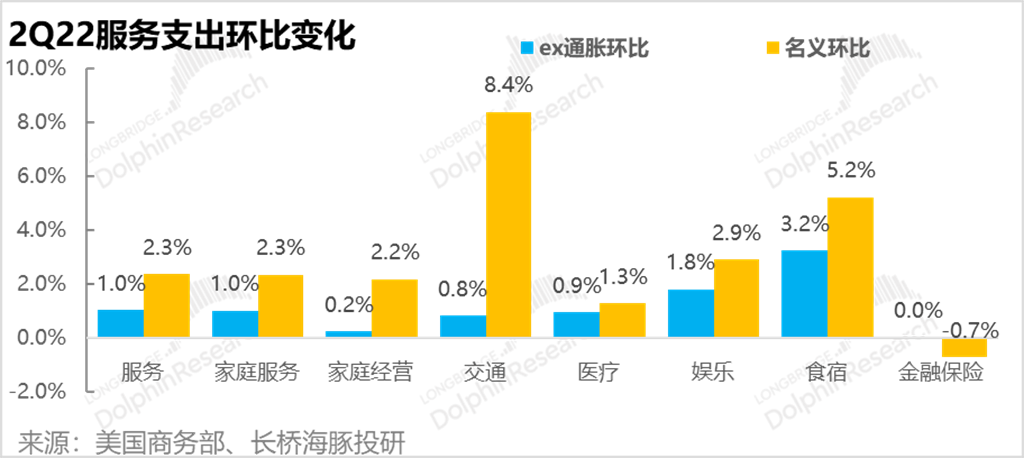

结合美国二季度宏观数据,可见在线下活动(出行娱乐)复苏的大潮下,即便在剔除价格通胀后,美国娱乐、食宿类支出依旧保持着相当高的同比增长,表现远强于疲软的商品消费。因此,Airbnb整体强劲的预订金额算是预期之中。

不过整体增长虽强劲,但从价量驱动上看却略有隐忧,本季Airbnb平台上房屋间夜预订量并不及预期,主要驱动因素是ADR(间夜单价)的超预期增长。详细来看:

本季公司平台上预订间夜总量为1.04亿,较2019年同期增长23.6%,低于公司先前指引25-26%的增速,也低于市场预期的1.06亿。可见实际租房需求并不如预期的那么强劲。

同时,本季平均间夜单价为165美元,同比持平。然而在出行全面恢复的预期下,租房结构将由北美向全球转移、由度假出行向商务出行转移,公司在上季度曾指引ADR会同有所回落,市场预期本季的ADR也仅为159美元。因此,ADR的表现实际强于预期。

那么“量”弱而“价”强背后的原因是什么?

分地区表现来看,本季北美的间夜预订量较2019年同期增长37%,较上季度55%的增速明显回落;

欧美&中东地区预订量较19年增长26%,增速高于上季,可见复苏节奏先前相对落后的欧洲地区也在加速复苏当中;

此外,南美地区较19年同比增长64%,增速与上季持平。海豚君认为,在南美等未成熟市场,民宿行业渗透率提升 & Airbnb市占率提升的逻辑,帮助公司在南美地区持续取得了高速增长。

综上可见,本季欧洲在加速复苏、南美也持续强劲,北美(美国为主)的增长在显著放缓,以及一直疲软的亚太地区应当是订单增长不及预期的主要原因。

然而价格超预期可能是通胀导致房屋平均租金上升所导致,住房预订量不及预期则让市场担忧,在美国经济衰退、居民实际收入下滑的背景下,作为可选消费、弹性极大的出行旅游需求能否保持当前的繁荣,抑或在下半年将掉头向下。

二、3Q指引仍是“价强而量弱”,衰退风险再度确认?

展望三季度,公司指引营收在27.8亿美元到28.8亿美元之间,市场预期的27.8亿处于指引下限,营收指引实际小超预期。

然而,与本季度的情况类似,公司指引的三季度间业预订量为1.06亿,相较2019年同期的增长24%左右,但低于市场预期的1.09亿次。而平均单价(ADR)会同比有所增长,即会高于149美元/间夜,而市场则预期会同比下降到145美元。

由于间夜预订量指引又不及预期,再度强化了市场对未来出行住宿需求可能掉头向下的担忧。

三、营收和变现率如预期内扩张

由于价量对冲后,本季 Airbnb 的GBV与预期基本一致,公司在营收端的表现也完全在市场的预期中。具体来看,公司本季实现收入21.04亿元,市场预期则是20.95亿元。不过在变现率提升的驱动下,本季营收增速仍达58%,增速虽略有放缓,但仍在高速增长期。

就变现率,由于住宿的需要有着显著的季节性,公司的订单一般在三季度为最高峰、一季度则为低谷。公司的变现率也存在类似的季节性,因此分析时主要从同比角度来看。

本季公司变现率为12.4%,相较去年同期扩张了2.4pct,相比19年同期也提升了1.9pct。可见公司的变现率仍处于稳步提升的轨道上。而公司作为*的C2C民宿出租平台,其变现潜力相较传统2B的OTA平台会明显更高,因此变现率的变动是除GBV外,公司业绩的另一核心驱动因素,需紧密跟踪。

不过从预期差的角度,本季市场预期的变现率也为12.4%,且本季ADR超预期强劲原本就有利于变现率,因此公司提升变现率的节奏也并未超出预期。

四、规模效应释放,盈利回升,但股权激励仍是不小开支

由于Airbnb上市不久,股价激励费用支出规模较大且波动显著,因此在看成本和费用时采取剔除股权激励费用后的口径,以更好的观察公司费用的变动趋势。

总的来说,公司营收端快速成长释放的规模效应,以及公司在人员精简上的举措,帮助公司在通胀大环境下,依旧实现了成本和费用占收入比重的全面缩窄。

具体来看,由于ADR超预期强劲,公司的毛利率提升到了81%,高于市场预期的80%;同比去年同期提升了2pct。

此外,除了产品研发费用仍在明显扩张外(与公司不断推出的新功能相匹配,),经营支持费用、营销费用和管理费用占收入的比重相较去年同期都有明显缩窄。

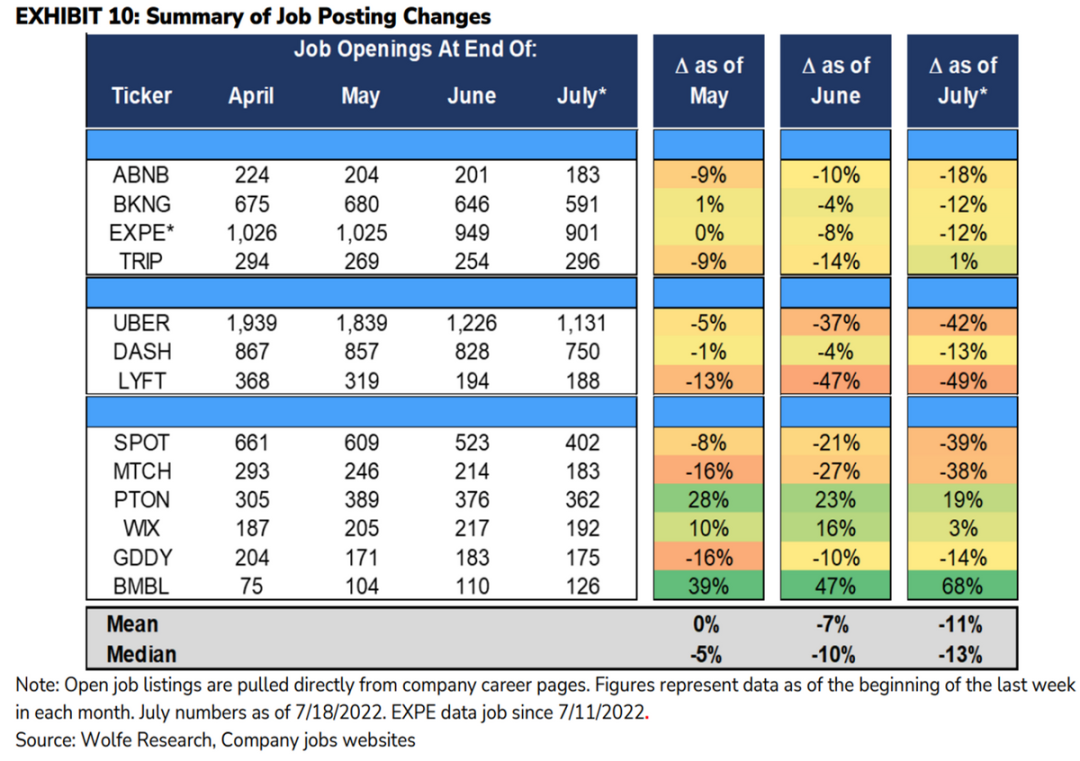

而根据外行调研,自4月以来Airbnb一直在缩减人员招聘数量,在宏观经济转弱的背景下,公司也迅速放缓了招人节奏,降低了员工工资通胀的负面影响。

因此,在毛利提升以及良好的经营杠杆下,本季度公司的剔除股权激励费用后的Non-GAAP经营利润率达29%,实现Non-GAAP经营利润6.16亿美元,较去年同期增长了2倍有余。而在扣除占总营收12%的股权激励费用后,GAAP口径的经营利润也实现了3.69亿的经营利润和18%的利润率,可见公司的盈利释放能正在稳步提升中。

【本文由投资界合作伙伴微信公众号:长桥海豚投研授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。