*在高端市场掀起过波澜的华为,受芯片制裁等影响,迅速跌落神坛,留下唏嘘一片。

不过,华为的成功给了小米、OPPO、vivo这些“第二梯队”极大信心,“冲高端”也成了米OV近两年发展的主旋律。

然而结果却在意料之外,却又合乎情理。

米OV在过去两年多时间里,为争夺空白市场积极备战,升级迭代旗舰产品,但华为留下的市场空白,几乎全被苹果吞下。数据显示,2021年苹果占据了国内智能手机市场5000元以上档位的近80%。

至于国产品牌的代表们,近日有知名数码博主总结道:“集体冲高端算是宣告失败了,有些品牌明年的旗舰产品线岌岌可危,要么做不出来,要么不准备走量,再次厮杀中端市场。”

在「科技新知」看来,现在断定米OV冲高失败为时尚早,但当下尴尬的现实是,米OV三家冲击高端突破并不明显,而苹果已经开始盯上中端市场。这也意味着,米OV高端旗舰机如果再不能崛起,那么退守中端市场只是先后问题。

Part.1

走不出的苹果阴影

米OV发力冲刺高端的开局是在2018年前后,也就是华为初露被制裁风险之际。当时三家的高端化逻辑很简单,即在硬件层面疯狂堆料,以搭配所谓“黑科技”的旗舰机型打入高端市场。

小米Mix系列、OPPO FIND系列以及vivo NEX系列,在2018-2020年间,基本将最强骁龙处理器、120Hz高刷、2K+分辨率、65W快充、线性马达等顶配做成了高端门槛。

硬件堆料,显然是最便捷的打法,但三家国产品牌自身的综合素质,又没法为其讨得“大块蛋糕”。

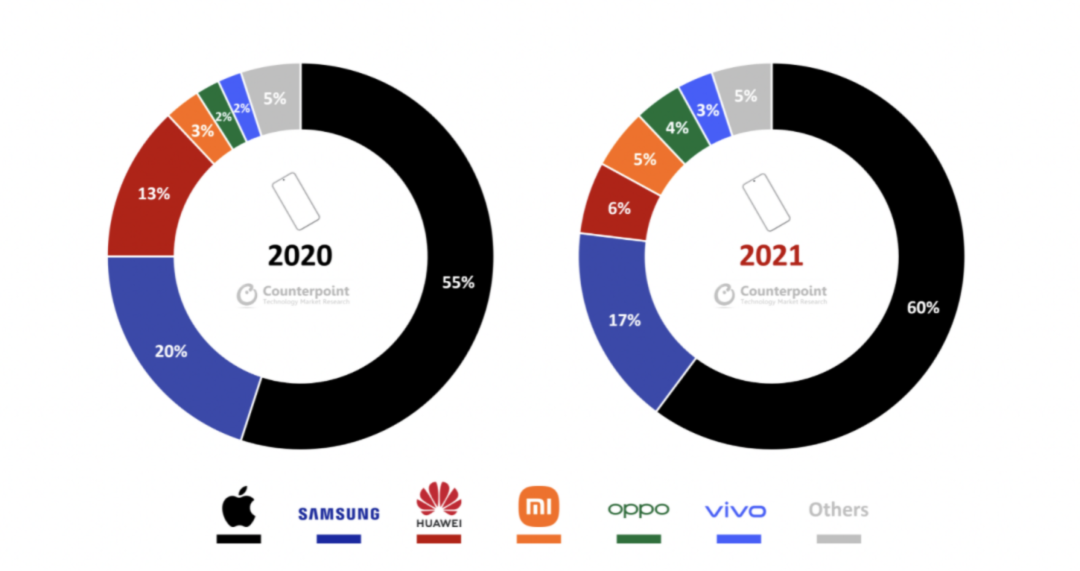

Counterpoint数据显示,2020年苹果以55%的市场份额霸占全球高端手机市场,而米OV三家市场份额合计也仅为7%。

到了2021年,华为受芯片影响出货急速下降,其高端市场份额也被群雄所觊觎。但从结果看,米OV三家都没能吃到多少,华为丢掉的这块蛋糕。

CINNO Research数据显示,2021年国内5K价位往上的高端市场,苹果所占据的份额由2020年的48%大幅增长至75%。

而即便将高端标准下降至4000左右,米OV也远落后苹果。根据IDC数据,2021年整年,国内600美金(4000人民币左右)以上价位段市场,苹果份额为66%。

进入2022年后,米OV三家开始角逐折叠屏,虽然销量算得上有所突破,但细分赛道里的小众市场,并不能改变整个高端手机市场的格局。

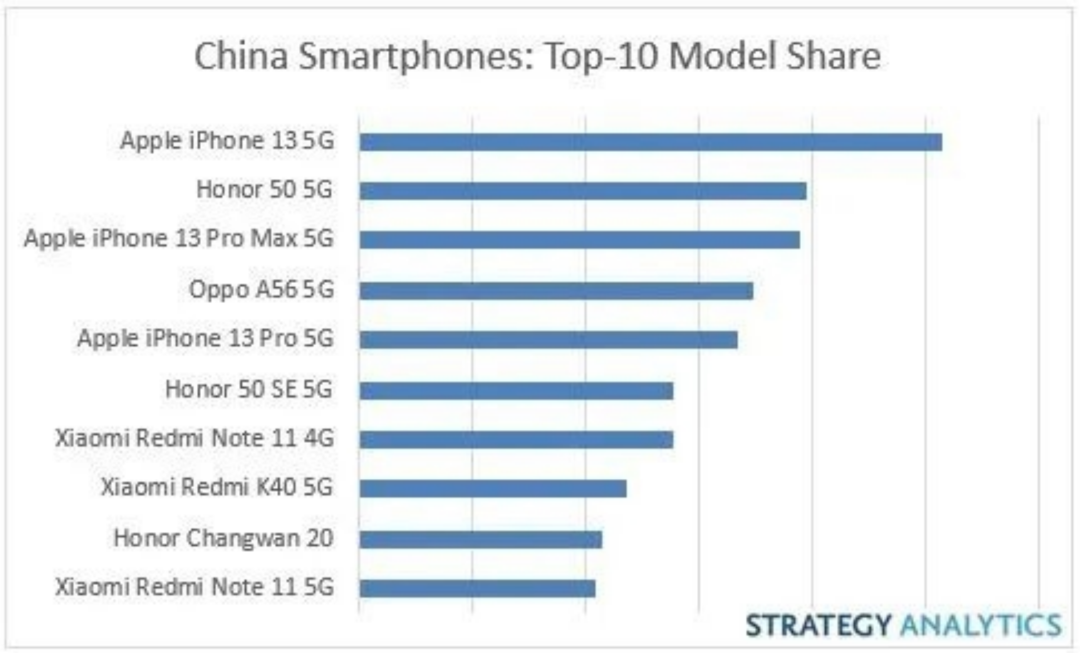

据StrategyAnalytics公布的《2022年Q1中国市场最畅销手机排行榜》,前五名中仅苹果品牌就占据了三位,iPhone13居首,iPhone13 Pro Max和iPhone13 Pro分列第三和第五,夹在其中排第二和第四位的国产手机品牌是,荣耀50与OPPO A56两个中低端机型。

在刚刚过去的618电商节,iPhone 13也是以*优势(以京东自营手机销量榜单统计),实现了对国产手机品牌的碾压式超越,甚至其一个零头都足以让对手们追赶。

单从数据的角度来看,近两年国产手机品牌的冲击高端之战,显然是失败的。

这也印证了2021年余承东的那句感慨:“华为手机高端让给了苹果,中低端让给了OV小米。”

“高端赛道上,没了华为,苹果几近一家独大。”深入观察手机市场多年的一位分析师道出一个现实。更致命的是,“苹果开始采用较为激进的低价策略对小米、OV降维打击。”民生证券研究院电子首席分析师表示。

近日苹果官网发布信息,7月29日至8月1日,官网购机指定机型可享立减最高600元优惠,iPhone13系列也在其中。苹果官方连续4天打折,在海外市场中十分鲜见,在国内市场更是*次。

值得关注的是,苹果CEO库克否认了“清库存”之说。“如果不是因为清库存,为iPhone 14让路,那么苹果官方下场给优惠的态度,或许是苹果营销策略上的变化。”一位投资人士告诉「科技新知」。

上述人士还分析,苹果iPhone13系列若与同价位段的国产安卓高端旗舰机相比,销量直接吊打后者。另外,低价策略下的苹果,也会让米OV此前享受到的“竞品替代红利”逐渐消散。

多份行业相关研报中都特别指出,品牌力不足,是国产智能手机厂商在高端市场难以突围,不可忽视的原因。

Part.2

高端由谁来定义?

无论小米还是OPPO、vivo,在冲刺高端的路上,*的难题就在于甩不开品牌包袱。

小米以性价比起家,最初的商业模式是通过电商的高效率省下渠道成本,降低售价。但IDC数据显示,最近几年,国内线上渠道已趋于饱和,线上线下市场销量占比也稳定在三七开;即便是疫情最严重的2020年Q1,线上渠道销量占比也不过38.7%;具体到高端手机上,线下的分量还会更重。

在与多位手机经销商交流后,也证实了这一点。“一般来讲,国内几家厂商在网上售卖的机型都是走量的,很多性价比较高的机型一般都只在线上售卖,这些机型往往不会出现在线下店铺,毕竟利润太低,所以很多线下店铺还是以售价更高的中高端机型为主”。

相反,OPPO、vivo虽然主攻线下,但两者采用的均是“农村包围城市”打法,主要门店是以县乡授权店的形式存在,在高线城市主要商圈的直营、专营店并不算多。

三家的渠道结构以及早期依赖的销售模式,就决定了其用户群体跟高端沾不上边。小米用户多以大学生、基层白领为主,OPPO、vivo则很长一个时期撕不掉“厂妹机”的标签。

“线下不只是销售渠道,还代表着用户的体验、你的服务、消费氛围,人与人的互动、门店环境的营造,对于打造一个高端品牌是非常重要的。”一位前京东手机业务管理人士说。

如果无法改变用户群体,仅仅在产品上努力,自然很难推动品牌高端化。

用户影响品牌高端化,可以更为粗暴地解释为:当下能够定义一款手机、一个品牌高端与否的,还是在于精英人士或有影响力的公众人物,普通网友、品牌粉丝在网上敲坏键盘的评判,也抵不过明星大V一张日常使用照片。

事实上,除了渠道问题,业内对于米OV冲击高端未果的另一大原因,都归咎于没有底层技术上的突破,但这不是通过一时半会的努力就能改变的。

再加上,此前米OV三家在高端业务上也有过短暂高光,所以在「科技新知」看来,品牌内部的管理混乱才是更为直接的影响因素。

以OPPO为例,2018年7月发布FIND X1,这也是OPPO高端产品线的开山之作,首发便霸占京东、天猫等多个榜单,在京东平台仅用47秒便突破一万台。在当年8月更是力压华为P20 Pro,夺得了销量第三的好成绩。

开门红并没能延续到第二代产品上。两年后发布的OPPO FIND X2,硬件堆料直接将起步价格抬到5499元,顶配版达到6999元,成了同期国内市场最贵的手机,甚至超过苹果。

而如此高价也使得FIND X2曲高和寡,发布三个月,系列两款机型在京东平台的月销量没能过万,而对比其它品牌同价位机型,在京东的月销量基本上都在3万以上。

高价走不通,OPPO选择降低姿态,FIND X3系列重新学习华为,主打影像,定价也回落到5000以内,但销量依旧低迷。混乱的决策造成了与主流相反的定价结果,也消耗了市场对其高端化的耐心。

一般情况下,得到了市场和用户较好的反馈后,手机品牌才会对旗下产品逐步加价。例如华为的高端MATE系列,加价幅度基本维持在百元。

而OPPO的定价却像坐上了过山车——高起点出发,突然上到6999的顶峰,又急转直下,至今还未探底。这本质上是OPPO团队从一开始就没有理清高端化的思路,只能跟随短期市场反馈进行决策。

小米、vivo身上也能看到类似的毛病。

小米从MIX系列到数字系列,vivo从NEX到数字系列再到IQOO,初代登场艳惊四座,过后的产品却都没有足够的设计亮点,传承感不足。

特别是在品牌用户群体比较敏感的价格方面,米OV高端产品“降价背刺”的事不在少数。

“2018年前后,有华为带领,那是米OV三家冲击高端的*时机,并且有堆料这个捷径可走,可惜最终都没有抓住这个窗口期。如今想要再冲击高端只有寻求差异化这一条路可走了。”上述券商分析师称。

Part.3

冲高的姿势要正确

手机市场进入下行周期,这是事实,但不代表没有机会,尤其是在开发不算完全的高端手机市场。

华为与苹果正面对决时,就像狼一样狠狠抓住了对方的弱点。彼时,苹果一年只有一次显著的产品迭代,且在乔布斯之后再无革命性的创新突破。

于是,华为从影像入手大力投入,强化拍照、视频等用户体验,外加自研芯片相助,才让其在高端逐步站稳脚跟。另一个契机是,华为还抓住了三星Note7事件的窗口期,跟进抢夺了三星败退国内市场后的份额。

任何市场只要有竞争对手犯错,就可以抓住机会发展起来。

对于米OV来说,华为被制裁、荣耀还在重整之际,就是赶超的时机。然而现实是,大家都没做好准备,做出了赶超的动作,却不具备赶超的实力。

横向对比米OV所推出的一众高端旗舰,无不用着一样的处理芯片,一样的旗舰级屏幕,一样的大底镜头,*不同的仅仅只是系统层面的优化、软件体验、UI设计以及噱头成分更大的相机调教。

上游供应链层面,高通目前主打一年两款旗舰级芯片的策略,这也就导致安卓机型往往只能选择在这两个时间点,扎堆发布旗下的一众高端机型,市场和用户感受不到所谓高端的“稀缺性”。

为了弥补短板,自研芯片和联合开发,也一直是米OV的发力重点,但通往成功的路上绝非坦途。

2014年小米松果电子成立,三年打磨出*28nm制程的系统级芯片澎湃S1,但成熟度、性能等多方面的不足使其饱受争议。

于是在2017年后,松果转向开发ISP(图像信号处理)芯片澎湃C1以及快充芯片澎湃P1等非系统芯片,提升图像和充电效果。

今年自研的电池管理芯片澎湃G1,与P1合体为电池管理芯片,补充了小米初步的芯片版图。

OV这边在芯片上的布局稍显缓慢,OPPO目前仅有一款影像NPU芯片,而vivo的V1也只更新了两代。

外部投资方面可以看出,小米主要布局于芯片设计,OV整个半导体投资并没有一个明确的方向,通信,定位,摄像等等都有,但还未实现全链路覆盖。

另外需要注意的是,在OV两家投资企业的股东名单中,包括唯捷创芯、南芯半导体等均有三者身影。OPPO所投的14家半导体公司中,和小米重合的甚至达到了11家。

“CPU才是核心。”多位分析师强调,“CPU是多种芯片整合的结果,是综合实力的体现,不是单一功能芯片可比。”

目前从公开资料可以得知,除了小米已经发布的澎湃S1外,只有OPPO的自研处理器芯片流传过研发进度传闻。

今年3月,有半导体业内知名人士在微博爆料称,“OPPO投入了百亿元人民币和数千名芯片设计研发人员,在深圳、上海、北京研发手机处理器、基带芯片,已经超过2年,有机会在2023年下半年流片,2024年搭载于自家手机产品上,计划采用台积电6nm、5nm工艺。”

但现实是 ,市场上一般芯片需要三年的研发时间,而OPPO从提出计划到产品落地,仅仅用了20个月,并且起步就选择打造6nm芯片(小米,华为是从28nm起步),而目前能做6nm的厂商也不过华为海思、联发科与紫光展锐三家,后两者还是做低端芯片的。

所以一众业内人士分析,OPPO即便做出6nm芯片,在制程采用及效能设计上可能仍然无法与高通、联发科相比,技术也只能先在低端产品上试试水。

其实,从OPPO的*芯片马里亚纳X也能看出,OPPO在芯片研发上准备得并不充分。

OPPO FIND X5 Pro作为*搭载马里亚纳芯片+哈苏联名的机型,在拍照的调校上并没有做到*,其他方面的表现也只能说是合理。

OPPO前副总裁沈义人也坦承,这台没有明显短板的手机并没有特别突出的个性,不适合“大张旗鼓”的宣传,以免让消费者失望。

事实也证实了OPPO有些操之过急。马里亚纳X初期表现并不算好,X5 Pro的影像调校并没有达到理想中的高度,只能说中规中矩,甚至在对比度、光晕、像素等方面被消费者吐槽,这也造成了X5 Pro前期口碑不尽如人意,不过好在后期经过了一系列OTA提升,才挽回一些颜面。

高端旗舰手机所搭载的芯片性能调教与打磨,更为需要时间。所以OPPO也好,小米、vivo也罢,日后即便自研出处理器芯片,调教磨合也是个漫长的过程。

如果时代未变,打入高端市场或许只有芯片这一条可走,但随着万物互联之势愈发明显,借此机会构建底层生态系统,用其他IoT产品拉动手机,这对于米OV来说不失为一个机会。

总之,虽然短期内还不能定义米OV高端化的成败,但形势上每一家的高端化都处在一个尴尬期,如同鸡肋。而如果冲高是坚定的目标,那么对于下一代旗舰的打磨,必须要投入十二分的努力,否则很可能走上退守中端市场甚至更差的局面。

【本文由投资界合作伙伴微信公众号:科技新知授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。