今年3月,伦敦金属交易所上演了一场史诗级逼空大戏。

全球大宗商品巨头“嘉能可”被传联手海外资本暴力拉升镍价,狙击中国不锈钢巨头青山控股。不过神仙打架,总有凡人遭殃,逼空消息传出之后,华友钴业直接躺枪,股价连续两天暴跌,市值蒸发了260个亿。

随即有心人发现,华友钴业这家名字里带“钴”的公司,实际上镍缘不浅。

在印尼,华友钴业正与不锈钢*青山控股、电池巨头宁德时代合作开发当地镍矿,有消息称,华友钴业的长期应收款中有80%和青山有关,不仅如此,华友钴业甚至被爆出也持有镍的空单,因此难免被牵扯其中。

随后,华友钴业发布了一篇澄清公告,解释自己没有遭遇强制平仓,经营一切正常,也让这个鬼故事不攻自破。

但谁能想到,半年之后,鬼故事又再度重演。

9月28日,华友钴业股价在毫无征兆的前提下跌停,跌破70元大关,华友钴业的董秘办只能无奈地回应一句:“我们也很疑惑”,这件事让很多人想起了不久前徐翔妻子应莹一句话点评就让天齐锂业股价盘中跌停的鬼故事。

那么问题来了,华友钴业究竟是一家怎样的公司?它的野心有多大?市场对它又有哪些期待和担忧?本文就来复盘一下这家公司的发展史。

01、资源赌局:金融危机下的釜底抽薪

华友钴业最早不叫华友钴业,而是叫华友钴镍。

创始人陈雪华的奋斗史颇为励志,初中毕业后进了村办化工厂,靠自学化学知识从基层员工做到了副厂长,随后在化工厂倒闭后盘下了厂子,开始生产主要用于陶瓷和玻璃工业的氧化镍,顺带做一些氧化钴的贴牌生意。

但随着氧化钴订单增加,陈雪华动起了自产氧化钴的念头。2002年,陈雪华拉来一位台商投资人,引进北京有色金属总院的湿法冶炼技术,成为国内少数能生产钴产品的企业之一[1]。

在当时,镍是华友的基本盘,新拓展的钴产品占营收小头,但从市场看,钴材料的市场前景远优于镍。

一方面,来自消费电子、工程机械的下游需求促使钴业收入不断增长,市场预计手机电池里钴材料(钴酸锂)需求两年翻一倍;另一方面,国内钴精炼行业刚刚起步。换言之,增长快,不内卷。

但很快,华友就遇上了*道难题:中国缺钴,而且是非常缺。

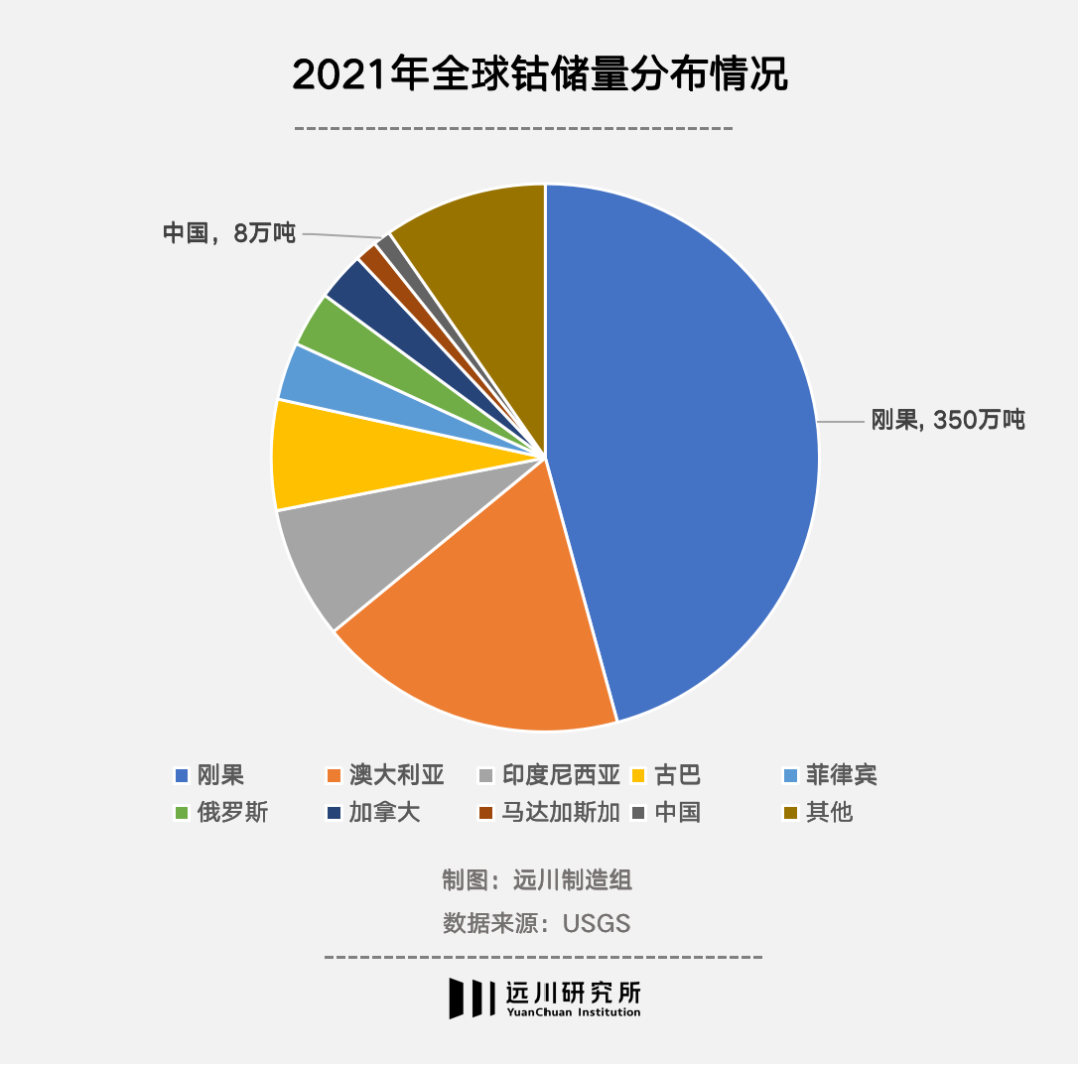

全球钴资源主要分布在非洲刚果(金)、澳大利亚与古巴等国家,其中刚果(金)储量最为丰富,储量占全球46%,产量占全球70%以上,刚果(金)钴矿主要与铜等高价值金属伴生,开采起来相当于“买一送一”。

反观中国,钴资源总储量只占全球1%,矿床分散且单个矿床资源量小,也难与伴生矿石分离,开采经济性很低。华友总部所在的浙江省,钴资源量几乎可以忽略不计。

因此,解决原材料问题成了华友的当务之急,陈雪华自己也说过:“哪天我们自己买座矿山开采就好了[10]。”

但问题在于,90年代刚果(金)矿业对外商开放之后,当地矿产上至钻石黄金、下至铜钴铬锰,几乎都已被全球矿产巨头瓜分殆尽。中国企业进入时间晚,也没什么话语权,当时“国字头”企业还能靠刷脸买到几座矿山,像华友这样的民营企业想要分到一块蛋糕,难比登天。

如何在巨头割据的刚果(金)拿下一座钴矿?华友需要一个捡漏的机会。

2008年的金融危机重创了整个矿产行业,铜、铅、锌等商品价格直线跳水,许多矿山因严重亏损而停产,大公司也不例外,美国铝业破产,矿企巨头FMG资不抵债,力拓集团资产负债率飙到74%[2]。

上游金属价格暴跌带崩了加工品价格,华友钴业作为中游冶炼厂商,同样是勒紧裤腰带过日子。这一年华友钴业利润暴跌,净利润约5800万元,账面现金余额不到2.4亿元。

但危机往往也是抄底的好机会。当时,许多大型矿企将旗下资源挂牌出售,回血保命。

陈雪华没有放过这次机会,因为自身资金吃紧,从2007年开始,华友钴业接连引入浙科风投、中比基金等“国字头”资本补充弹药,公司注册资金从1.2亿元增至3.9亿元。

2008年,华友钴业一口气从西部矿业手中接下了COMMUS、MIKAS、WESO三家刚果(金)矿山公司的控制权,成了当时国内*一家在刚果(金)拥有钴矿开采权的民营企业[3]。

回过头看,这笔收购风险非常大。

首先,钴作为小金属,需求远不像铜、镍一样确定,即便下游产品需求增长,上游金属价格也不一定增长。事实上,华友钴业收购完海外矿产后,钴价在地板上躺了整整八年。

其次,海外收购矿产的难度也不小,中国的国字头企业曾在BHP、FMG、力拓的收购案上吃过大亏,加上国内企业对海外人文、法律、环境十分陌生,怎么保障海外矿山的产出效率也是个老大难问题。

最后,华友在金融危机中猛加杠杆也属于高危行为,万一收购失败,公司很可能没有翻盘的机会。

不过对于华友这样的中游冶炼公司而言,手里有矿才能心里不慌。正因为有了刚果(金)的矿产作压舱石,华友钴业才有机会下注更大的赌局。

02、产能赌局:衢州产业园的逆势扩张

2016年,华友钴业再次被舆论送上风口浪尖。

在前一年主板上市的221家公司中,华友钴业亏损2.46亿元,利润同比减少269%,成为了次新股的“亏损王”。华友上市业绩即翻脸的表现,不仅让大A股民大跌眼镜,连上交所都发来问询函表示“关心”[4]。

亏损的原因主要有两方面:一是受金属行业供给过剩影响,铜、镍、钴等金属价格在2015年暴跌,带崩中游冶炼环节,稀有金属行业几乎全面亏损,基本金属行业也在夹缝中求生存;二是华友钴业扩产节奏十分激进。

在2015年财报中,华友钴业控股子公司华友衢州贡献了母公司近乎全部的亏损。这家公司背后,对应的是华友的又一大赌局:衢州产业园。

时间回到2011年,原料端的不安随着刚果(金)矿山到手基本解决,金融危机的余波也随着国内四万亿的计划的推出而快速消散,为使上游矿产资源迅速转化成冶炼环节的成本优势,华友钴业的业务重点开始转向产能扩张。

经过一番选择,华友将新的生产基地设在了有一定化工业基础的浙江衢州,这个项目也充分展现了陈雪华赌性十足的一面。

新项目的规划十分激进,产能包含了钴产品金属量1万吨、镍产品金属量1万吨、电积铜1万吨、三元正极前驱体1.2万吨。以钴产品为例,2011年全球精炼级钴的供应量只有82247吨[5],华友一家扩出来的产能相当于当年全球产量的12%。

除此之外,该项目的计划投资金额高达60亿元[6],这对当时的华友而言也是相当沉重的负担。

2011年,华友钴业资产总计39亿元,要实现衢州项目的建设,只能依靠融资与借款,在建设期间,华友钴业的资产负债率从2011年的47%飙升至2015年的75%。

换言之,整个衢州项目是华友钴业加杠杆加出来的,这种行为在行业的上升期叫“共同富裕”。但好巧不巧,金融危机后的金属市场并没有迎来走强,而是持续衰弱,华友钴业的基本盘之一——钴产品,其价格在2011年-2013年期间,从24.46万元/金属吨下滑至18.38万元/金属吨[7]。

于是从2014年开始,华友钴业再度陷入了危机。

一方面,前期为华友衢州项目大量囤积的原材料,在金属价格走弱的情况下持续贬值。

另一方面,债务压身使华友钴业陷入了借新债偿旧债的循环,为缓解债务压力,华友钴业甚至将刚果(金)的COMMUS矿山公司和旗下两座矿山的控股权转让给了紫金矿业,自身钴资源储量大幅缩减了51%。

接连不断的利空压在华友钴业上市前夕,投资者对华友钴业的信心大打折扣,2015年IPO募资时,华友钴业只募到了3.69亿元,不到计划的15%,对公司资金的补充有限,再加上2015年金属行业的大熊市,华友钴业当时已经接近破产[8]。

但华友钴业并没有真的破产,上一轮金属行业的下行周期在2015年走到了*点,2016年,随着金属行业的回暖和下游新能源汽车的强势带动,华友钴业的业绩迅速扭亏为盈。

更重要的是,华友在衢州项目的投入赢来了回报。

在产业下行周期的布局,使华友钴业在上行周期到来时掌握了国内*的钴加工产能,2016年,华友钴业钴产品销量超过2万吨,国内市占率达到41%,独占鳌头。

在加码钴产能的同时,华友钴业也看到了新能源汽车动力电池的机遇,在衢州项目钴产品产能建设的同时,华友钴业又陆续围绕原材料,建立了三元正极前驱体,电池回收等业务,并与LG、浦项、三星SDI、当升、杉杉等国内外电池厂与材料厂达成了合作。

在2018年之后,华友钴业成了国内少有的从上游矿产到下游电池材料,乃至回收环节全面布局的一体化企业。不过在这个节骨眼,华友钴业并没有选择在钴行业一杆子打到底,而是将目光投向了印度尼西亚的镍。

03、技术赌局:印尼湿法的成本优势

2016年之后,补贴政策中的能量密度导向,使新能源乘用车一边倒地涌向了三元锂电池,也催生了一个新技术趋势:高镍低钴。

所谓的高镍低钴,即通过提升电池正极中镍的含量,降低钴的含量,来实现能量密度的提升和成本的降低,三元锂电池中镍的占比从最初的30%一路攀升至80%,现在已经出现了9系高镍正极材料。

这也导致镍从用来加工不锈钢的过剩产能,摇身一变,成了新能源行业的当红辣子鸡。

华友钴业也在这轮技术浪潮中重操旧业。2018年,华友钴业进军印尼,以青山系的莫罗瓦利工业园和纬贝达工业园为基础,开展镍矿开采-冶炼业务。截至目前,规划及在建的六个项目镍冶炼总产能达到58.5万吨,其中归属于华友钴业的权益量达到35.4万吨[9]。

但值得关注的不是产能,而是华友在印尼重头项目华越与华飞上的湿法工艺。

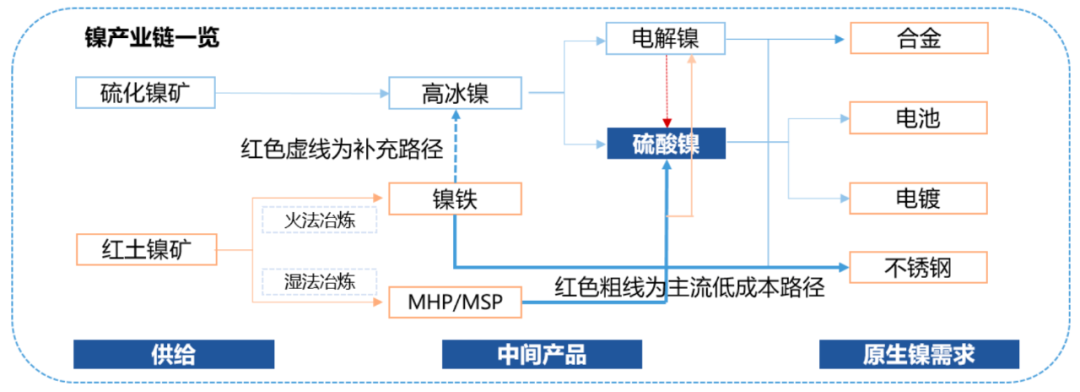

科普一下,镍的冶炼主流上与绝大多数金属一样,主要分为火法与湿法两大类,简单来说就是用电炉高温煅烧还原和用化学试剂萃取。其中火法使用时间长,工艺成熟,不锈钢龙头青山使用的就是火法,且通过硫化工艺实现了镍铁与高冰镍的转化。

镍上下游产业链概览

湿法工艺使用的时间虽然也不短,但行业内的成功经验屈指可数,从1955年至今的11个主要湿法冶炼项目中,整体的平均达产率约为60%,从2019年的数据来看,*实现超产的只有中冶瑞木在巴新的项目[8]。

这项工艺的难点就在于处处都是难点,项目的运营者不仅需要关注装备、技术,还要对矿石品位以及处理环保问题有比较丰富的经验。

在装备技术方面,由于工艺涉及高温、高压和酸浸环境,项目设计的合理与装备的耐用性都非常关键;在矿石品位方面,湿法工艺处理的是红土镍矿上层品位较低的矿石,但矿石品位过低往往会使湿法也无法对镍进行提纯;最后是环保方面,由于工艺会产生较多废渣,一旦高压环境下发生酸泄漏,项目就要停工停产。

上述的每一条都有矿业巨头栽过跟头,甚至连日本住友和淡水河谷这样有实力的企业,也很难保证湿法工艺的达产率。

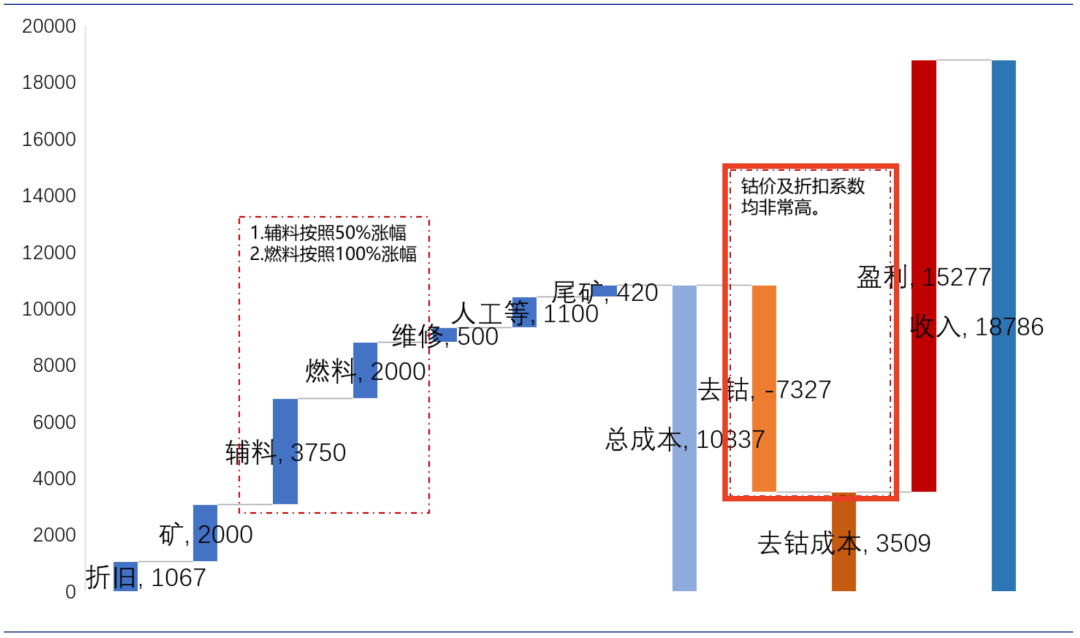

但高难度的工艺换来的是高收益,湿法工艺能够提纯出火法工艺无法提纯的钴副产物,这部分副产物所产生的价值能极大抵消湿法冶炼的成本。

华友钴业湿法工艺成本分布,来源:安信证券

曾有券商以今年年初的钴价为基础进行测算,青山的火法工艺目前每吨成本在1.2万美元左右,而华友钴业的湿法工艺比青山的火法工艺每吨成本要少8000美元以上,即便后续镍钴价格下行,华友钴业湿法冶炼的去钴成本也比青山便宜6000美元以上[8]。

在镍的中游冶炼环节,华友钴业的冶炼成本几乎可以做到行业*。由于镍的流通量大,市场参考量更大的火法工艺报价,因此成本上省下来的将能够转化为华友钴业的超额利润。

04、尾声:一体化赌局

中国锂电行业的发展存在一个隐形规律:所有公司都是起于毫末,专精各自的领域,然后向着一体化的方向前进,比亚迪、宁德时代莫不如是。

在矿上摸爬滚打了十几年的华友钴业,也不例外。2019年,华友钴业高举高打进入正极主材,先是两度对高镍正极厂商巴莫科技提出收购,随后又在同年成立了磷酸铁锂正极材料公司内蒙古圣钒,试图为自身从矿产到主材的链条填上最后一块拼图。

材料企业努力布局一体化,就是希望能避免沦为电池巨头的材料代工厂,为自己争取更大的利润空间。

毕竟这年头,谁愿意给上下游免费打工呢?

参考资料:

[1] 梦想,前行的力量|中国•华友第二届国际年会正式开幕,桐乡发布

[2] 金融危机造成对世界各国矿业的影响一览,中国有色网

[3] 华友钴业招股书

[4] 华友钴业成次新股“亏损王” 中信证券保荐涉利益输送?中国经济网

[5] 全球钴市发展关键字“良”,中国有色金属报

[6] 衢州抓实重点建设项目,浙江日报

[7] 钴价下滑借贷激增 华友钴业上市先还钱,投资时报

[8] 风云浙商面对面,中国蓝TV

[9] 华友钴业:一体化链路优势显现,打造全球锂电材料龙头,安信证券

[10] 钴业大王的传奇人生,新能源和储能

【本文由投资界合作伙伴远川研究所授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。