在2022年6月8日召开的2021年年度股东大会上,比亚迪董事长王传福深度解读了比亚迪的战略,他认为,当前智能网联电动汽车行业的发展是快鱼吃慢鱼,而不是大鱼吃小鱼。

宁德时代董事长曾毓群也感慨时代变了。

他像一位久战沙场的将军和老人,感慨产业变化的深刻——十年里,动力电池能量密度提升了2到3倍,续航里程从100多公里到1000公里,更多消费者认可并选择新能源汽车,中国电动汽车的单月渗透率已经到30%以上。

哪怕是接三连四的疫情,也无法阻止新能源汽车如潮水般汹涌的发展势头。

2022年的前9个月,新能源汽车产销分别完成471.7万辆和456.7万辆,同比增长1.2倍和1.1倍。

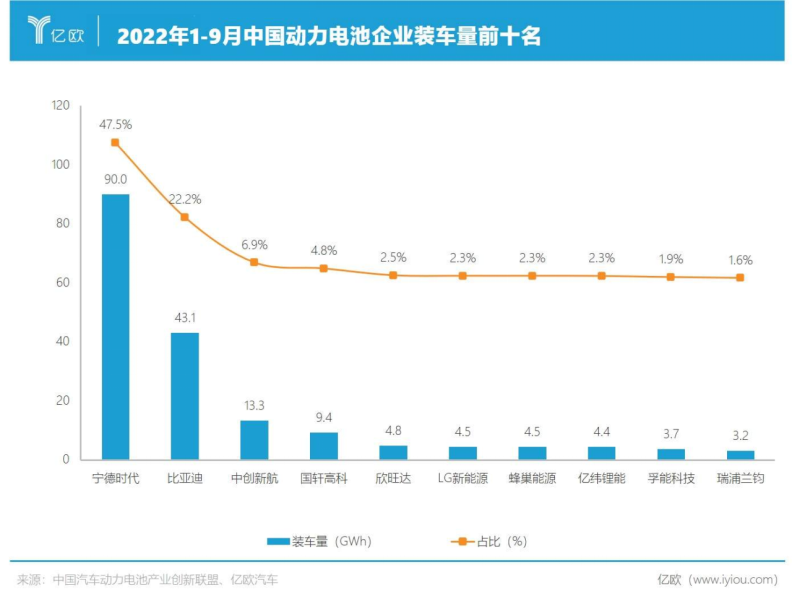

向来被视为新能源汽车“心脏”的动力电池,产销增速甚至比肩新能源汽车。2022年1-9月,中国动力电池累计装车量193.7GWh,累计同比增长110.5%。

动力电池无异于新能源汽车未来发展的命门。作为零部件产品,其成本不仅占据整车生产成本的三至四成,性能更直接影响到电动汽车的续航、安全等关键指标,近乎掌握新能源车产业近半话语权。

这种话语权,如今牢牢掌握在了中国动力电池厂商自己手中,中国也成为全球*的动力电池产销国,宁德时代、中创新航等电池厂商如今已跃居头部。

在国内,据中国汽车动力电池产业创新联盟数据,前九个月,宁德时代和比亚迪稳居市占率*、第二位,共占据近70%的中国市场份额;中创新航和国轩高科分列第三、第四,占市场份额10%以上;欣旺达则以4.8GWh的装车量、2.5%的市场份额,排在第五,前五名均为中国电池厂商。

中国成为名副其实的动力电池大国,电池厂商不仅将产品内销本土,更是将目光投向充满潜力的海外市场。

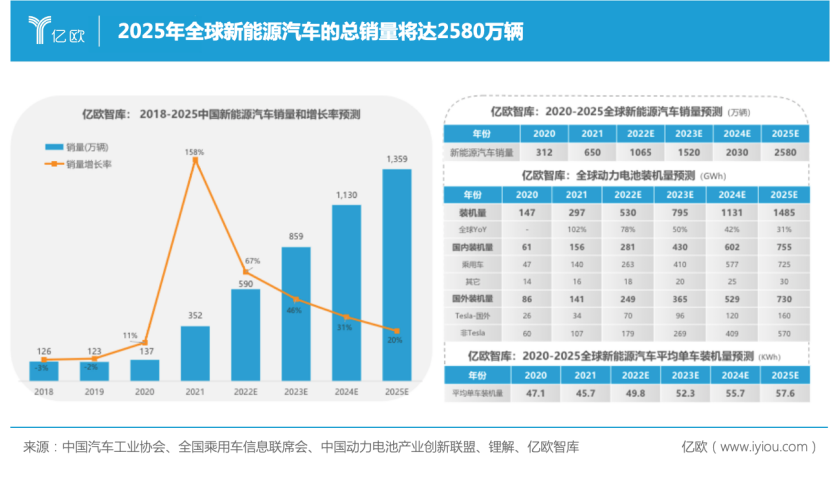

亿欧智库预测,到2025年全球新能源汽车的总销量将达2580万辆,同时2025年全球新能源汽车动力电池的装机量将达1485GWh,平均单车装机量57.6KWh。

亿欧汽车对中国头部动力电池厂商的竞争力进行盘点后发现,低价策略能够快速获得短期市场,但在电池技术不断演进的当下,掌握核心创新方法,超前布局市场,才能获得持续不断的竞争优势。

体系创新下的“一超”宁王

“万亿宁王,一超多强”脍炙人口,用来形容动力电池产业格局非常贴切。

尽管锂电池板块整体震荡下行,让宁德时代市值跌破9000亿元关口,但坚挺的销量和市占率依然是行业顶流的保障。

清陶能源联合创始人、总经理、高级工程师李峥告诉亿欧汽车,宁德时代走过的路,很多人还没有想过。

作为2012年就入行的早期中国动力电池玩家,宁德时代已经形成一套独有的研发体系。其研发体系不仅涵盖了材料、产品、工程设计等多个层级,更通过大算力,用智能化的方式对材料和材料体系进行创新研发、智能设计。

具体来说,宁德时代构建了高通量材料集成计算平台,通过算力,能够模拟真实或未知的材料,建立组份,结构和各种物性的数据;通过定义材料问题,宁德时代可以利用数据挖掘算法形成描述器,形成未知材料数据集或材料性质的预测;大量数据也让宁德时代对模型做出反馈,进而沉淀出各个研发领域的解决方案。

对于宁德时代,算力是研发的生产力,算法是研发的生产关系,而数据就是研发的生产资料。

在技术创新上,宁德时代构建了四大创新体系。

一是深入材料微观机理,开发高性能材料的材料体系创新;

二是通过CTP、CTC等方式通过系统优化实现系统能耗降低、效率提高、成本降低的系统结构创新;

三是致力于打造灵活、高效、低成本、高质量、自升级的极限制造创新;

四是打通从原材料、电池制造、运营服务、材料回收全产业链环节的商业模式创新。

相比于寻求单点技术突破的多数动力电池厂商,体系创新帮助宁德时代获得了持续进化的能力。

2022年,宁德时代还推出换电服务品牌EVOGO,在新商业模式领域进行摸索,并计划在合肥、厦门等10个城市首批启动换电服务。

EVOGO 换电服务的每个标准站需三个停车位,单个电块换电约1分钟,站内可存储48个换电块,可确保用户时时都有满电的电块可以更换,无需长时等待,还可提供适配不同地区气候环境条件的版本。

加速海外布局,是宁德时代在世界向可持续能源转变进程中的又一重要布局。

2022年5月19日,宁德时代宣布获得德国交通部颁发的全球首张欧洲经济委员会R100.03动力电池系统证书。

欧洲经济委员会颁布的第100号法规,是国际公认的适用于电动车辆电气安全的通用要求,该法规的03系列修订文件已于2021年6月生效。

新法规增加了电气安全、机械安全、环境安全以及功能安全等安全风险规范,对动力电池系统提出更高要求。而自2023年9月1日起,出口至欧洲经济委员会成员国的动力电池系统均需通过该认证。

宁德时代无异于收获了前往欧洲动力电池市场的入场券。

宁德时代创始人、董事长兼首席执行官曾毓群公开表示,中国动力电池行业鲜明的特征是技术迭代快、规模增长快、产业链韧性强。由于锂电池主要成分均可循环利用,其产业的发展壮大更能促进能源从依赖资源禀赋的石油,向依靠制造禀赋和循环利用的锂电池转化,进而实现可持续发展。

可以说,在中国汽车电动化上半场的东风之下,宁德时代立足“风口”迅速成长,也迅速构筑起基于方法论的高壁垒。

中短期内,“多强”割据

宁德时代不是*胜在创新的中国动力电池厂商。自2009年之后新能源汽车购置补贴等政策陆续出台起,动力电池厂商就如雨后春笋般在中国生长崛起。

国民电车比亚迪是电池起家的典型代表。

凭借自主动力电池研发技术与制造能力,比亚迪在一众车企中逆势而上,2022年前9个月累计销量达115.3万辆,碾压亚军特斯拉的90.6万辆,稳拿全球新能源汽车*。

作为车企,比亚迪似乎更懂得一辆车需要怎样的动力电池。

在结构上,比亚迪通过刀片电池与CTC/CTB车身电池一体化工艺,让电池通过结构创新,提高空间利用率和能量密度,并具备了更高的安全性。

尽管它仍存在低温状态放电性能差,电池磕碰后维修难度高等问题,但在鱼和熊掌不能兼得的当下,平衡性能与成本,获得持续*市场的相对优势,将前沿技术和供应链牢牢掌控在自己手上将是“活下去”的关键。

因此,比亚迪会加大研发力度、不断推陈出新,将智能化领域所有核心技术打通并充分验证。

在市场层面,比亚迪也在努力“搭讪”特斯拉等外部车企,寻求更多自身以外的动力电池客户突破。

如果说比亚迪是依靠自主研发、自给自足打下江山,那么刚刚完成IPO的中创新航,则是通过走量将自己“卷”进头部,“卷”上港股。

中创新航是是电池领域最老的玩家之一,它的前身是成立于2007年的中航锂电,比成立于2011年底的宁德时代早上四年。不过由于产业和技术路线变迁,中创新航在2013年走上行业*的*后,又从*跌落。

2018年,中创新航遇到了它的伯乐,即现任董事长刘静瑜。财务出身掌门人助其崛起的秘诀之一就是“用低价撬大客户”。

招股书显示,2019年-2021年,中创新航动力电池的平均售价分别为0.87元/Wh、0.64元/Wh和0.65元/Wh,均低于宁德时代同期的销售均价。

效果也立竿见影,中创新航的装机量也2019年的1.62GWh,逐渐增长至2021年的9.31GWh。

招股书称,中创新航是中国*近三年装机量增长率维持在100%以上的企业。

中创新航的头两位客户中,广汽集团和小鹏汽车分别在不同时期位列一二。2019年,广汽集团是中创新航是第二大客户;2020年至2022年一季度,广汽集团跃升为*大客户,2020年和2021年占比均超过50%。而小鹏汽车也在2022年*季度,跃升为中创新航第二大客户。

成也大客户,败也大客户。

10月27日,广汽埃安宣布已联合广汽乘用车和广汽商贸,设立因湃电池科技有限公司,展开动力电池自研自产的产业化建设,总投资109亿元。广汽埃安表示,“因湃公司注册成立,将助力埃安完成电池自主产业化布局,进一步形成产业链优势。”

中创新航因此受到重大冲击,当日股价在已破发的基础上,再次暴跌34.58%,市值从600亿港元降至400亿港元。

此次震荡亦是在提醒中创新航,其迫切需要摆脱对于低价策略的依赖,在整车厂陆续自建电池产能的趋势下构筑行业壁垒。

据悉,中创新航正在努力建设集研发、生产、营销为一体的体系化竞争优势,如在2021年9月,中创新航推出One-Stop产品,对其进行了包括材料创新、结构创新、制造技术创新以及电池管理系统的创新。

中创新航正在持续投入下一代电池及前沿技术领域的研发与创新,致力于无钴化、高锰化、高压化、固态化四条技术路线。此外,中创新航还在储能产品方面发力,布局发电侧、电网侧及用户侧应用,以摆脱对既有路径的依赖。

除了动力电池全球市占率前三甲,中国动力电池厂商整体也呈现出扩产增量的业务爆发态势。

尽管各公司的排名并没有太大变化,但包括欣旺达、亿纬锂能、瑞浦兰钧、蜂巢能源、孚能科技等电池厂商,均在自己的节奏中整体向前,产能和装车量总量也都再创新高。

时代红利,仍在延续

动力电池厂商纷纷投资扩产,是汽车电动化大时代里投射进细分领域的缩影。

自2022年9月以来,包括欣旺达、亿纬锂能等在内,已经有至少7家动力电池企业宣布扩产计划,总扩产规模预计超1000亿元。

2022年,动力电池行业的整体扩产规模已超5000亿元。

2022年前9个月装机量位于全国第四的国轩高科,10月26日宣布拟在安徽合肥投资建设年产20GWh动力电池项目,投资总金额为67亿元;拟在柳州新增投资建设年产10GWh动力锂电池生产基地,投资总金额约48亿元,总投资高达115亿元。

据国轩高科三季度报告,2022年前三季度,国轩高科实现营业收入144.7亿元,同比增长152%,实现净利润1.5亿元,同比增长121.4%。国轩高科称,大幅投产主要是销售规模增加所致,而产能扩张也将助力其更好地把握未来先机。

这也从侧面印证,一些动力电池厂商已经进入到产能与营收相互促进的正向循环。

据中国汽车动力电池产业创新联盟统计,2022年1至9月,中国动力电池产量累计达到372.1Gwh,同比增长176.2%;装车量为193Gwh,约占51.9%;出口量达90.6Gwh,接近24.3%,而中国动力电池产量约占世界总产量的60%。

这远不是尽头。

2022年9月26日,财政部、税务总局、工信部发布《关于延续新能源汽车免征车辆购置税政策的公告》(以下简称《公告》),延续新能源汽车免征车辆购置税政策,对购置日期在2023年1月1日至2023年12月31日期间内的新能源汽车,免征车辆购置税。

这已经是继2014年中国首次免征新能源汽车购置税政策,在2017年和2020年两次延长实施时间后,第三次延期实施新能源汽车免征车购税政策。

换句话说,新能源汽车市场仍将维持在政策红利之下持续挺进。

中国社会科学院学部委员、国家气候变化专家委员会副主任潘家华对此评价,中国从2010年提速减碳事业,2015年完成基本布局,再到2018年风力发电、光伏发电、电池技术已经在全球处于头部地位,这种发展,在世界上是魔幻般的存在。

发展离不开每一家厂商的努力,如火如荼的市场则给予了*的激励。而时代红利仍在延续。

结语

动力电池产业的发展路上不止有风和日丽。

近两年原材料的暴涨,一度为产业链造成巨大波动,全球锂资源的开发利用并不尽然,既有电池循环回收体系也并未完善,疫情影响仍在持续……

电动化上半场推动下,汽车智能化下半场旅程才刚刚开启。作为产业上游,与电动汽车性能、未来能源目标紧密关联的动力电池产业,可以说任重而道远。

亿欧汽车认为,伴随电动汽车的崛起,动力电池产业的发展才刚刚开启。

政策扶持一定程度助力中国动力电池产业实现了从0到1,但早起的鸟儿不一定一直有虫吃。在未来日益激烈的全球竞争下,中国厂商只有不断提升核心技术自主研发能力,掌握上游核心供应链,保持行业前瞻性与敏感度,才能在不断变化的环境中立于不败之地。

【本文由投资界合作伙伴微信公众号:亿欧网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。