正值羽绒服消费旺季,波司登却显得不那么太平。

近日,波司登的千元羽绒服上了热搜。因一位用户在“双十一”大促期间,在波司登的淘宝旗舰店领券购买后的实际价格,仅比9月券后便宜了0.28元,被疑存在“先涨价后降价”的行为,波司登为此遭常熟市市场监督管理局现场调查。

最新的进展是,11月11日,常熟市市场监督管理局发布了通报“未发现于波司登官方旗舰店销售货号为 B00145252F的羽绒服存在‘先涨价后再降价’的行为欺骗消费者”。

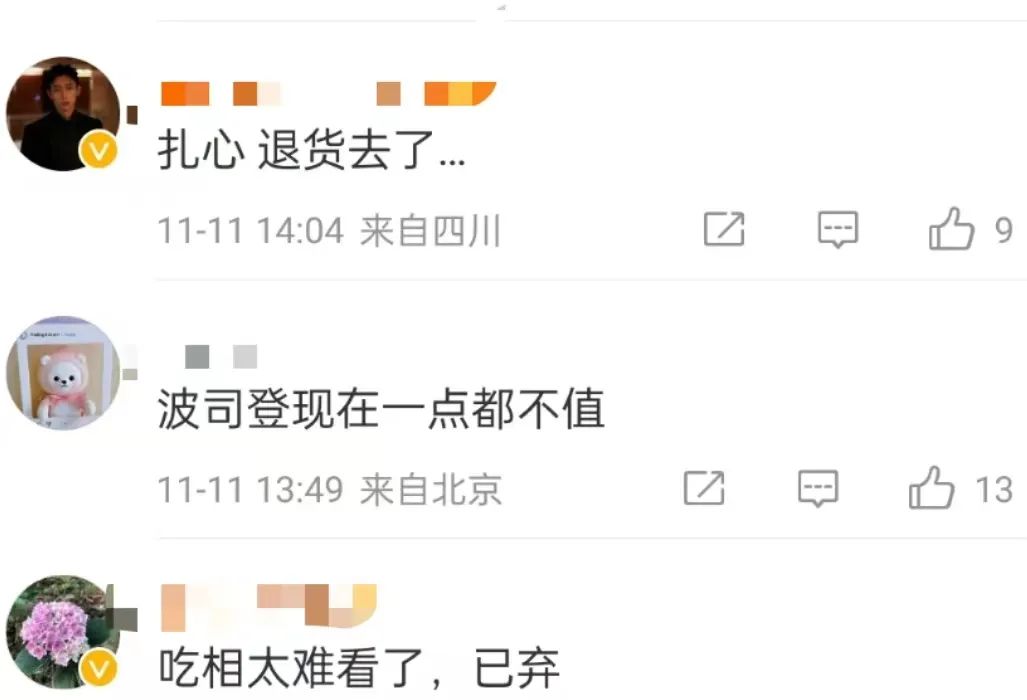

尽管调查结果宣布波司登未违反市场规则,但因这一出“0.28元差价”闹剧,波司登口碑已经在不少用户心中大打折扣。并且,波司登在电商平台上也有不少“保价不赔付”的事情。

图源微博

而在今年冬天来临之际,有着“羽绒服界爱马仕”之称的加拿大鹅,却也在一年中本该最热闹的时刻遭遇滑铁卢。

加拿大鹅发布的2023财年第二财季业绩报告显示,截至2022年10月2日,加拿大鹅在加拿大本地、美国、欧洲、中东和非洲市场的营收都保持了两位数以上增长。中国所在的亚太地区却反向下降,第二季度营收5640万加元(折合人民币3.02亿元),同比下降4.2%。这是2023财年以来,加拿大鹅在亚太地区的业绩连续两个季度下滑。

这几年,波司登“眼馋”加拿大鹅已久,它朝着中高端定位走去,不断涨价,试图抢占国产高端羽绒服的空白地带,大有取“鹅”代之的架势。

但国产羽绒服品牌的高端化、奢侈品化之路并不好走。

作为率先冲击高端市场的国产品牌,波司登推出了售价3000元至7000元价格段的产品,但波司登天猫旗舰店显示,超过5000元的羽绒服,月销量均未破百,大多仅有个位数。单价万元以上羽绒服大多数是0成交。

而被波司登视为标的的加拿大鹅,单价过5000元甚至过万、月销量破百的单品,在其天猫旗舰店并不罕见。

一向以性价比著称的国产品牌羽绒服要走高端化,光靠提价和明星代言是很难改变的。

走向高端市场的另一面是波司登质量问题频发、空有高端产品却没有爆款,波司登似乎还未读懂高端羽绒服品牌的底层逻辑,还得继续努力。

波司登难抢“落难鹅”的市场

自加拿大鹅入华,波司登与其的时空交集就开始了。

2017年,波司登重塑羽绒服主赛道,开始关闭低效门店,门店数量由*时期的14000余家骤降到5070家,连在伦敦耗资3.5亿元建立的英国旗舰店也低调关闭。波司登此前的国际化、四季化、多品牌化三大战略正式流产。

同样在这一年,加拿大鹅因马云在乌镇大会上身着墨绿色羽绒服,开始走俏,这个被称为“羽绒服界的爱马仕”,成功激发了中国消费者对羽绒服价格和品类的想象力,也让当时身陷漩涡的波司登看到转型“高端化”的自救希望。

一年后,加拿大鹅开始高调进入中国市场,波司登也从库存危机泥泞中挣脱出来,开始转向中高端市场。

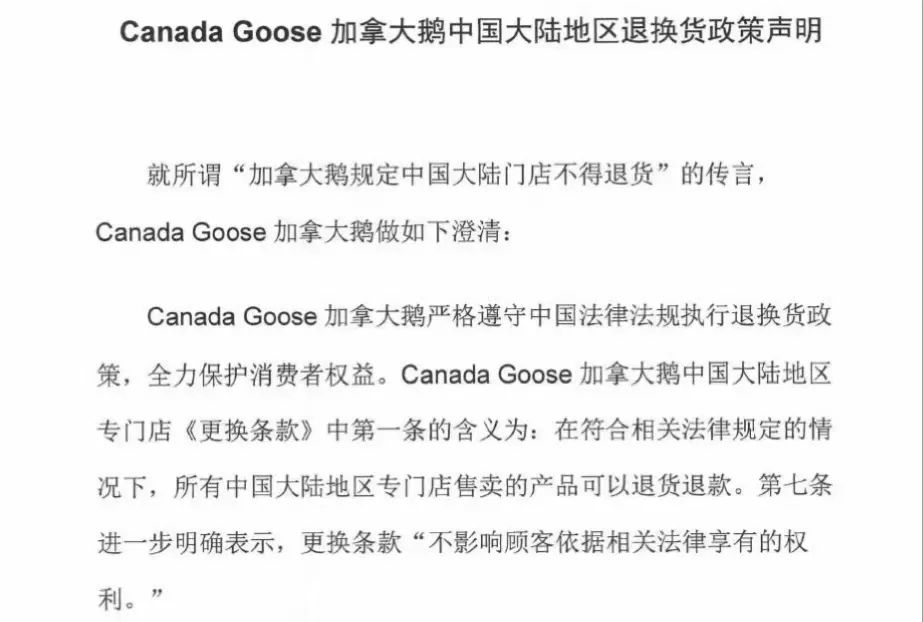

但进军中国市场的加拿大鹅并没有走红多久,很快因为羽绒以次充好、不公平售后等服务条例,亲手毁掉了自己在中国的好人缘。

加拿大鹅退换货声明,图源加拿大鹅官方微博

11月2日,加拿大鹅发布的2023财年第二财季业绩报告显示,截至2022年10月2日,加拿大鹅净利润只有330万加元(折合人民币1768万元),只达到了去年同期的990万加元的1/3成绩。

并且第二财季中,原本是加拿大鹅营收规模*的市场亚太地区,反倒成了加拿大鹅*出现营收下滑的区域。

但就在竞争对手市场失利的天然利好下,波司登似乎也未能抢到送上门的“蛋糕”。从种种数据和市场反应来看,波司登的“高端化战略”并不顺畅。

连线Insight发现,目前波司登天猫旗舰店,售价在1000元左右的羽绒服很受消费者欢迎,比如销量最高的就是一款实付价格为844元的单品,月销量达到1万+。

但波司登5000元—10000元的高端系列,月销量多半只有两位数。价位上万的羽绒服,月销量最高也仅有7件,大半是0件或1件。

而在同一电商平台上,加拿大鹅官方旗舰店内,羽绒服销量*的是一款售价为4500元的男士马甲,月销400+,销量第二、第三的单品均是售价过万元的羽绒服,月销均破百。并且在羽绒服类目中,收藏*名的单品售价12500元。

图源加拿大鹅天猫旗舰店

两者对比后能明显发现,同样的市场定位和营销方式,中国用户对波司登和加拿大鹅的可接受价格段截然相反,甚至波司登至今尚未打稳用户心中的高端化形象。

双十一期间只降价了0.28元的一款904.6元波司登羽绒服(实付价),便被不少用户谴责“下头”,便是最真实的证明。

或许波司登也早已知晓自己真实的市场定位。据中新经纬报道,北京市场的波司登店内有现货的高价位羽绒服吊牌价一般不超过3000元,凡5000元以上款式,就需要从别的门店调货了。

东北证券财报数据也显示,波司登的零售网点中,有72%的网点位于三线及以下的城市。这意味着,波司登的核心市场仍来自下沉市场。

高端化是一个循序渐进的过程,过硬的产品品质和品牌溢价能力,才会让消费者心甘情愿掏腰包买单。波司登的高端梦,距离实现还有很长的路要走。

涨价圆不了波司登的“高端梦”

40多年前的1976年,波司登的前身还是一个村办缝纫组,只有8台缝纫机和11位农民。而今,其价格已经和加拿大鹅对方比肩了。

近年来,“涨价”成为波司登的主旋律。财报数据显示,2022财年,波司登品牌羽绒服在线销售收入中,单价超过人民币1800元的销售收入占比达到46.9%。可以对比的是,2019财年这一占比仅14%。

如今,波司登主品牌已经形成了价格梯队:轻薄羽绒服定价在1000-1500元,高端户外系列2500-4000元、极寒系列2000-4000元、登峰系列11000-14000元,完成了从1000元到14000元的全价格段覆盖。

很明显,波司登对产品的销售结构进行了调整,尽量减少低价产品销售,向中高端方向发展。

不过,在不少年轻人眼中,高溢价背后需要足够的品牌力、专业性作为支撑,而波司登只是通过年轻化运营和品牌营销,把价格提档到一线品牌而已,单单价格的提升谈不上高端化。

因此从销量来看,目前能被消费者认可的波司登高端羽绒服,价格带最高也只能上探到两、三千,4000元以上则几乎无人问津。甚至不少网友公开吐槽,对比上万元的波司登羽绒服,宁可选择加拿大鹅。

波司登热销前两名,图源波司登官方旗舰店

这几年,波司登的价格确实在飞涨,这也与其成本提高有关。

从往年财报可以看出,为了打造自身的高端化定位,波司登在广告宣传、设计上没少下功夫,这就导致了波司登价格飞涨。

近几年,波司登陆续登陆纽约时装周、米兰时装周、伦敦时装周,还与美国、意大利、法国三大国际设计师发布联名系列,两度合作爱马仕前设计总监Jean Paul Gaultier发布新系列。同时,还与肖战、易烊千玺等一线明星合作,通过他们拉近与消费者的距离。

于是,一系列年轻潮流化设计的背后是财报上醒目的大笔投入设计费用。财报显示,截至2022年3月31日的2021/2022财年,波司登销售相关的支出达到61.7亿元,同比增长28.38%,占总营收占比约38.05%。

想卖出更高的价格,必须要有能够支撑起高价的品质。但在创新和研发投入上,波司登却显得有些“拿不出手”。

近几年,波司登一直未在财报披露公司的研发费用及更具体的投入比例,其在技术研发和产品创新两栏仅用“集团一贯注重产品创新,将科研技术创新纳入供应链重要核心战略,并持续加重投入”“整体而言,本集团以不同场景进行新产品开发”等文字语言概括。反观其他服装品牌如安踏、李宁,均会在自家财报公布具体数字和比例。

研发投入的含糊其辞,反映到产品层面,则变成了一系列质量问题。与高端品牌应该给用户建立的高级信任感,背道而驰。

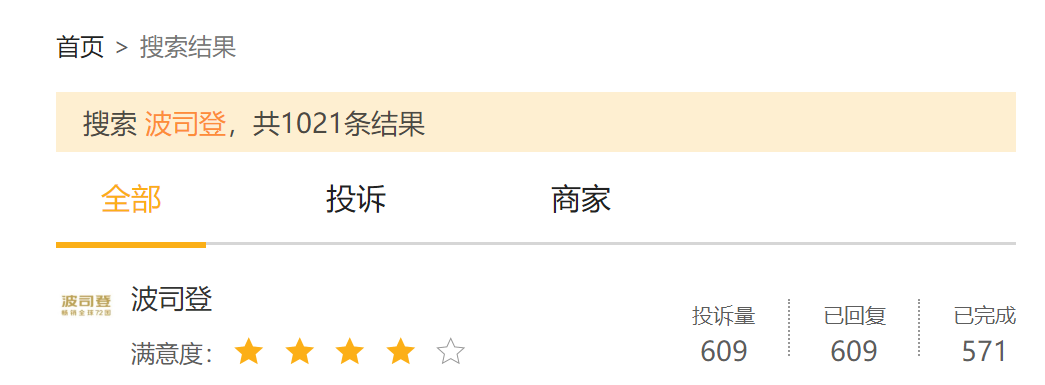

今年临近3•15时,波司登因“后背不充绒”的质量问题被骂上了热搜。同时,有关波司登的投诉也不在少数。黑猫投诉平台上,已有1000多条该品牌的投诉信息,“产品质量”“过度营销”等问题,成为消费者不满波司登的常见理由。

图源黑猫投诉

提价后的波司登,也因此迟迟没有爆款。

服饰行业的爆款效应可将爆款周期延长,从而转化为经典,成为品牌价值生命力的延续。波司登虽然将“国内羽绒服初代网红”加拿大鹅作为爆款参照,但却一直未在国内市场拥有自己的爆款。

名流带红了加拿大鹅,2018年刘昊然带火了中戏校服,2020年疫情后因rapper和时尚KOL私服,The North Face北面成为男大学生必备过冬神器。从这些爆款的流行原因来看,明星、名人的私服穿搭对年轻人购买意愿影响较大,服装背后的社交、价值认同等产品附加属性,是让年轻消费者追捧品牌的重要原因。

波司登虽有明星代言,但明星私服和明星推荐是两回事,至今其仍缺乏一个人尽皆知的真正“爆款”。

当然,波司登连年涨价和原料价格走势也没太大关系,更多的是一种迎合高端市场定位的策略。2018年-2022年,鸭绒、鹅绒价格经历了先涨后跌、再复涨的过程,而波司登羽绒服价格一直在涨,如今更是开出“万元”报价。

在竞争激烈的羽绒服市场讲高端故事,只靠涨价是走不下去的。否则做再多的营销,也难令人信服。

毛利率升高了,

资本市场为何还不看好波司登?

节节攀升的毛利率,却没能让波司登成为资本市场的宠儿。

一年前的2021年11月,波司登股价最高时达到6.25港元/股,市值还能达到680亿港元。到了今年11月,股价已经跌至3.68港元/股,市值约下滑1/3,至407亿港元。

波司登市值,图源富途牛牛

不仅如此,波司登的大股东也不再坚定持有手中股票。2022年9月1日,波司登的控股股东盈新国际投资有限公司,和配售代理订立大宗交易协议,以3.94港元/股的价格,减持公司2.3亿股,套现了8.95亿元。

但与低迷股价形成割裂感的是持续上涨的利润。财报数据显示,波司登品牌的毛利率从2018财年的53.6%,提升至2021财年的69.4%,归母净利润也从6.1亿元增长至20.62亿元。

资本市场对于波司登的谨慎态度,或许来源于波司登太过倚重羽绒服单一业务。

羽绒服,本是个季节局限性极强的品类,而波司登的营收重度依赖羽绒服业务,单条腿走路的风险,实在太高了。

2022财年,波司登羽绒服业务在总营收中的占比为81.55%,营收达到132.23亿元。其中大部分都是主品牌“波司登”旗下,营收约116.17亿元,贴牌加工管理、女装和其他业务只各自贡献了11.73%、5.57%、1.14%。波司登又回到了“靠天吃饭”的原点。

早在14年前,波司登已经尝到“鸡蛋装在一个篮子里”的苦果了。

在那个羽绒服尚未普及的时代,波司登已然打开了国民度,稳坐羽绒服*的宝座。虽然当时也发展多元化品类,但仍然以羽绒服业务为主,到了2008年,波司登羽绒服营业收入占比已经高达88.16%。

也是在那年,受全球经济危机影响,波司登营收和净利润开始跌跌不休,为了挽救悲观的财务数据,波司登发展“四季化、多品牌化、国际化”战略,计划通过并购发展波司登的四季业务,减轻对羽绒服品类的依赖,转型成为综合性服务品牌经营商。

遗憾的是,之后几年的盲目扩张,严重影响了波司登的创收能力,直接将波司登的股价推至冰点,在0.5元/股徘徊了两年。

2018年,波司登决定“聚焦主航道、聚焦主品牌、收缩多元化”,重新回归核心优势羽绒服,聚焦中高端市场,股价才逐渐有所好转。

如今波司登市值再遇冷,反映的是市场对业绩成长性和企业长线想象力的担忧。

“聚焦主航道,聚焦主品牌”的战略,助推了波司登旺季的表现,但依然没有改变淡季惨淡的局面。波司登的高峰收入集中各个财年的中报后,对应日期为10月1日至3月31日,基本和羽绒服的销售周期匹配。

羽绒服只有四个月旺季的季节属性,给波司登的库存周转带来直接压力。从2018年开始,波司登的库存周转天数整体呈现上升趋势,库存周转整体变慢了。这也是波司登开始试水春秋市场的原因。

不同于上次多元化发展男装、女装、童装,这一次,波司登是聚焦羽绒服品类的延伸,切入“春秋”两季,扭转主营业务过分依赖冬季的季节性问题。另外,为了弥补羽绒服主品类夏季收入亏空,波司登在今年推出了千元防晒衣。并且这些新品也主打高端,与主品牌的定位相同。

从策略来看,这次波司登学会了发挥自身在羽绒服品类的品牌优势,遗憾的是,目前看来尚无明显成效,也很难复现羽绒服的出色业绩。

比如,天猫旗舰店上架的多款防晒衣,目前销量平平,其中一款769元目前显示暂无成交。

而且,波司登主打“科技防晒”概念,刻意区分UPF值的高低档位,利用功能性服饰的特性进行揽客。但本质依然是靠时尚服饰的逻辑撑起高价,更多是偏营销推广侧的策略,消费者较难接受如此溢价逻辑。

从单一到多元化,波司登一直在反复试探、曲折前进。但除了大笔的销售费用,波司登似乎未给消费者带来更具备说服力的高端“溢价”理由,如今的波司登,还没实力抢占加拿大鹅们空出来的高端市场。

【本文由投资界合作伙伴微信公众号:连线Insight授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。