孤岛

双十一遇上广州疫情,陈来成的美妆工厂变成了一座孤岛。

“工厂封了10天,包材也进不来,生产缺原料,客户双十一卖货急死了。”

陈来成在化妆品ODM代工行业已经干了25年,如今的他是广州麻尚会生物科技的创始人,合作品牌有满婷、植美村等200多个。

如果不是疫情,他的工厂是为数不多能把货车塞得满满当当运到甲方手里的。

往年为了双十一大促,品牌商基本会在9月下旬完成下单,但今年的情况完全反了过来。“以前是618消耗前一年双十一没清的货,现在是双十一消耗618的囤货。”

需求骤降之下,陈来成周围一些工厂双十一的订单总量暴跌了90%以上,部分工厂的新增订单几乎为零。

订单不足加上疫情生产条件受限,很多工厂都在裁员,但陈来成仍旧保持着广东人的务实与乐观。尤其是看到富士康的新闻后,面对封控,“让剩下的工人吃好”成为他的头等大事。

见过好日子的人,面对凛冽寒风往往更有忍耐力。

几年前,美妆还是新消费最热闹的赛道之一,经历了消费升级、品牌分众、新零售转型、国产品牌兴起等浪潮,消费端的热情不断反哺着产业链上的每一个环节。

韩国化妆品制造企业科丝美诗也是受益者之一。2015年,科丝美诗总营收超过意大利美妆巨头莹特丽,稳坐全球美妆代工集团的头把交椅。其中,中国市场的增速功不可没。

科丝美诗中国区总经理助理申英杰告诉36氪,2008年全球金融危机后,中国政府四万亿放水大大地刺激了经济,也助推了中国化妆品行业,特别是本土品牌的发展。

“2008年至2017年的近十年间,科丝美诗的年增长率就没有低于40%以下。”

按照科丝美诗自身业务变化的时间节点看,2004年入华到2008年是稳定准备期;2008年到2017年是高速发展期;2018年之后则开始往电商化转变。

据其介绍,科丝美诗中国90%的订单来自国产品牌。除*日记,伽蓝集团、上海家化、花西子都是其合作伙伴。2021年8月,科丝美诗还与花西子合资成立技术研发公司。

中小美妆工厂的繁盛期稍微来得迟一些,2019年和2020年的全面开花阶段,全国5500多家工厂中2000多家在广州,其中又有1700多家工厂集中在白云区。

但两年多时间过去,白云区只剩下1100家至1200家工厂还在正常运作。

“2021年8月行业准入门槛一下子提高很多,化妆品监管比药品还严,广东这边已经倒了几百家企业。”

陈来成的工厂就位于广州花都区和白云区的交界,如今这里繁闹的景象不再。小工厂外迁,直播基地关闭,再不见往日放工时的人声鼎沸,园区周围原本红火的餐饮店、便利店也接连倒闭。

“去年最高峰的时期,我们工厂一天出八条货柜的货。”据他回忆,“2020年和2021年,园区里排队装车的、排队提货的,从早忙到晚,今年上半年疫情开始后,装货的车都没几辆。”

珠三角地区产业生态完善,作为美妆行业的晴雨表,这里的寂静透露出一个残酷的现状——人们对美妆的消费热情退潮。

数据显示,和去年比,今年天猫双11销售*大品类依然是美容护肤。但从销售额来看,美容护肤品类的销售额同比下降7.7%,销量同比下降16.9%。

从大趋势看,无论屈臣氏、调色师还是话梅,整个美妆集合店赛道也正经历关店潮。其中,THE COLOURIST母公司KK集团在2018年-2021年上半年合计净亏损超70亿元。

罗兰贝格合伙人蒋云莺认为,原因在于疫情的影响与门店运营成本的上涨。“最重要的是,其门店内部贩售的美妆产品,对年轻消费者的吸引力也在下降。”

五月美妆联合创始人南山告诉36氪:“明显感到从2020年开始,线上的获客成本变高、新主播获取流量的能力也开始减弱。”

据南山观察,由于化妆品赛道消费两极分化渐显,近两年更多国货品牌将费用投放给抖音与快手。

在抖音发布的2022年双十一美妆个护榜单中,排名前3的虽为国际品牌,但沐念、可复美、HBN、自然堂、韩束等国货品牌也在榜上。天猫排名最高的国货品牌珀莱雅,在受众更为下沉的抖音排名18。

消费分化的大背景下,国产美妆品牌总体上挑战和机遇并存,只不过中小代工厂的日子变得艰难起来。

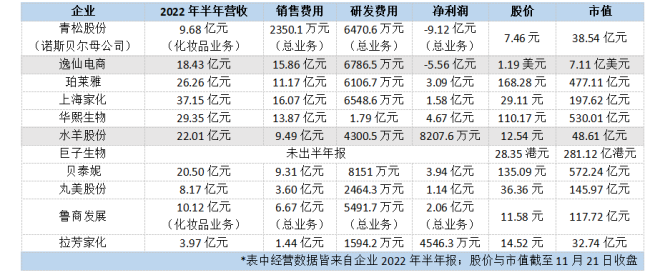

中国市场美妆代工行业集中度较低,头部企业科丝美诗(中国)的市占率达到5.26%;诺斯贝尔的市场占有率为3.65%;其他中小型代工企业则占据了90%以上的市场份额。

和科丝美诗这样的大厂不同,中小代工厂需要更有话语权的本土品牌增加单量、提升毛利。而国产品牌短期内则难以提升产品定价,只能在中低端市场被迫内卷、徘徊和游荡。

新规

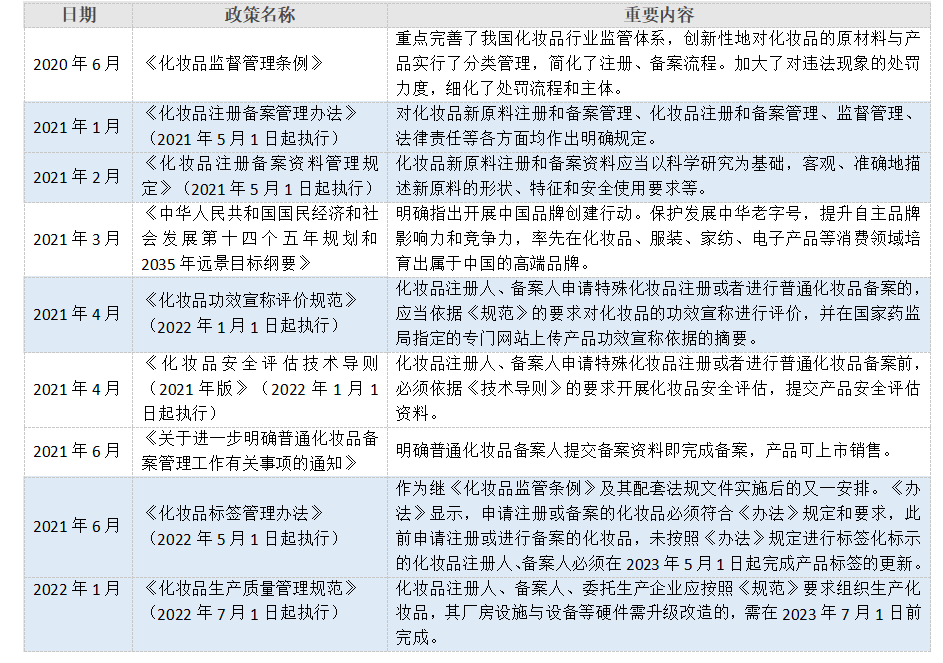

2021年5月的新规——药监局明确上市销售的美妆产品配方必须在网站备案,成为一道分水岭,一批中小美妆代工厂从此被洗下牌桌。

“与国际(通行情况)不同,这意味着中国美妆行业的监管开始注重‘事前审批’。”

在申英杰看来,新规的要求*程度地提高了入局者的门槛,无论品牌方、生产方还是原材料商,其配方、产品原料必须保证百分百无瑕疵、无掺假。

在陈来成的印象中,化妆品监管新规实施后,绝大部分品牌与代工厂都把精力用在了备案材料的更新补充上。

“无论品牌方还是上游工厂,对于上新品基本持观望态度。”2021年8月,全国备案的美妆新品数量锐减,多是以出口备案为主。

上新速度变慢,拖累了陈来成的工厂脚步,新规后80%的产品SKU被动停产。“珠三角的美妆供应企业至少出现了三到四个月的备案空窗期。”

2022年1月,药监局又出规定,所有美妆产品的宣传功效需测评才能备案,这进一步考验了品牌方对生产环节的把控能力。

近年来美妆行业相关政策;36氪根据公开资料整理制图

新规带来的压力,在陈来成工厂所在的产业园区表现明显。许多化妆品工厂遭遇资金链危机,“被逼着腾笼换鸟”。

监管政策历来对美妆行业影响深刻,时间拉回2016年10月,同样是政策因素——对征收普通化妆品消费税的取消,极大地刺激了国产平价美妆品牌的兴起。

曾经风光无限的*日记就诞生在这样的背景下。品牌成立早期,创始人黄锦峰几乎撬动了所有能撬动的便宜流量,先是搭上了直播电商的顺风车,后又踩中了小红书社交电商转型的红利期。

*日记创造了一个公式:5000条小红书+2000篇知乎问答+头部主播带货=一个新品牌。但这样的营销模式壁垒并不算高,最终比拼的还是“烧钱”能力。

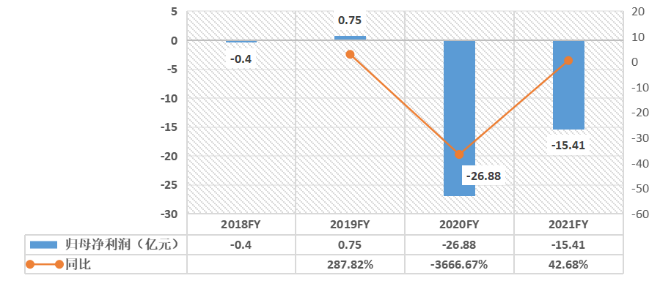

在2020年底的高管会上,黄锦峰为逸仙电商定下了销售额翻三倍、实现一百亿的目标。也正是这一时期,整个公司的信心膨胀到高峰。“不遗余力地促增长”为其埋下了隐患。

逸仙电商2018-2021财年归母净利润情况

在早前36氪的报道中,为与花西子争夺头把交椅,*日记以价换量、加大营销投入。这导致,2019年已微盈利的逸仙电商,在第二年巨亏。

2020年11月,逸仙电商在纽交所挂牌,上市当日股价涨超75%,总市值达到122亿美元。但美好的光景仅持续了三个月。

新规出台伴随疫情加剧,2021年起,国产美妆行业开始步入寒冬。

今年4月,在经历了上市后数个季度的持续亏损后,逸仙电商的股价跌落至0.39美元的*点,同时触发了纽交所退市警告函。

大概在一个月后,黄锦峰罕见地出现在媒体沟通会现场,向外界展示了其对盈利的重视、以及“二度创业”的决心。这算是公司内部*次公开谈及所面临的困境。

但创始人的“出台”对于资本市场士气的提振十分有限。伴随逸仙电商二季度报的发布,其股价又开始波动,原因在于旗下彩妆收入的折腰导致的净利润同比下滑。

截至11月1日美股收盘,逸仙电商股价报价1.15美元每股,无限逼近退市线。

在一级市场,投资人对于靠营销博得声量的国产美妆品牌也已失去热情。高度依赖线上营销的橘朵、Corlorkey等,融资纪录都停留在2020年及2021年。

公开资料显示,国内一级市场化妆品行业2018年-2021年的投资事件数量分别为37、38、70、113件,数量只增不减。但2022年开年至8月底,化妆品行业的投资事件数量仅为17件。

部分国产美妆企业财报及市值情况

垄断

审美是流动的,是容易被社会环境规训的,但操纵审美的“手”总能在风潮变迁中轻易获得利益。

美妆工业化的历史进程中,国产美妆产业链话语权有限。中国美妆行业可以造出一个*日记,却很难造出一个雅诗兰黛。

申英杰的观点是,中国市场拥有培育新兴品牌*的土壤,和国际大牌相比,*的差别仍在于国产美妆还不具备的“文化属性”。

“我们有最新的生产技术与设备,国际大牌的包装与容器厂商也在中国,也并非买不起*的原材料,但国内品牌似乎难以将这些*的元素组合。”

在他看来,美妆品牌并不只是简单的工业产品,贩卖的是关于美丽的*梦想。需要几代人的不懈努力,才能真正提升“made in China”的含金量与品牌实力。

从产品逻辑上看,国产品牌和国际品牌的商业底色也不尽相同。

国产美妆品牌从消费者需求出发,发现需求再做产品,一些拥有互联网基因的品牌三个月就可以出新品。

反观产品导向的国际大牌,重点则是放在前期投入。两三年产品推出后,即使市场风向已经转变,凭借强大的财力和品牌背书,也能利用国际巨星代言等推广方式,不断给消费者“洗脑”。

在申英杰看来,两种方法没有对错,但他认为,伴随消费者意识的觉醒,国际品牌高举高打的方法很难再被买账,“国产美妆品牌才是大势所趋”。

但就目前的现状来看,这样的理想状态还是空中楼阁。

业内普遍的认知是,美妆品牌,尤其是以*日及为代表的彩妆品牌,想要在研发上建立壁垒,至少需要8年至10年的技术积累。

目前国产美妆品牌的技术研发仍浮于表面。以站在IPO门口的敷尔佳为例,尽管聚焦的是医美赛道,公司的研发人员却只有6名。

常年在一线实战陈来成的观点更为犀利,一些国产品牌挂在嘴边的“与大牌共建联合实验室”“与大学共建联合实验室”,都属于“PPT式的研发创新”。

根据他的经验,国际大牌的新品研发周期为三至五年,新锐品牌等不起。“最多是跟原料商搞个噱头,纯属蹭热度。”

他直言,部分品牌与大学共建的实验项目也“不接地气”,产品稳定性、实用性和性价比等方面无法保证,甚至需推倒重建才能部分落地。

另有不愿具名的从业者告诉36氪,“大牌平替”宣传话术风靡一时,但真实的情况是,代工厂只能保证“通用技术”的相同,在最重要的配方转化上差距明显。

通用技术是指产品的生产工艺,即对于搅拌次数、先加凉水还是先加热水等顺序上的把控,这也是最容易模仿的部分。

“当同样的配方要用本地更便宜的原材料替代时,应该怎么去模拟成效?需要增加什么成分?”该人士说,“这些都需要品牌方自主研发,远在海外的联合实验室甚至接触不到本土原料。”

按照现有美妆原料分配的游戏规则,国际一线品牌彩妆产品的生产加工多集中在发达国家,若运力紧张,*的原材料也会优先供应给欧美市场,日韩次之,国产品牌只能往后靠。

从抗风险能力角度看,国内的原料供应商大多主营单一或几种原料,如创尔生物、华熙生物、赞宇科技、湖南丽臣等;国外企业的涉猎更广泛,通常为综合性的原材料供应商,如巴斯夫、亚什兰、科莱恩等。

疫情下国际环境的变化,使得本就稀缺的原材料产品更紧俏。

以几种常见的原材料为例,中国的甘油产品始终“货紧价高”,彩妆产品常用的高岭土、钛白粉等价格也在不断攀升。

诺斯贝尔副总裁麦耀雅告诉36氪,为保护品牌方利益,大型代工集团的毛利率始终在10%上下,不会轻易将原材料成本转移到品牌方。对于原材料的成本上涨,大型代工集团一般通过全球采购、升级设备、投入研发等手段调节。

但对于占市场总额90%的中小工厂,原材料成本上调叠加政策收紧,影响是致命的。

裂缝

行业共识正在趋向一致,除了在技术创新与研发上下“笨功夫”,中国美妆想要出头别无他法。

南山观察发现,2020年开始,品牌方开始注重宣传科研背景、产品的卖点以及商业模式的自洽。而疫情后的美妆行业,高端化趋势明显。

“好钢用在刀刃儿上。”蒋云莺也认为,全球经济不景气下,非必选消费品的需求降低,消费者对于高品质产品的需求反而增加。

有一定经验积累的老品牌已经开始转型,通过更新成分或者营销概念,进一步迈向高端化。另在蒋云莺看来,对于有实力的集团,收购或投资其他品牌也是“资本和业务拓展的捷径”。

据麦耀雅所言,近两年,一些国际大牌也开始在国内建立研究中心、寻找国内工厂,希望能够根据中国消费者的皮肤特性开发产品副线。“对于上游企业,这都是机会。”

主打“面膜、护肤品、湿巾”为主的诺斯贝尔,今年更重视冻干技术,这也验证了产品高端化的趋势。

经过几次“筛选”后,仍活跃在市场上的新兴势力也以技术为突破口,试图在新的阶段占据一席之地。

以活跃于雅诗兰黛、资生堂等高端产品配方列表的“麦角硫因”为例。2019年,初创公司中科欣扬极大降低了该原料的生产成本。

据其联合创始人董欣欣介绍,麦角硫因有高效的抗氧化力。从去年开始,贝泰妮、百雀羚等国产美妆集团频繁与其接洽。

“能明显感觉到资本对于国产美妆行业越来越谨慎,但无论是资方还是大型美妆集团,都把目光集中到高端功效原料的研发上。”董欣欣说道。

新兴品牌方里创始人杨菊则告诉36氪,外行人“彩妆没有研发”的偏见需要打破。

“一盒粉底,针对不同皮肤特质,要采取不同的配方体系,产品应该用什么样的成膜剂、怎样的粉体包裹技术、罐装时又需要多重的押粉力度?这些都需要反复实验、是非常复合的。”

此外,杨菊也更期待能与投资方贝泰妮展开技术合作,攻克“敏感肌”的持妆需求。在她看来,这是方里品牌升级、产品提价的重要契机。

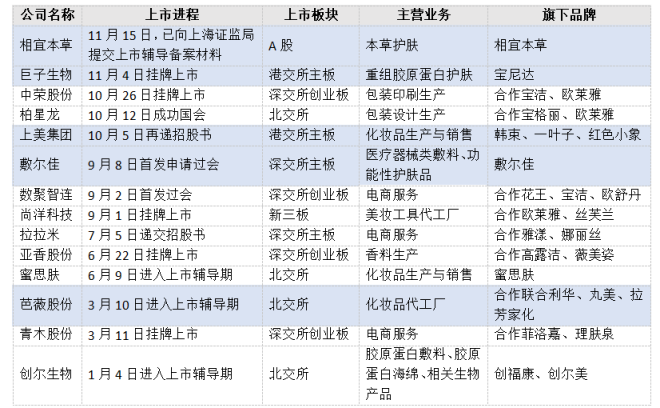

资本市场上,一批上游公司也频繁亮相。进入2022年以来,多家化妆品相关企业闯关IPO,横跨原料、包材、代运营商,及美妆品牌。其中,以宝洁、欧莱雅的包材商——中荣印刷、“化妆刷*股”尚洋科技为典型。

尽管上述企业的IPO标的多为流通率不高的创业板与新三板,但释放出的积极意义是,更多“打工人”正从幕后走向台前。

2022年美妆行业IPO情况,36氪根据公开资料不完全统计

过去几年,美妆赛道众多资本新兽来了又走。“*日记们”不够*,却也留下了宝贵财富。

其主打的DTC(面向消费者)的生产销售模式,一定程度上倒逼了上游供应链的升级与改造。

2017年3月,*日记在淘宝上线,黄锦峰找到了科丝美诗,双方交叉持股并于2020年成立合资公司逸仙生物科技。在逸仙生物的简介中,甚至标明了“科丝美诗成员”的字样。

在此前,和上游深度绑定的模式在国产品牌中并不多见。

2019年,*日记成为天猫*一个月均销售破1亿的国货彩妆品牌,科丝美诗也因为*日记赚得盆满钵满。

和36氪的交流中,科丝美诗总经理助理申英杰这样解释公司与*日记的关系:“我们与*日记合资的*目的就是保证工厂的订单来源,*日记则需要更稳定的上游供应链。”

美妆赛道景气度也许正在遭遇挑战,像科丝美诗这样能够站稳脚跟的是少数。对于中小企业,只要不死,就都是擦伤。

没有外资背景的中小代工厂苦恼的是,在适应新规后,如何控制毛利率,以应对原材料价格上涨和国内市场下单量不足,这样具体又细微的琐事。

尽管奋力前行的脚步不可磨灭,但行业中的大多数,仍旧面临资金技术双双缺乏,经营理念和品牌意识不足的老问题。

正如前述不愿具名的人士所透露,“美国、欧洲都有自己的独立实验室,实验室中台有几十年甚至上百年的配方和数据参数,而中国还比较依赖师傅带徒弟、口耳相传的方式”。

普通创业者陈来成,见证了周围白云区城中村工厂转变为现在的产业园,虽然升级改造也意味着淘汰和被抛弃,但只有经历阵痛才能换来重生。

时代在变,中国美妆集体求变之心日渐显露。有裂缝才能照进阳光,暂时的窘境放在中国美妆工业发展的历史中去看,不过是沧海一粟。

【本文由投资界合作伙伴36氪财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。