在经历一年半的跌跌不休之后,最近的医疗大健康板块稍微喘了口气。

根据WIND数据显示,A股医药生物(申万)(801150.SI)从10月初的低点反弹20%左右,港股市场的恒生医疗保健指数(HSHCI.HI)更是大幅跑赢恒生指数表现,10月底以来已经反弹超40%。

随着医疗大健康政策面回暖、疫情影响逐步减弱,医疗大健康行业似乎正在迎来一个新的发展机遇。

从近几天的疫情政策变化情况来看,疫情防控正在逐步精准优化。那么,如果将时间轴拉长一些,后疫情时代中,医疗大健康拥有哪些投资机会?

2022

跌宕起伏,蕴藏机遇

回顾2022年,医疗大健康板块可以说是跌宕起伏。

一方面,外部环境动荡,美联储加息、地缘政治风险频发,避险情绪持续发酵,交易活跃度下降,上半年整体市场情绪偏好趋于谨慎。

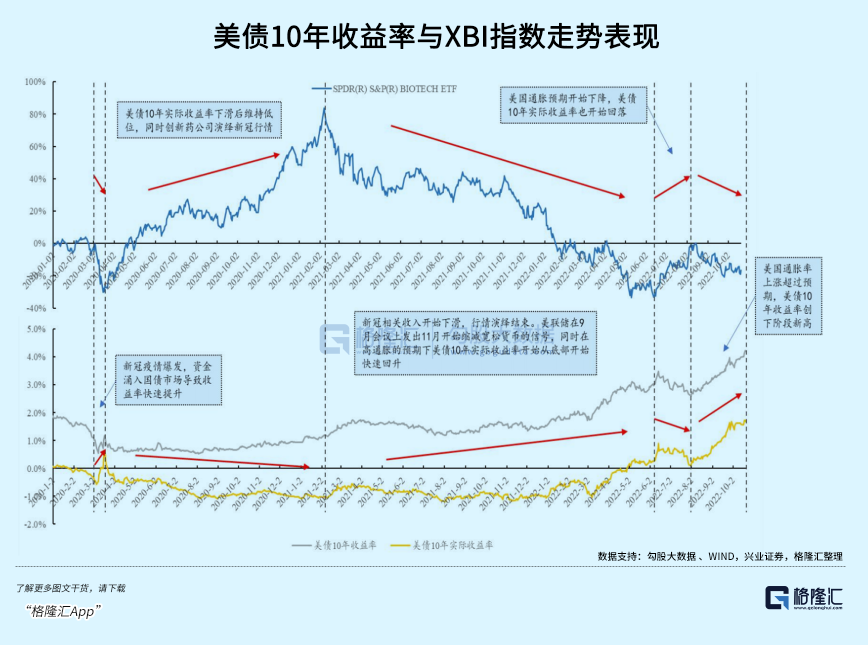

美债10年收益率作为全球资产定价之锚,被广泛认为“无风险收益率”,可作为判断XBI指数(美国生物科技指数)走势的重要指标。中小型创新药企业属于高风险、高收益、长周期的赛道,估值受远期收益贴现率影响。

在国内市场,创新药板块与XBI指数的走势呈现趋同性,尤其是港股生物科技板块。回顾近两年的历史走势,国内创新药指数与XBI指数的走势保持一定相关性,尤其是众多未盈利创新药企聚集的恒生香港上市生物科技指数。随着美联储加息持续,美债10年收益率创新高,XBI指数持续下跌,国内创新药板块也应声大幅回调。

然而2022年10月中旬以来,国内政策边际向好,情绪回暖,成为更强劲的驱动因素。这也带来国内创新药板块快速上涨,走出独立于XBI指数的行情。

另一方面,由于“医疗保健牛市估值消化+疫情受益估值消化+政策预期混沌加速”带来的估值消化,造就了这波回撤力度较大的内在原因。

距离*次创新药浪潮启动已有2-3年时间,市场开始选择甄选“精细化优质创新”与真正意义上的“进口替代”逐步取代“泛泛创新”。2020年新冠疫情爆发,抗疫相关板块与个股在医疗新基建的大前提下实现业绩与股价同振的戴维斯双击。在疫情进入常态化后,叠加市场对于政策变动敏感程度加大,带动整体板块开始回调。

然而医疗大健康板块经历疫情扰动、集采降价等影响后,在2022Q3进入筑底阶段,Q以来随着财政贴息贷款、精准防控统筹经济发展等政策的落地,叠加三季报整体稳健,板块正在经历从估值修复到业绩修复的过程。

2023

走出至暗,反转在即

如果将时间拉长就会发现,医疗大健康板块的回调只能算是小小波澜。

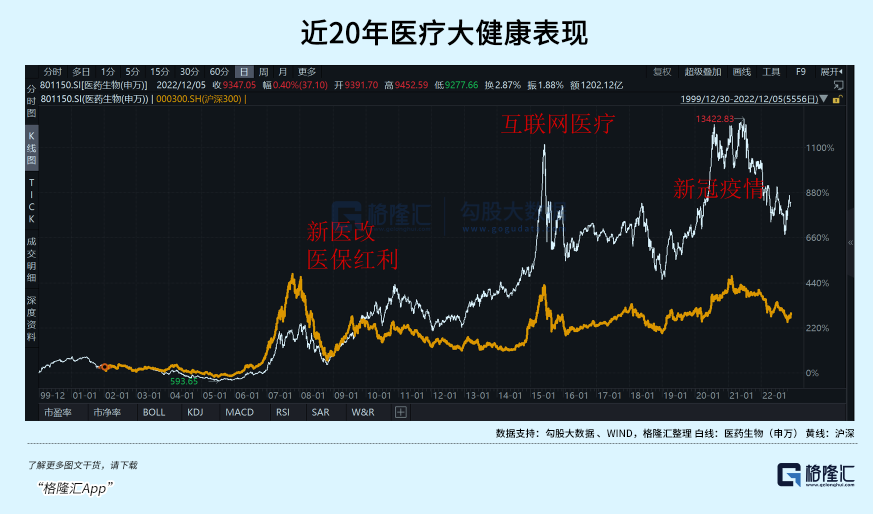

回顾过往二十年中,医疗大健康在国家政策鼓励支持、产业结构不断优化的大背景下,一共经历了三次大牛市。每轮牛市背后的驱动因素有医疗体制的不断完善、国企改革注入活力、创新药械政策红利、行业供给侧改革等。

从投资收益率的情况上来看,即使行情有所波折,但长期收益率远跑赢大盘表现。根据WIND数据显示,在过往二十年中,医药生物(申万)指数最高收益率超过1100%,远高于沪深300指数300%左右的投资收益率。

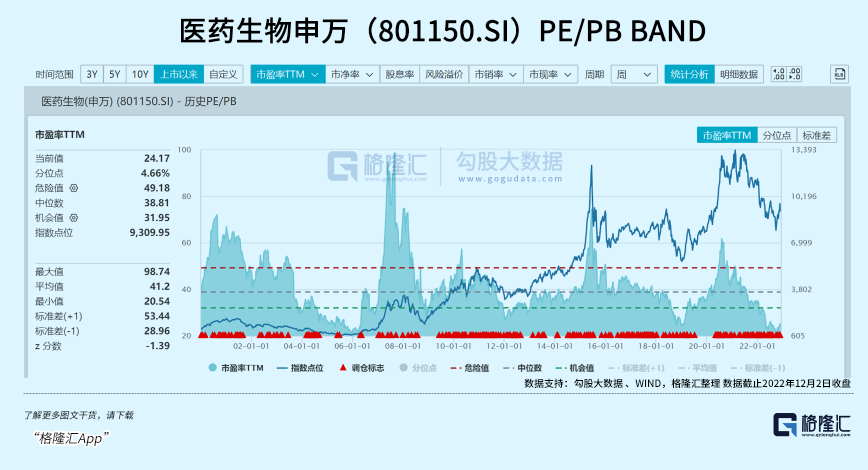

再来看当下,医疗大健康板块估值处于过往二十年的历史低位,极度具备吸引力。

根据WIND数据显示,医药生物(申万)PE为24.17倍,处于过往二十年分位点为4.66%。这个4.66%是什么概念?这个数值不仅低于新冠疫情爆发前,更是低于过往十年水平,上一次低于这个数值还在2006年,十二年前。

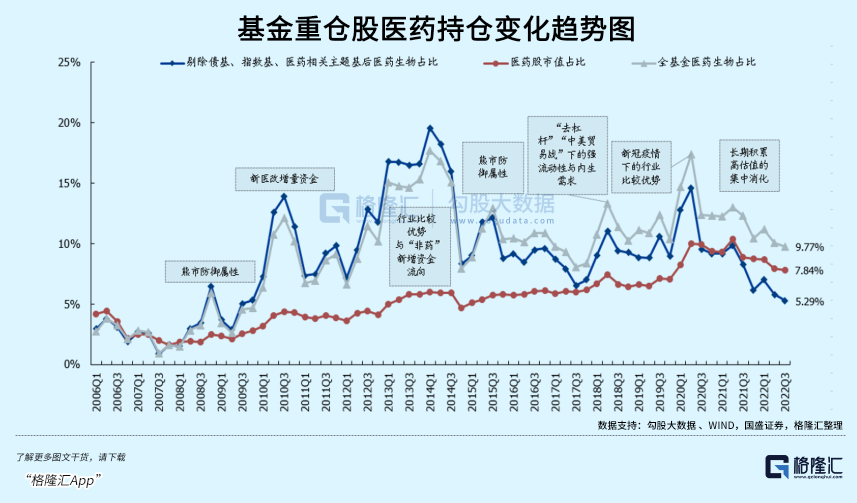

与此同时,基金重仓医药持仓也在创新低。根据WIND数据显示,2022Q3,全基金的医药仓位为9.77%,环比-0.30个百分点;医药基金的医药仓位为90.75%,环比-2.02个百分点;非医药主动型基金医药仓位为5.29%,环比-0.52个百分点。

“估值低+基金持仓比底部+情绪底部”下,2023年医疗大健康是否会迎来逆转局面?答案是肯定的,原因是行业的底层逻辑正在边际回暖,持续向好。

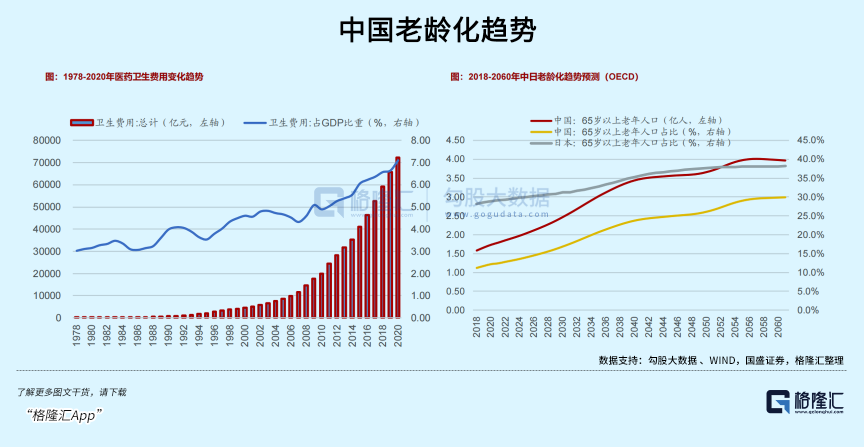

从长期投资逻辑来看,需求量仍在加速。中国人口老龄化正在加速,预计2030年将成为“重度老龄化”国家。随着老龄化需求加速释放,工程师红利仍在,可选与刚需医疗共振驱动医疗大健康持续扩容,细分领域拥有非常多增速高的黄金赛道,涌现许多投资机会。

从中期投资逻辑来看,政策重点关注人民健康方向不变。随着《十四五规划》、《健康中国2030》等多政策出台,顶层设计鼓励医疗大健康蓬勃发展,政策大方向不变。

从短期投资逻辑来看,政策边际回暖中。近一年以来市场对于集采担忧造成的消极情绪正在不断消散。随着创新医疗器械不集采、贴息贷款扶持、集采逐渐温和理性等政策东风下,后疫情时代下医疗大健康利空担忧消退,需求逐渐恢复,行业发展中蕴藏机遇。

变中有机,性价比成关键

问题来了,在医疗大健康反转在即之时,哪个投资标的更值得一观?笔者认为,可以从性价比角度来进行选择,性价比高标的意味着安全边际高,预期投资回报率或许也会更高,比如观测市场*一只跟踪恒生医疗指数的ETF基金——恒生医疗ETF。

首先,投资门槛更低。相较于主动投资,ETF基金作为被动投资的一种方式,对于小白而言更加省心也更加友好。对比需要50W门槛的港股通,ETF的投资门槛更低,更适合普通投资者进行投资,也更适合平时作为定投标的来选择。

其次,相较于A股估值折价更低,安全边际高。

从近十年看,港股*估值处于1%分位,风险溢价率水平处于极端地步区域,虽然波动较大,但是采取相对均衡的策略,可适度积极参与。港股今年的超跌是多方面负面因素叠加导致,除了基本面的因素以外,资金层面的因素比较多,比如汇率的波动,而当前汇率的企稳会使得港股的估值中枢趋于稳定。而港股的医药股在港股中又是尤其超跌的板块之一,在行业预期回暖之际也会有最靠前的股价弹性。

细分个股来看,根据WIND数据显示,以A+H两地上市的医药公司来看,港股医药公司相对于A股均为折价,从打8折到打4折都有,同样的优质个股在港股的价格更便宜,投资的安全边际更高。

从指数表现来看,恒生医疗保健指数(HSHCI.HI)市净率为2.56倍,处于过往5年22.69%分位点,基本与2019年初估值水平相当,估值具有吸引力。

然后,恒生医疗ETF反弹弹性高,收益可观。正如前文所述,恒生医疗保健指数在近期反弹力度超40%,反弹表现远高于A股医药板块表现。

纵向对比来看,在ETF基金投资细分医疗大健康板块的56只ETF中,恒生医疗ETF作为市场*一只对标港股市场的恒生医疗指数基金,11月以来成为在港股以及A股市场全部医药类ETF中涨幅*,收益弹性最高。

最后,恒生医疗ETF全市场*一支追踪恒生医疗保健指数基金,覆盖面全,具有稀缺性,同时基金规模大,流动性强。

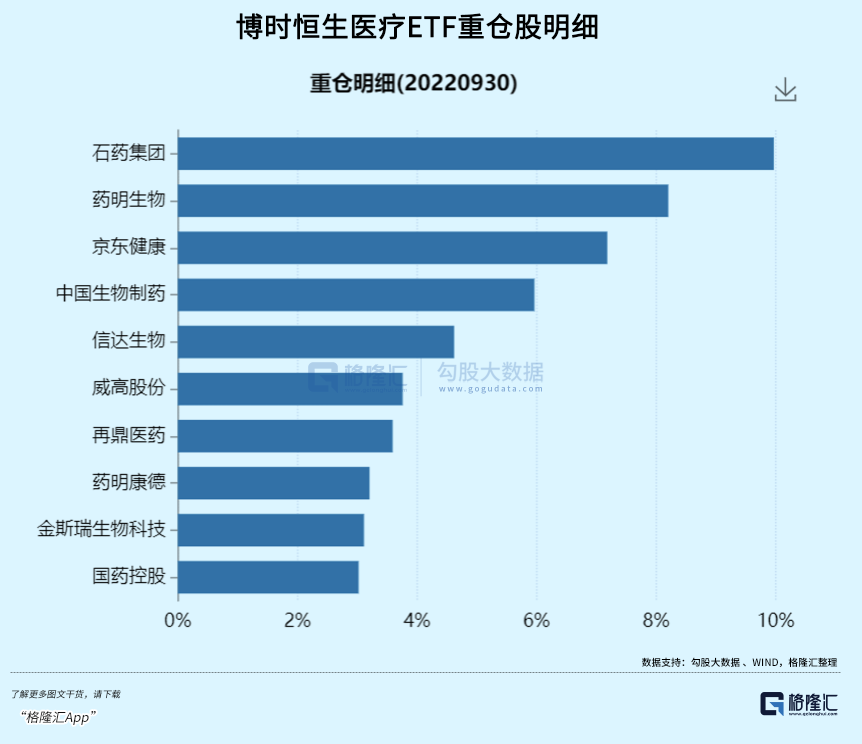

从覆盖情况来看,相较于A股市场无法覆盖到的创新药、创新医疗器械等未盈利创新企业,恒生医疗ETF跟踪的指数权重股基本是港股头部的、耳熟能详的公司。包括创新药里的石药、中生、信达、再鼎、诺诚健华等,创新器械里的威高股份等,还有CXO里的药明生物、药明康德,还有互联网医疗的京东健康等,覆盖面更广,行业分布也更加均衡。

小结

医疗大健康作为长牛行业,也是为数不多能够穿越牛熊的经典赛道。在经历了深度回调后,医疗大健康正在逐渐走出至暗时刻,焕发荣光。

然而投资医疗大健康并不是一件容易的事情。晦涩的学术论文,难懂的创新技术,这些都成为想要投资医疗大健康的绊脚石。对比前两年的普涨行情,近期的医疗大健康更是容易出现两级分化的局面。如何在底部反转中寻找优质投资方式,正在成为一个重要课题。而恒生医疗ETF作为港股市场对标恒生医疗保健指数的*ETF基金,流动性强,近期反弹现佳,安全边际高,投资门槛低,或许可以值得一观。

【本文由投资界合作伙伴格隆汇APP授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。